Wertpapierdepots

Jede Vollbank (auch Universalbank) bietet alle Bankgeschäfte allen Kundengruppen an. Darunter gehören auch Wertpapierdepots. Neben den Vollbanken gibt es auch spezialisierte Banken und Insitute die ein reduziertes Produktportfolio besitzen und neben dem Wertpapierdepot keine oder wenige andere Produkte anbieten. Diese Angebote sind in der Regel ausschließlich für Selbstentscheider. Das bedeutet, es gibt keine Beratung welche Wertpapiere für einen geeignet sind, sondern der Kunde entscheidet ausschließlich selbst und ausschließlich auf eigene Gefahr. Self Directed Brokerage Service heißt dies dann in der Fachsprache. Keine Assistance durch eine Beraterin oder einen Berater (manche meinen sogar, dass es sich hier um Verkäufer handelt in den Banken).

Wertpapierdepot Anbieter

| Agora Direct (Interactive Broker) | nicht steuereinfach | |

| Bank Austria | steuereinfach | |

| Bankdirekt | steuereinfach | |

| Bankhaus Jungholz | steuereinfach | |

| Banx Broker (Interactive Broker) | nicht steuereinfach | |

| BAWAG P.S.K. | steuereinfach | |

| Börse Live | steuereinfach | |

| Brokerjet (eingestellt) | steuereinfach | |

| Bux Zero | nicht steuereinfach | |

| CapTrader (Interactive Broker) | nicht steuereinfach | |

| Ceros24 (Interactive Broker) | nicht steuereinfach | |

| Comdirect | nicht steuereinfach | |

| Consorsbank | nicht steuereinfach | |

| DADAT | steuereinfach | |

| Degiro | nicht steuereinfach | |

| DKB | nicht steuereinfach | |

| Easybank | steuereinfach | |

| Erste Bank | steuereinfach | |

| eToro | nicht steuereinfach | |

| FIL Fondsbank* | steuereinfach | |

| Finograd | nicht steuereinfach | |

| Flatex | steuereinfach | |

| Generali Bank (nur noch Bestandskunden) | steuereinfach | |

| George Wertpapierhandel (Erste Bank und Sparkassen) | steuereinfach | |

| Hello Bank | steuereinfach | |

| IG | nicht steuereinfach | |

| ING* | steuereinfach | |

| Lynx (Interactive Broker) | nicht steuereinfach | |

| Oberbank | steuereinfach | |

| Onvista | nicht steuereinfach | |

| Revolut | nicht steuereinfach | |

| Scalable Capital | nicht steuereinfach / kostenpflichtige Ausfüllhilfe | |

| Smartbroker | nicht steuereinfach | |

| Swissquote | nicht steuereinfach | |

| Trade Republic | nicht steuereinfach | |

| Trading 212 | nicht steuereinfach |

*Hier gibt es nur Fonds

Definition

Das Wertpapierdepot ist die Basis für das Halten von Wertpapieren. “Depot” kommt aus dem Französischen und bedeutet “Lager”. Ein Wertpapierdepot ist somit nichts anderes als ein Wertpapierlager. Dort können Wertpapiere eingelagert werden und bei Bedarf wieder herausgenommen werden.

Die Wertpapierbestände werden am Wertpapierdepot verbucht.

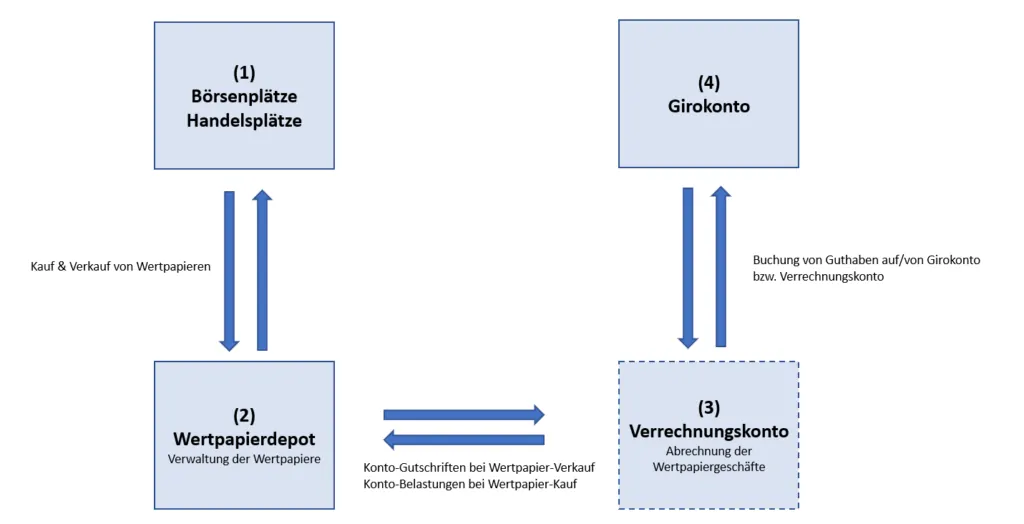

(1) Börsenplätze / Handelsplätze

An den Börsenplätzen bzw. Handelsplätzen können Wertpapiere ge- oder verkauft werden. Die Dienstleistung der Börse kostet ebenfalls Geld. Diese wird beim Kauf und Verkauf als Transaktionskosten abgerechnet. Der Broker führt diese meist als “fremde Spesen”.

(2) Wertpapierdepot

Diese Wertpapiere werden dann in ein Wertpapierdepot eingelagert bzw. ausgelagert. Für dieses Wertpapierdepot muss in der Regel Depotgebühr bezahlt werden. Die heimischen Institute verrechnen im Regelfall eine Depotgebühr, während es im Ausland oftmals der Fall ist, dass keine Depotgebühr verrechnet wird. Die Depotgebühr liegt bei Online Broker meistens bei bis zu 0,13 % p.a. des Depotvolumens zum Stichtag.

(3) Verrechnungskonto

Die gekauften Wertpapiere kosten einen bestimmten Preis. Inklusive der Gebühren für den Broker bzw. für die Börse und Makler wird der Kauf gegen das Verrechnungskonto abgerechnet. Verkäufe kommen am Verrechnungskonto als Konto-Gutschrift an. Je nach Anbieter ist das Verrechnungskonto gratis oder kostenpflichtig. Im Fall von Flatex ist das Verrechnungskonto kostenlos, jedoch werden Negativzinsen für Guthaben verrechnet. Bei den heimischen Anbietern kostet das Verrechnungskonto meist zwischen 10 und 25 Euro.

(4) Girokonto

Das Girokonto dient dazu, das Verrechnungskonto zu speisen bzw. vom Verrechungskonto gespeist zu werden. Vollbanken bieten es oftmals an, dass das Girokonto auch als Verrechnungskonto für Wertpapiere verwendet werden kann. Für wenige Transaktionen ist dies auch durchaus okay, jedoch leidet die Übersicht darunter, speziell wenn mehr Transaktionen stattfinden.

Video

In diesem Video wird erklärt, wozu ein Wertpapierdepot benötigt wird und was es mit dem Verrechnungskonto auf sich hat.

Wertpapierdepot eröffnen

Wurden Vergleich zum besten Wertpapierdepot für die eigenen Ziele erfolgreich durchgeführt, so geht es dann um die Eröffnung des Depots für sich bzw. für sich und seinen Partner.

Die Eröffnung eines Depots erfolgt mittlerweile bei den meisten Anbietern ausschließlich online. Dazu bietet die Website des Anbieters (Flatex, DADAT, Hello Bank, Bankdirekt, …) ein Online Formular. Bei einer Vollbank ist natürlich auch die Eröffnung in der Filiale möglich.

Persönliche Daten

Das Institut möchte den Namen, die Adresse, Familienstand, Herkunft des Geldes, Steuernummer und andere persönliche Daten wissen.

Risikoprofil

Das Risikoprofil ist für das Institut deshalb wichtig, weil sich danach die möglichen Wertpapiere richten. Gibt der Antragsteller an, dass dieser neu im Bereich der Wertpapiere ist, keine wirtschaftliche Ausbildung hat und auch nicht über Wertpapier-Erfahrungen verfügt, so kann dieser natürlich keine hochspekulative Wertpapiere handeln. Mit dem Abfragen des Risikoprofils sichert sich der Anbieter ab, dass keine falschen Wertpapiere gekauft werden können.

Postident- oder Videoidentverfahren zur Legitimation

Im Rahmen des Eröffnungsprozesses muss auch die eigene Person legitimiert werden. Legitimation heißt nichts anderes als sich auszuweisen, dass man selbst tatsächlich jene Person ist, die man angegeben hat. Dies geschieht mit einem amtlichen Lichtbildausweis wie zum Beispiel dem Reisepass. Diesen Prozess müssen geschulte Personen durchführen. Entweder in einer Bankfiliale wird legitimiert oder über die österreichische Post oder ganz modern und zeitgemäß, über das Videoidentverfahren.