Das Wichtigste zusammengefasst

- Neu in der Welt des Investierens mit ETF? Wie gehe ich es an? Hier ein paar Ideen für Neu-Einsteiger

- Es ist ein Prozess:

- Ziele setzen

- Die Strategie auswählen zur Erreichung der Ziele

- Wahl der richtigen Finanz-Instrumente für das Umsetzen der Strategie

- Richtige Bank- bzw. Produktwahl für die richtigen Finanz-Instrumente

- Wie ist das Verhältnis zwischen risikofreien Teil und risikobehafteten Teil?

- Was halte ich aus beim Investieren? (Marktschwankungen)

- 4 Anlagetipps für ein erfolgreiches Investieren

- Risiko-Hinweis: Die ETF-Anlage im Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs des ETFs kann steigen oder fallen. Im äußersten Fall kann es sogar zu einem Totalausfall kommen! Seien Sie sich darüber stets bewusst!

In diesem Ratgeber

Video

Ziele, Strategie, Instrumente, Bank-/Produktwahl

Folgender Prozess ist eine Idee, wie die Vorgehensweise sein könnte um “richtig” zu investieren. Persönliche Überlegungen sind hier ungemein wichtig, damit nicht fremde Strategien 1:1 kopiert werden, die für einen persönlich nicht passend sind.

Ziele

Was sind die persönlichen Ziele, wohin soll die finanzielle Reise gehen? Eine 20jährige Person hat andere Ziele und einen anderen zeitlichen Horizont als eine 60jährige Person. Wer z. B. in Aktien-ETFs investiert, sollte zumindest einen zeitlichen Horizont von 10 bis 15 Jahre im Auge haben. Warum so lange? Der Markt kann schwanken und aus 10.000 Euro können auch kurzfristig auch mal 6.000 Euro werden. Wer hier dann verkaufen muss, weil gerade jetzt das Auto eingeht und das Geld benötigt wird, der ist hier schlecht beraten. Daher immer die persönliche Lebensplanung miteinbeziehen und überlegen, wie lange kann ich wie viel Prozent meines Vermögens mit Risiko veranlagen?

Was ist ein mögliches Ziel?

- Vorsorge für das Alter als 35jährige Person (Alter = ab 60 Jahre)

- Kein Kauf von Eigentum geplant

- Keine Familie geplant

- Keine finanziellen Verpflichtungen

Strategie

Sind die Ziele bekannt, so heißt es nun die passende Strategie zu finden, wie denn die Ziele erreicht werden. Für die oben genannten Ziele und der Umstand, dass kaum finanzielle Verpflichtungen aktuell und wohl auch in Zukunft bestehen, könnte die Person in Betracht ziehen, dass der Anteil an risikoreichen Wertpapieren höher ist und weniger auf Sicherheit geachtet wird, da über den Zeitraum von 25 Jahren die Wahrscheinlichkeit hoch ist, dass die Investition lohnenswert ist.

Die Strategie kann hier damit lauten:

- 80 % meines Vermögens breit gestreut mit Risiko veranlagen und Marktschwankungen aushalten

- Der Rest von 20 % meines Vermögens bleibt weiterhin ohne Risiko investiert.

Instrumente

Nachdem bekannt ist, dass 80 % des Vermögens mit Risiko veranlagt werden darf und 20 % ohne Risiko ist es nun wichtig, die passenden Instrumente zu finden.

Für Investitionen mit Risiko und der Vorgabe, dies breit gestreut zu machen, gäbe es Fonds bzw. ETFs. Da ETFs günstiger im laufenden Betrieb sind und zumeist auch in der Anschaffung werden Aktien-ETFs gewählt als das passende Instrument für die Veranlagung mit Risiko.

Für den 20 %igen Teil ohne Risiko wird täglich fälliges und kurz gebundene Sparkonten als passendes Instrument beispielsweise festgestellt.

Bank, Broker, Produkte

Weiß man, dass es nun Aktien-ETFs sind und Sparkonten, gilt es nun die richtige Bank, Broker bzw. Finanz-Dienstleister zu finden, die das passende Angebot haben. Nicht nur auf den Preis des Angebots achten, sondern auch auf andere Dinge, wie z. B. Supportqualität oder die Vorgabe, dass es einen persönlichen Ansprechpartner geben sollte.

Risikofreier Teil vs. Risikobehafteter Teil

Wer investiert hat zu klären wie viel seines gesamten Ersparten nun mit Risiko veranlagt werden soll. Das nennt sich risikobehafteter Teil. Wer kein oder nur ein geringes Risiko an Wertschwankungen eingehen möchte, der sollte den risikofreien Teil sich genauer einsehen. Wie so oft im Leben kommt es auf den richtigen Mix an und dieser sieht bei jedem persönlich anders aus. Wie alt ist man, welche Ziele sind gesetzt, was hat man in der Zukunft vor etc. sind Kriterien die es zu klären gilt.

Der Aufbau eines Notgroschens, die Empfehlungen lauten hier 3-5 Netto-Monatsgehälter, ist hier allemal zu empfehlen. Mindestens also für den risikofreien Teil.

Risikofreier Teil

Hier finden sich Veranlagungen mit keinen oder nur sehr geringem Risiko. Dazu gehören z. B.

- Bargeld

- Girokonto

- Sparkonto

- Bausparen

- Staatsanleihen in Euro mit bester Qualität

Die Chance auf Rendite ist hier natürlich nicht oder nur kaum gegeben. Dafür aber einigermaßen sicher.

Risikobehafteter Teil

Wer sagt, er möchte gerne Risiko eingehen, der kann sich folgende Möglichkeiten für den risikobehafteten Teil ansehen:

- Aktien

- Aktien-ETFs und Aktien-Fonds

- Unternehmensanleihen

- Staatsanleihen niedriger Bonität bzw. in Fremdwährung

- Krypto Assets

- P2P-Kredite

Was halte ich aus beim Investieren?

Wer in Aktien-ETFs investiert, der muss auch die Marktschwankungen aushalten. Das Ersparte in dem risikofreien Teil bringt Stabilität ins gesamte Portfolio, weil hier die Schwankungen kaum oder nicht gegeben sind. Dafür sind natürlich auch die Chancen nach oben sehr begrenzt.

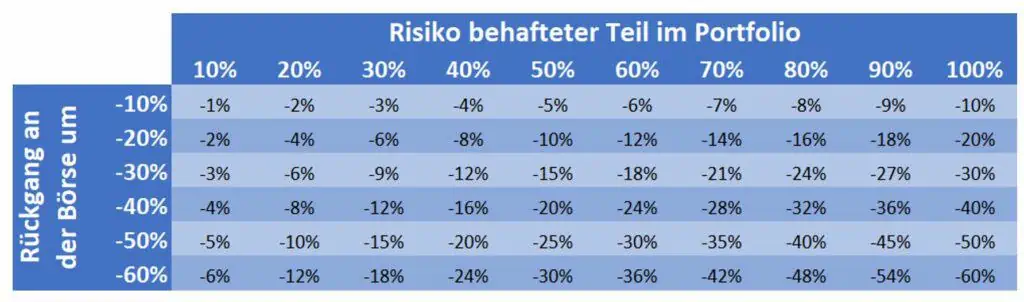

Die unten angeführte Tabelle zeigt, was es heißt einen bestimmten Prozentsatz seines Portfolios im “risikobehafteten Teil” zu haben und die Börse geht um x % zurück.

Hat man 10 % seines gesamten Vermögens z. B. über einen Aktien-ETF im Risiko behafteten Teil investiert und die Börse hat einen Rückgang von -10 % so wirkt sich das so auf das Portfolio nur im Gesamt-Umfang von -1 % aus. Sind hingegen 50 % im risikobehafteten Teil und die Börse geht um -30 % zurück, so bedeutet das einen gesamten Rückgang von -15 %. Je mehr Anteil im Risiko behafteten Teil ist, desto höher kann der potentielle Rückgang sein. Risiko bedeutet hier aber natürlich auch Chance auf mehr!

Was halte ich persönlich aus an Rückgang an den Börsen ist damit die Frage die es persönlich zu beantworten gilt.

4 Anlagetipps

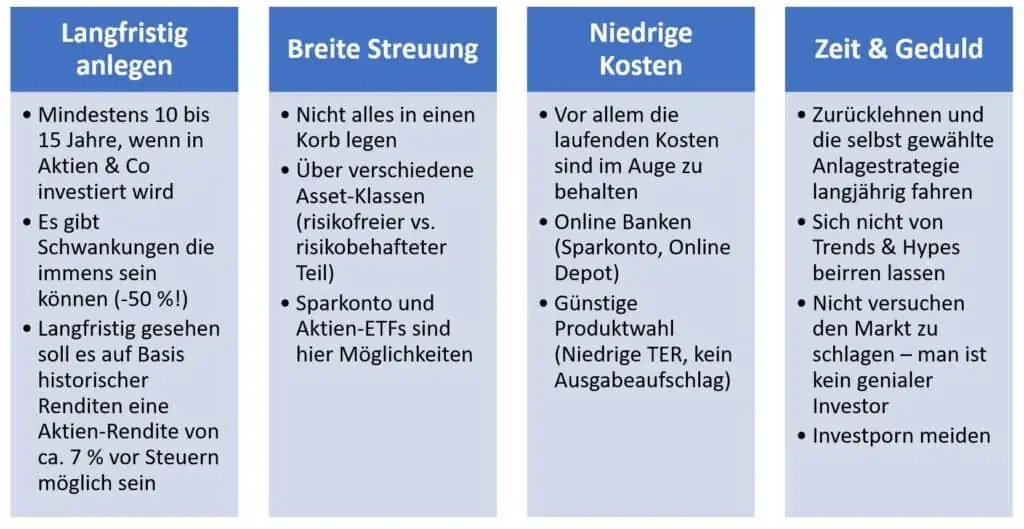

Langfristig anlegen

- Mindestens 10 bis 15 Jahre, wenn in Aktien & Co investiert wird

- Es gibt Schwankungen die immens sein können (-50 %!)

- Langfristig gesehen soll es auf Basis historischer Renditen eine Aktien-Rendite von ca. 7 % vor Steuern möglich sein

Breite Streuung

- Nicht alles in einen Korb legen

- Über verschiedene Asset-Klassen (risikofreier vs. risikobehafteter Teil)

- Sparkonto und Aktien-ETFs sind hier Möglichkeiten

Niedrige Kosten

- Vor allem die laufenden Kosten sind im Auge zu behalten

- Online Banken (Sparkonto, Online Depot)

- Günstige Produktwahl (Niedrige TER, kein Ausgabeaufschlag)

Zeit & Geduld

- Zurücklehnen und die selbst gewählte Anlagestrategie langjährig fahren

- Sich nicht von Trends & Hypes beirren lassen

- Nicht versuchen den Markt zu schlagen – man ist kein genialer Investor

- Investporn meiden

ETF Vorteile & Nachteile

Welche Vor- und Nachteile gibt es beim Investieren in ETFs? Hier ein paar Ideen:

Vorteile

- geringe Kosten (0,1 – 0,5 % p.a.)

- Liquidität vorhanden (börsennotiert, “jederzeit” veräußerbar)

- Sicherheit (Fondsvermögen ist vom Unternehmensvermögen des Emittenten getrennt)

- Transparenz

- breit gestreut

- schnell & unkompliziert (kauf- und verkaufbar)

Nachteile

- Wertpapierleihe (möglich)

- Kontrahentenrisiko (bei SWAP-ETFs)

- ausschüttungsgleiche Erträge (Vorabsteuer jährlich, wird angerechnet beim Verkauf)

- allgemeine Wertpapierrisiken (Kurs, Währung, …)

Aktien ETFs

Breit gestreute Aktien-ETFs sind beispielsweise All Country World, World und Emerging Markets ETFs. Der All Country World ETF hat eine Mischung aus ca. 89 % World-Anteil und 11 % Emerging Markets Anteil. Welche Aktien-ETFs hier in Frage kommen können und welche Broker diese als Sparplan auch anbieten, findet sich in den dazugehörigen Beiträgen:

Fazit

Investieren in ETFs, speziell in Aktien-ETFs ist eine gute Idee, doch es passt nicht für jeden. Daher ist es notwendig in sich zu gehen und zu überlegen, welche finanziellen Ziele habe ich? Mit welcher finanziellen Strategie gehe ich es an, diese Ziele zu erreichen? Welche Bank-, Broker- und Finanzdienstleistungs-Instrumente helfen mir dabei die Strategie umzusetzen? Danach heißt es die passende Bank, Broker, etc. genau für diese gewünschten Instrumente auszuwählen. Dann heißt es: Tun, tun, tun und nicht beim ersten Gegenwind wieder alles über Board zu werfen.

Kernstück einer erfolgreich umgesetzten Strategie zur Erreichung der finanziellen Ziele ist die richtige Mischung aus risikofreien und risikobehafteten Teil. Wie viel meines Vermögens möchte ich ohne Schwankungen veranlagen und wie viel Prozent mit Risiko? Je mehr Risiko, desto mehr Chance auf Ertrag, aber auch Chance auf Kursschwankungen. Muss verkauft werden, wenn es gerade wieder mal runter geht, dann wird es zu einem Problem.

Bei der Wahl für den risikobehafteten Teil kommen gerne Aktien-ETFs ins Spiel. Sie sind breit gestreut, sie sind kostengünstig und können an der Börse gehandelt werden.

Da es keine Bindung oder andere Verpflichtungen gibt, ist ein langsames Heranstasten sinnvoll um ein erstes Gefühl und Gespür zu entwickeln. Es einfach mal TUN und starten, das ist der wichtige Schritt. Mit der Zeit kommt die Sicherheit und Gewohnheit. Dann kann der langfristige Vermögensaufbau starten.

Dabei die 4 Tipps zum erfolgreichen Vermögensaufbau nicht vergessen:

- Langfristig anlegen

- Breit streuen

- Auf Kosten achten

- Zeit & Geduld