Das Wichtigste in Kürze

- Aktiendepot Vergleich – unterteilt in Aktiendepot für Buy & Hold Anleger vs. Aktiendepot für Trader

- Günstigster Broker hängt vom Order- und Holdverhalten des Besitzers des Aktiendepots ab

- Ausländische Depots günstiger, aber die liebe Steuer ist selbst zu machen

In diesem Ratgeber

2 Aktiendepot Vergleiche: Der erste Vergleich orientiert sich an Investoren, an Menschen die an ein Buy & Hold Depot denken. Kauf von Aktien, gerne auch starke Dividendenwerte, einfache Abwicklung. Fokus liegt hier weniger bei den Ordergebühren sondern bei den Depotgebühren und Kosten für Dividenden und Devisenumrechnung. Der zweite Vergleich ist für Trader, denen günstige Ordergebühren wichtig sind.

Aktiendepot Vergleich für Investoren (Buy & Hold Anleger)

Die Veranlagungsphilosophie:

- Aktien in AT, DE und USA kaufen und halten

- Dividendenerträge kassieren

- Wichtig sind niedrige Depotgebühr, niedrige Kosten für Dividendenausschüttungen und die steuereinfache Handhabung

| Aktienbroker | Brokerinformation | Depotgebühr | Details |

|---|---|---|---|

|

Steuereinfach: Ja Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 €, evtl. fremde Gebühren Devisenprovision: Je nach Devisen - USD Marge 0,0014 |

0,00 € p.a. | Mehr zum Broker? Trade Republic Details Erfahrungsberichte: Trade Republic Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,70 € Ordergebühr Xetra: ab 7,89 € Ordergebühr NYSE: ab 15,90 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: AT und DE Wertpapiere: 0 € sonst 5,90 Euro bei Gegenwert größer als netto 15 Euro (nach Abzug der Steuern). Devisenprovision: Unterschiedlich ,0,004 Marge bei USD-EUR |

0,00 € p.a. (exkl. Verwahrgebühr für Xetra-Gold, ADR, GDR) | Mehr zum Broker? Flatex Details Erfahrungsberichte: Flatex Erfahrungen Direkt zum Broker Risiko: Investitionen in Wertpapiere bergen Verlustrisiken. |

|

Steuereinfach: Ja Ordergebühr Wien: ab 6,70 € Ordergebühr Xetra: ab 10,35 Ordergebühr NYSE: ab 14,57 € Verrechnungskonto: 11,64 € p.a. Dividendengebühr: Keine Evtl. Fremdspesen Devisenprovision: keine |

0,09 % p.a. bzw. mind. 3,48 € pro Position Fonds kostenlos (nicht ETF) |

Mehr zum Broker? DADAT Details Erfahrungsberichte: DADAT Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 5,49 Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Je nach Devise - USD Marge z. B. 0,003 |

0,00 € p.a. | Mehr zum Broker? Scalable Capital Details Erfahrungsberichte: Scalable Capital Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 15,00 € Ordergebühr Xetra: ab 6,00 € Ordergebühr NYSE: ab 7,25 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,030 Marge für USD oder CHF |

0,00 € p.a. | Mehr zum Broker? Traders Place Details Erfahrungsberichte: Traders Place Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 10,00 € Ordergebühr Xetra: ab 5,55 € Ordergebühr NYSE: ab 8,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,003 Marge für USD oder CHF |

0,00 € p.a. | Mehr zum Broker? Smartbroker Details Erfahrungsberichte: Smartbroker Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: ? - Kosten werden anteilig weiterverrechnet Devisenprovision: - |

0,00 € p.a. | Mehr zum Broker? Bitpanda Details Erfahrungsberichte: Bitpanda Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 0,00 € Ordergebühr NYSE: ab 0,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,15 % |

0,00 € p.a. | Mehr zum Broker? Trading 212 Details Erfahrungsberichte: Trading 212 Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,003 für gängige Währungen wie USD |

0,00 € p.a. | Mehr zum Broker? Finanzen.net Zero Details Erfahrungsberichte: Finanzen.net Zero Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,00 € Ordergebühr Xetra: ab 3,00 € Ordergebühr NYSE: ab 1,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 2 $ 0,002 Marge |

0,00 € p.a. | Mehr zum Broker? Interactive Brokers Details Erfahrungsberichte: Interactive Brokers Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 4,95 € Ordergebühr Xetra: ab 10,45 € Ordergebühr NYSE: ab 10,45 € Verrechnungskonto: 18,00 € p.a. Dividendengebühr: AT: 0 € mind. 1,14 € bzw. 0,30 % plus evtl. Fremdspesen Tilgungen: mind. 1,14 € bzw. 0,155 % Devisenprovision: keine |

ab 0,12 % p.a. bzw. mindestens 5,40 Euro pro Wertpapierposition p.a. bzw. mindestens 15,00 Euro pro Depot p.a. Fonds kostenlos (nicht ETF) |

Mehr zum Broker? easybank Details Erfahrungsberichte: easybank Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? N26 Details Erfahrungsberichte: N26 Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 4 Ordergebühr Xetra: ab 4,00 € Ordergebühr NYSE: ab 1,80 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 3,75 € 0,003 Marge |

0,00 € p.a. | Mehr zum Broker? CapTrader Details Erfahrungsberichte: CapTrader Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 3,90 € Ordergebühr Xetra: ab 3,90 € Ordergebühr NYSE: ab 3,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 4 $ 0,004 Marge |

0,00 € p.a. | Mehr zum Broker? Estably Broker Details Erfahrungsberichte: Estably Broker Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 8,10 € Ordergebühr Xetra: ab 1,80 € Ordergebühr NYSE: ab 1,50 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 2 $ 0,006 Marge |

0,00 € p.a. | Mehr zum Broker? TradeStation Details Erfahrungsberichte: TradeStation Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 5,95 € Ordergebühr Xetra: ab 5,95 € Ordergebühr NYSE: ab 1,95 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 3,75 $, 0,003 Marge |

0,00 € p.a. | Mehr zum Broker? WHSelfinvest Details Erfahrungsberichte: WHSelfinvest Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 65,95 € Ordergebühr Xetra: ab 11,90 € Ordergebühr NYSE: ab 30,95 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 €, evtl. fremde Spesen Devisenprovision: ? |

0,00 € p.a. | Mehr zum Broker? Consorsbank Details Erfahrungsberichte: Consorsbank Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 5,80 € Ordergebühr Xetra: ab 5,80 € Ordergebühr NYSE: ab 5,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 4 $ 0,004 Marge |

0,00 € p.a. | Mehr zum Broker? Lynx Details Erfahrungsberichte: Lynx Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,50 € Ordergebühr Xetra: ab 7,20 € Ordergebühr NYSE: ab 20,75 € Verrechnungskonto: ab 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25% |

17,71 € p.a. + 0,144 % p.a. | Mehr zum Broker? BAWAG PSK Details Erfahrungsberichte: BAWAG PSK Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,50 € Ordergebühr Xetra: ab 3,85 € Ordergebühr NYSE: ab 2,25 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 5 $ 0,0001 Marge |

0,00 € p.a. | Mehr zum Broker? Agora Direct Details Erfahrungsberichte: Agora Direct Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Freedom24 Details Erfahrungsberichte: Freedom24 Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 20,00 € Ordergebühr Xetra: ab 10,00 € Ordergebühr NYSE: ab 20,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: - Devisenprovision: |

0,00 € p.a. | Mehr zum Broker? DKB Details Erfahrungsberichte: DKB Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 2,29 € Ordergebühr Xetra: ab 2,29 € Ordergebühr NYSE: ab 2,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Angeblich kein Minimum - $ 0,008 Marge |

0,00 € p.a. | Mehr zum Broker? Brokerpoint Details Erfahrungsberichte: Brokerpoint Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 5,00 € Ordergebühr NYSE: ab 5,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,95 % |

0,00 € p.a. | Mehr zum Broker? Yuh Details Erfahrungsberichte: Yuh Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 1,00 $ Ordergebühr Xetra: ab 1,00 $ Ordergebühr NYSE: ab 1,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,5 % bis 1,5 % bei Ein- und Auszahlung |

0,00 € p.a. (Inaktivitätsgebühr von 10 USD/Monat, wenn 12 Monate kein Login) Das Kapital ist im Risiko, Totalausfall möglich. Es fallen noch andere Gebühren an. |

Mehr zum Broker? eToro Details Erfahrungsberichte: eToro Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab ab 0,00 € Ordergebühr NYSE: ab ab 0,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,50 % |

0,00 € p.a. | Mehr zum Broker? XTB Details Erfahrungsberichte: XTB Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Admiral Markets Details Erfahrungsberichte: Admiral Markets Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 12,40 € Ordergebühr NYSE: ab 15,40 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 1 % |

0,00 € p.a.

die ersten 3 Jahre, danach gratis ab 2 Trades/Quartal oder Konto oder Wertpapiersparplan (sonst 1,95 €/Monat) |

Mehr zum Broker? Comdirect Details Erfahrungsberichte: Comdirect Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: - Devisenprovision: - |

0,00 € p.a. | Mehr zum Broker? bank99 Details Erfahrungsberichte: bank99 Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,50 € Ordergebühr Xetra: ab 15,50 € Ordergebühr NYSE: ab 29,50 € Verrechnungskonto: 0,00 oder 20,76 € p.a. Dividendengebühr: 0 € für inländische Wertpapiere und für US-Aktien alle anderen 0,15 %; mind. 1,74 € Devisenprovision: - |

0,12 % Depotgebühr bzw. mind. 5,93 Euro pro Position |

Mehr zum Broker? Bankdirekt Details Erfahrungsberichte: Bankdirekt Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 14,95 € Ordergebühr Xetra: ab 15,55 € Ordergebühr NYSE: ab 14,95 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,9 % bei Auto-FX |

0,00 € p.a. | Mehr zum Broker? Swissquote Details Erfahrungsberichte: Swissquote Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 30,00 € Ordergebühr Xetra: ab 10,54 € Ordergebühr NYSE: ab 14,95 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 8 € ab 15 € Dividende Devisenprovision: - |

0,00 € p.a. | Mehr zum Broker? ViTrade Details Erfahrungsberichte: ViTrade Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 2,50 € Ordergebühr Xetra: ab 2,50 € Ordergebühr NYSE: ab 2,50 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: - |

0,00 % p.a. | Mehr zum Broker? Revolut Details Erfahrungsberichte: Revolut Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 0,00-1,99 € Ordergebühr Xetra: ab 0,00-1,99 € Ordergebühr NYSE: ab 0,99 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25 % USA |

35,88 € p.a. | Mehr zum Broker? Bux Zero Details Erfahrungsberichte: Bux Zero Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Lightyear Details Erfahrungsberichte: Lightyear Erfahrungen Direkt zum Broker |

|

|

0,00 € p.a. | Mehr zum Broker? Directa Details Erfahrungsberichte: Directa Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 1 % |

0,00 € p.a. | Mehr zum Broker? Vivid Details Erfahrungsberichte: Vivid Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Tastytrade Details Erfahrungsberichte: Tastytrade Erfahrungen Direkt zum Broker |

|

|

0,00 € p.a. | Mehr zum Broker? NAGA Details Erfahrungsberichte: NAGA Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,00 € Ordergebühr Xetra: ab 3,90 € Ordergebühr NYSE: ab 3,23 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 4 $ 0,004 Marge |

0,00 € p.a. | Mehr zum Broker? Armo Broker Details Erfahrungsberichte: Armo Broker Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 13,40 € Ordergebühr Xetra: ab 14,60 € Ordergebühr NYSE: ab 31,90 € Verrechnungskonto: 15,86 € p.a. Dividendengebühr: 4,44 Euro plus 0,42 % von der Dividende bzw. Ausschüttung Devisenprovision: 0,35 % |

0,132 % p.a. plus 7,92 Euro p.a. pro Position | Mehr zum Broker? BKS Details Erfahrungsberichte: BKS Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,90 € Ordergebühr Xetra: ab 4,90 € Ordergebühr NYSE: ab 2,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25 % bzw. 10 € + 0,02 % |

0,00 € p.a. Keine Depotgebühr, aber bis zu 2,50 € p.a. pro ausländischen Handelsplatz als Einrichtung Handelsmodalität je Wertpapier-Trade oder Position an der jeweiligen Fremdbörse |

Mehr zum Broker? Degiro Details Erfahrungsberichte: Degiro Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 5,00 € Ordergebühr Xetra: ab 3,00 € Ordergebühr NYSE: ab 1,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25 % |

0,1875 % p.a. | Mehr zum Broker? Saxo Bank Details Erfahrungsberichte: Saxo Bank Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,24 € Ordergebühr Xetra: ab 7,76 € Ordergebühr NYSE: ab 5,93 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Bis 5.500 Euro pauschale 13,50 Euro, danach 0,2 % |

0,216 % p.a. bzw. mindestens 28,66 Euro p.a. | Mehr zum Broker? Erste Bank Details Erfahrungsberichte: Erste Bank Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 20,00 € Ordergebühr Xetra: ab 32,00 € Ordergebühr NYSE: ab 48,00 € Verrechnungskonto: nach lokaler Raika Dividendengebühr: 0 € bei inländischen Wertpapieren 0,3 % bzw. mind. 1,74 € Devisenprovision: 0,2 % bzw. mind. 4 € und max. 150 € |

0,36 % p. a. bzw. mind. 6 €/Position für das Direktdepot Top B/2015 |

Mehr zum Broker? Börse Live Details Erfahrungsberichte: Börse Live Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 7,75 € Ordergebühr NYSE: ab 15,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: je nach Devisen - USD Marge 0,005 |

0,00 € p.a. | Mehr zum Broker? Onvista Details Erfahrungsberichte: Onvista Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 3,90 € Ordergebühr Xetra: ab 3,90 € Ordergebühr NYSE: ab 1,90 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 3,50 $ 0,002 Marge |

0,00 € p.a. | Mehr zum Broker? FXFlat Details Erfahrungsberichte: FXFlat Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab 0,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,45 % |

0,00 € p.a. | Mehr zum Broker? Freetrade Details Erfahrungsberichte: Freetrade Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,50 % |

0,00 € p.a. | Mehr zum Broker? IG Details Erfahrungsberichte: IG Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 36,00 € Ordergebühr Xetra: ab 45,00 € Ordergebühr NYSE: ab 65,00 € Verrechnungskonto: 23,00 € p.a. Dividendengebühr: 0,30 % mindestens 1,74 Euro plus etwaige fremde Spesen Devisenprovision: 0,275 % mind. 3,60 Euro |

ab 0,3036 % p.a. mind. 24 €/Depot mind. 6 €/Position |

Mehr zum Broker? Oberbank Details Erfahrungsberichte: Oberbank Erfahrungen Direkt zum Broker |

| Steuereinfach: Ja Ordergebühr Wien: ab 12,00 € Ordergebühr Xetra: ab 12,00 € Ordergebühr NYSE: ab 24,90 € Verrechnungskonto: Girokonto Gebühren Dividendengebühr: - Devisenprovision: 0,30 % mind. 4 € |

0,3 % Inland 0,6 % Ausland Mind. 4,70 €/Position Mind. 31,54 €/Depot |

Mehr zum Broker? Bank Austria Details Erfahrungsberichte: Bank Austria Erfahrungen Direkt zum Broker |

Aktiendepot Vergleich für Trader & Daytrader

Die Veranlagungsphilosophie:

- Aktien weltweit kaufen und verkaufen, in kurzen oder kürzesten Abständen

- Wichtig sind niedrige Orderspesen

- Das Thema „steuereinfach“ ist nicht wichtig

| Aktienbroker | Brokerinformation | Depotgebühr | Details |

|---|---|---|---|

|

Steuereinfach: Nein Ordergebühr Wien: ab 10,00 € Ordergebühr Xetra: ab 5,55 € Ordergebühr NYSE: ab 8,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,003 Marge für USD oder CHF |

0,00 € p.a. | Mehr zum Broker? Smartbroker Details Erfahrungsberichte: Smartbroker Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 15,00 € Ordergebühr Xetra: ab 6,00 € Ordergebühr NYSE: ab 7,25 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,030 Marge für USD oder CHF |

0,00 € p.a. | Mehr zum Broker? Traders Place Details Erfahrungsberichte: Traders Place Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 5,49 Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Je nach Devise - USD Marge z. B. 0,003 |

0,00 € p.a. | Mehr zum Broker? Scalable Capital Details Erfahrungsberichte: Scalable Capital Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,003 für gängige Währungen wie USD |

0,00 € p.a. | Mehr zum Broker? Finanzen.net Zero Details Erfahrungsberichte: Finanzen.net Zero Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 0,00 € Ordergebühr NYSE: ab 0,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,15 % |

0,00 € p.a. | Mehr zum Broker? Trading 212 Details Erfahrungsberichte: Trading 212 Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,00 € Ordergebühr Xetra: ab 3,00 € Ordergebühr NYSE: ab 1,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 2 $ 0,002 Marge |

0,00 € p.a. | Mehr zum Broker? Interactive Brokers Details Erfahrungsberichte: Interactive Brokers Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? N26 Details Erfahrungsberichte: N26 Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 4 Ordergebühr Xetra: ab 4,00 € Ordergebühr NYSE: ab 1,80 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 3,75 € 0,003 Marge |

0,00 € p.a. | Mehr zum Broker? CapTrader Details Erfahrungsberichte: CapTrader Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 3,90 € Ordergebühr Xetra: ab 3,90 € Ordergebühr NYSE: ab 3,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 4 $ 0,004 Marge |

0,00 € p.a. | Mehr zum Broker? Estably Broker Details Erfahrungsberichte: Estably Broker Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 8,10 € Ordergebühr Xetra: ab 1,80 € Ordergebühr NYSE: ab 1,50 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 2 $ 0,006 Marge |

0,00 € p.a. | Mehr zum Broker? TradeStation Details Erfahrungsberichte: TradeStation Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,00 € Ordergebühr Xetra: ab 3,90 € Ordergebühr NYSE: ab 3,23 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 4 $ 0,004 Marge |

0,00 € p.a. | Mehr zum Broker? Armo Broker Details Erfahrungsberichte: Armo Broker Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 6,70 € Ordergebühr Xetra: ab 10,35 Ordergebühr NYSE: ab 14,57 € Verrechnungskonto: 11,64 € p.a. Dividendengebühr: Keine Evtl. Fremdspesen Devisenprovision: keine |

0,09 % p.a. bzw. mind. 3,48 € pro Position Fonds kostenlos (nicht ETF) |

Mehr zum Broker? DADAT Details Erfahrungsberichte: DADAT Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Freedom24 Details Erfahrungsberichte: Freedom24 Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 5,95 € Ordergebühr Xetra: ab 5,95 € Ordergebühr NYSE: ab 1,95 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 3,75 $, 0,003 Marge |

0,00 € p.a. | Mehr zum Broker? WHSelfinvest Details Erfahrungsberichte: WHSelfinvest Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Admiral Markets Details Erfahrungsberichte: Admiral Markets Erfahrungen Direkt zum Broker |

|

|

0,00 € p.a. | Mehr zum Broker? Tastytrade Details Erfahrungsberichte: Tastytrade Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,70 € Ordergebühr Xetra: ab 7,89 € Ordergebühr NYSE: ab 15,90 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: AT und DE Wertpapiere: 0 € sonst 5,90 Euro bei Gegenwert größer als netto 15 Euro (nach Abzug der Steuern). Devisenprovision: Unterschiedlich ,0,004 Marge bei USD-EUR |

0,00 € p.a. (exkl. Verwahrgebühr für Xetra-Gold, ADR, GDR) | Mehr zum Broker? Flatex Details Erfahrungsberichte: Flatex Erfahrungen Direkt zum Broker Risiko: Investitionen in Wertpapiere bergen Verlustrisiken. |

|

Steuereinfach: Nein Ordergebühr Wien: ab 5,80 € Ordergebühr Xetra: ab 5,80 € Ordergebühr NYSE: ab 5,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 4 $ 0,004 Marge |

0,00 € p.a. | Mehr zum Broker? Lynx Details Erfahrungsberichte: Lynx Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 5,00 € Ordergebühr NYSE: ab 5,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,95 % |

0,00 € p.a. | Mehr zum Broker? Yuh Details Erfahrungsberichte: Yuh Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,90 € Ordergebühr Xetra: ab 4,90 € Ordergebühr NYSE: ab 2,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25 % bzw. 10 € + 0,02 % |

0,00 € p.a. Keine Depotgebühr, aber bis zu 2,50 € p.a. pro ausländischen Handelsplatz als Einrichtung Handelsmodalität je Wertpapier-Trade oder Position an der jeweiligen Fremdbörse |

Mehr zum Broker? Degiro Details Erfahrungsberichte: Degiro Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 20,00 € Ordergebühr Xetra: ab 10,00 € Ordergebühr NYSE: ab 20,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: - Devisenprovision: |

0,00 € p.a. | Mehr zum Broker? DKB Details Erfahrungsberichte: DKB Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 4,50 € Ordergebühr Xetra: ab 3,85 € Ordergebühr NYSE: ab 2,25 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 5 $ 0,0001 Marge |

0,00 € p.a. | Mehr zum Broker? Agora Direct Details Erfahrungsberichte: Agora Direct Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 €, evtl. fremde Gebühren Devisenprovision: Je nach Devisen - USD Marge 0,0014 |

0,00 € p.a. | Mehr zum Broker? Trade Republic Details Erfahrungsberichte: Trade Republic Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 1,00 $ Ordergebühr Xetra: ab 1,00 $ Ordergebühr NYSE: ab 1,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,5 % bis 1,5 % bei Ein- und Auszahlung |

0,00 € p.a. (Inaktivitätsgebühr von 10 USD/Monat, wenn 12 Monate kein Login) Das Kapital ist im Risiko, Totalausfall möglich. Es fallen noch andere Gebühren an. |

Mehr zum Broker? eToro Details Erfahrungsberichte: eToro Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab ab 0,00 € Ordergebühr NYSE: ab ab 0,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,50 % |

0,00 € p.a. | Mehr zum Broker? XTB Details Erfahrungsberichte: XTB Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 2,29 € Ordergebühr Xetra: ab 2,29 € Ordergebühr NYSE: ab 2,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Angeblich kein Minimum - $ 0,008 Marge |

0,00 € p.a. | Mehr zum Broker? Brokerpoint Details Erfahrungsberichte: Brokerpoint Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Lightyear Details Erfahrungsberichte: Lightyear Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 30,00 € Ordergebühr Xetra: ab 10,54 € Ordergebühr NYSE: ab 14,95 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 8 € ab 15 € Dividende Devisenprovision: - |

0,00 € p.a. | Mehr zum Broker? ViTrade Details Erfahrungsberichte: ViTrade Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 4,95 € Ordergebühr Xetra: ab 10,45 € Ordergebühr NYSE: ab 10,45 € Verrechnungskonto: 18,00 € p.a. Dividendengebühr: AT: 0 € mind. 1,14 € bzw. 0,30 % plus evtl. Fremdspesen Tilgungen: mind. 1,14 € bzw. 0,155 % Devisenprovision: keine |

ab 0,12 % p.a. bzw. mindestens 5,40 Euro pro Wertpapierposition p.a. bzw. mindestens 15,00 Euro pro Depot p.a. Fonds kostenlos (nicht ETF) |

Mehr zum Broker? easybank Details Erfahrungsberichte: easybank Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 12,40 € Ordergebühr NYSE: ab 15,40 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 1 % |

0,00 € p.a.

die ersten 3 Jahre, danach gratis ab 2 Trades/Quartal oder Konto oder Wertpapiersparplan (sonst 1,95 €/Monat) |

Mehr zum Broker? Comdirect Details Erfahrungsberichte: Comdirect Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 0,00-1,99 € Ordergebühr Xetra: ab 0,00-1,99 € Ordergebühr NYSE: ab 0,99 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25 % USA |

35,88 € p.a. | Mehr zum Broker? Bux Zero Details Erfahrungsberichte: Bux Zero Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 14,95 € Ordergebühr Xetra: ab 15,55 € Ordergebühr NYSE: ab 14,95 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,9 % bei Auto-FX |

0,00 € p.a. | Mehr zum Broker? Swissquote Details Erfahrungsberichte: Swissquote Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 1 % |

0,00 € p.a. | Mehr zum Broker? Vivid Details Erfahrungsberichte: Vivid Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 5,00 € Ordergebühr Xetra: ab 3,00 € Ordergebühr NYSE: ab 1,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25 % |

0,1875 % p.a. | Mehr zum Broker? Saxo Bank Details Erfahrungsberichte: Saxo Bank Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? Directa Details Erfahrungsberichte: Directa Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 65,95 € Ordergebühr Xetra: ab 11,90 € Ordergebühr NYSE: ab 30,95 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 €, evtl. fremde Spesen Devisenprovision: ? |

0,00 € p.a. | Mehr zum Broker? Consorsbank Details Erfahrungsberichte: Consorsbank Erfahrungen Direkt zum Broker |

|

0,00 € p.a. | Mehr zum Broker? NAGA Details Erfahrungsberichte: NAGA Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Nein Ordergebühr Wien: ab 2,50 € Ordergebühr Xetra: ab 2,50 € Ordergebühr NYSE: ab 2,50 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: - |

0,00 % p.a. | Mehr zum Broker? Revolut Details Erfahrungsberichte: Revolut Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,50 € Ordergebühr Xetra: ab 7,20 € Ordergebühr NYSE: ab 20,75 € Verrechnungskonto: ab 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,25% |

17,71 € p.a. + 0,144 % p.a. | Mehr zum Broker? BAWAG PSK Details Erfahrungsberichte: BAWAG PSK Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: ? - Kosten werden anteilig weiterverrechnet Devisenprovision: - |

0,00 € p.a. | Mehr zum Broker? Bitpanda Details Erfahrungsberichte: Bitpanda Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,50 € Ordergebühr Xetra: ab 15,50 € Ordergebühr NYSE: ab 29,50 € Verrechnungskonto: 0,00 oder 20,76 € p.a. Dividendengebühr: 0 € für inländische Wertpapiere und für US-Aktien alle anderen 0,15 %; mind. 1,74 € Devisenprovision: - |

0,12 % Depotgebühr bzw. mind. 5,93 Euro pro Position |

Mehr zum Broker? Bankdirekt Details Erfahrungsberichte: Bankdirekt Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,50 % |

0,00 € p.a. | Mehr zum Broker? IG Details Erfahrungsberichte: IG Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 13,40 € Ordergebühr Xetra: ab 14,60 € Ordergebühr NYSE: ab 31,90 € Verrechnungskonto: 15,86 € p.a. Dividendengebühr: 4,44 Euro plus 0,42 % von der Dividende bzw. Ausschüttung Devisenprovision: 0,35 % |

0,132 % p.a. plus 7,92 Euro p.a. pro Position | Mehr zum Broker? BKS Details Erfahrungsberichte: BKS Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 7,24 € Ordergebühr Xetra: ab 7,76 € Ordergebühr NYSE: ab 5,93 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Bis 5.500 Euro pauschale 13,50 Euro, danach 0,2 % |

0,216 % p.a. bzw. mindestens 28,66 Euro p.a. | Mehr zum Broker? Erste Bank Details Erfahrungsberichte: Erste Bank Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab 20,00 € Ordergebühr Xetra: ab 32,00 € Ordergebühr NYSE: ab 48,00 € Verrechnungskonto: nach lokaler Raika Dividendengebühr: 0 € bei inländischen Wertpapieren 0,3 % bzw. mind. 1,74 € Devisenprovision: 0,2 % bzw. mind. 4 € und max. 150 € |

0,36 % p. a. bzw. mind. 6 €/Position für das Direktdepot Top B/2015 |

Mehr zum Broker? Börse Live Details Erfahrungsberichte: Börse Live Erfahrungen Direkt zum Broker |

| Steuereinfach: Ja Ordergebühr Wien: ab 12,00 € Ordergebühr Xetra: ab 12,00 € Ordergebühr NYSE: ab 24,90 € Verrechnungskonto: Girokonto Gebühren Dividendengebühr: - Devisenprovision: 0,30 % mind. 4 € |

0,3 % Inland 0,6 % Ausland Mind. 4,70 €/Position Mind. 31,54 €/Depot |

Mehr zum Broker? Bank Austria Details Erfahrungsberichte: Bank Austria Erfahrungen Direkt zum Broker |

|

|

Steuereinfach: Ja Ordergebühr Wien: ab 36,00 € Ordergebühr Xetra: ab 45,00 € Ordergebühr NYSE: ab 65,00 € Verrechnungskonto: 23,00 € p.a. Dividendengebühr: 0,30 % mindestens 1,74 Euro plus etwaige fremde Spesen Devisenprovision: 0,275 % mind. 3,60 Euro |

ab 0,3036 % p.a. mind. 24 €/Depot mind. 6 €/Position |

Mehr zum Broker? Oberbank Details Erfahrungsberichte: Oberbank Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab 7,75 € Ordergebühr NYSE: ab 15,00 € Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: je nach Devisen - USD Marge 0,005 |

0,00 € p.a. | Mehr zum Broker? Onvista Details Erfahrungsberichte: Onvista Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab 3,90 € Ordergebühr Xetra: ab 3,90 € Ordergebühr NYSE: ab 1,90 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: Minimum 3,50 $ 0,002 Marge |

0,00 € p.a. | Mehr zum Broker? FXFlat Details Erfahrungsberichte: FXFlat Erfahrungen Direkt zum Broker |

|

Steuereinfach: Nein Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab 0,00 $ Verrechnungskonto: 0,00 € p.a. Dividendengebühr: 0 € Devisenprovision: 0,45 % |

0,00 € p.a. | Mehr zum Broker? Freetrade Details Erfahrungsberichte: Freetrade Erfahrungen Direkt zum Broker |

|

Steuereinfach: Ja Ordergebühr Wien: ab - Ordergebühr Xetra: ab - Ordergebühr NYSE: ab - Verrechnungskonto: 0,00 € p.a. Dividendengebühr: - Devisenprovision: - |

0,00 € p.a. | Mehr zum Broker? bank99 Details Erfahrungsberichte: bank99 Erfahrungen Direkt zum Broker |

Alles rund ums Aktiendepot

Ein Depot ist rasch eröffnet und die Eröffnung selbst ist noch kostenlos. Mit der darauf folgenden Nutzung fallen die ersten Kosten an und daher sollte im Vorfeld bei der Recherche genügend Zeit aufgewendet werden, um das richtige Depot für seine Aktien zu finden. Hier ein paar Punkte auf die es ankommt bei der Wahl des richtigen Aktiendepots:

- Sicher, benutzerfreundlich und einfach handzuhaben

- Gutes Verhältnis von Preis & Leistung

- Gute Auswahl an Börseplätze (Inland, Ausland, Außerbörslich)

- Verschiedene Orderarten und -zusätze

- Ein Aktien-Broker muss ein gutes Preis-Leistungs-Verhältnis bieten

- Viele Orderarten und Orderzusätze müssen Handlungsfreiheit geben

- und … steuereinfach! Speziell für Anfänger ist es wichtig, dass es sich um ein steuereinfaches Depot hat, heißt der Online Broker hat seinen Sitz bzw. eine Niederlassung in Österreich und führt die anfallenden Steuern im Namen des Kunden beim österreichischen Finanzamt ab.

Aktiendepot Vergleich

Video zum Aktiendepot Vergleich in Österreich:

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenGut zu wissen

Ein Aktiendepot ist für Anfänger ohne dem nötigen Kleingeld wohl nicht die richtige Wahl, denn es kommt beim erfolgreichen Investieren auf die richtige Mischung an. Nicht alle Eier in einen Korb legen!. Mit Aktien benötigt es so eben viel Geld, um die nötige, intelligente Mischung an Aktien zu bekommen oder investiert nur wenige Euros in das jeweilige Unternehmen und hat so hohe Gebühren zu tragen, die die Rendite auffressen! Daher das nötige Kleingeld von ca. 50.000 Euro und mehr oder über Fonds (aktive Fonds oder ETFs) die Streuung gleich im Wertpapier selbst kaufen. Für Trader gelten natürlich andere Regeln, nur die werden wohl keine Aktien kaufen, denn Aktien sind für Investoren gedacht.

Entscheidungskriterien

Eigentlich ist es gleich, ob Anfänger oder Profi, denn beim Vergleich von Aktiendepots sollte der Fokus auf verschiedene Punkte gelegt werden, die einen die Entscheidung für den richtigen Broker liefert. Es gibt jetzt nicht DEN richtigen Broker mit dem passenden Aktiendepot, sondern es hängt von den Wünschen und Bedürfnissen des einzelnen ab, welches Depot die richtige Wahl ist.

Daytrader, Trader oder Investor?

An den Börsen finden sich verschiedenste Gruppen, die sich grob in folgende drei Gruppen einteilen lassen. Die Gruppen verfolgen unterschiedliche Ziele und benötigen auch unterschiedliche Broker.

Daytrader

Hier geht es Tag für Tag hin und her beim Trading mit den Aktien. Das Wichtigste hier ist eine

- professionelle Software,

- günstige Ordergebühren

- viele Börsenplätze

- viele Orderarten

Die Depotgebühr ist für einen Daytrader nicht so wichtig, da er kaum oder keine Wertpapiere dauerhaft im Depot liegen hat.

Der Zeithorizont sind nur wenige Stunden. Am Ende des Trading-Tages sind alle Positionen des Daytrades wieder auf null gestellt. Fraglich ist hier, ob Aktien wirklich das passende Wertpapier sind oder ob man sich lieber auf Optionen, Futures und andere spekulative Instrumente mit Hebel fixiert. Vorweg: Daytrading ist nichts für Anfänger! Hier wird gerne und schnell Geld verloren!

Ein Daytrader geht gerne long oder short (setzt auf steigende bzw. fallende Kurse).

Dass ein Depot steuereinfach sein muss, das ist bei einem Daytrader meist auch nicht der Fall, ganz im Gegenteil mitunter sogar, denn so kann sich sogar noch ein steuerlicher Vorteil ergeben, wenn die Steuer erst im darauffolgenden Jahr fällig wird.

Trader

Ein Trader ist um eine Spur langfristiger angelegt als es der Daytrader ist. Hier ist der Zeithorizont für Trades Tage bzw. Wochen. Der Trader legt Wert auf:

- günstige Ordergebühren

- viele Börsenplätze

- viele Orderarten

Auch ein Trader kann long und short gehen.

Investor

Der Investor sieht seine Entscheidung beim Aktienkauf stets langfristig. Sein Veranlagungshorizont sind Monate bzw. meist sogar Jahre. Die Zahl der gehaltenen Positionen ist hoch und das unterscheidet diesen auch vom Daytrader und Trader. Der Investor streut sein Risiko in dem dieser verschiedene Aktien auf verschiedenen Märkten, verschiedene Branchen in verschiedenen hohe Stückelungen kauft. Der Investor sollte bei der richtigen Wahl des Online Brokers vor allem auf folgende Punkte Wert legen:

- Depotgebühr

- viele Börsenplätze

- Kosten Dividendenausschüttungen

Die Ordergebühr ist für den Investor weniger wichtig, auch die verschiedenen Orderarten nicht gar so wichtig. Der Investor ist auch immer long investiert, setzt also auf steigende Kurse. Dividenden sind für den Investor mitunter auch wichtig und hier sollte darauf geachtet werden, dass Dividendenausschüttungen möglichst günstig von statten gehen und bei Nicht-Euro Aktien die Divisenkosten nicht zu hoch sind.

Gebühren

Die Gebühren für ein Wertpapierdepot sind die Erlöse des Brokers. Damit finanziert sich dieser seinen Betrieb, denn auch ein Broker bzw. die Bank haben Kosten für die Führung eines Depots bzw. bei der Aufgabe einer Order.

Depotgebühr

Bei Online Broker ist die Depotgebühr meist günstig, teilweise sogar kostenlos. Österreichische Anbieter wie die DADAT Bank oder Bank Direkt haben im ersten Jahr eine kostenlose Depotführung, danach wird auch diese kostenpflichtig. Die Depotgebühr bemisst sich in der Regel am Depotvolumen und wird in Prozent berechnet. Broker aus dem Ausland verlangen in der Regel keine Depotgebühr, doch ist es hier wichtig zu wissen, ob es sich um einen steuereinfachen Broker handelt der die Steuern für den Kunden abführt, oder nicht.

Verrechnungskonto Gebühr

Auch für das Verrechnungskonto verlangen manche Banken etwas. Diese Gebühr ist meist bei 10 bis 30 Euro im Jahr. Maximal. Verlangt eine Bank mehr, so sollten Sie hier mit der Bank reden! Viele Banken bieten auch die Möglichkeit an, das bestehende Girokonto bei der Bank als Verrechnungskonto zu nutzen. Diese Vorgehensweise findet sich oft bei Filialbanken die auch ein Wertpapierdepot anbietet. Bei Flatex ist es im Moment so, dass das Verrechnungskonto (Cashkonto wird es dort genannt) zwar kostenlos ist, Guthaben dort aber mit Negativzinsen von -0,40 % verzinst wird. Auch eine Art Gebühr.

Ordergebühr

Die Ordergebühren sind immens wichtig für die Entscheidung, ob dieses oder jenes Aktiendepot. Die Gebühren für eine Aktienorder sind unterschiedlicher Natur. Manche Broker verlangen eine pauschale Gebühr, gestaffelt nach Orderhöhe. Andere Broker verlangen eine Fixgebühr und zusätzlich eine prozentuale Orderprovision – bemessen am Gesamtvolumen der Order.

Große Unterschiede gibt es in der Regel bei der Ordergebühr, wenn es um den Börsenplatz geht. Eine Order ausgeführt an der Wiener Börse oder an einer Börse in Deutschland, ist meist kostengünstiger als eine an einer Börse in den USA, Schweden oder Schweiz.

2 Tipps bzw. Hinweise:

- Sind Sie hauptsächlich an Aktien auf fremden Börsen interessiert, sollten Sie sich eher an Brokern aus dem Ausland wie Lynx, CapTrader, Banx & Co wenden, denn diese haben kostengünstige Zugänge zu diesen Börsen.

- An der Wiener Börse gibt es das Segment „global market“. Hier finden Sie internationale Aktien aus den USA, China, Japan, Deutschland, Frankreich, Italien, Spanien und Russland. Bekannte börsennotierte Unternehmen wie Amazon, Sony, Netflix, Deutsche Bank, Tencent usw. können über die Wiener Börse so kostengünstig über heimische Broker gekauft werden. Der Kauf dieser ausländischen Aktien hat nur Auswirkungen auf niedrigere Ordergebühren, dank Wiener Börse. Die steuerliche Handhabung bleibt gleicht.

Börsenplätze

Inländische Börsenplätze

Börsenplätze? Nun, in Österreich gibt es nur einen Börsenplatz und das ist die Wiener Börse mit ihren verschiedenen Segmenten. Vorteile des inländischen Börsenplatzes:

Vorteile:

- Geringe Gebühren

- Heimische, bekannte Unternehmen

Nachteile:

- Nur eingeschränkte Auswahl an Unternehmen

An der Wiener Börse gibt es verschiedene Segmente:

- Prime Market

- Mid Market

- Standard Market Continuous

- Standard Market Auction

- Other Securities.at

- Global Market

Durch das Segment „Global Market“ gibt es auch internationale Aktien in Österreich zu kaufen und zu verkaufen. Die hier heimischen und als an der Hauptbörse gelisteten Unternehmen wie die Erste Bank Group oder die Voestalpine AG haben auch ordentliche Stückzahlen die gehandelt werden zu bieten.

Ausländische Börsenplätze

Ausländische Börsenplätze sind in Österreich schnell erreicht, denn die deutschen Börsen zählen hier bereits dazu. Das Ausland ist hier nicht böse, sondern gut, denn es gibt zahlreiche Vorteile an ausländischen Börsen zu handeln.

Vorteile:

- Handel mit Aktien die in Österreich nur in geringen Stückzahlen oder gar nicht gehandelt werden

- Höhere Liquidität (=niedriger Spread zwischen Ankaufs- und Verkaufskurs)

Nachteile:

- Höhere Gebühren für Order

- Risiko von Währungsschwankungen

Außerbörslicher Handel

Früher hieß der außerbörsliche Handel auch gerne OTC-Handel (Over-the-Counter) oder auch gerne Direkthandel, Telefonhandel. Nun aber heißt dieser durchgängig außerbörslicher Handel. Damit sind all jene Transaktionen gemeint, die nicht über die Börse abgehandelt werden.

Vorteile:

- Keine Börsengebühren

- Unabhängig von den Handeslzeiten der Börsen

Nachteile:

- Geringere Kontrolle und Aufsicht

- Geringere Transparenz, kein Orderbuch

- Nur eingeschränkte Orderarten möglich

Orderarten

Orderarten sind Zusatzinformationen für die Ausführung bzw. Nicht-Ausführung einer Order. Je nach Börse und je nach Online Broker gibt es verschiedene Orderarten, die wichtigsten Orderarten sind:

Market Order

Zum nächstmöglichen Kurs wird die Aktie gekauft

Stop Loss Order

Hier wird eine Grenze, ein Limit bekanntgegeben bei dem die Order an die Börse geroutet wird, um die Order auszuführen. Sinn dahinter ist, wenn die Kurse fallen, dass die Aktie ab einer bestimmten Grenze verkauft wird, damit die Verluste begrenzt werden. Garantie für die Ausführung zu diesem Preis gibt es natürlich keine, denn ist es besonders volatil oder gibt es nur eine geringe Liquidität des Wertpapieres, so wird die Order nicht ausgeführt oder zu einem deutlich schlechteren Preis.

Buy Limit oder Sell Limit

Wird ein Limit beim Kauf oder beim Verkauf gesetzt, so stellt dieses Limit sicher, dass beim Kauf die Aktie maximal zu diesem festgelegten Preis gekauft wird und beim Verkauf minimalst zu diesem Preis verkauft wird.

Steuereinfach / nicht steuereinfach

Steuereinfach oder nicht steuereinfach beschreibt die steuerlichen Möglichkeiten eines Brokers. Kursgewinne oder Dividendenausschüttungen lösen Steuern aus. Verantwortlich für die Abführung der Steuer ist natürlich der Depotinhaber, bei Brokern die ihren Sitz in Österreich haben oder eine Niederlassung hier haben, kümmert sich der Broker um die Abführung der Steuer, wenn der Depotinhaber das so haben möchte. Ist der Anbieter aus dem Ausland und hat keine Niederlassung in Österreich, so muss sich jeder selbst um die korrekte Abführung der Steuern kümmern. Bei Aktien und deren Dividenden ist das nicht so schwer, doch bei Fonds nicht so ohne dank der ausschüttungsgleichen Erträge.

Gebühren

Die Gebühren für ein Wertpapierdepot sind die Erlöse des Brokers. Damit finanziert sich dieser seinen Betrieb, denn auch ein Broker bzw. die Bank haben Kosten für die Führung eines Depots bzw. bei der Aufgabe einer Order.

Depotgebühr

Bei Online Broker ist die Depotgebühr meist günstig, teilweise sogar kostenlos. Österreichische Anbieter wie die DADAT oder Hello Bank haben im ersten Jahr eine kostenlose Depotführung, danach wird auch diese kostenpflichtig. Die Depotgebühr bemisst sich in der Regel am Depotvolumen und wird in Prozent berechnet. Broker aus dem Ausland verlangen in der Regel keine Depotgebühr, doch ist es hier wichtig zu wissen, ob es sich um einen steuereinfachen Broker handelt der die Steuern für den Kunden abführt, oder nicht.

Verrechnungskonto Gebühr

Auch für das Verrechnungskonto verlangen manche Banken etwas. Diese Gebühr ist meist bei 10 bis 30 Euro im Jahr. Maximal. Verlangt eine Bank mehr, so sollten Sie hier mit der Bank reden! Viele Banken bieten auch die Möglichkeit an, das bestehende Girokonto bei der Bank als Verrechnungskonto zu nutzen. Diese Vorgehensweise findet sich oft bei Filialbanken die auch ein Wertpapierdepot anbietet. Bei Flatex ist es im Moment so, dass das Verrechnungskonto (Cashkonto wird es dort genannt) zwar kostenlos ist, Guthaben dort aber mit Negativzinsen von -0,40 % verzinst wird. Auch eine Art Gebühr.

Ordergebühr

Die Ordergebühren sind immens wichtig für die Entscheidung, ob dieses oder jenes Aktiendepot. Die Gebühren für eine Aktienorder sind unterschiedlicher Natur. Manche Broker verlangen eine pauschale Gebühr, gestaffelt nach Orderhöhe. Andere Broker verlangen eine Fixgebühr und zusätzlich eine prozentuale Orderprovision – bemessen am Gesamtvolumen der Order.

Große Unterschiede gibt es in der Regel bei der Ordergebühr, wenn es um den Börsenplatz geht. Eine Order ausgeführt an der Wiener Börse oder an einer Börse in Deutschland, ist meist kostengünstiger als eine an einer Börse in den USA, Schweden oder Schweiz.

2 Tipps bzw. Hinweise:

- Sind Sie hauptsächlich an Aktien auf fremden Börsen interessiert, sollten Sie sich eher an Brokern aus dem Ausland wie Lynx, CapTrader, Banx & Co wenden, denn diese haben kostengünstige Zugänge zu diesen Börsen.

- An der Wiener Börse gibt es das Segment „global market“. Hier finden Sie internationale Aktien aus den USA, China, Japan, Deutschland, Frankreich, Italien, Spanien und Russland. Bekannte börsennotierte Unternehmen wie Amazon, Sony, Netflix, Deutsche Bank, Tencent usw. können über die Wiener Börse so kostengünstig über heimische Broker gekauft werden. Der Kauf dieser ausländischen Aktien hat nur Auswirkungen auf niedrigere Ordergebühren, dank Wiener Börse. Die steuerliche Handhabung bleibt gleicht.

Börsenplätze

Inländische Börsenplätze

Börsenplätze? Nun, in Österreich gibt es nur einen Börsenplatz und das ist die Wiener Börse mit ihren verschiedenen Segmenten. Vorteile des inländischen Börsenplatzes:

Vorteile:

- Geringe Gebühren

- Heimische, bekannte Unternehmen

Nachteile:

- Nur eingeschränkte Auswahl an Unternehmen

An der Wiener Börse gibt es verschiedene Segmente:

- Prime Market

- Mid Market

- Standard Market Continuous

- Standard Market Auction

- Other Securities.at

- Global Market

Durch das Segment „Global Market“ gibt es auch internationale Aktien in Österreich zu kaufen und zu verkaufen. Die hier heimischen und als an der Hauptbörse gelisteten Unternehmen wie die Erste Bank Group oder die Voestalpine AG haben auch ordentliche Stückzahlen die gehandelt werden zu bieten.

Ausländische Börsenplätze

Ausländische Börsenplätze sind in Österreich schnell erreicht, denn die deutschen Börsen zählen hier bereits dazu. Das Ausland ist hier nicht böse, sondern gut, denn es gibt zahlreiche Vorteile an ausländischen Börsen zu handeln.

Vorteile:

- Handel mit Aktien die in Österreich nur in geringen Stückzahlen oder gar nicht gehandelt werden

- Höhere Liquidität (=niedriger Spread zwischen Ankaufs- und Verkaufskurs)

Nachteile:

- Höhere Gebühren für Order

- Risiko von Währungsschwankungen

Außerbörslicher Handel

Früher hieß der außerbörsliche Handel auch gerne OTC-Handel (Over-the-Counter) oder auch gerne Direkthandel, Telefonhandel. Nun aber heißt dieser durchgängig außerbörslicher Handel. Damit sind all jene Transaktionen gemeint, die nicht über die Börse abgehandelt werden.

Vorteile:

- Keine Börsengebühren

- Unabhängig von den Handeslzeiten der Börsen

Nachteile:

- Geringere Kontrolle und Aufsicht

- Geringere Transparenz, kein Orderbuch

- Nur eingeschränkte Orderarten möglich

Orderarten

Orderarten sind Zusatzinformationen für die Ausführung bzw. Nicht-Ausführung einer Order. Je nach Börse und je nach Online Broker gibt es verschiedene Orderarten, die wichtigsten Orderarten sind:

Market Order

Zum nächstmöglichen Kurs wird die Aktie gekauft

Stop Loss Order

Hier wird eine Grenze, ein Limit bekanntgegeben bei dem die Order an die Börse geroutet wird, um die Order auszuführen. Sinn dahinter ist, wenn die Kurse fallen, dass die Aktie ab einer bestimmten Grenze verkauft wird, damit die Verluste begrenzt werden. Garantie für die Ausführung zu diesem Preis gibt es natürlich keine, denn ist es besonders volatil oder gibt es nur eine geringe Liquidität des Wertpapieres, so wird die Order nicht ausgeführt oder zu einem deutlich schlechteren Preis.

Buy Limit oder Sell Limit

Wird ein Limit beim Kauf oder beim Verkauf gesetzt, so stellt dieses Limit sicher, dass beim Kauf die Aktie maximal zu diesem festgelegten Preis gekauft wird und beim Verkauf minimalst zu diesem Preis verkauft wird.

Steuereinfach / nicht steuereinfach

Steuereinfach oder nicht steuereinfach beschreibt die steuerlichen Möglichkeiten eines Brokers. Kursgewinne oder Dividendenausschüttungen lösen Steuern aus. Verantwortlich für die Abführung der Steuer ist natürlich der Depotinhaber, bei Brokern die ihren Sitz in Österreich haben oder eine Niederlassung hier haben, kümmert sich der Broker um die Abführung der Steuer, wenn der Depotinhaber das so haben möchte. Ist der Anbieter aus dem Ausland und hat keine Niederlassung in Österreich, so muss sich jeder selbst um die korrekte Abführung der Steuern kümmern. Bei Aktien und deren Dividenden ist das nicht so schwer, doch bei Fonds nicht so ohne dank der ausschüttungsgleichen Erträge.

FAQ

Was kostet ein Depot?

Es kommt darauf an, das ist die richtige Antwort auf die Kosten für die Depotführung, denn die Broker verlangen unterschiedlich hohe Gebühren für die Führung eines Wertpapierdepots. Manche Anbieter wie Flatex, Degiro, Banx und andere verlangen gar keine Depotgebühren. Andere Anbieter wie DADAT, Hello Bank, Easybank, Bankdirekt und andere österreichische Anbieter verlangen sehr wohl eine Gebühr für die Führung des Depots.

Die Kosten für dein Depot anhand des Beispiels der DADAT Bank:

Bei der DADAT berechnet sich die Depotgebühr wie folgt:

- Fonds (außer ETF): Keine Depotgebühr

- Alle anderen Wertpapiere: 0,09 % vom Depotvolumen

- Mindestdepotgebühr pro Position: 3,00 Euro p.a.

Im Detail errechnen sich die Kosten für das Depot so:

„Die Abrechnung der Depotgebühr erfolgt per Stichtag 31. Dezember jährlich im Nachhinein nach Behaltedauer und wird bis 15. Jänner des Folgejahresmit Wertstellung 31.12. dem Verrechnungskonto angelastet. Bei stücknotierten Wertpapieren wird als Bemessungsgrundlage der Kurswert und beiprozentnotierten Wertpapieren bei einem Kurs unter pari der Nennwert (ausgenommen Nullkuponanleihen und Liquidationsscheine), und einem Kursüber pari der Kurswert herangezogen.“

So berechnet die DADAT die Depotgebühr

Was ist das Depotvolumen?

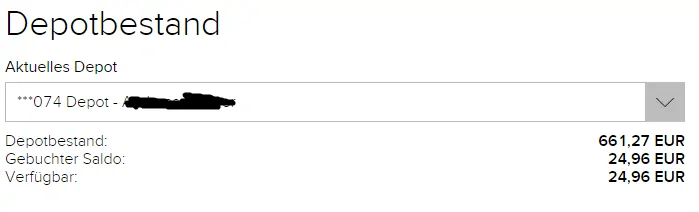

Das Depotvolumen ist der wertmäßige Bestand aller Wertpapiere in einem Depot zu einem bestimmten Zeitpunkt. Die sich im Depot befindlichen Wertpapiere werden mit dem aktuellen Kurs zum Zeitpunkt bewertet. Mindestens einmal im Jahr muss dem Inhaber des Depot ein Auszug zu seinem Depot mitgeteilt werden mit dem jeweiligen Depotvolumen. Dies passiert zum Stichtag 31.12. und wird im Laufe des Jänners erstellt und dem Inhaber des Depots übermittelt. Geht es um den aktuellen Stand des Depotvolumens, so findet man diesen rasch nach dem Einstieg ins Online Banking des jeweiligen Brokers. Hier wird das Depotvolument bei Flatex als „Depotbestand“ bezeichnet.

Hallo, ich bin aktuell bei der DADAT und hätte gerne gewusst ob es einen steuereinfachen Broker gibt, der sowohl ETF Sparpläne bietet (Hauptstrategie Buy and Hold thesaurierend) aber auch bezüglich öfterem Trading und Depot nicht zu teuer ist und vor allem den Handel mit echten Optionen bietet ? Sozusagen eine fast eierlegende Wollmilchsau ?

Hallo Philipp,

nein, den gibt es nicht. Ich kenne keinen steuereinfachen Broker der Optionen anbietet.

Gruß,

Andreas

Hallo Andreas,

Wau, wau wau: habe heute deine homepage entdeckt: einfach nur FANTASTISCH, diese Arbeit, die dahinter steckt ist ja gigantisch und SEHR hilfreich bei der Auswahl einen geeigneten Brokers. DANKE für die viele Mühe kann ich da nur sagen, das hast du ja förmllch wissenschaftlich aufgebaut. LG mario

Danke für die Blumen Mario.

Hallo Andreas,

Super Arbeit und super Seite!

Allerdings steht bei dir im Bericht, dass österreichische und deutsche Wertpapiere auf Flatex provisionsfreie Dividendenausschüttung anbietet. Dies ist nicht (mehr?) korrekt. Flatex verlangt (nun?) auch für Dividendenaussüttungen aus Deutschland eine Gebühr von 5,90 für Dividenden über 15€!

Hallo Bernhard,

ist deine Aussage ein Erfahrungsbericht oder diese Aussage auf Basis des Preis- und Leistungsverzeichnisses/Flatex Auskunft?

Den letzten Praxistest aus dem Sommer 2020 war bei mir noch ohne Dividendengebühr und ich glaube nicht, dass sie hier etwas geändert haben. Bitte um Aufklärung, dankeschön.

Lieben Gruß,

Andreas

Danke für die rasche Antwort!

Ich habe diese Auskunft bei der Servicehotline erhalten. Ob diese so korrekt ist, kann ich nicht beurteilen. Im aktuellen Preis-/Leistungsverhältnis steht, dass lediglich inländische Wertpapiere davon betroffen sind (siehe https://konto.flatex.de/formularcenter_at_bank/public/5100100.pdf).

Falls ich hier falsch informiert wurde, bin ich sehr froh über eine Richtigstellung!

Hallo Bernhard,

ich habe dazu ein Video gemacht, wo ich das mit der Daimler letzten Sommer erst wieder ausprobiert habe: https://www.youtube.com/watch?v=mye4K2Ap-k4

Also: Es ist schon so, wie ich es sage und ich weiß, dass es im PLV und im Support andere Antworten gibt. Es könnte sich natürlich jederzeit ändern, aber afaik ists noch immer so.

Lieben Gruß,

Andreas

Danke für deine Antwort und das Video.

Ein großes Kompliment an deine Arbeit!

Servus Andreas!

Ich bin auch der Suche nach einem Broker um Aktien kurzfristig zu handeln. Bei dieser gewaltigen Anzahl an Möglichkeiten tu ich mir etwas schwer.

Wichtig wäre mir dabei eine große Anzahl an Aktien (auch am US-Markt, TradeRepublic hat sehr viele nicht) und günstige Order- und Depotgebühren. Steuereinfach muss er nicht sein. Schnelle und unkomplizierte Depoteröffnung wäre auch super. Zusammengefasst: ein TradeRepublic mit einer viel größeren Auswahl an Aktien.

Hättest du ein, zwei Empfehlung für mich?

Vielen Dank und Beste Grüße

Johannes

Hallo Johannes,

sieh dir doch Interactive Brokers und DEGIRO an, bei DEGIRO ist es aber so, dass wir Österreicher nur noch über degiro.de eröffnen können.

https://www.broker-test.at/depot/interactive-brokers/

https://www.broker-test.at/depot/degiro/

Das sind auch echte Broker mit echten Zugängen zu Börsen und nicht so wie bei Trade Republic die alles nur an einen Handelsplatz schicken und dafür Geld bekommen und du so weniger bezahlst an Ordergebühr.

Gruß,

Andreas

Vielen Dank für die schnelle Antwort, werde mir beide genau anschauen!!

Über die interactive Brokers bin i bereits gestolpert, da gibts es ja anscheinend einige die interactive brokers sind, aber anders heißen – welchen sollte ich hier genauer unter die Lupe nehmen, oder spielt das keine Rolle?

Das sind Reseller wie BANX, CapTrader, LYNX und wie sie auch alle heißen mögen. Früher war es der deutschsprachige Support oder eine nochmals besondere Trading Software die bereits inkludiert ist. Mittlerweile gibt es auch bei IB direkt den deutschsprachigen Support und die Trading Software ist für Normalsterbliche bereits komplex genug (und nur wenige verwenden die TWS). Vorteil bei IB direkt ist, dass es nochmals günstigere Konditionen gibt.

Hallo Andreas, kommt heuer wieder ein Update von Dir zum Aktien Depot Vergleich oder passt die Info von 2020 im Großen und Ganzen immer noch? LG Markus

Hallo Markus,

das ist alles noch so, da hat sich ziemlich nix geändert.

Gruß,

Andreas

rebalancing funktion

Hallo Andreas,

kennst DU einen Broker der eine (gratis) rebalancing Funktion hat. ZB ich habe 20 versch. Aktien im Depot,…

der Broker rebalanced alle auf 5% in einem definiertem Zeitraum (vgl. http://www.m1finance.com)

leider leben wir diesbezüglich noch hinter dem Mond fürchte ich,…

Grüsse Heinz

Nein, das gibt es so nicht. Dazu müsstest du einen Robo-Advisor in Anspruch nehmen.

Dürfte ich wohl nach dem Gedankengang hinter den oben implizierten Aussagen nachfragen – nämlich, dass „steuereinfach“ für Buy & Hold Anleger wichtig ist, jedoch für Trader & Daytrader nicht so wichtig. Mir kommt es fast so vor, als ob es umgekehrt sein sollte?! Haben nicht Trader & Daytrader noch höheren Aufwand mit der Einkommensteuererklärung als Buy & Hold Anleger, da Erstere viel mehr Transaktionen pro Jahr haben als Letztere?

Ein Trader der das Tag für Tag macht bzw. sich mit der Materie auseinandersetzt wird vermutlich sogar extra darauf achten, dass der Broker nicht steuereinfach ist 😉

Warum? Die Steuer wird nicht sofort fällig, sondern erst bis zu 18 Monate später. Dazwischen kann mit dieser zusätzlichen Liquidität getradet werden.

Die dazugehörende Buchhaltung ist State of the Art – im Gegensatz zum Investor und Buy & Hold Anleger.

Großartig! 🙂 Danke für die Erklärungen!

Ich bin etwas verwirrt ob der Gebühren. Hat Flatex nicht unlängst die Gebühren an US-Börsen reduziert auf 5,90 Euro? Ebenso wirbt Smartbroker mit günstigen Gebühren an US-Börsen. Gibt es für österreichische Kunden hier andere Konditionen oder wurden die Daten oben nicht aktualisiert?

Die Verwirrung ist dir jetzt echt gelungen. Hab jetzt extra nochmals beide Fragen/Behauptungen geprüft. Darf ich dich fragen, woher du deine Angaben hast?

Ad Flatex: Nein, deine Angabe ist falsch. Flatex hat das letzte Mal am 1.3.2018 die Konditionen verändert.

Ad Smartbroker: Wo wirbt Smartbroker damit, dass US-Börsen gar so günstig sind? 9 € + 25 USD mind. bzw. 0,06 % halte ich nicht für bewerbungsfähig. Und nein, Smartbroker hat nur ein Preis- und Leistungsverzeichnis, gleich welcher Markt.

Hmm, es sieht so aus, als ob für deutsche und für österreichische Kunden tatsächlich unterschiedliche Konditionen herrschen. Hier die Gebühren auf flatex.de: https://www.flatex.de/handel/wertpapierhandel/usa-europa/#c210346 Ändert man die Adresse auf flatex.at, so hat man plötzlich höhere Gebühren. Daher kommt wohl diese Verwirrung.

Die vermeintlich niedrigen Gebühren an US-Börsen bei Smartbroker kann ich nun selbst nicht mehr finden. Ich bin mir zwar relativ sicher, dass ich diese auf einer deutschen Vergleichsseite gesehen habe, doch finde ich die nicht mehr auf die Schnelle.

Danke jedenfalls für die Antwort!

Es sieht nicht nur so aus, sondern es ist auch so, dass Flatex in jedem seiner 3 Märkte andere Konditionen hat 😉

Du hast bei Flatex.AT keine Depotgebühr, dafür Dividendengebühr, -0,4 statt -0,5 % Negativzins und und und…

Bei einem Brokerkonto in A, wer führt bitte die Abgeltungssteuer ab? Die Bank/Broker oder ist der Kunde dafür verantwortlich? Ich möchte meine Steuern, so wie bei Broker in GB oder Malta und Zypern eigenverantwortlich abführen. MfG Werner Held Steuereinfach / nicht steuereinfach Steuereinfach oder nicht steuereinfach beschreibt die steuerlichen Möglichkeiten eines Brokers. Kursgewinne oder Dividendenausschüttungen lösen Steuern aus. Verantwortlich für die Abführung der Steuer ist natürlich der Depotinhaber, bei Brokern die ihren Sitz in Österreich haben oder eine Niederlassung hier haben, kümmert sich der Broker um die Abführung der Steuer, wenn der Depotinhaber das so haben möchte. Ist der Anbieter… Weiterlesen »

Der Kunde natürlich. Broker-Test.at ist eine Website von Österreich für Österreicher. In deinem Fall handelt es sich um eine Person die steuerrechtlich in Deutschland beheimatet ist. Wir hier kennen keine Abgeltungssteuer und der österreichische Broker wird diese natürlich NICHT abführen. Der Kunde hat sich daher selbst um die korrekte Abführung zu kümmern. Sofern er überhaupt angenommen wird.

Grüße aus Linz,

Andreas