Das Wichtigste zusammengefasst

- Realisierte Kursgewinne werden mit 27,50 % Kapitalertragsteuer besteuert – kein Freibetrag

- Dividenden werden ebenso mit Kapitalertragsteuer von 27,50 % besteuert

- Ausländische Quellensteuer wird mit bis zu 15 % angerechnet und die Kapitalertragsteuer dementsprechend reduziert

- REITs (Real Estate Investment Trusts) und BDCs (Business Development Company) werden als alternative Investmentfonds eingestuft – daher Besteuerung als Nicht-Meldefonds. Im US-Fall bedeutet dies 42,5 % Gesamtsteuer auf Ausschüttungen (15 % Quellensteuer plus 27,5 % KESt) und zum Jahreswechsel die pauschale Besteuerung.

In diesem Ratgeber

Kapitalertragsteuer = Abgeltungsteuer

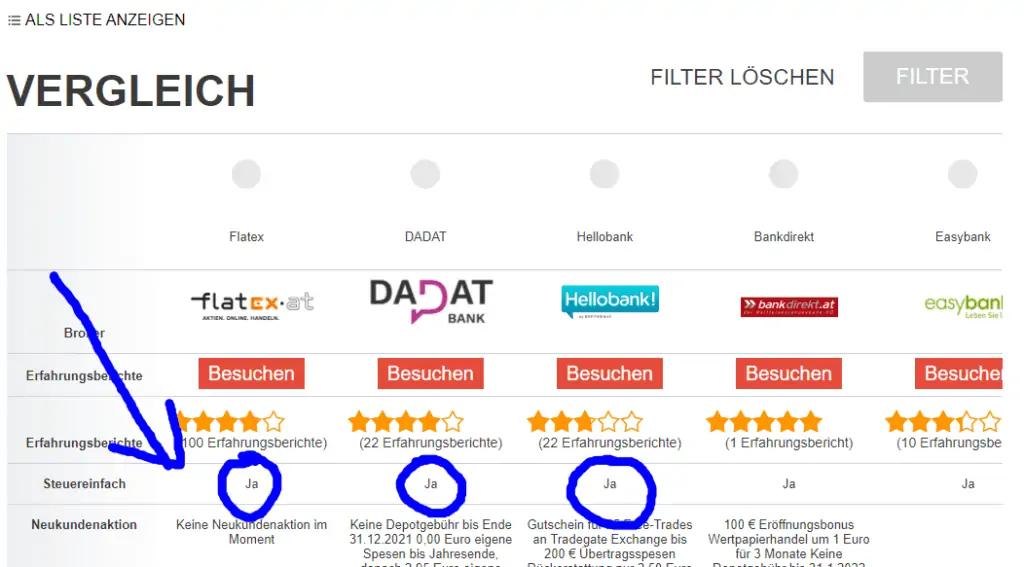

Die Kapitalertragsteuer (kurz KESt) ist in Österreich als Abgeltungsteuer konzipiert. Das bedeutet, dass mit der Abführung der Kapitalertragsteuer der Kapitalertrag abschließend besteuert ist. Das regelt der § 97 des österreichischen Einkommensteuergesetz. Es ist daher nichts weiter zu versteuern über die Arbeitnehmerveranlagung oder Einkommensteuererklärung für all jene die ein Wertpapierdepot bei einem heimischen Anbieter haben (sprich steuereinfacher Broker). Welche Broker steuereinfach sind, zeigt der Brokervergleich.

Kursgewinnsteuer

Für all jene Wertpapiere die nach dem 1.1.2011 angeschafft wurden gilt die Kursgewinnsteuer. Hier wird vom Neubestand gesprochen. Davor galten andere Regeln und diese Regeln gelten noch immer für all jene Wertpapiere die vor dem 1.1.2011 angeschafft wurden, dieser wird Altbestand genannt.

Wer also seit dem Jahr 2011 Aktien gekauft hat und diese wieder verkauft und dabei nach Abzug der Kaufkosten einen Gewinn erzielt hat, der muss Steuern zahlen. Diese Steuer hat verschiedene Namen:

- Kursgewinnsteuer

- Aktiensteuer

- Wertpapiersteuer

- Vermögenszuwachsteuer

oder einfach nur Wertpapier-KESt. Unabhängig von der Behaltedauer werden realisierte Kursgewinne mit 27,50 % KESt besteuert.

Hier ein paar Beispiele:

- Kauf um 1.000 Euro und Verkauf um 1.200 Euro –> realisierter Kursgewinn 200 Euro -> davon 27,5 % KESt

- Kauf um 1.000 Euro und aktueller Wert 1.200 Euro, kein Verkauf –> keine Steuern, da kein Gewinn realisiert wurde

- Kauf um 1.000 Euro und Verkauf um 900 Euro –> keine Steuern, da realisierter Kursverlust -> Eventuell Prüfung ob Verlustausgleich möglich.

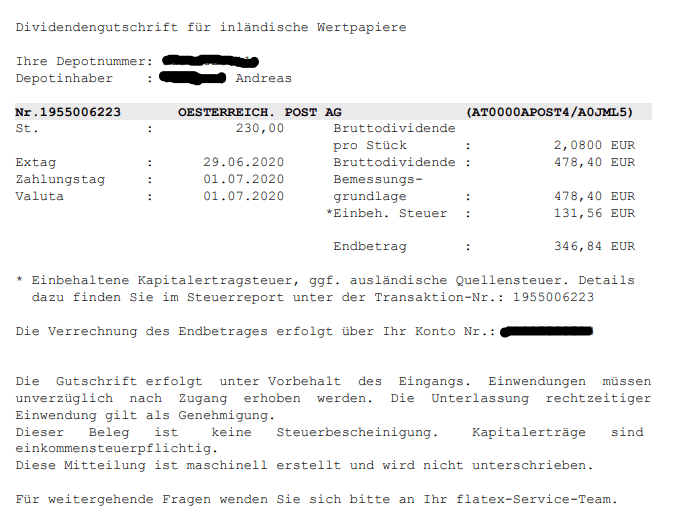

Dividenden

Auch auf Dividenden, den Ausschüttungen der Aktiengesellschaften, ist Steuer zu zahlen. Auch hier ist die Kapitalertragsteuer in der Höhe von 27,50 % zu bezahlen. In dem Beispiel darunter wird die Dividende der Österreichischen Post bei Flatex abgerechnet und es fallen hier 27,50 % KESt an.

Quellensteuer

Die Quellensteuer fällt bei Dividendenzahlungen (nicht bei realisierten Kursgewinnen) die im Ausland stattfinden. Sprich haben Sie eine Aktie einer Aktiengesellschaft in Deutschland, Frankreich, USA etc. werden diese Dividendenzahlungen auch an der Quelle besteuert.

Hier ein paar Quellensteuer Beispiele:

- Großbritannien: 0 %

- USA: 15 % (reduziert von 30 %)

- Deutschland: 25 %

- Frankreich: 30 %

- Schweiz: 35 %

Eine umfangreiche Quellensteuer Liste gibt es hier.

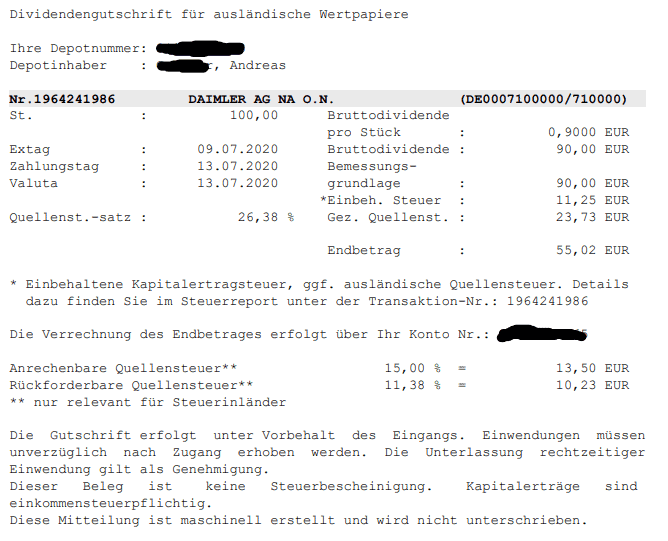

Nach der Quellensteuer kommt jedoch noch die Kapitalertragsteuer hinzu. Hier ist es gesetzlich so geregelt, dass maximal 15 % der Quellensteuer auf die 27,5 % Kapitalertragsteuer angerechnet werden darf. Speziell in jenen Ländern wo es eine höhere Quellensteuer als 15 % gibt wie Deutschland, Frankreich oder der Schweiz ist somit die Gesamtbelastung aus Quellensteuer und Kapitalertragsteuer bei 30, 40 oder mehr Prozent. Die “zuviel” bezahlte Quellensteuer kann auf Antrag im jeweiligen Land zurückgefordert werden. Aufgrund der Tatsache, dass dies mühsam aufwendig und in manchen Ländern selten zu Erfolg führt (Italien, Frankreich), verzichten viele Privatanleger auf die Rückforderung. Mehr zum Thema Rückerstattung der Quellensteuer und wie dies am Beispiel Deutschland funktioniert gibt es in diesem Beitrag.

Diese Abrechnung zeigt die Verrechnung der Quellensteuer aus Deutschland mit 2020 noch 26,38 % (2021 dann 25,0 %) und einer Kapitalertragsteuer von 12,5 % in der Höhe von 11,25 %. In der Abrechnung wird auch aufgezeigt, dass 11,38 % der bezahlten Quellensteuer rückforderbar wären.

REITs und BDCs

REITs (Real Estate Investment Trusts) und BDCs (Business Development Company) werden als alternative Investmentfonds in Österreich eingestuft. Sie sind daher keine Aktiengesellschaften wie eine OMV, Siemens oder Tesla, sondern werden z. B. REITs als Immobilienfonds angesehen.

Daher werden diese Vehikel in Österreich dann wie folgt besteuert.

- Zuerst wird festgestellt, ob es sich beim auserwählten REIT um einen Meldefonds oder Nicht-Meldefonds handelt. (hier wird gezeigt, worin der Unterschied liegt bzw. wie dies festgestellt werden kann).

- Die meisten REITs sind Nicht-Meldefonds. Zum Jahreswechsel wird der REIT sodann pauschal besteuert. Die Berechnung erfolgt so:

- Pauschal werden 27,5 % KESt auf 90 % des jährlichen Kursgewinns fällig, mindestens aber 27,5 % KESt auf 10 % des REIT-Werts am Jahresende. Der Kursgewinn wird errechnet als Differenz von Kurs/Wert zum Jahresende minus dem Kurs zum Jahresanfang.

- Diese pauschale Besteuerung ist vergleichbar mit den ausschüttungsgleichen Erträgen der Meldefonds. Die Anschaffungskosten werden um die pauschale Besteuerung des Nicht-Meldefonds erhöht und verringern beim Verkauf des REITs somit die Bemessungsgrundlage zur Berechnung der Kursgewinnsteuer.

- Ausschüttungen des REITs werden mit der jeweiligen Quellensteuer des Landes und mit der vollen Kapitalertragsteuer in der Höhe von 27,5 % in Österreich abgerechnet.

Bei einem US-REIT wäre das eine reduzierte Quellensteuer von 15,0 % plus einer Kapitalertragsteuer von 27,5 % – somit eine Gesamtsteuerbelastung für den Anleger von 42,5 %.

Eine reduzierte Kapitalertragsteuer auf die Quellensteuer ist nur im Rahmen eines umfassenden Selbstnachweises möglich, so ist zumindest die Ansicht des BMF in Österreich. Diese Frage dürfte jedoch noch nicht ausjudiziert sein. Was wird unter Selbstnachweis verstanden? Im Falle eines Immobilien-REITs wären das die Einkünfte nach § 14 ImmoInvFG. Hand aufs Herz? Es ist nicht realistisch darstellbar mit einem vernünftigen Aufwand, dass dieser Selbstnachweis auch tatsächlich möglich ist.

Soweit bekannt ist mittlerweile, Stand Dezember 2023 es bei allen relevanten steuereinfachen Brokern so, dass diese bei Ausschüttungen von US-REITs sowohl die 15 %ige Quellensteuer als auch die volle KESt in der Höhe von 27,5 % verrechnen. Das sind beispielsweise:

- Flatex

- DADAT Bank

- easybank

- Bank Direkt

Was bedeutet das für uns Kunden?

REITs, die in Deutschland gerne von Finfluencern als attraktives Investment dargestellt werden sind für in Österreich steuerpflichtige Investorinnen und Investoren alles, nur wohl keine gute Investition. Die Ausschüttungen sind mit einer Gesamtbelastung von 42,5 % (15 US-Quellensteuer plus 27,5 % Kapitalertragsteuer) alles andere als optimal besteuert und die pauschale Besteuerung zum Jahreswechsel gibt einem noch den Rest.

Ausschüttungen nicht KESt sondern Tarifbesteuerung?

Eine große österreichische Bank bietet REITs erst gar nicht an, und verweisen in der Begründung darauf hin, dass diese zu komplex sind in Hinblick auf die Besteuerung. Diese ist der Überzeugung, dass der REIT ebenso als Nicht-Meldefonds behandelt wird, die Ausschüttungen jedoch der Tarifbesteuerung unterliegen. Komplex, komplex. Von anderen Banken ist diese Besteuerungsmeinung jedoch nicht bekannt.

Video

In diesem Video wird das Thema Besteuerung von REITs behandelt. Da es sich um ein älteres Video handelt, sind nicht mehr alle Erkenntnisse top aktuell. Der obige Text ist am aktuellen Stand.

Steuerfreibetrag, Verlustausgleich, Regelbesteuerungsoption

Steuerfreibetrag

In Österreich gibt es keinen Steuerfreibetrag bei der Kapitalertragsteuer so wie es diesen in Deutschland in der Höhe von 1000 Euro gibt (Stand April 2024). In diesem Beitrag wurde das Thema Steuerfreibetrag und die Bestrebungen der aktuellen Regierung erörtert.

Verlustausgleich

Bei einem steuereinfachen Broker erfolgt der Verlustausgleich bei einem Einzelkunden (also kein Gemeinschaftsdepot/konto) über sämtliche Depots bei diesem Broker. Dabei werden realisierte Kursverluste mit den realisierten Kursgewinnen, Ausschüttungen, Dividenden und ausschüttungsgleichen Erträgen gegengerechnet. Aber nur innerhalb eines Kalenderjahres. Mehr zum Verlustausgleich gibt es in diesem Beitrag.

Regelbesteuerungsoption

Die Regelbesteuerungsoption ist die Möglichkeit auf Antrag die bereits bezahlte Kapitalertragsteuer nicht pauschal mit 27,5 % besteuert zu bekommen, sondern mit der Regelbesteuerung. Klingt für Geringverdiener toll, jedoch gilt es hier so einiges zu beachten, besonders für die Jüngeren unter uns bei denen vielleicht Familienbeihilfe, Familienabsetzbetrag und/oder Alleinverdienerabsetzbetrag im Spiel ist. Die Steuerberatungskanzlei der Wahl hat hier Rat & Tat. Mehr zum Thema Regelbesteuerungsoption gibt es in diesem Beitrag.

Rückforderung Quellensteuer Deutschland

Der Vorgang für die Rückforderung der deutschen Quellensteuer wurde mit dem heurigen Jahr geändert. Gibt es schon Erfahrungen dazu, bzw. wie kann man sich bei den deutschen Steuerbehörden anmelden. Daran bin ich bisher leider gescheitert.

Hallo Andreas,

wie verhält es sich dann bei REIT ETFs? Sind diese dann steuerlich optimiert bzgl

Quellsteuerabzug von der KEST oder werden diese wie REITs doppelt besteuert?

LG, Benno

steuerlich optimiert kann ich dir nicht sagen, besser als wie es aktuell läuft in Hinblick auf Nicht-Meldefonds jedoch sicherlich 🙂

Gruß,

Andreas

Hallo Andreas,

ich habe 3M in meinen TR Depot und habe im Zuge des Spin Off Aktien von Solventum zugeteilt bekommen. Mein Einstandskurs bei 3M vorm Spin Off war genau 100 Euro.

Hast du eine Idee welchen Einstandskurs ich für die Solventum Aktie, im Falle des Verkauf, in der Steuererklärung angeben muss, und ob sich der Einstandskurs der 3M Aktie um ein fünftel auf 80 Euro reduziert? Danke und LG – Andreas

Hallo Andreas, ich bin im selben Boot wie du, habe (leider) auch die 3M und der Spin-Off betrifft mich auch bei meinem Depot bei der DKB (ebenso Ausland). Da ich bei Kapitalmaßnahmen so überhaupt keine Lust auf Risiko habe und die 3M mir sowieso immer ein Dorn im Auge war in ihrer Entwicklung, werde ich sowohl die 3M als auch Solventum im heurigen Kalenderjahr verkaufen und habe somit kein Problem bei der korrekten Darstellung der Kapitalmaßnahme. Das ist einer der Punkte die ich bei den Auslandsbrokern nenne: Nachteile: https://www.broker-test.at/news/auslands-broker-vorteile-und-nachteile/#Nachteile Nachdem es auch bei steuereinfachen Brokern auch passiert, dass die selbe… Weiterlesen »

Der Sparerfreibetrag in DE wurde 2023 übrigens von 801 EUR auf 1000 EUR erhöht.

https://de.m.wikipedia.org/wiki/Sparerfreibetrag#Geschichte

Danke für den Hinweis, ist aktualisiert.

Hallo Andreas! Erst Mal vielen Dank für deine Infos! Ich habe dank dir schon sehr viel gelernt. Leider bin auch ich in die Steuerfalle der REITS getappt… daher werde ich nun versuchen sie dieses Jahr zu verkaufen um die pauschale Besteuerung nicht noch einmal zu erleben 😉

Meine Frage daher – ist es egal ob der Verkauf am Anfang des Jahres erfolgt oder gegen Ende? Gibt es eine “aliquote Besteuerung” je nach Behaltedauer im Jahr 2024? Der Hintergrund ist, dass ich die Dividenden sonst noch mitnehmen würde in diesem Jahr 😉

Vielen Dank und LG, Karin

Hallo Karin, das freut mich, wenn hier ein paar Informationen mit dabei sind, die dir und anderen weiterhelfen. In Hinblick auf die pauschale Besteuerung zum Jahreswechsel ist es tatsächlich nur relevant, dass du das Wertpapier zum Jahreswechsel gehalten hast. Verkaufst du das Wertpapier davor, gibt es keine pauschale Besteuerung, auch keine anteilige (anders ist es bei Anleihen, hier gibt es z. B. auf täglicher Basis die Stückzinsen). In Hinblick auf die Dividenden möchte ich noch schreiben: Die Ausschüttung ist im Kurs des Wertpapiers enthalten. Heißt, dass bei einer Ausschüttung sich der Kurs dementsprechend verringert. Dazu kommt im Fall von Nichtmeldefonds… Weiterlesen »

Vielen Dank für die rasche Rückmeldung! Stimmt, war ein Denkfehler meinerseits… ich lerne.. Danke! LG

Wir lernen alle und am besten voneinander.

Hallo Andreas,

ich hätte eine banale Frage. Wird der Kursgewinnsteuer am Jahresende verrechnet, oder gleich nach dem Verkauf der Wertpapiere?

Beispiel: Ich habe 1000 Euro im Vorjahr in Aktie A investiert und verkaufe sie im aktuellen Jahr um 1300 Euro. Werden die 300 Euro Gewinn gleich versteuert, oder ich könnte 1300 Euro in Anktie B im selben Jahr investieren? Am Ende des aktuellen Jahres hätte ich dann 0 Euro Gewinn.

LG

Hallo Marko,

dein steuereinfacher Inlandsbroker, zieht die KESt sofort ab.

Verkaufst du im Laufe des Jahres etwas mit Verlust, wird dir die zuvor bezahlte KESt aber angerechnet. Das nennt sich Verlustausgleich: https://www.broker-test.at/steuern/verlustausgleich/

Gruß,

Andreas

Vielen Dank Andreas!

Hallo Andreas !

Danke für Deine Videos bzw. den interessanten Blog.

Ich habe eine kleine Reit Position in meinem DADAT Depot. Nun wurde diese Position mit Jahresende pauschal besteuert. So weit so gut. Sollte sich jetzt nicht der Kaufkurs um die bezahlte Steuer erhöhen ? Oder hab ich das Ganze nicht verstanden. Also bei mir hat sich unter Kaufkurs bzw. Einstandswert nichts getan.

LG

Alter DADAT und easybank Trick: Wirf einen Blick in den KESt-Status-Bericht

Hier liest du, wo du diesen findest:

https://www.broker-test.at/steuern/verlustausgleich/#DADAT

Ahhhh….steuerlicher Einstandswert !

DANKE !

Gut versteckt, wenn man es aber erst mal weiß, dann ist alles klar.

Hallo Andreas!

Vielen Dank für das informative Video zu den Reit´s. Ein paar Fragen hätten sich für mich dennoch ergeben, nachdem ich heute meine erste REIT Dividenenzahlung (Ertragsausschüttung) erhalten habe. Wie auf dem beiliegenden Foto ersichtlich berechnet Flatex bei der Ausschüttung lediglich die 15% US-Quellensteuer, jedoch keine Ö-KeSt. (lt.der netten Dame am Telefon hat das alles seine Richtigkeit) Mir wurde also der Betrag von 3,77Euro ohne weitere Abzüge gutgeschrieben. Muss ich hier jetzt noch mit einer nachträglichen Besteuerung der Ertragsausschüttung(en) zusätzlich zur Pauschalbesteuerung am Jahresende rechnen?

Hallo Christian,

da ist leider kein Foto ersichtlich.

Kann es sein, dass keine KESt abgezogen wurde, weil der KESt-Verlustausgleich automatisch durchgeführt wurde?

Meines Erachtens müsste es so sein, dass zum Jahreswechsel die pauschale Besteuerung, weil Nicht-Meldefonds passiert. Ich weiß aber auch aus der Vergangenheit, dass das Flatex bislang nicht machte.

Wenn ein Broker zu einem späteren Zeitpunkt feststellt, da ist eine Korrektur notwendig, rollt der Broker die Abrechnungen einfach wieder auf und korrigiert diese. Daraus gibt es dann eine Gutschrift oder Lastschrift für den Kunden aus der Aufrollung.

Gruß,

Andreas

Nein, am Verlustausgleich liegt es nicht. Der steht auf 0,00 EUR

Nachdem ich wohl kein Foto anhängen kann, habe ich das im nächsten Beitrag kurz zusammengefasst

Das Foto ging wohl leider nicht mit.

Kurz zusammengefasst:

Ertragsmitteilung – ausschüttender / teilthesaurierender Fonds

STAG Industrial (US85254J1025)

Bruttoausschüttung: 4,62 USD

Devisenkurs 1,0404

Bemessungsgrundlage: 0,00 EUR

Einbeh. Steuer: 0,00 EUR

Gez. Quellensteuer: 0,70 USD

Endbetrag: 3,77 EUR

Christian, das kann dir nur der Flatex Support sagen, warum er das tut. Du und der Flatex Support habt die Daten und Einblick in dein Depot, Abrechnungen und dem KESt-Verrechnungstopf (dass dieser auf 0 € steht, würde mich aber überraschen. Gerade erst begonnen?).

Ich mache nur Fern-Raten, da ist es allemal besser du und der Flatex Support schließt euch kurz und klärt das ab.

Ja, ich habe heuer erst begonnen.

Der Verlustverrechnungstopf steht bei 0,00 EUR

Angerechnete ausl. Quellensteuer 0,00 EUR

Kapitalertragsteuer (Altfälle) 0,00 EUR

Vermögenszuwachssteuer -198,16 EUR

Bei den gestern eingelangten Dividenden auf “normale Aktien” wurde auch immer alles richtig berechnet und die 12,5% KeSt nach 15% Quellensteuer abgezogen.

Vielen Dank! Das muss ich wohl machen. Nachdem STAG ein Monatszahler ist würde ich schon gerne wissen wie das mit den Steuern weiter geht.

Besten Dank!

lg

Christian

Hi Christian, gibt es hier ein Update?

Hallo

mir ists heut auch aufgefallen

anscheinend verrechnet Flatex auf BDC (wie OWL Rock Cap, Ares Cap., Midcap Financial)

nur 15% der US Steuer aber nicht den Rest der KESt

bei den REITs wird 15% und 12,5% abgezogen

Details warum, weshalb würden mich natürlich auch interessieren

Dann am besten den Flatex Support fragen, das ist die Primärquelle, alles andere wären nur sekundäre Quellen und niemals gleich gut oder besser 😉

Führt Flatex die Zahlungen von BDCs als Dividende oder Ausschüttung an? D.h. wird ggf. die Dividendengebühr iHv €5,90 fällig?

Hallo Andreas,

Österr. Depot, Deutsche Aktien-Dividenden, die Quellensteuer ist abzuführen.

Wie ist es, wenn ich ETF´s kaufe, wo auch Deutsche Aktien enthalten sind und Dividende ausbezahlt wird. Wird dann auch eine Quellensteuer abgeführt oder ist lediglich die Kest in Österreich zu bezahlen.

Danke,

schöne Grüße, Rene

Servus Rene,

im ETF kümmert sich der steuerliche Vertreter bzw. der Emittent selbst um die Quellensteuer. Das ist alles durchoptimiert und für uns Anleger erledigt.

Gruß,

Andreas

Hallo Andreas

vielen Dank für deine Rückmeldung.

Wie ist es wenn mein Depot in Deutschland ist.

Wird dann auch eine Quellensteuer für Dividenden automatisch abgeführt?

Weil die Steuer für Dividenden, als Österreicher muss ich sowieso in Österreich abführen.

Oder würde da die Quellensteuer nicht automatisch abgeführt?

Danke

Schöne Grüße Rene

Servus Rene,

ich glaube du suchst diesen Beitrag hier: https://www.broker-test.at/steuern/quellensteuer/ – hier findest du alles zur Quellensteuer.

Die Quellensteuer selbst fällt an der Quelle des Aktienunternehmens an. Unabhängig vom Land wo du dein Depot hast.

Gruß,

Andreas

Hallo Andreas, kann ich dir eine Frage zum “Altbestand” von ausländischen Aktien stellen? Ich habe 2010 ein Aktiendepot als Erbe bekommen, und viele Aktien einfach “gelassen” wie sie sind. Wenn ich aus dem “Altbestand” (der Ursprung) verkaufen würde, wären ja keine Gewinnsteuern drauf, nicht wahr? Was ist aber mit einer Aktie, die 2010 “nur” 100 Stück waren, aber durch “Emissionen”, 2:1, zuerst (2016) 200+100= 300 Stück wurden, und dann nocheinmal (2020) 2:1, 600+300=900 Stück geworden sind? Wieviel davon zählt zum “Altbestand”? Nur die ältesten 100 Stück, obwohl die “Erweiterung” ohne mein Zutun passiert ist? Oder alles?? Ich wäre dir für… Weiterlesen »

Hallo Catharina,

hier sehe ich einen Steuerberater am Zug, denn zu Beginn würde ich einmal feststellen, was denn das genau war. Emissionen, Splits, etc. – war das dann noch immer Altbestand oder ist das Neubestand. Dann natürlich, welche 60 Stück hast du verkauft. Gibt es eine Trennung (falls überhaupt zwischen AB und NB unterschieden wird) der Stücke oder ist alles zusammengemischt. Falls zusammen gemischt, heißt es die Einkommensteuerrichtlinien zu durchforsten, bin mir sicher, auch darin gibt es diesen Fall irgendwo behandelt.

Wichtig ist zu Beginn einmal festzustellen, was das aus Steuersicht tatsächlich war, diese “wundersame” Aktienvermehrung.

Gruß,

Andreas

Hallo Andreas, danke für deinen Artikel. Ich hab das mit den Steuern bei einem REIT mal versucht bei Flatex am Beispiel von Real Income nachzuvollziehen, konnte da aber keinen wirklichen Unterschied zu einer Dividendenbesteuerung erkennen. Darf ich darauf vertrauen, dass der Broker die Steuer richtig abführt oder wer ist hier bei Fehlern schuld?

Danke und beste Grüße

Hallo Sascha,

wenn es ein steuereinfacher Broker, so wie hier bei Flatex, dann darfst du darauf vertrauen. Der Broker kann, wenn er einen Fehler feststellt, die alten Abrechnungen korrigieren.

Gruß,

Andreas

Hallo Andreas,

heißt das, dass wenn in unserem Beispiel FLATEX bei den Ausschüttungen die Steuer (bspw. 15% US-QST und 12,5% Steuer in Ö) korrekt abführt, dass dann für den REIT selbst keine jährliche “steuerliche Behandlung” erforderlich ist? Oder ist diese immer erforderlich, sobald ein REIT (bspw. STORE Capital (US8621211007) & MEDICAL Properties (US58463J3041)) gehalten wird und als NICHT-MELDE-FONDS geführt wird?

Wer einen Inlandsbroker verwendet, sprich “steuereinfach” der vertraut darauf, dass der Broker die Steuern korrekt abführt. Der Broker haftet ja auch dafür, so das EStG §9x irgendwas.

Mir fällt auf, dass es hier einen Unterschied bei der Behandlung gibt zwischen verschiedenen Brokern 🙂

Wenn du einen augenscheinlichen Fehler siehst, dann kannst du das natürlich über die Einkommensteuererklärung korrigieren ansonsten vertraust du auf die Korrektheit der Steuerabfuhr deines Brokers. Hättest du einen ausländischen Broker, so liegt die Sorgsamkeit der korrekten Steuerabfuhr ausschließlich bei dir alleine.

Gruß,

Andreas

Hallo Sascha! Hast du eventuell auch eine Info darüber, ob Flatex die Auszahlungen von Reits als Dividende oder Ausschüttung einstuft? Gewertet als Fonds würde das bedeuten, dass Flatex keine Gebühr für die Ausschüttung einbehält. Wird es jedoch als Dividende gewertet, würden die Gebühren anfallen, wenn die Dividende ca. 15 Euro übersteigt… Würde mich interessieren, da Flatex wohl der gangbarste Weg ist, um als Österreicher in REITS zu investieren?!

Hallo Manuel, lt. meiner Ertragsmitteilung bei FLATEX handelt es sich hier um eine Ausschüttung und somit fällt keine Gebühr bei Ausschüttungen >€15 an.

Super erklärt! Danke. Nun, eine ganz banale Frage. Spielt es eine Rolle wie lange ich meine Aktien behalte? Ich kann mich schwach erinnern dass es eine extra “Spekulationssteuer” ontop die 27,5% gab wenn man Gewinne innerhalb 12 monaten realisiert? Oder bin ich komplett falsch unterwegs? Ich suche verzweifelt, finde aber nicht. Danke und Grüsse aus Burgenland

Michael

Michael, du bist alt! 😉

Ja, so etwas ähnliches gab es tatsächlich vor 10 Jahren. Verkaufte man damals innerhalb der 12 Monate, war es zum Einkommensteuertarif zu versteuern.

Das ist mittlerweile anders und Kursgewinne von Aktien sind ab der ersten Sekunde pauschal mit 27,5 % zu versteuern. Kein Freibetrag, keine Mindesthaltedauer.

Hallo Andreas, ja das leidige Thema mit den Steuern. Dieser Artikel beschriebt das alles sehr gut – vielen Dank dafür. Es gibt allerdings noch eine Kleinigkeit bei der Besteuerung von REITs die man eventuell ergänzen sollte oder habe ich das wo übersehen? Auch wenn die Art und Weise wie REITs besteuert werden nervt sollte man als Privatanleger zumindest folgendes bedenken: Der Betrag für den man zum Jahresende bei einem REIT Steuern bezahlt – wird nach dem Jahreswechsel auf den steuerlich relevanten Kaufwert dieser Depotposition hinzu gerechnet. Vielleicht sollte man darauf hinweisen, dass dies für österreichische Privatanleger mit Depot bei einem… Weiterlesen »

Hallo Pfennigfuchser, danke für den Hinweis in Hinblick auf die Besteuerung beim Nicht-Meldefonds. Das ist gut, hier gibt es ja oftmals einen Aufschrei, dass das total oarg und unfair sei. Dein Beispiel klingt gut, ist aber halt mit viel Aufwand verbunden und Tüftelei und der Hoffnung, dass es auch klappt. Ich habe nachgesehen und festgestellt bei einem Praxisbeispiel, dass die DADAT den REIT KESt-mäßig ins Jahr 2019 zuordnete, während die Hello Bank den selben REIT und die pauschale Besteuerung ins Jahr 2020 zuordnete. Das wäre eine Riesenstreiterei und viel Aufwand… es scheint also keine Garantie zu geben und so könnte… Weiterlesen »

Hallo Andreas,

danke für den Hinweis!!!

Steuern die sich aus 90% der Kursdifferenz eines Jahres berechnen oder auf 10% des Schlusskurses beziehen dem nächsten Jahr zuzurechnen lag bislang jenseits meiner Vorstellungskraft…

Somit hatte ich mit dieser Vorgangsweise bislang das Glück dafür auch den richtigen Broker zu haben.

Danke für die guten aktualisierten Inhalte mit Österreichbezug !!!