Das Wichtigste zusammengefasst

- Wie gehe ich es an, wenn ich meine Kapitalerträge aus dem ausländischen Wertpapierdepot ordungsgemäß in Österreich versteuern möchte?

- Wie versteuere ich meine Kursgewinne und -verluste?

- Wie versteuere ich meine Dividendenerträge (Österreich, Deutschland, USA, Großbritannien, …)

- Wie versteuere ich meine Kuponerträge?

- Wie versteuere ich meine Ausschüttungserträge von Fonds und ETFs

- Was passiert, wenn ich meine Kapitalerträge aus dem Ausland nicht ordnungsgemäß versteuere?

- Betroffene Broker können sein: Trade Republic, Degiro, DKB, Scalable Capital, Comdirect, Lynx, CapTrader, Banx, Interactive Brokers, eToro, …

So könnten Sie es angehen

- Genaue Aufstellungen über Gewinne, Verluste, Zinsen, Dividenden, Ausschüttungen und ausschüttungsgleiche Erträge führen, über alle Depots

In diesem Ratgeber

Ein Wertpapierdepot im Ausland zu führen ist meist durch die niedrigen Gebühren sehr von Vorteil. Nachteilig ist hier, dass die lukrierten Kapitalerträge vom Auslandskunden selbst im Inland versteuert werden müssen. Gut zu wissen:

- Grundsätzlich sich bewusst werden, dass ein Auslandsdepot bedeutet, dass das österreichische Finanzamt sehr genau darüber bescheid weiß, was sich dort tut.

- Grundsätzlich sich bewusst sein, dass die niedrigeren Gebühren im Ausland höhere Aufwände gegenüberstehen. Sei es durch das machen der Steuern im Selbststudium oder durch einen Steuerberater der bezahlt werden muss.

Depot im Ausland - was tun?

Wie immer: Alle Angaben ohne Gewähr, es ist lediglich eine Idee, eine Vermutung, wie Kapitalerträge aus dem Ausland in Österreich versteuert werden – ein Steuerberater und das Finanzamt sind die einzig richtigen & verlässlichen Ansprechpartner in dieser Situation!

Wer bei einem Broker im Ausland sein Wertpapierdepot hat, der ist selbst für die ordnungsgemäße Versteuerung verantwortlich und dies für jedes Wertpapier. Gleich ob Aktie, Anleihe, Fonds, …. Ausländische Wertpapierdepots wie z. B. jene von

- eToro

- Degiro

- DKB

- Finanzen.net Zero

- Comdirect

- Banx

- Trade Republic

- Scalable Capital

- …

usw. sind in den letzten Jahren auch für uns Österreicher interessanter geworden und wurden nicht selten zum Traden und Investieren verwendet. Nachteil ist die jährliche Angabe der realisierten Kapitalerträge.

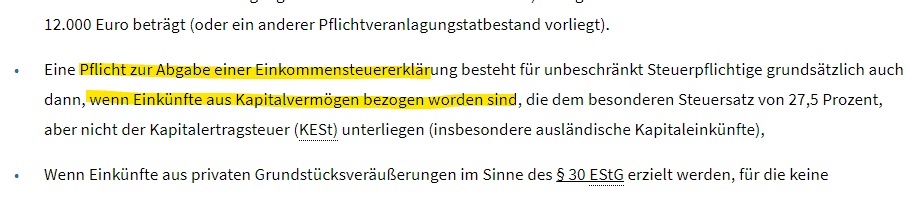

Das Bundesministerium für Finanzen führt auf seiner Website an, dass es eine Pflicht zur Abgabe einer Einkommensteuererklärung gibt, wenn Einkünfte aus Kapitalvermögen bezogen worden sind, die dem besonderen Steuersatz von 27,5 % unterliegen und für die keine KESt abgeführt wurde.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenKursgewinne und Kursverluste

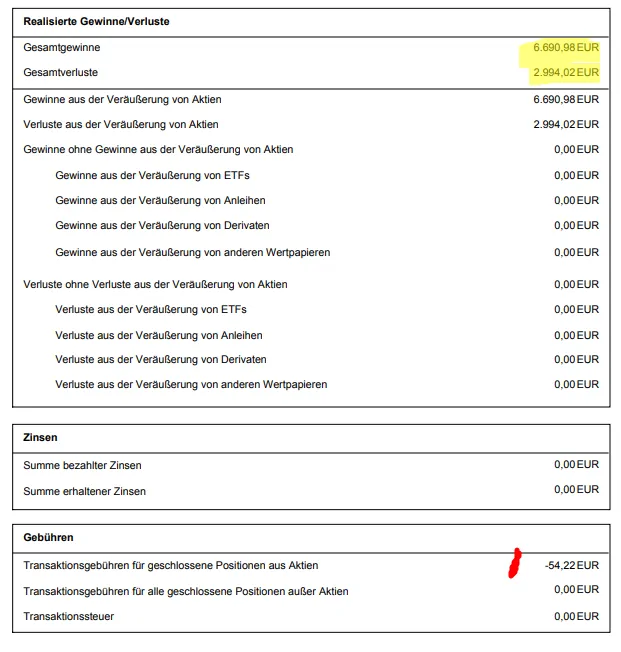

Auf realisierte Kursgewinne müssen in Österreich 27,50 % Kapitalertragsteuer bezahlt werden. Dazu werden die Kursverluste von den Kursgewinnen abgezogen. Am besten ist es, es wird dazu eine Datei in einem Tabellenkalkulationsprogramm erstellt.

So sehen dann die Einträge aus:

In der rechten Spalte findet sich bereits die richtige Kennzahl zur Angabe in der Einkommensteuererklärung. Wie das genau aussieht und handzuhaben ist, findet sich weiter unten.

Dividendenerträge

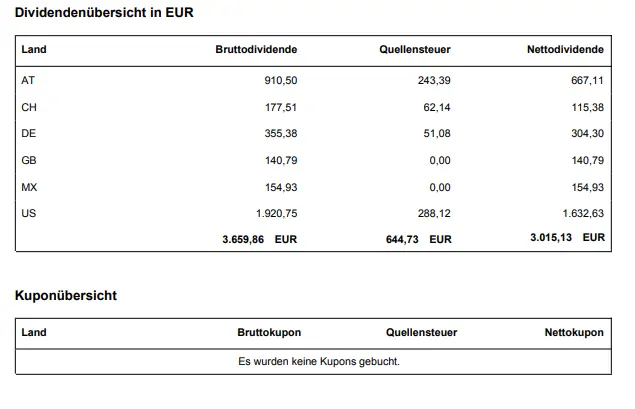

Erliegen Sie nicht dem Irrtum, dass Sie in Österreich keine Einkommensteuererklärung machen müssen für die ausländischen Dividendenerträge, wo doch im Ausland bereits Quellensteuer abgezogen wurde. Die Dividendenerträge sind natürlich auch in Österreich zu versteuern. Wenn im Ausland bereits Quellensteuer verrechnet wurde, so kann in Österreich im Rahmen der Einkommensteuererklärung die ausländische Quellensteuer angerechnet werden. Die Finanz hat festgelegt, dass der Anrechnungsbetrag 15% der Kapitalerträge nicht übersteigen darf.

Aus dem oben angeführten Screenshot ist schön ersichtlich, dass das Institut, in diesem Fall Degiro, bereits Quellensteuer abführte. Nach Österreich, in die Schweiz, nach Deutschland und in die USA.

Gehen wir es Zeile für Zeile durch. Die erste Zeile sind die Ausschüttungen von Dividenden aus österreichischen Unternehmen wie z. B. die voestalpine oder die Österreichische Post AG. Dies ist auch sogleich ein gutes Beispiel, dass das was der Broker macht, vom Kunden ausgebügelt gehört. Die bezahlte Quellensteuer der Bruttodividende müsste doch 27,50 % sein, doch ist sie nicht. Bei beiden Ausschüttungen ist sie in unserem Praxisbeispiel einmal 26,57 % und einmal 27,06 %. Hier sind wir dem österreichischen Staat noch etwas schuldig.

In den nächstfolgenden Zeilen der Tabelle finden sich Dividendenausschüttungen aus aller Herren Länder bei denen zum Teil bereits Quellensteuer bezahlt wurde. Wie weiter oben bereits erläutert müssen 27,50 % an Steuer an den österreichischen Fiskus abgeführt werden, ist jedoch bereits Quellensteuer abgeführt worden, so können bis zu 15 % angerechnet werden. Zu verbesserten Veranschaulichung wurden dazu neben der Bruttodividende und der bezahlten Quellensteuer noch weitere Spalten hinzugefügt in denen gezeigt wird, wie hoch die bezahlte Quellensteuer bereits war und wie viel noch zu versteuern ist in Österreich. In der Schweiz und in Deutschland wurden weit über 15 % an Quellensteuer bereits abgeführt (Schweiz 35 %, Deutschland 23,34 %), doch angerechnet werden eben nur die 15 % und 12,50 % müssen so noch in Österreich abgeführt werden. Bei den Dividendenerträgen aus Großbritannien und Maxiko wurde gar keine Quellensteuer abgeführt und so sind volle 27,50 % in Österreich abzuführen. In den USA waren es genau 15 % und so sind die restlichen 12,50 % hier in Österreich an Steuer fällig.

Für die ganz aufmerksamen Leser, die bemerkt haben, dass in der Aufstellung von DEGIRO noch 355,38 Euro angegeben sind, während im Spreadsheet darunter lediglich 218,88 Euro an Bruttodividende aus Deutschland ausgewiesen werden: Die Bruttodividende wurde reduziert, da ein Teil der erhaltenen Dividende aus einer Einlagenrückzahlung stammt und nicht aus dem Gewinn ausgeschüttet wurde. Diese Einlagenrückzahlung senkt die Anschaffungskosten und wird erst beim Verkauf des Wertpapiers steuerlich relevant. Aus diesem Grund wird für die Kennzahl 863 die reduzierte Bruttodividende berücksichtigt.

Kuponerträge

Gibt es Erträge aus Kupons, als Zinszahlungen aus Anleihen, so sind auch diese zu versteuern. In Österreich beträgt diese 27,50 %.

Ausschüttungserträge

Anleger von Fonds und ETFs erhalten keine Dividenden sondern Ausschüttungen. Das ist ein kleiner Unterschied mit großen Auswirkungen.

Ausschüttungen

Bei ausschüttenden Fonds und ETFs gibt es im Regelfall Ausschüttungen, das soll auch so sein und wohl deshalb wurden diese angeschafft. Die Ausschüttungen werden voll mit 27,50 % versteuert.

Ausschüttungsgleiche Erträge

Die Sache mit den ausschüttungsgleichen Erträge ist so komplex und langwierig, dass ein eigener Beitrag zu diesem Thema erstellt wurde. Ausschüttungsgleiche Erträge fallen fix bei thesaurierenden Fonds und ETFs an. Zu bedenken ist, dass auch ausschüttende Fonds und ETFs sehr wohl auch ausschüttungsgleiche Erträge haben können. So ist man nicht vor diesen gefeit, wenn ein ausschüttender Fonds bzw. ETFs gekauft wird. Haben Sie sowohl Ausschüttungen und auch ausschüttungsgleiche Erträge zu versteuern, so hilft der Beitrag zum Thema „ETFs und Fonds versteuern“ vielleicht weiter.

E1kV Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen

Wechsel zur Einkommensteuererklärung

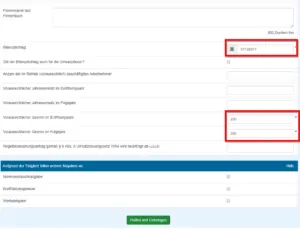

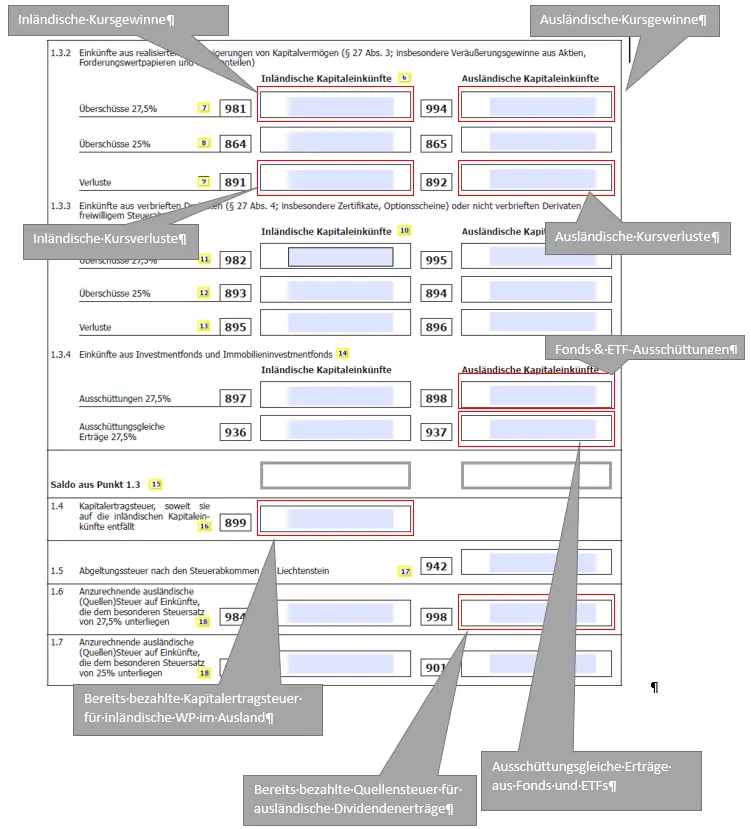

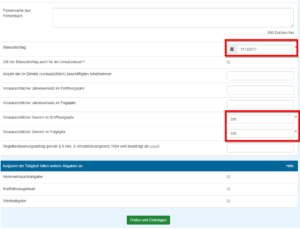

Sie müssen noch keine Einkommensteuererklärung durchführen, sondern machen Jahr für Jahr die Arbeitnehmerveranlagung? Damit ist nun Schluss und Sie müssen in die Einkommensteuererklärung wechseln. Das ist keine große Hexerei und gleichzeitig auch kein Damoklesschwert. Die Einkommensteuererklärung hat einzig mehr Möglichkeiten als die Arbeitnehmerveranlagung, daher ist dies notwendig. Um einen Erklärungswechsel durchzuführen steigen Sie auf FinanzOnline ein, klicken danach im Menü auf “Eingaben > Anträge > Erklärungswechsel” und wählen dort den “Wechsel zur Einkommensteuererklärung” aus. In diesem Beitrag wird der Erklärungswechsel im Detail erklärt.

Zu Beginn des Erklärungswechsels muss geklärt werden, woher die Einkünfte stammen. Dazu verwenden Sie das Dropdown und wählen “Einkünfte aus Kapitalvermögen”. Im Erklärungsfeld darunter bei “Genaue Bezeichnung” erklären Sie, woher die Einkünfte stammen werden. Je genauer, desto besser. Das freut das Finanzamt, wenn hier genaue Angaben getätigt werden und es gibt keine Rückfragen – in unserem Fall könnte das z. B. irgendwas mit „Kursgewinne bzw. -verluste und Kupon-/Dividendenerträge aus Veranlagungen in einem ausländischen Wertpapierdepot“ sein. Nach den ersten Eingaben folgt die Angabe, ab welchem Datum die “unternehmerische Tätigkeit” beginnt. In unserem Falle gar nicht, aber wir verwenden das Feld um anzugeben, ab wann das Auslandsdepot bzw. die dortige Veranlagung gestartet wurde. Hier z. B. der 1.1.2018.

Bei den weiteren Angaben geht es weiter zur verpflichtenden Eingabe des Bilanzstichtages. Dieser wird vermutlich bei allen der 31.12. des Jahres sein und die letzten beiden Angaben beziehen sich auf die voraussichtlichen Brutto-Zinseinkünfte, welche in den Feldern “Voraussichtlicher Gewinn im Eröffnungsjahr” bzw. “Voraussichtlicher Gewinn im Folgejahr” eingetragen wird. Wenn die Zinseinkünfte und die daraus resultierende Steuerzahlung einen höheren Betrag ausmachen würde, so ist es auch möglich, dass das Finanzamt eine Vorauszahlung der Einkommensteuer vorschreibt. Dies würde dann mit einer quartalsmäßigen Zahlung abgegolten werden.

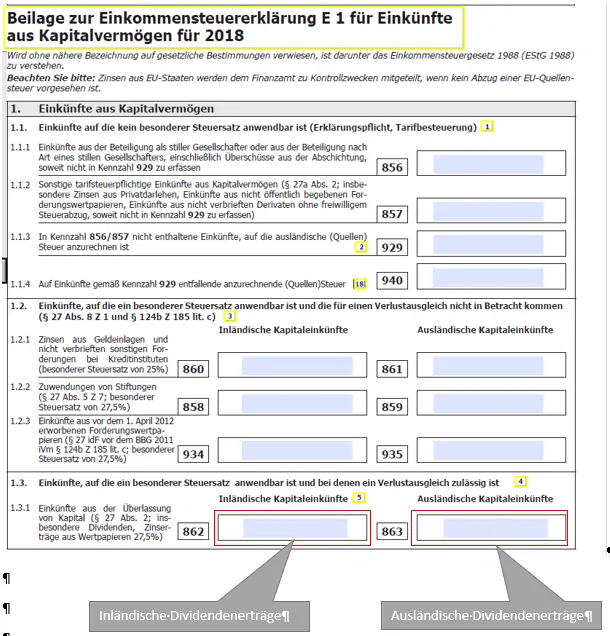

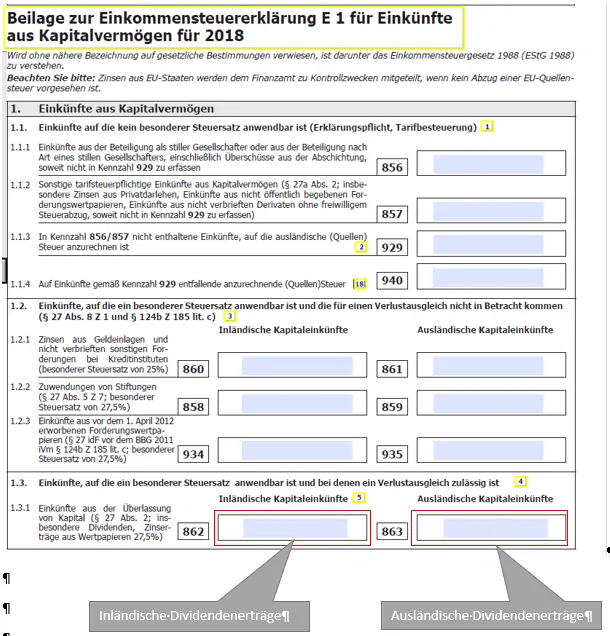

Kursgewinne, Dividendenerträge, Ausschüttungen und ausschüttungsgleiche Erträge in E1kv versteuern

Um die Zinserträge ordnungsgemäß zu versteuern, wählen Sie in FinanzOnline das Formular E1kv aus (E1kv Beilage zur Einkommenssteuererklärung E1 für Einkünfte aus Kapitalvermögen).

Folgende Kennziffern könnten für Sie wichtig sein:

| Kennziffer | Einzutragen sind |

| 862 | Inländische Dividendenerträge |

| 863 | Ausländische Dividendenerträge |

| 981 | Inländische Kursgewinne |

| 994 | Ausländische Kursgewinne |

| 891 | Inländische Kursverluste |

| 892 | Ausländische Kursverluste |

| 898 | Ausschüttungen (Ausland) |

| 937 | Ausschüttungsgleiche Erträge (Ausland) |

| 899 | Bereits bezahlte Kapitalertragsteuer für inländische Wertpapiere im Ausland |

| 998 | Bereits bezahlte Quellensteuer für ausländische Dividendenerträge |

Wie es mit ausländischen Sparzinsen aussieht, wo diese einzutragen sind, erfahren Sie in diesem Beitrag auf der Schwesternseite Sparzinsen.at.

Abgabenrechtliche Nachteile

Den Staat zu bescheißen ist niemals eine gute Idee und so ist es auch hier, wenn im Ausland Kapitalerträge erzielt werden und diese nicht ordnungsgemäß in der Einkommensteuererklärung angeführt werden. Was kann passieren? Fix ist einmal, dass es zu Steuernachzahlungen kommen wird und es kann sogar zu finanzstrafrechtlichen Konsequenzen führen. Zu glauben, dass das österreichische Finanzamt nichts vom Wertpapierdepot im Ausland mitbekommt ist vermessen. Es ist so, dass dank Common-Reporting-Standards (CRS) die österreichischen Finanzbehörden sehr genau im Bilde sind, wer, was und wie viel im Ausland gebunkert hat und wie viel Steuern zu entrichten gewesen wären. Daher immer steuerehrlich sein!

Steuern nicht abzuliefern ist keineswegs ein Kavaliersdelikt! Im Jahr 2021 zeigt das BMF sehr genau auf, dass neben einer Geldstrafe bis hin zum Doppelten auch eine Freiheitstrafe verhängt werden kann (Quelle BMF.gv.at). Nehmen Sie das Thema Steuern also nicht auf die leichte Schulter. Ehrlich währt am längsten!

Steuereinfaches Wertpapierdepot zu empfehlen?

Bei all diesem Aufwand gibt es natürlich auch Gründe warum ein Wertpapierdepot im Ausland durchaus Sinn ergibt. Neben den meist kostengünstigen Gebühren im Ausland ist es bei erfolgreichen Trades durchaus auch interessant im Ausland das Wertpapierdepot zu haben, denn in diesem Fall könnte es auch ein Vorteil sein, dass die Steuern für Kapitalerträge erst zu einem späteren Zeitpunkt fällig werden. Ob sich das aber tatsächlich so bewahrheitet wie erträumt steht natürlich auf einem anderen Papier. Schließlich will auch das Finanzamt Vorauszahlungen der Einkommensteuer, wenn höhere Erträge im Ausland zu erwarten sind.

Wenn Sie nun der Überzeugung sind, nein, das tu ich mir alles nicht an, dann gibt es folgende interessante steuereinfache Broker für Sie neben Ihrer Hausbank. Diese übernehmen das Thema Steuern für Sie.

Servus Andreas, Ich und wahrscheinlich ganz viele andere danken Dir für diesen wirklich SEHR hilfreichen Artikel! Auf der Zielgerade meiner ersten Steuererklärung habe ich noch zwei kleine Fragen und hoffe, dass Du mir diese beantworten kannst. 1. Bzgl Kennziffer 998 ‚Bereits bezahlte Quellensteuer für ausländische Dividendenerträge‘: Verstehe ich das richtig, dass ich in dieses Feld nur die tatsächlich anrechenbare (15%, berechnet pro Titel) Quellensteuer eintrage? Falls ja, dann ist die Feldbeschreibung mMn nicht ganz stimmig da ich von einem Gesamtbetrag ausgegangen bin. 2. Ausschüttungen von ETFs im Ausland: In meinem Steuerreport (Scalable) ist bei den ETF Positionen am Jahresbeginn eine… Weiterlesen »

Hallo Leonhard,

zu 1) genau, nur die anrechenbare Quellensteuer, welche je Land unterschiedlich sein kann. Maximal 15 Prozent, aber tlw. auch niedriger.

zu 2) das klingt sehr nach deutschem Steuerrecht. Das passt so nicht für Österreich. Bei uns gilt anderes, siehe Bereich Steuern auf der Website, da habe ich alles zu Meldefonds/Nichtmeldefonds, Ausschüttungen und ausschüttungsgleiche Erträge notiert.

Viele Grüße,

Andreas

Grüße,

Andreas

Servus Andreas,

Ich danke Dir für Deine rasche Antwort.

Ad. 2): Ja, du hast vollkommen recht. Ich hab ein wenig recherchiert und in Erfahrung gebracht, dass es sich bei dem Vorabpauschale um die AgE der thesaurierenden Fonds handelt und es die Teilfreistellung nur in DE gibt.

Danke und ein schönes Wochenende

LGL

Hallo Andreas,

erstmal vielen lieben Dank für die informative Seite und all die wertvollen Infos.

Wenn man bei einem „nichtsteuereinachen“ Depot – konkret bei Traders Place ein Depot hat – wie „verhindert“ man, dass die KESt direkt an den deutschen Fiskus abgeführt wird? Welche Formulare / Unterlagen muss man an die depotführende Bank (Baader Bank) übermitteln, dass die Steuer im Nachgang korrekt in Österreich abgeführt werden kann und man nicht noch zusätzlich in Deutschland die zuviel gezahlte Steuer zurückfordern muss (zumal nach meinem Kenntnisstand der in Deutschland übliche Solidaritätszuschlag) nicht rückforderbar ist?

Danke für die Hilfe und viele Grüße

Servus Philipp,

entweder bist du nicht als Steuerausländer bei TP gemeldet oder du meinst nur die Besteuerung von deutschen Dividenden. Falls das letztere, dann les dir das durch:

Quellensteuer Österreich: Liste, wie zurückfordern, wie vermeiden? https://share.google/d38Z8Jo2vyq6dNIbI

Hallo Andreas, hast du Erfahrungen mit Interactive Brokers? Meine Freundin hat dort ein Konto und sie hat Dividenden von US-Aktien erhalten und anderen Ländern. Sie hat leider gar nicht die Möglichkeit einen steuereinfachen Broker zu nehmen, da sie Amerikanerin ist.

Kleinere Erfahrungen, Besteuerung komplex.

Wenn deine Partnerin US-Amerikanerin ist, dann ist die Besteuerung vermutlich noch komplexer, weil die USA auch etwas sehen wollen. Kenne es nur von der Ferne, dass es hier nicht viele Möglichkeiten gibt und sich kaum jemand tatsächlich auskennt.

Hallo Andreas, wenn ich ETFs bei einem nicht steuereinfachen Broker nur ein paar Tage hatte und dann mit leichtem Verlust alle verkauft (insgesamter Verlust ca 1€) – muss man diese dann in E1kv angeben? Bei einem steuereinfachen Broker hab ich noch ETFs, aber das ist ja egal, die werden sowieso automatisch korrekt versteuert?

Den Betrag bei dem man gar nichts deklarieren muss überschreite ich wegen anderen Zinserträgen.

Liebe Grüße

Hallo Nikolaus,

die Frage ist hier halt, ob du im Haltezeitraum Ausschüttungen bzw. ausschüttungsgleiche Erträge zu diesen ETFs hattest. Die sind natürlich zu berücksichtigen. Wenn es tatsächlich nur Verluste sind, so ist dies für dich zu dokumentieren und auf Nachfrage vom Finanzamt auch herzuzeigen. Etwaige realisierte Verluste könntest du natürlich auch im Verlustausgleich in der E1kv verwenden und die Erträge deines steuereinfachen Brokers gegenüber stellen.

Mehr zu ausschüttungsgleiche Erträge: https://www.broker-test.at/steuern/ausschuettungsgleiche-ertraege/

Mehr zum Verlustausgleich: https://www.broker-test.at/steuern/verlustausgleich/

Gruß,

Andreas

Hallo Andreas, 1 noch eine Frage zu Feld 899: Meine deutsche Bank hat bei Dividenden Ö Aktien 15% Quellensteuer einbehalten. In 899 sollte ich somit den Betrag der 15% eintragen oder ? 2 Bei deutschen Aktiendividenden wurden mir 25% abgezogen: a) Sollten das wegen des DBA nicht nur 15% sein ? b) Wenn Ja kann ich das meiner deutschen Bank wie belegen ? c) Kann ich die über die 15% zu viel bezahlte Quellenst. der letzten 3/4 Jahre beim deutschen Fin.amt zurück fordern und was wollen die als Beleg ? d) Bisher habe ich in 998 15% (nicht die vollen… Weiterlesen »

Lies dir dazu am besten das Thema Quellensteuern durch:

https://www.broker-test.at/steuern/quellensteuer/

Danke Andreas, könntest du bitte noch meine Fragen bez der Felder 899 u 998 antwoten

ich kenne die Zahlen nicht auswendig, auch andere kennen diese Zahlen nicht auswendig. Du verstehst also, dass wir jetzt nicht alle nachsehen werden, was du meinst. Es findet sich neben der Zahl eine aussagekräftige Beschriftung.

Frage 1 v. oben bez. „899 Kapitalertragsteuer, soweit sie auf die inländischen Kapitaleinkünfte entfällt“

Frage 2d v. oben bwz. „998 Anzurechnende ausländische (Quellen) Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen“

zu Frage 1: wenn ich das richtig interepretiere meinst du, dass auf österreichische Dividenden eine 15 %ige Quellensteuer abgezogen wurde? Das wäre falsch, es müsste 27,5 % abgezogen werden und wäre somit auch endbesteuert. Eine Angabe in der Einkommensteuererklärung ist mE nicht notwendig, weil du sie angeben würdest und aber auch als Quellensteuer geltend machen würdest. 15 % Quellensteuer auf AT-Dividenden wäre aber falsch. Ob ich deine Frage richtig verstanden habe, durch das viele abkürzen, ist aber offen und ob es sich tatsächlich um eine Dividende handelt bei der eine österreichische Quellensteuer zu zahlen ist. zu Frage 2: Ja, anrechenbar… Weiterlesen »

Hallo Andreas, vielen Dank für diesen und viele andere Artikel und Videos.

Ich habe aber tatsächlich noch ein Frage zu Kennziffern in E 1kv und bisher nirgends eine Antwort gefunden.

Wozu ist die Kennziffer 189 im Formular von 2024? Wie poasst das mit 899 zusammen?

Gibt es die Variante, die Kennziffer 984 erfordert? Ausländlische Quellensteuer auf inländische Erträge?

Hallo Moritz,

bist du so lieb und fügst du für uns die beschreibende Bezeichnungen der Kennziffern hinzu. Für uns ist das so schwer nachzuvollziehen und wir müssten uns nun alle die E1kv herunterladen, damit wir deinen Beitrag nachvollziehen können. So fügst du einmal die Beschreibungen hinzu und wir Lesenden wissen dann genau, von was du sprichst. Dankeschön.

Andreas

Guten Morgen Andreas, ja klar:

– 189 steht (neu) direkt bei 1.3.4 Einkünfte aus Investmentfonds und Immobilieninvestmentfonds mit dem Kennziffertext: „Über Investmentfonds erzielte inländische Dividenden, bei denen die KESt bereits durch den Schuldner der Kapitalerträge abgeführt wurde“

– 984 ist unter „1.6 Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen“ das Pendant für inländische Einkünfte zu 998 bei ausländischen Einkünften (also oft verwendet).

Moritz

Und 899 ist bei 1.4 Einbehaltene Kapitalertragsteuer, soweit sie auf die inländischen Kapitaleinkünfte entfällt.

Irgendwie ist mir nicht klar was man wo eintragen muss. Und die Erklärungen auf diversen Internetseiten sind allesamt nicht schlüssig für mich.

Das ist etwas Neues Moritz. Ich habe hier selbst in der Community nachfragen müssen, du kannst den Verlauf hier sehen: https://t.me/broker_test/13365/92877

Im Endeffekt: Es betrifft dich heuer noch nicht, ab nächstes Jahr für das Kalenderjahr 2025 ist es dann relevant. Es geht um AT Dividenden die bereits beim Unternehmen besteuert wurden und die du für den Verlustausgleich gerne nutzen möchtest. Diese Quellensteuern werden in den OeKB Meldungen jetzt dann ausgewiesen als auch dann in den Steuerreports der steuereinfachen Broker ausgewiesen.

Grüße,

Andreas

Vielen Dank. Das heißt, ich muss das Feld für 2024 leerlassen, da es in den Berichten noch nicht angeführt ist. In 899 sind KESt-Abzüge von inländischen Brokern dann nur im Zuge von Verlustausgleich anzugeben, oder? Zur 2. Frage: Gibt es die Variante, die Kennziffer 984 (1.6 Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen) erfordert? Das heißt dann ausländlische Quellensteuer auf inländische Erträge? Oder ganz anders gefragt: Ist es so „einfach“ – ich trage alles ein was in myÖKB steht und was nicht, eben nicht und fertig, wobei inländisch/ österreichisch immer durch die ISIN mit AT… Weiterlesen »

Hallo Moritz,

müssen? Nun, du hast keine Werte, darum kannst du auch nicht ausfüllen.

2. Frage: Mir fällt da kein Grund ein, was hier passieren müsste.

Zur letzten Frage: Also nein, das würde ich so nicht unterschreiben. Hast du zwei steuereinfache Broker bspw. und machst dort einen Verlustausgleich, so verwendest du hier ausschließlich die linke Spalte für die inländischen Einkünfte, auch wenn dort ausländische Wertpapiere liegen. Im Beitrag zum Verlustausgleich habe ich hier ein Beispiel angeführt: https://www.broker-test.at/steuern/verlustausgleich/#verlustausgleich-2-depots

Grüße,

Andreas

Vielen Dank. (Fast) Alles klar damit.

Was ist dann nun das Entscheidungskriterium ob inländische oder ausländische Einkünfte? Der Broker? Oder kann man das auch nicht so sagen, zB wenn ich eine österreichische Aktie bei einem ausländischen Broker besitze, ist das inländische Einkunft? Ich habe 2 ausländische und 1 inländischen Broker. Mein Ansatz war: die inländischen Broker trage ich in inländische Einkünfte (steuereinfach) ein und die ausländischen Broker habe ich je nach ISIN (AT Inländisch, sonst ausländisch) aufgeteilt. Wie siehst du das?

Allgemein:

Inländische Kapitaleinkünfte sind Kapitalerträge für die ein Abzug von KESt durch einen Abzugsverpflichteten vorzunehmen war = steuereinfacher Broker

Zu genau deinem Fall:

Moritz, du möchtest von mir eine konkrete Handlungsaufforderung was du zu tun hast. Hier haben wir nun zwei Probleme: Ich kenne deinen konkreten Fall nicht und vor allem bin ich keine Steuerberatung. Die sind nämlich die einzigen die die konkrete Handlungsaufforderungen geben können, abstimmt auf deinen Fall.

Wenn du eine konkrete Beratung deines Falles benötigst, so wende dich bitte an eine facheinschlägige Steuerberatung.

Danke dir, die allgemeine Antwort reicht mir schon.

Hallo Andreas, ich habe bitte 2 Fragen. 1) Ich habe mein Konto bei Interactive Brokers. In der Jahresaufstellung 2024 erscheint bei realisierten G/V unter „USD Devisen“ ein Gewinn. Ich verstehe jedoch nicht woher dieser Gewinn kommt, denn bis dato habe ich in meinem Konto lediglich 3x von Euro in USD umgewechselt, aber nichts zurück. Woher soll dann ein Gewinn entstanden sein, wenn ich nur in eine Richtung gewechselt habe? 2) Ich habe im Dez. eine Put Option mit Strike Tag 10.1.2025 verkauft. Muss ich die eingenommene Prämie zu meinen Gewinnen 2024 zählen oder kommt diese 2025 dazu, wo der ganze… Weiterlesen »

Hallo Sandra, ich bin hier keine wirkliche Hilfe, weil ich mich mit Optionsgeschäften so gut wie nicht beschäftige. Hier meine Gedanken: Ad 1) Ich kenne die Reports von Interactive Brokers nicht und kann dir dazu leider nähere Informationen liefern, was IBKR hier denn genau berücksichtigt. Hier fragst du am besten beim Broker selbst zurück, welche Geschäfte hier denn berücksichtigt werden. Ad 2) Du weißt, dass ich mich mit Optionsgeschäften nicht auskenne, daher bitte kritisch hinterfragen. Ist es nicht so, dass du diesen Satz suchst? „Empfangene Stillhalterprämien sind aufgrund § 27a Abs. 3 Z 3 lit. a zweiter TS EStG 1988… Weiterlesen »

Hallo zusammen, ich bin seit April 2024 auch bei Interactive Brokers mit einem kleinem Depot um Erfahrungen mit Aktienkäufen in USD Buy and Hold zu machen. Für die Einkommensteuererklärung 2024 stehe ich vor dem gleichen Problem wie Sandra in Punkt 1 beschrieben hat. Interactive Brokers weist für den Kauf von Wertpapieren einen Forex Gewinn in USD aus. Dabei rechnet IBKR bei der Einzahlung von X EUR am Einzahlungstag mit einem Wechselkurs, der dann als Basis, gilt in USD um. Beim Kauf eines WP in USD zb. Berkshire Hathaway B ein paar Tage später, wird dann wieder von EUR in USD… Weiterlesen »

Hallo Philipp,

ich würde dies ähnlich sehen wie du, dass es mit dem besonderen Steuersatz in der Höhe von 27,5 % zu besteuern ist, weil es keine Bank ist. In der Community gab es dazu auch immer wieder Diskussionen und unsere Steuerexpertin hat das Beispiel auch hier zitiert: https://t.me/broker_test/13365/44774

Da IBKR aber keine Bank ist sondern ein Broker (ohne Bank) sehe ich in deinem Fall die 27,5 %. Alles aber wie immer ohne Gewähr, weil ich kein Steuerberater bin.

Gruß,

Andreas

Hallo Andreas, meine Frage. Ich habe ein ausländisches Depot (Scalable) und ein inländisches (Flatex) Jetzt ist es so, dass ich im Scalable im vergangenen Jahr Verluste gemacht habe und im Flatex eine Thesaurierung eines ETFs und die KEST wurde automatisch abgeführt.

Gibt es eine Möglichkeit diese KEST im Zuge der Einkommenssteuererklärung zurückzuholen (über Verlustausgleich?

Vielen Dank für Deine Expertise.

LG. Christoph

Hallo Christoph,

ja, die gibt es, wie du schon richtig tippst, das geht über den Verlustausgleich. Hier auf dieser Seite gibt es die weiteren Infos bzw. auch ein Video: https://www.broker-test.at/steuern/verlustausgleich/

Grüße,

Andreas

Vielen Dank!

Hallo Andreas, wenn ich bei 994 einen Gewinn eintrage und eine Vorberechnung mache wird der Gewinn mit 50% besteuert und nicht mit 27,5%. Warum?

Vielen Dank

Sebastian

Hallo Sebastian,

ich vermute du willst deine Kapitalerträge nach Tarif besteuern, also in die Regelbesteuerung optieren, anstatt die besonderen Steuersätze zu nutzen. Deaktiviere ganz einfach dein Hakerl an der falschen Stelle und alles ist so, wie du es willst.

Gruß,

Andreas

Servus Andreas,

ich habe dank Deiner kräftigen Unterstützung nunmehr den „Umstieg“ erfolgreich abgeschlossen. 2 Tage nach Meldung die Antwort der Finanz (Wien), alle Daten von vorher (Lohnsteuerpflichtigkeit etc.) vorhanden, Steuernummer ident, E1kv ausgefüllt, in 10 Min. fertig, Vorausberechnung durchgeführt, Steuer stimmt mit meiner Prognose überein, und abgeschickt.

Du leistest hier wirklich tolle Arbeit! DANKE!

Christoph

Guten Morgen Christoph,

wow, gleich 2 Tage später umgestellt, das ist super & rasch. Freut mich, wenn alles zur Zufriedenheit klappte!

Warum werden bei Dividenden in die Kennziffer 863 die Brutto Dividenden eingetragen? Das ist ja nicht was man wirklich effektiv Netto auf das Konto bekommen hat. Meiner Meinung nach müssen die Netto-Dividenden eingetragen werden und die anzurechnende Quellensteuer von 15% wird aber trotzdem von der Brutto-Dividende berechnet, so wie diese auch wirklich geschieht im Ausland wenn man diese im Ausland abführt. Wäre super hier konkret zu wissen was richtig ist.

Hallo Darko,

ich kann dir leider nicht folgen bei deinen Gedanken bzw. woher deine Meinung kommt.

Paar Hinweise:

Der besondere Steuersatz ist immer 27,5 % bei den Dividenden.

Der anrechenbare Quellensteuersatz ist je nach Land unterschiedlich, kann 15 % sein, aber auch mehr oder weniger.

Der besondere Steuersatz wird stets von der Bruttodividende abgezogen, die anrechenbare Quellensteuer wird extra angeführt in einem eigenen Feld.

Gruß,

Andreas

Hallo Andreas! Kämpfe noch immer mit meiner Steuererklärung 2022. Ich habe am 29.12.2022 zwei ETFs(ZKB Gold ETF,ZKB Silver ETF) mit Gewinn verkauft.Der Verkauf ist Am Kto-Auszug per 31.12.2022 vermerkt- allerdings mit Valutadatum 03.01.2023 gutgeschrieben.Ist der Gewinn jetzt im Steuerjahr 2022 oder erst 2023 zu veranlagen? Vielleicht hast du nen Tip für mich. Danke