Das Wichtigste in Kürze

- Viele Filialbanken bieten Sparpläne für Fonds an

- Bequeme und flexible Art bei der Hausbank in die Welt der Wertpapiere zu starten

- Ab ca. 25 Euro im Monat möglich

- ABER Filialbanken haben meist hohe Gebühren

- UND aktive Fonds haben hohe laufende Gebühren (Stichwort TER)

So gehen Sie vor

- Prüfen Sie den Rabatt auf den Ausgabeaufschlag auf den Fonds

- Prüfen Sie die laufenden Kosten des Fonds (TER)

- Prüfen Sie die laufenden Kosten des Depots (Depotgebühr, Verrechnungskonto und weitere Kosten)

- Prüfen Sie, ob Fondssparen tatsächlich das ist, was Sie wollen und möchten – oder ist es das, was Ihr Bankverk…, äh, Bankberater Ihnen „empfiehlt“?

In diesem Ratgeber

Regelmäßig in Wertpapiere investieren - Fondssparen

Fondssparen kommt nun auch in Österreich an, denn es ist eine langfristige Möglichkeit zum Ansparen von Beträgen die im besten Fall einmal ein kleines oder größeres Vermögen ergeben. Es ist eine attraktive Alternative zum Sparbuch (aber natürlich auch deutlich höheres Risiko) und schon mit kleineren Beträgen, die monatlich oder einmal im Quartal in Fonds investiert werden, kann am Ende des Sparplans eine hübsche Summe stehen. Die wesentlichen Vorteile des Fondssparen sind:

- Kleine Beträge erzielen langfristig eine große Wirkung (bereits ab 25 Euro gibt es Pläne)

- Flexibel in der Handhabung. Erhöhung der monatlichen Zahlungen jederzeit möglich

- Geld jederzeit verfügbar, Keine Bindung, keine fixe Laufzeit

Kritik am Begriff 'Fondssparen'

Viele Banken und Broker bewerben die regelmäßige Anlage in Wertpapiere mit dem Begriff „Fondssparen“. Die Arbeiterkammer und andere stoßen sich an diesem Begriff und das auch zurecht, denn das Bankwesengesetz besagt im § 31 (2), dass der Begriff „Spar“ bzw. der Wortbestandteil nur in Verbindung mit Spar-Urkunden verwendet werden darf. Man muss sich bewusst sein, dass Wertpapiere Kosten und Gebühren mit sich bringen und die Entwicklung der Wertpapiere alles andere als garantiert ist. Die AK schlägt daher vor, dass „Wertpapierplan“ oder „Investmentfondsplan“ eine deutlich bessere Bezeichnung für die am Markt angebotenen Produkte wäre, die mitunter als „Fondssparen“ tituliert werden.

Regelmäßig, langfristig, flexibel - Achtung bei Gebühren!

Ein Fondssparplan ist eine hervorragende Möglichkeit sich über einen langen Zeitraum mit regelmäßigen Einzahlungen in Investmentfonds ein kleines oder größeres Vermögen aufzubauen. Neben der Auswahl der richtigen Fonds ist es wichtig ein Augenmerk auf die Kosten zu legen.

Das Wichtigste zum Fondssparplan:

- Sie sparen mit einem Fondssparplan regelmäßig an

- Der Veranlagungshorizont ist langfristig

- Spardauer und Sparbetrag ist flexibel einstellbar (Mindestgrenzen bestehen)

- Spesen variieren – hier vorsichtig und günstig agieren

- Gehen Sie keine vertragliche Bindung ein – Fondssparpläne sollten in der Regel jederzeit kündbar bzw. aussetzbar sein

Vergleich

In der folgenden Tabelle zeigen wir verschiedene Möglichkeiten von Fondssparen bei verschiedenen Brokern auf, welche kostengünstig für uns Österreicher einen Fondssparplan anbieten.

| wdt_ID | Broker | Anzahl Fonds | Mindestsparrate | Depotgebühr | Verrechnungskonto | Gebühren Sparplan | Rabatt AgA | Intervall |

|---|---|---|---|---|---|---|---|---|

| 1 | Flatex | ca. 2.500 | 50 € | 0 € | 0 € | KAUF: 1,50 Euro pro Ausführung teilw. auch 0 € VERKAUF: bis 3.500 €: 5,90 € 3.500 € bis 12.500 €: 9,90 € ab 12.500,01 €: 19,90 € |

bis 50 % | 1,3,6 oder 12 Monate |

| 2 | Ownaustria | 1 | 30 € | 0 € | 0 € | Kauf: 0 € Verkauf: 0 € |

kein Ausgabeaufschlag | Monatlich |

| 3 | DADAT | 250 | 50 € | keine Depotgebühr bei Fonds, sonst 0,09 % | 10 € | 1,95 € + 0,175 % beim Kauf 1,95 € + 0,100 % beim Verkauf |

60 % | Monatlich/Quartal |

| 4 | DKB Broker | 120 | 50 € | 0 € | 0 € | 0 € bzw. 1,50 €/Ausführung | kein Ausgabeaufschlag | 1,2,3,6 oder 12 Monate |

| 5 | Bankdirekt | 300 | 50 € | 0,1224 % p.a. | 18,60 € p.a. | Kauf: AgA Verkauf: kostenlos |

bis zu 45 % | Monatlich, Quartal |

| 6 | Easybank | 35 | 35 € | ab 0,12 % p.a. | 15,00 € p.a. € | Kauf: AgA Verkauf: kostenlos |

bis 50 % | Monatlich |

| 7 | ING-DiBa | ca. 100 | 30 € | 0 € | 0 € | Kauf: AgA Verkauf: kostenlos |

50 % bis 100 % | Monatlich |

| 8 | Hello Bank | > 1.000 | 50 € | keine Depotgebühr bei Fonds, sonst 0,12 % | 18 € | KAUF: 40 % Rabatt auf Ausgabeaufschlag bzw. keine eigenen Spesen bei Fonds-StarpartnerVERKAUF: 2,95 € + mind. 5,95 € bzw. 0,175 % + evtl. Fremdspesen | 50-80 %, tw. sogar 100 % | Monatlich, Quartal |

| 9 | FFB – Fondsdiscount.at | ca. 4.100 | 25 € | ab 25.000 €: 0 € darunter 0,25 % vom Depotwert, mind. 25 €, max. 45 € |

0 € | 0 €, kein AgA | 100 % | Monatlich |

Wenn es ums Fondssparen geht, haben wir Österreicher neben den hier gelisteten Online Brokern bzw. Anbietern auch noch zahlreiche andere Möglichkeiten. All die Filialbanken wie Erste Bank und Sparkassen, Raiffeisenbanken, Volksbanken, Bank Austria oder auch die BAWAG P.S.K. bieten die Möglichkeit des Fondssparen an. Im Mittelpunkt bevor abgeschlossen wird, sollte die Auswahl der gewünschten Fonds und der damit verbundenen Kosten stehen. Fondssparen ist eine langfristige Sache und die Gebühren für das Fondssparen können die Rendite ordentlich auffressen, daher sollten Sie besonders bei „hauseigenen“ Angeboten der verschiedenen Anbieter eher zurückhaltend sein, denn die bringen meist höhere Spesen mit sich.

Vergleich inklusive Depotgebühren

[KmuCV]

Anbieter

Flatex Sparplan

Flatex bietet eine große Auswahl an möglichen Fonds für einen Sparplan. Rund 2.500 Fonds sind es und ab 50 Euro pro Intervall ist man mit dabei. Die Kosten dafür sind pauschaliert auf 0,90 Euro pro Ausführung, manche sind sogar gratis. Der Ausgabeaufschlag wird verrechnet, jedoch gibt es hier einen Rabatt darauf, der bis zu 50 % sein kann. Beim Verkauf entstehen Gebühren, welche abhängig sind vom verkauften Fondsvolumen. Bis 3.500 Euro kostet der Verkauf 5,90 Euro, danach bis 12.500 Euro fallen 9,90 Euro an und für Verkäufe über 12.500 € fallen dann 19,90 Euro an Gebühren an. Bei Flatex gibt es keine Depotgebühr und es entstehen auf keine Kosten für das Verrechnungskonto. Flatex ist ein steuereinfacher Broker, das heißt, dass die Steuern wie Wertpapier-KESt automatisch abgezogen werden.

Dennoch achten Sie bei Flatex unbedingt darauf, dass Sie einen Fonds auswählen, welcher eine steuerliche Vertretung in Österreich hat. Machen Sie dies nicht, so führt dies zu einer pauschalen Versteuerung. Mehr zum Thema Fonds & Steuern haben wir hier für Sie. Bei den rein österreichischen Angeboten haben Sie diese Probleme in der Regel nicht.

[su_spacer]

[su_button url=“https://www.broker-test.at/forward?id=43″ target=“blank“ size=“8″ icon=“icon: arrow-circle-right“]zu Flatex»[/su_button]

[su_spacer]

Own 360 Sparplan

Own360 ist anders als die anderen, denn es handelt sich hier um keinen Broker mit Fondssparplan, sondern um ein Unternehmen, welches einen einfachen Fonds mit österreichischen Unternehmen und internationalen Unternehmen mit Österreich-Bezug gemeinsam mit Partnern aufgelegt hat und dafür einen Sparplan anbietet. Insgesamt sind das 250 Unternehmen. Das Ganze ist einfach und sexy aufgezogen und soll uns Österreichern es schmackhaft machen in Fonds zu investieren. In diesen einen Fonds. Die Kosten dafür sind überschaubar, denn für die laufende Konto- und Depotführung wird nichts verlangt und der Fonds hat maximal 1 % an Managementfeekosten p.a. zu bieten (im Moment 0,75 %). Das ist akzeptabel. Man investiert hier in eine österreichische Sache mit starkem Österreich-Bezug. Es gibt keine Mindestlaufzeit des Vertrags, man kann ihn jederzeit kündigen bzw. aussetzen. Es entstehen dabei keine Gebühren. Mit Own360 unterstützt man die österreichische Wirtschaft – eine runde, fesche Sache! Ab 10 € gehts los.

Der Own360 Anlageplan wurde noch näher betrachtet und das Ergebnis ist folgender Test bzw. Erfahrungsbericht:

[su_button url=“https://www.broker-test.at/forward?id=45″ size=“2″ icon=“icon: arrow-circle-right“]mehr über Own Austria »[/su_button]

[su_spacer]

Im Mittelpunkt von Own Austria steht die Smartphone App für Android und iOS Geräte. Mit der Hilfe dieser App informiert Own Austria über die letzten News der Unternehmen, in die man über dem Standortfonds investiert ist. Ebenso ist auch ein Zugriff auf das Depot selbst möglich, wo man sieht, wie viel man bislang investiert hat, wie viel bisher mit dem Standortfonds verdient wurde etc.

Hier ein Video über die Own Austria App mit all seinen Funktionen:

[su_spacer size=“50″]

[su_button url=“https://www.broker-test.at/forward?id=45″ target=“blank“ size=“8″ icon=“icon: arrow-circle-right“]zu Own Austria »[/su_button]

[su_spacer size=“50″]

DADAT Sparplan

Bei einem DADAT Sparplan kann man monatlich oder quartalsweise in einem von ca. 250 Fonds investieren. Mindestsparrate ist 50 € und die DADAT verspricht einen Rabatt auf den Ausgabeaufschlag von bis zu 60 %. Die Spesen für den Kauf bzw. Verkauf von Fonds setzen sich so zusammen:

- 1,95 € + 0,175 % beim Kauf

- 1,95 € + 0,100 % beim Verkauf

Das Besondere bei der DADAT ist, dass man sich als Fondskunde (außer ETF) nämlich die Depotgebühren erspart. Es fällt dann neben den Transaktionsgebühren nur noch die Gebühr für das Verrechnungskonto an und die ist mit 10 Euro im Jahr sehr moderat. Der Rabatt auf den Ausgabeaufschlag mit 60 % ist sehr beachtlich und mehr als günstig!

[su_spacer]

[su_button url=“https://www.broker-test.at/forward?id=46″ target=“blank“ size=“8″ icon=“icon: arrow-circle-right“]zur DADAT »[/su_button]

[su_spacer]

DKB Sparplan

Der Wertpapiersparplan der DKB ist zwar günstig, aber problematisch für uns Österreicher, weil es sich um keinen steuereinfachen Broker handelt und wir Österreicher die auftretenden Steuern selbst abführen müssen und uns daher auch darum kümmern müssen. Das kann speziell bei Fonds sehr aufwendig sein! Daher Obacht ob man sich wirklich Geld ersparen möchte bei den Fonds, dies aber für einen Steuerberater wieder ausgeben muss? Die DKB wirbt damit, dass sie ein Wertpapierdepot um 0 Euro anbietet und über 1.800 Fonds für einen Sparplan zur Auswahl hat. Dazu kommen nochmals über 200 Aktionsfonds bei denen kein Ausführungsentgelt anfällt. Ansonsten kostet die Ausührung je Sparplan 1,50 Euro bei der DKB.

[su_spacer]

[su_button url=“https://www.broker-test.at/forward?id=36″ target=“blank“ size=“8″ icon=“icon: arrow-circle-right“]zur DKB »[/su_button]

[su_spacer]

Bank Direkt Sparplan

Bei der Bankdirekt fallen für das Depot im Jahr 0,1212 % an, dazu kommen Kosten für das Verrechnungskonto in der Höhe von 18,60 Euro. Wenn man bei der Bankdirekt einen Fondssparplan abschließt, kann man aus ca. 300 Fonds auswählen. Die Bankdirekt bietet natürlich auch eine Rabattierung der Fonds an, wobei diese bei den eigenen Fonds aus Kepler KAG großzügiger mit 45 % ausfallen. Ebenso mit bis zu 45 % Rabatt auf den AgA gibt es die Fonds aus dem Raiffeisenuniversum der Raiffeisen Capital Management. Andere inländische Fonds werden mit 15-35 % rabattiert und ausländische Fonds je nachdem mit bis zu 35 %. Bespart werden kann das Fondssparen der Bankdirekt mit Zahlungen ab 50 Euro im Monat oder im Quartal.

easybank Sparplan

Bei der easybank ist das Depot dann gratis, ohne Depotentgelt, wenn nur Fonds (außer ETF), darauf geführt werden. Es fällt auch keine Gebühr für die Kontoführung des Investmentplankonto an. Einzig für die Transaktionen für den Kauf bzw. Verkauf der Fonds fallen Kosten an. Die easybank bietet ca. 1.000 Fonds zur Auswahl an, aus denen gewählt werden kann. Beim Kauf bzw. Verkauf von Fonds fallen die folgenden Spesen an:

- Kauf: 40 % Rabatt auf Ausgabeaufschlag bzw. keine eigenen Spesen bei Fonds-Starpartner

- Verkauf: 2,95 € + mind. 5,95 € bzw. 0,175 % + evtl. Fremdspesen

Der easybank Investmentplan (so heißt der Fonds-Sparplan) bietet einen Rabatt von 40 % auf den Ausgabeaufschlag und ist ab 50 Euro möglich. Es kann monatlich oder jedes Quartal investiert werden. Alternativ zu Fonds kann bei der easybank auch in Aktien investiert werden. Veranlagt wird das am 10. des jeweiligen Veranlagungsmonats bzw. am darauf folgenden Bankwerktag („Berechnungstag“) vorhandene Guthaben.

[su_spacer]

[su_button url=“https://www.broker-test.at/forward?id=44″ target=“blank“ size=“8″ icon=“icon: arrow-circle-right“]zur easybank »[/su_button]

[su_spacer]

Vorteile und Nachteile von Fonds

Fonds sind nicht der Weisheit letzter Schluss, wenn es um die Anlage in Wertpapieren geht, aber sie haben definitiv große Vorteile gegenüber anderen Wertpapieren, speziell wenn es um die Verteilung des Risikos und der Streuung geht. Als Kleinanleger mit seinem beschränkten Investitionsbudget hat man nur beschränkte Möglichkeiten.

Vorteile:

- Die Streuung des Risikos ist bereits mit geringem Kapitaleinsatz möglich

- Fondsmanager sind Fachleute, welche das Fondsvermögen verwalten und dieses investieren bzw. deinvestieren

- Mit Fonds ist es einfach möglich in die Entwicklung verschiedenster Branche, Märkte und Regionen mit einem oder wenigen Wertpapiere zu investieren

- Jederzeitiger Verkauf möglich, Kapitalanlagegesellschaft ist verpflichtet, den Fonds zurückzunehmen

- Mit einem Fondssparplan kann bereits mit geringen Beträgen Fondsanteile gekauft werden

Nachteile:

- Fonds verursachen Kosten, neben Anschaffungskosten und evtl. Depotgebühr & Co auch die Kosten für den Fonds selbst. Zerrt an der Rendite

- Jeder Fonds investiert nach seiner Anlagestrategie. Durch die Vielzahl an Fonds ist es nicht immer einfach den Durchblick zu bewahren

Kosten

Legt man sein Geld in einen Investmentfonds an, so gibt es mehrere Möglichkeiten wo Kosten entstehen und wo Sie darauf achten sollten, dass Sie möglichst günstig unterwegs sind. Welche Online Broker hier empfehlenswert sind, erfahren Sie im nächsten Kapitel, hier noch die wichtigsten Gebühren die es gilt zu vermeiden:

- Ausgabeaufschlag des Fonds (AgA) – einmalig

- Gebühren beim Verkauf des Fonds – einmalig

- Verwaltungs- und Managementgebühren des Fonds – jährlich

- Depotgebühren – jährlich

- Verrechnungskonto – jährlich

Gewisse Kosten sind vermeidbar bzw. deutlich zu reduzieren. Der Ausgabeaufschlag ist das Maximum an möglichen Spesen beim Kauf eines Fonds und so ziemlich jede Bank wird Ihnen hier einen Rabatt auf den Ausgabeaufschlag anbieten. In den Niederlanden ist der AgA sogar verboten, hier wird der Fonds an der Börse zum jeweiligen Kurs ge- bzw. verkauft und der Broker verdient rein an den Orderspesen bzw. später an den Bestandsprovisionen. Wenn Sie nicht automatisch einen Rabatt auf den Ausgabeaufschlag erhalten haben, so sprechen Sie die Bank direkt an, denn wie wir alle wissen „a bissl was geht immer“.

Bei den Verkaufsgebühren des Fonds kann auch gespart werden, denn es gibt Broker die hier keine Gebühr verlangen.

Bei den Verwaltungs- oder Managementgebühren können Sie leider nicht sparen, wo Sie aber sparen können ist, dass Sie sich Fonds suchen, die hier eine niedrige Gebühr aufweisen und dieser Fonds dennoch ganz Ihrer Investitionsstrategie entspricht.

Kosten bei Depotgebühr und Verrechnungskonto sind abhängig vom Broker selbst. Hier kann gespart werden, denn es gibt einige Broker die keine Depotgebühr verlangen oder das Angebot haben, dass Fondskunden keine Depotgebühr bezahlen müssen.

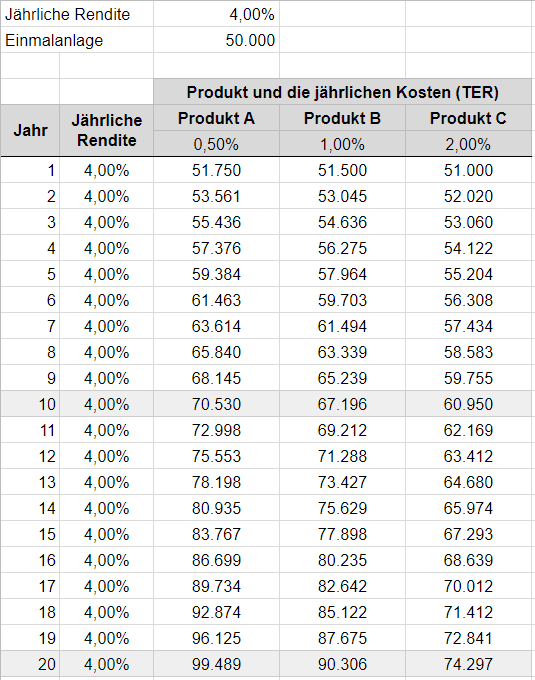

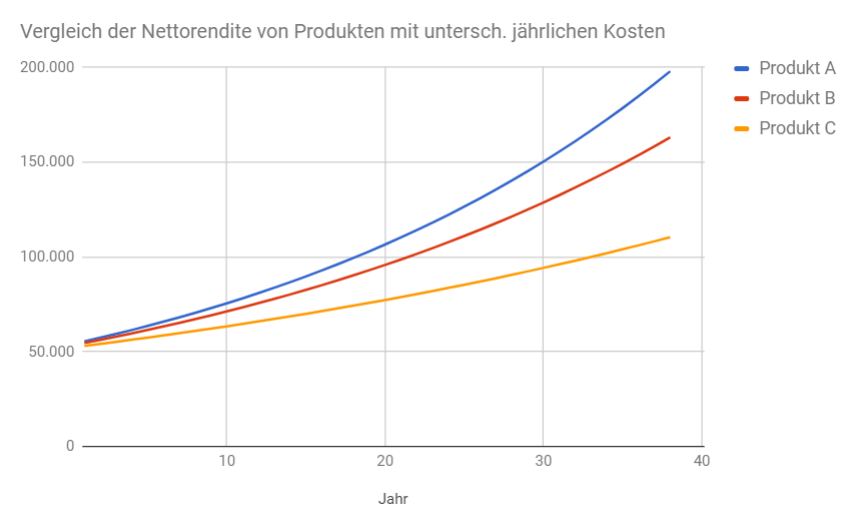

Wie wichtig es ist die Kosten zu steuern zeigt der folgende Vergleich von 3 verschiedenen Produkten, nehmen wir an, es sind Fonds, die wiederum verschiedene jährliche durchschnittliche Kosten produzieren. Auf der Ertragsseite haben wir einen durchschnittlichen Ertrag der über alle Produkte als ident angenommen wird. Der berühmtberüchtigte Zinseszinseffekt verdeutlicht hier, warum es so immens wichtig ist, die Kosten niedrig zu halten.

Annahme:

- Einmalanlage von 50.000 Euro im Jahre 0

- Jährliche ø Rendite von 4 %

- Unterschiedliche ø Kosten der 3 Produkte

- Produkt A: 0,50 %

- Produkt B: 1,00 %

- Produkt C: 2,00 %

Je länger das Einmalinvestment läuft, desto größer wird der Unterschied zwischen den einzelnen Produkten und Sie sehen an der Steigung der unterschiedlichen Kurven, dass Sie unbedingt einen Blick auf die Kosten Ihres Produkts werfen sollten, wenn es um eine ordentliche Rendite geht. Berücksichtigen Sie nämlich auch noch die Inflation von z. B. 2 % p.a., so würde sich bei Produkt C am Ende der Laufzeit ein Nullsummenspiel ergeben.

Das was Sie in der Grafik oben sehen, finden Sie hier nochmals in Tabellenform. Denken Sie an den typischen Ausgabeaufschlag beim Kauf, welcher schon mal 2, 3 oder gar 4 Prozent ausmachen kann. Sehen wir uns die Entwicklung nach 10 Jahren an. Da ist bei einer Einmalanlage von 50.000 Euro beim Produkt C der Zeitwert bei fast 61.000 Euro. Das Produkt B hat um 1 Prozent niedrigere durchschnittliche Kosten und ist bereits nach 10 Jahren um über 6.000 Euro hinter dem Produkt C. Das Produkt A mit 0,50 % TER, also nochmals einen Kostenvorteil gegenüber dem Produkt B, hat zu diesem Zeitpunkt schon fast einen Renditevorteil von 10.000 Euro. Deutlich größer wird der Unterschied nach weiteren 10 Jahren, also 20 Jahre nach dem Einmalerlag wie die Tabelle zeigt. Beim Produkt A sind es fast 100.000 Euro an Erlösen, bei Produkt B sind es 90.000 Euro und Produkt C ist bei nicht einmal 75.000 Euro. Der Unterschied von Produkt A zu C liegt bei über 25.000 Euro! In Prozent ausgedrückt ist Produkt C um über 25 % hinter dem Produkt A, obwohl der jährliche Kostenunterschied nur bei 1,5 % liegt.

Thesaurierende oder ausschüttende Fonds?

Was bedeutet überhaupt thesaurierend bzw. ausschüttend. Ausschüttend ist wohl schnell erklärt. Es gibt z. B. in diesem Fonds Dividendenzahlungen und wenn Sie einen ausschüttenden Fonds besitzen, so erhalten Sie aus diesem Fonds dann auch Ausschüttungen. Diese Ausschüttungen müssen Sie sogleich mit 27,50 % Wertpapier-KESt versteuern und danach können Sie damit anfangen was Sie wollen. Bei einem thesaurierenden Fonds werden die Ausschüttungen sogleich wieder im Fonds selbst angelegt. Diese Erträge müssen aber auch zum Teil versteuert werden und nennt sich dann im Steuersprech „Ausschüttungsgleiche Erträge“. Hier gibt es aber einen kleinen Steuervorteil, denn hier werden zu Beginn lediglich 60 % der 27,50 %igen Wertpapier-KESt versteuert auf die ausschüttungsgleichen Erträge und beim Verkauf sind die restlichen 40 % der KESt fällig. Bis dahin sind die Steuern eben gestundet.

Nachdem ein Sparplan eine längerfristige Sache sein sollte, ist der thesaurierende Fonds zu empfehlen. Ausschüttungen sind zwar liebe und nett und man denkt jährlich an den Fonds, wenn die Ausschüttung am Konto einlangt, aber was tun Sie dann mit den Ausschüttungen? Beim thesaurierenden Fonds werden diese sofort wieder angelegt und Sie profitieren langfristig von diesem Umstand.

Anleihenfonds, Mischfonds oder Aktienfonds?

Es wird in 3 große Anlagetypen bei den Fonds unterschieden und diese lauten

- Anleihenfonds (auch Rentenfonds genannt),

- Mischfonds oder

- Aktienfonds

Daneben gibt es auch noch Geldmarktfonds, Offene Fonds (speziell Immobilienfonds) und Dachfonds. Diese spielen eine eher untergeordnete Rolle bis auf die Dachfonds. Das sind Fonds, welche wiederum in andere Fonds investieren. Aufgrund der Gebührenstruktur sind Dachfonds aber eher nicht zu empfehlen, denn neben den Managementkosten des Dachfonds selbst, müssen auch die Managementkosten der einzelnen investieren Fonds verdient werden. Sie können es es sich vorstellen, dass es nicht einfach ist, diese vielfältigen Kosten auch wieder herein zu verdienen.

Mischfonds sind in der Regel eine Kombi von Anleihen und Aktienfonds, wobei grundsätzlich nichts dagegen spricht, dass es dort auch zum Kauf von Zertifikaten, Rohstoffe, etc. – in was genau investiert wird, hängt vom jeweiligen Mischfonds selbst an.

Einmalanlage (Vollinvestition) oder Sparplan?

Wissenschaftlich gesehen spricht sehr viel für eine Vollinvestition. Dann investieren, wenn Sie das Geld haben. Wenn Sie das Risiko minimieren möchten, so ist ein Sparplan ein guter Einstieg, bedenken Sie aber, dass eine Vollinvestition bzw. dann investieren, wenn Sie das Geld dafür haben, auf lange Sicht mehr Ertrag bringt als ein Sparplan unter Nutzung der Cost Average Strategie. Warum dies der Fall ist, wo doch so viele von diesem Effekt schwärmen, lesen Sie im nächsten Kapitel.

Fondssparen - langfristiger Vermögensaufbau

Fondssparen ist äußerst sinnvoll langfristig vorzusorgen bzw. ein (kleines) Vermögen aufzubauen. Bedenken Sie jedoch, dass es bei Wertpapieren und so natürlich auch bei Fonds zu Kursschwankungen kommt und Fondssparen nichts für kurzfristiges oder mittelfristiges Sparen ist. Fondssparen ist auf die Langfristigkeit angelegt und daher achten Sie darauf, dass Sie auch nur jenes Geld anlegen, welches Sie langfristig nicht benötigen. Oftmals geht es ab 50 Euro los, manchmal auch schon mit niedrigeren Beträgen. Achten Sie unbedingt auf die Kosten. Sowohl auf den Ausgabeaufschlag des Fonds, sowohl auf die laufenden, internen Kosten des Fonds (TER) und natürlich auch auf die Kosten des Depots (Depotgebühr, Verrechnungskonto, etc.).

Diese Kosten können die Rendite ordentlich drücken, denn neben möglichen Depotgebühren sind gerade die Management-Fee der diversen aktiven Fonds jene Kosten, die die Rendite in die Knie zwingen.

Hallo Andreas!

Ich bin zufällig hier gelandet auf deiner Seite, weil ich endlich mal etwas Geld gewinnbringend anlegen möchte. Es ist wohl schwierig den idealen Broker zu finden. Kürzlich las ich von Oskar – hast du dazu Infos oder Erfahrungen?

Danke im Voraus, Susanne

Hallo Susanne, ich habe hier schon einmal etwas zu Oskar geschrieben: https://www.broker-test.at/robo-advisor/oskar/ Er ist einer der vielen Möglichkeiten hier in Österreich, jedoch nicht steuereinfach. Dahinter steckt das Unternehmen Scalable Capital aus München und so heißt es die Erträge selbst zu versteuern, Oskar/Scalable stellt hierfür jedoch einen (angeblich) passenden Steuerreport bzw. Ausfüllhilfe zur Verfügung. Wenn du andere Robo-Advisor suchst, so gibt es hier eine Übersichtstabelle: https://www.broker-test.at/robo-advisor/ (hier sind auch die steuereinfachen Angebote zu finden, die dir das Thema Steuern automatisch abnehmen). Generell ist es halt so, dass Robo Adivsor Angebote immer bisschen mehr Geld nehmen als ein Broker alleine, denn sie… Weiterlesen »

Wenn es kein Geld mehr gibt, gibt es auch keine Fonds und auch kein Vermögen mehr?

Warum sollte es kein Geld mehr geben? Wieder zurück zu Muscheln, Pfeilspitzen oder Reis?