Auf einen Blick:

- Robo Advisor aus Österreich

- Steuereinfach für uns Österreicher

- Drei Anlagevarianten

- Mindesteinlage 5.000 Euro

- Ein- und Auszahlungen ab 100 Euro

- 1,2 Prozent Kosten als Verwaltungsgebühr

- Produktkosten für Fonds und ETFs je nach Risikoprofil zwischen 0,31 – und 0,71 % p.a.

Die Fakten im Überblick:

| Verwaltungsgebühr: | 1,20 % p.a. |

| Produktkosten: | ca. 0,31 – 0,71 % p.a. je nach Risikoprofil und den dazugehörigen Fonds und ETFs |

| Steuereinfach: | Ja |

Was gibt es zu lesen?

Vorteile & Nachteile

Vorteile

- Für Österreicher steuereinfach, da heimischer Anbieter

- Drei Anlagemöglichkeiten inklusive nachhaltigen Investments

- Kosten schließen Wertpapierkäufe und –verkäufe mit ein.

- Portfoliozusammensetzung innerhalb der Anlageklassen individuell skalierbar

Nachteile

- Relativ hohe Mindesteinlage mit 5.000 Euro

- Hohe Verwaltungsgebühren mit 1,2 %

- Hohe Produktkosten, verursacht durch die eigenen Fonds

Der Invest Manager ist der RoboAdvisor der Erste Bank und Sparkassen in Österreich. Das Tool ist vollständig in George integriert. Die größtmögliche Individualität im Rahmen des Robo-Advisors richtet sich faktisch an alle Anlegercharaktere. Mit der Ersten Bank im Hintergrund genießen Anleger größtmögliche Kompetenz und Sicherheit. Natürlich gibt es den Invest Manager auch bei allen anderen Sparkassen in ganz Österreich. Wir wollten wissen, was es genau mit diesem noch relativ jungen Angebot auf sich hat.

Kosten & Gebühren

Verwaltungsgebühren

Billiger geht immer, aber ob es auch besser ist, bleibt die Frage. Die Verwaltungsgebühr ist bei Invest Manager in allen Anlagenbereichen mit 1,2 Prozent identisch.

- 1,2 % p.a. Verwaltungsgebühr

Die Verwaltungskosten beinhalten

- Die Vermögensverwaltung

- Alle Wertpapierhandelsaktivitäten

- Konto- & Depotverwaltung

- Ausübung von Dividenden-/Kuponzahlungen

- Endbesteuerung für österreichische Privatkunden

Was bedeutet das an Kosten bei bestimmten Investsummen? Hier ein paar Beispiele:

- 10.000 €: 120 € p.a.

- 50.000 €: 600 € p.a.

- 100.000 €: 1.200 € p.a.

- 300.000 €: 3.600 € p.a.

Produktkosten

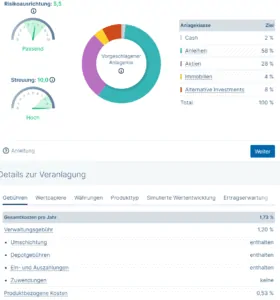

Lediglich bei den Produktkosten besteht eine Bandbreite zwischen 0,31 und 0,71 Prozent. Die Produktkosten steigen mit der Höhe des Aktienanteils im Portfolio. Im Gegensatz zu vielen anderen Vermögensverwaltern greift Invest Manager auf aktiv gemanagte Fonds, nicht auf ETFs zurück. Dies wirkt sich natürlich auf die Kostenseite aus, bedeutet aber auch höhere Ertragschancen.

- ab 0,31 % bis 0,71 % p.a. an Produktkosten

Im Vergleich zu anderen Robo Advisor Angeboten ist der Invest Manager der Erste Bank und Sparkassen dann doch teurer. Auch bei den Produktkosten. Woran liegt das? Nun, das liegt daran, dass der Sparkassen Sektor auch auf ETFs zurück greift, aber nicht nur und so kommen auch die Sektor-Fonds ins Spiel. Daher eben auch höhere Kosten. Hier ein Beispiel, dass lediglich 8 % bei dieser beispielhaften Veranlagung in einen (Rohstoff)-ETF fließen, während 90 % hier in aktiv gemanagte Fonds fließen.

Strategie, Produkte & Portfolios

Um es vorweg zu nehmen, der Investment Manager ist kein RoboAdvisor im herkömmlichen Sinn. Er verbindet vielmehr Mensch und Maschine. Hinter allen Anlageentscheidungen stehen am Ende die Experten der Ersten.

Die Umsetzung der Anlagestrategien findet auf zwei Ebenen statt. Zum einen erhält der Anleger aufgrund seines Chance-Risikoprofils einen Anlagevorschlag. Dieser Anlagevorschlag bildet die Leitplanken, innerhalb derer der Kunde dann sein Portfolio noch individualisieren kann. Das heißt, er kann innerhalb der Leitplanken bestimmte Anlageklassen stärker oder schwächer gewichten.

Der Invest Manager greift auf folgende Anlageklassen zurück:

- Kassehaltung

- Aktien

- Anleihen

- Immobilien

- Alternative Investments

Als Basis für die Anlage dienen zwei Portfoliotypen:

- Unkompliziert: Das Portfolio, das übergreifend investiert.

- Nachhaltig: Auf Wunsch finden nur Fonds Anwendung, die in nachhaltige Unternehmen investieren.

Der Invest Manager verfolgt ohne viel Aufhebens die einfache Strategie der Chancenoptimierung. Damit bleibt das Investment für den Anleger völlig transparent. Die Erste verzichtet bei ihrem Konzept auf die größtmögliche Differenzierung in die unterschiedlichsten Anlagestrategien.

Um es vorweg zu nehmen, der Investment Manager ist kein RoboAdvisor im herkömmlichen Sinn. Er verbindet vielmehr Mensch und Maschine. Hinter allen Anlageentscheidungen stehen am Ende die Experten der Ersten.

Die Umsetzung der Anlagestrategien findet auf zwei Ebenen statt. Zum einen erhält der Anleger aufgrund seines Chance-Risikoprofils einen Anlagevorschlag. Dieser Anlagevorschlag bildet die Leitplanken, innerhalb derer der Kunde dann sein Portfolio noch individualisieren kann. Das heißt, er kann innerhalb der Leitplanken bestimmte Anlageklassen stärker oder schwächer gewichten.

Der Invest Manager greift auf folgende Anlageklassen zurück:

- Cash

- Aktien

- Anleihen

- Immobilien

- Alternative Investments

Als Basis für die Anlage dienen zwei Portfoliotypen:

- Unkompliziert: Das Portfolio, das übergreifend investiert.

- Nachhaltig: Auf Wunsch finden nur Fonds Anwendung, die in nachhaltige Unternehmen investieren.

Der Invest Manager verfolgt ohne viel Aufhebens die einfache Strategie der Chancenoptimierung. Damit bleibt das Investment für den Anleger völlig transparent. Die Erste verzichtet bei ihrem Konzept auf die größtmögliche Differenzierung in die unterschiedlichsten Anlagestrategien.

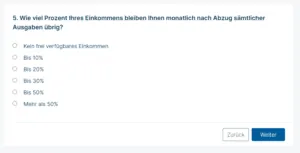

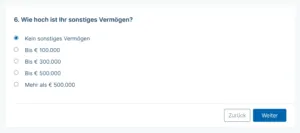

Eröffnung

Der Einstieg in die Depoteröffnung erfolgt über den Button „Eröffnung“. Im ersten Schritt definiert der Anleger sein Risikoprofil. Die Fragen dazu umfassen

- Höhe des einmaligen Anlagebetrages

- Akzeptanz möglicher Wertschwankungen des Investments (niedrig, mittel, hoch)

- Ziel der Geldanlage (Wertbeständigkeit, Ausgewogenheit, chancenorientiert)

- Die Höhe des monatlichen Nettoeinkommens

- Höhe des frei verfügbaren monatlichen Nettoeinkommens

- Sonstiges Vermögen

Die Antworten auf diese Fragen bilden die Grundlage für die Portfoliostruktur. Die Bank muss darauf achten, dass die Portfoliozusammensetzung gerade bei geringen Vermögensverhältnissen kein hohes Risiko für den Anleger aufweist.

Der Interessent erhält jetzt den Anlagevorschlag. Positiv werten wir, dass im Folgenden alle Positionen im Vorschlag erläutert werden. Der Interessent muss jetzt nur noch den Anlagemix bestätigen.

Nachdem die Anlageorientierung abgeschlossen ist, folgt die Frage, ob der Anleger bereits Kunde ist oder nicht. Verneint er die Frage, beginnt der klassische, selbsterklärende Depoteröffnungsprozess.

Dieser ist bei allen Banken standardisiert, birgt keine Abweichungen und fragt üblicherweise

- Person

- Wohnsitz

- Steuerliche Ansässigkeit

- Referenzkonto

- Angaben zum Geldwäschegesetz

ab.

Bilder & Videos

Video zum Invest Manager der Erste Bank und Sparkassen gibt es noch keines, aber ein paar Bilder von der Eröffnungsstrecke.

Einlagensicherung

Grundsätzlich gilt, dass die Bareinlagen im Rahmen der gesetzlichen Einlagensicherung gedeckt sind. Dies ist wichtig, da der Invest Manager auch durchaus Barpositionen im Portfolio hält.

Hinsichtlich der Fondsanteile müssen sich die Anleger im Fall einer Insolvenz der Ersten keinerlei Sorgen machen. Fonds zählen immer zum Sondervermögen. Stellt die Erste den Geschäftsbetrieb ein, sucht der Insolvenzverwalter eine andere Depotbank. Geht eine Fondsgesellschaft in die Insolvenz, sucht der Insolvenzverwalter eine andere Fondsgesellschaft, welche die Fonds fortführt.

200.000 Euro in Fonds angelegt sind unter diesem Aspekt sicherer, als 200.000 Euro bei einer Bank im Tagesgeld, die nur 100.000 Euro über die Einlagensicherung abdeckt.

Bezüglich der Datensicherheit müssen sich Anleger beim Invest Manager ebenfalls keine Gedanken machen. Die österreichische Sparkassengruppe ist in diesem Zusammenhang immer auf dem neuesten Stand der technologischen Sicherheit.

Support & Kontakt

Grundsätzlich gilt, dass die Bareinlagen im Rahmen der gesetzlichen Einlagensicherung gedeckt sind. Dies ist wichtig, da der Invest Manager auch durchaus Barpositionen im Portfolio hält.

Hinsichtlich der Fondsanteile müssen sich die Anleger im Fall einer Insolvenz der Ersten keinerlei Sorgen machen. Fonds zählen immer zum Sondervermögen. Stellt die Erste den Geschäftsbetrieb ein, sucht der Insolvenzverwalter eine andere Depotbank. Geht eine Fondsgesellschaft in die Insolvenz, sucht der Insolvenzverwalter eine andere Fondsgesellschaft, welche die Fonds fortführt.

200.000 Euro in Fonds angelegt sind unter diesem Aspekt sicherer, als 200.000 Euro bei einer Bank am Sparbuch oder Girokonto, die nur 100.000 Euro über die Einlagensicherung abdeckt. Einzig im Fall von Malversationen, also Betrug gibt es ein Problem, denn die Anlegerentschädigung beträgt nur 20.000 Euro.

Bezüglich der Datensicherheit müssen sich Anleger beim Invest Manager ebenfalls keine Gedanken machen. Die österreichische Sparkassengruppe ist in diesem Zusammenhang immer auf dem neuesten Stand der technologischen Sicherheit.

Fazit

Der Invest Manager unterschiedet sich ein wenig von den klassischen RoboAdvisors, die von reinen FinTechs betrieben werden. Die Sparkassenorganisation bleibt sich treu, geht den Schritt in die Digitalisierung ohne den Mensch außen vor zu lassen. Dabei herausgekommen ist ein klar strukturiertes Vermögensverwaltungsprodukt mit größtmöglicher Eigeninitiative des Anlegers.

Der Invest Manager mag weniger „wissenschaftlich“ oder „elaboriert“ anmuten, wie einige seiner Mitbewerber, erfüllt aber am Ende völlig seinen Zweck: Vermögensverwaltung auf der Grundlage des Chance-Risiko-Profils des Anlegers unter Berücksichtigung individueller Wünsche.

Die Höhe der Verwaltungsgebühr und der Produktkosten sind verglichen mit anderen steuereinfachen Mitbewerbern wie Savity oder Finabro doch deutlich teurer. Da ist eine Verwaltungsgebühr von pauschalen 1,20 % p.a. und auch noch höhere Produktkosten. Warum höhere Produktkosten? Weil der Sparkassen-Sektor oft auf die eigenen aktive Fonds Produkte zurückgreift und diese teurer sind in den Produktkosten. So kann es auch hier beim Invest Manager zu fast 2 % p.a. an Kosten und Gebühren kommen, wenn die Verwaltungsgebühren und Produktkosten zusammengezählt werden. Da kann auch die schöne und tolle Aufbereitung über George Internet Banking auch nicht wegschauen.

Los geht der Invest Manager ab 5.000 Euro Investsumme, der Sparplan ab 100 Euro im Monat.

Andreas von Broker-Test.at

Fragen & Kommentare

Es gibt noch etwas, was nicht klar ist? Es gibt einen Fehler im Text oder eine kleine Ergänzung? Dann nicht zögern und hier und sofort einen Beitrag schreiben.

Das Häkchen setzen, dann gibt es auch eine automatische Benachrichtigung per E-Mail, wenn ein neues Kommentar bzw. eine Antwort geschrieben wurde.

auf Suche…