Das Wichtigste zusammengefasst

- Wertpapiere wie Aktien, ETFs, etc. werden in Österreich mit 27,50 % Wertpapier besteuert, es gibt aber auch Ausnahmen und so könnte auch die Regelbesteuerung, also der persönliche Einkommensteuertarif gelten.

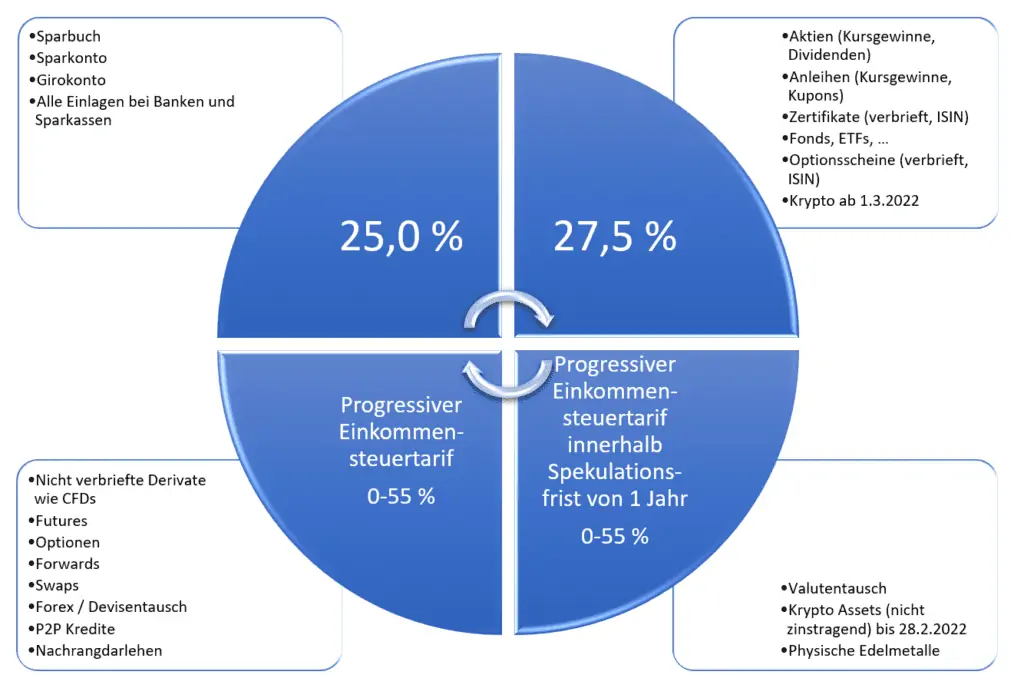

- Die Steuersätze:

- 25 % für Kapitalerträge wie Sparbücher, Sparkonten, Bausparer

- 27,50 % es bei realisierten Kursgewinnen von Aktien, Anleihen, Zertifikaten, Fonds und verbrieften Optionsscheinen

Der selbe Prozentsatz gilt natürlich auch für deren Dividenden, Anleihezinsen bzw. Ausschüttungen/ausschüttungsgleiche Erträge von Fonds und ETFs - 27,50 % Steuer gilt seit 1.3.2022 auch bei realisierten Krypto-Gewinnen und anderen Kryptoerträgen

- Der progressive Einkommensteuertarif (bis 55 %) gilt bei CFDs, Futures, Optionen, Forex, P2P Kredite oder Nachrangdarlehen z. B.

- Der progressive Einkommensteuertarif innerhalb einer Spekulationsfrist von max. 1 Jahr gilt bei Valutentausch und physischen Edelmetallen.

In diesem Ratgeber

Wie werden Wertpapiere besteuert?

Wie viel Steuer muss ich zahlen, wenn ich meine Aktie verkaufe? Wenn ich meinen ETF verkaufe? Wie ist das bei Krypto? Fragen über Fragen und oftmals ist die pauschale und richtige Antwort, dass 27,5 % an Steuern abgeführt werden müssen, wenn Gewinne realisiert werden. Realisiert bedeutet, dass ein Wertpapier erfolgreich verkauft wurde und ein Gewinn übrig bleibt, wenn der Anschaffungswert abgezogen wird.

Doch es gibt auch Ausnahmen und es gibt noch ganz viel mehr als Aktien und ETFs. Dieser Beitrag versucht an der Oberfläche aufzuklären, wann, welcher Steuersatz anfällt. Details oder Sicherheit bringt Ihnen das persönliche Gespräch mit einem Steuerberater Ihrer Wahl.

25,0 %, 27,50 % oder Einkommensteuer?

Der besondere Steuersatz von 25 % gilt seit 2016 nur noch für Geldeinlagen bei Kreditinstituten wie auf Sparkonten, Sparbüchern, Girokonto Guthaben. Einkünfte aus Kapitalvermögen unterliegen daher in der Regel dem 27,50 %igen Sondersteuersatz der von den heimischen Banken als Kapitalertragsteuer (KESt) abgezogen wird. Mit der Kapitalertragsteuer ist alles endbesteuert und der Anleger hat keine weiteren abgabenrechtlichen Pflichten. Es gibt aber Wertpapiere bzw. andere Veranlagungen die nicht unter die KESt fallen und diese werden dann mit dem persönlichen Einkommensteuertarif versteuert und müssen von einem selbst über die Einkommensteuererklärung deklariert und abgeführt wird. Der persönliche Einkommensteuertarif kann über den 27,50 % liegen, aber auch darunter. Theoretisch. Vermutlich wird es nur wenige Kapitalanleger im Wertpapierbereich geben, welche einen niedrigeren persönlichen Einkommensteuertarif haben als die 27,50 %.

Dieser Chart zeigt die 4 Möglichkeiten auf, wie die unterschiedlichen Gattungen versteuert werden. Wichtiger Hinweis: Es gibt so manche Spitzfindigkeit (siehe unter anderem Kommentare), die eine Gattung von KESt zu Einkommensteuer hüpfen lassen und umgekehrt. Daher Achtung und einen Steuerberater oder das Finanzamt hinzuziehen.

25,00 % Steuer

Mit dem besonderen Steuersatz von 25 % unterliegen wie bereits oben angeführt z. B.

- Sparbuch

- Sparkonto

- Girokonto

- grundsätzlich alle Einlagen bei Banken und Sparkassen

Bei heimischen Banken wird diese Steuer von 25 % von der Bank abgeführt als KESt und ist damit endbesteuert.

27,50 % Steuer

Dem besonderen Steuersatz von 27,5 % unterliegen folgende realisierte Kursgewinne von Wertpapiere bzw. deren Erträge / Erlöse:

- Kursgewinne von Aktien

- Dividenden von Aktien

- Anleihezinsen (Kupons)

- Kursgewinne von Anleihen

- Indexzertifikate

- Kapitalschutzprodukte

- Bonuszertifikate

- Inländische Fonds

- Meldefonds und Nicht-Meldefonds (hier aber pauschalierte Ermittlung der Erträge, welche verKEStet werden)

- Optionsscheine

- Krypto

Bei heimischen Banken wird diese Steuer von 27,5 % von der Bank abgeführt als KESt und ist damit endbesteuert.

Kapitalerträge

Einkünfte aus der Überlassung von Kapital wie z. B. Dividenden oder Zinsen aus Anleihen nach § 27 Abs. 2 des EStG.

Kapitalgewinne

Einkünfte aus realisierten Wertsteigerungen nach § 27 Abs. 3 des EStG wie Einkünfte aus der Veräußerung oder Einlösung sonstiger Abschichtung und auch die Einkünfte von Nullkuponanleihen.

Einkünfte aus Termingeschäften

Einkünfte gemäß § 27 Abs. 4 EStG 1988 liegen nur vor, wenn

- ein Differenzausgleich erfolgt,

- eine Stillhalterprämie geleistet wird,

- das Derivat selbst veräußert wird oder

- eine sonstige Abwicklung (Glattstellen) erfolgt.

Zur Behandlung von Schadenersatz bei Substanzschaden, siehe Rz 6143.

Altbestand

Für Altbestände, also Wertpapiere die man bereits vor dem 31.12.2010 angeschafft hat, gibt es keine KESt die berücksichtigt werden muss. Wertpapiere die ab dem 1.4.2012 angeschafft wurden, sind definitiv Neubestand und für die gilt die Versteuerung in der Höhe von 27,50 %. Nun gibt es einen Zeitraum der dazwischen liegt. Hier gilt, dass Aktien, Investmentfonds, Immofonds die vor dem 1.1.2011 erworben wurden als Altbestand gelten. Bei Anleihen, verbriefte Derivate (z. B. Zertifikate, Optionsscheine) die vor dem 1.4.2012 erworben wurden, gelten ebenso als Altbestand. Hier aber mit einer Besonderheit (damit es kompliziert wird). Wurden diese Wertpapiere zwischen 1.10.2011 und 1.4.2012 erworben müssen die realisierten Kursgewinne im Rahmen der Einkommensteuerklärung mit dem Sondersteuersatz von 27,5 % versteuert werden.

In diesem Video wird erklärt, warum die Kapitalertragsteuer in Österreich eine Abgeltungsteuer ist. Das bedeutet, es sind grundsätzlich keine weiteren Angaben in der Steuererklärung zu machen, wenn ein steuereinfacher Broker verwendet wurde.

Kryptowährungen

Seit 1.3.2022 werden Kryptowährungen mit dem besonderen Steuersatz von 27,5 % besteuert. Genaueres zur Kryptosteuer gibt es hier nachzulesen. Zu den Einkünften aus Kryptowährungen zählen laufende Einkünfte aus Kryptowährungen („Früchte“) sowie unabhängig von der Erfüllung einer Behaltefrist Einkünfte aus realisierten Wertsteigerungen von Kryptowährungen („realisierte Kursgewinne“).

Keine laufenden Einkünfte sind Staking, Bounties und Hardforks. Hier wird im Rahmen des Verkaufs erst die Besteuerung fällig.

0 -55 % Einkommensteuer

Der progressive Einkommensteuertarif des Einzelnen fällt bei folgenden Wertpapieren an:

- CFDs

- Futures

- Optionen

- Forex

- Fremdwährungskonten

- Nachrangdarlehen (Crowdinvesting)

- P2P Kredite (Mintos, Bondora, …)

Wobei es hier natürlich stets auf den Einzelfall ankommt, ob tatsächlich die Regelbesteuerung in Form des progressiven Einkommensteuertarifs angewendet wird oder nicht.

Die Tabelle der Einkommensteuer, Stand Februar 2022:

| Jahreseinkommen | Bis 2021 | 2022 | 2023 | 2024 |

| bis zu 11.000 € – 0% | 0% | 0,0% | 0,0% | 0,0% |

| von 11.000 € bis 18.000 € | 20% | 20,0% | 20,0% | 20,0% |

| von 18.000 € bis 31.000 € | 35% | 32,5% | 30,0% | 30,0% |

| von 31.000 € bis 60.000 € | 42% | 42,0% | 41,0% | 40,0% |

| von 60.000 € bis 90.000 € | 48% | 48,0% | 48,0% | 48,0% |

| von 90.000 € bis 1.000.000 € | 50% | 50,0% | 50,0% | 50,0% |

| > 1.000.000 € | 55% | 55,0% | 55,0% | 55,0% |

P2P Kredite

P2P Kredite wie z. B. bei Mintos oder Bondora werden ebenso mit dem persönlichen, progressiven Einkommensteuertarif in der Höhe von 0 bis 55 % versteuert.

0 -55 % Einkommensteuer, wenn innerhalb Spekulationsfrist von 1 Jahr

Es gilt der progressive Einkommensteuertarif, wenn bei folgenden Gattungen innerhalb der Spekulationsfrist von einem Jahr der Verkauf stattfinden. Wird erst nach dem Jahr Spekulationsfrist verkauft, so ist der erzielte Gewinn steuerfrei.

- Valutentausch

- Kryptowährungen (Bitcoins, etc.) bis 28.2.2022

- Physische Edelmetalle

Wichtig und nicht vergessen sollten Sie, dass wenn Sie Erträge die mit Ihrem Einkommensteuertarif versteuert werden, haben, so können Sie bei diesen sehr wohl Werbungskosten geltend machen. Hingegen bei Erträgen die unter die Kapitalertragsteuer fallen, können Sie keinerlei Werbungskosten geltend machen.

Fazit

In Österreich ist es so, dass Zinsen von Sparbüchern oder Sparkonten dem besonderen Steuersatz von 25,0 % unterliegen. Bei Kapitalgewinnen oder Kapitalerträgen aus Aktien, ETFs, etc. wird der besondere Steuersatz von 27,5 % fällig. Auch Krypto Assets fallen seit 1.3.2022 pauschal unter dem besonderen Steuersatz von 27,5 %.

Der progressive Einkommensteuertarif von 0 bis maximal 55 % wird bei nicht verbrieften Derivaten (CFDs), Futures, Optionen, Forex bzw. Devisentausch, P2P Krediten oder Zinserträge aus Nachrangdarlehen angewendet.

Der progressive Einkommensteuertarif mit einer Steuerbelastung von 0 bis 55 % wird auch bei Valutentausch (also z. B. Dollar-Scheine in Euro-Scheine) oder physischen Edelmetallen angewendet. Hier ist es jedoch so, dass die Besteuerung nur dann nötig ist, wenn der Verkauf innerhalb der Spekulationsfrist von einem Jahr passiert.

Weiß jemand ob z.B. Xetra-Gold oder Gold-ETCs steuerlich wie physisches Gold behandelt werden? Wenn ja, können das steuereinfache Broker auch korrekt – bei einer Haltedauer unter einem Jahr – erfassen? (zahle als Student noch keine Einkommenssteuer)

Xetra Gold oder Gold ETCs sind kein physisches Gold, daher werden diese bei einem Wertzuwachs mit 27,5 % besteuert.

Bei Xetra Gold kannst du dir das Gold jedoch auch liefern lassen. Hier entstehen Kosten. Die Einkommensteuerrichtlinien behandeln diesen Fall in 6203a: https://findok.bmf.gv.at/findok/volltext(suche:Standardsuche)?dokumentId=37518dc0-77ce-4e28-9787-c14df143fa9f&segmentId=cbc89ed4-6832-4b6a-b81a-6125e121f7c3&indexName=findok-bmf

Lieber Andreas,

weißt du zufällig wie Kapitalerträge aus Aktien von amerikanischen Limited Partnerships (wie. z.B. NextEra Energy Limited Partners) besteuert werden? Ich habe schon viel recherchiert aber finde einfach nichts. Möchte ein böses Erwachen wie bei der Besteuerung von REITs vermeiden.

Beste Grüße

Nic

Servus Nic,

nein, dazu habe ich keine Ahnung. Auch nicht was die genau machen, wie sie strukturiert sind usw. – das am besten beim steuereinfachen Broker kaufen, wenn schon unbedingt notwendig.

Gruß,

Andreas

Lieber Andreas,

im Jahr 2023 habe ich begonnen, in den Aktienmarkt zu investieren. Dabei nutze ich den Broker Trade Republic.

Im Jahr 2023 habe ich ausschließlich Aktien gekauft. Meine Einkünfte beliefen sich auf 27 Euro an Zinsen von Geldeinlagen bei Trade Republic sowie 30 Euro aus Dividenden. Diese Beträge habe ich selbst berechnet.

Leider habe ich von Trade Republic keinen Steuerbericht erhalten, da mir mitgeteilt wurde, dass ich keine steuerpflichtigen Transaktionen durchgeführt habe.

Können Sie mir bitte mitteilen, ob ich tatsächlich keine Steuern auf meine Einkünfte zahlen muss?

Vielen Dank im Voraus für Ihre Antwort.

Liebe Grüße,

Olena

Hallo Olena,

das was du schilderst von dir, da würde ich sehr wohl meinen, dass du deine Erträge versteuern müsstest. Es gibt eine Freigrenze von 22 Euro pro Jahr bei Kapitalerträgen. Die würdest du meines Erachtens jedoch übersteigen mit den Werten von 27 plus 30 Euro. Wäre interessant zu wissen, warum Trade Republic zu dieser Rechtsansicht kommt. Vielleicht kannst du hier etwas in Erfahrung bringen.

Meine Quelle: Einkommensteuerrichtlinie Rz 7511, https://findok.bmf.gv.at/findok/volltext?dokumentId=37518dc0-77ce-4e28-9787-c14df143fa9f&segmentId=030b333d-7ce5-4263-ae92-c500514c7e53&indexName=findok-bmf&konsehId=84151ffc-ddf3-43d5-8f8a-85a18102226f&recordId=030b333d-7ce5-4263-ae92-c500514c7e53&searchRequest=%7B%22suchbegriff%22:%22(%5C%22rz7511%5C%22%20or%20%5C%22rz%207511%5C%22)%22,%22inklThesaurus%22:true%7D

Vielleicht kann dir Trade Republic hier ebenso ihre Quelle nennen für Ihre Aussage. Über eine Antwort, worauf sich Trade Republich bezieht, wären wir dankbar.

Gruß,

Andreas

Vielen Dank für die Antwort. Ich werde bei Trade Republic anfragen.

Sobald ich eine Antwort bekomme, werde ich mich melden.

Die Antwort von Trade Republic :

“Ein Handel gilt als „steuerpflichtig“, wenn damit ein Verkaufsauftrag verbunden ist. Ein Verkaufsauftrag zählt als ein steuerpflichtiger Handel.

Wie ich Deinem Profil entnehmen kann, hast Du 2023 keine steuerpflichtige Transaktionen gehabt, weshalb Du für dieses Jahr keine Steuerbescheinigung von uns erhältst.

“

Hallo Olena, Trade Republic hat sich zumindest bemüht. Leider und das erlaube ich mir als Laie zu sagen, noch schlechter vom Wissensstand als ich. Erstens geht es nicht um einen Auftrag, sondern es geht um den durchgeführten Auftrag, der schlussendlich in einer Verkaufstransaktion mündet und das Wertpapier realisiert ist. Das löst die Berechnung für eine etwaige Kursgewinnsteuer aus. Ein Auftrag alleine tut es nicht (z. B. setzt du einen Auftrag mit einem zu hohen Limit, welches nicht erreicht wird). Das ist also sehr unpräzise von Trade Republic. Was Trade Republic dir hätte sagen müssen ist, dass du die Dividenden und… Weiterlesen »

Lieber Andreas,

Vielen Dank für die Antwort.

Leider schreibt Kundensupport von Trade Republic schreibt immer gleiche vorgefertigte antworten.

Liebe Grüße,

Olena

Sehr schade 🙁

Hallo Andreas,

Hast du Erfahrungen mit Aktien Spin Offs? Mir wurde nun das Spin off von 3M (Solventum) eingebucht und Flatex.at hat diesen Vorgang als Stockdividende gewertet und die eingebuchten Aktien mit der Kest besteuert. Bisher wurden solche Abspaltungen bei flatex.at wertneutral behandelt und somit fielen keine Steuern an.

Danke für deine Meinung und Antwort.

Lg Markus

Servus Markus, Kapitalmaßnahmen sind ein sehr komplexes steuerliches Konstrukt. Ich kenne die Details nicht und habe die 3M selbst in einem Auslandsdepot. Da ich mir die einschlägige, kostenintensive Steuerberatung bzw. eine allfällige Offenlegung der gewählten Maßnahme gegenüber dem Finanzamt ersparen möchte, werde ich die 3M und Solventum im heurigen Kapitaljahr noch verkaufen und gut ist es. Ich tu mir das nicht an. Ob Flatex richtig gehandelt hat, kann ich daher nicht beurteilen. Am Ende hat der Broker recht, wenn du eine andere begründete Rechtsmeinung hast, kannst du über die Einkommensteuererklärung diese vermeintliche Fehleinstufung von Flatex korrigieren. Eine Offenlegung des Sachverhalts… Weiterlesen »

Super danke für die ausführliche Antwort. Ich denke ich schreibe mal den Support an, damit sie mir erklären wie sie zu dieser Einschätzung kommen.

Danke und lg Markus

Hallo, ich habe ein Depot im Ausland(finanzenzero.net) Ich habe Verluststeuer mit Gewinnen gegengerechnet ,habe aber im letzen Jahr leider nur Verluste realisiert. Darunter einige Turbo Zertifikate. Frage1:Muss ich mich beim Finanzamt melden obwohl ich keine Gewinne realisiert habe, Schliesslich gäbe es keine Steueren die ich zahlen müsste. Frage2:Kann ich Steuerverluste von Open End Turbo Zertifikate mit Steuergewinnen von Aktien gegenrechnen? Alle Turbos hatten eine ISIN Nummer sind die dann automatisch verbrieft? Frage3: Finanzen Zero gibt 3-5% Zinsen auf Geld das nicht Investiert auf dem Konto liegt. Muss ich davon Steuern nach Österreich abführen? Frage 4:Welche Strafen können mich Erwarten wenn… Weiterlesen »

Hallo Gerald,

du hast eine sehr ähnliche Frage bereits hier gestellt. Sieh es mir nach, dass ich nicht doppelt antworte: https://www.broker-test.at/steuern/verlustausgleich/comment-page-5/#comment-6688

Frage 1+2 wurden schon beantwortet, siehe Link.

Ad Frage 3: Würde ich nicht als Zinsen bezeichnen. Wie du auf der Website von Finanzen Net Zero liest, ist das ein Geldmarkt-ETF. Das heißt ausschüttungsgleiche Erträge, Ausschüttungen, etc. – natürlich musst du auch hier Kapitalerträge versteuern.

Frage 4: dazu hat das BMF die folgende Aufstellung: https://www.bmf.gv.at/themen/steuern/finanzstrafverfahren/hoehe-der-strafen.html

Gruß,

Andreas

Hallo, hätte eine Frage zu den CFDs. Wenn ich als Österreicher mit ausländischem Brooker trade und in einem Jahr zb einen Gewinn von 40000 euro mache und einen Verlust von 30000 Euro mache, kann ich dann die gesamten 30000 zum Gewinn gegenrechnen oder nur bis zu einer gewissen Grenze? Wenn es wirklich eine Grenze gibt, von zb 10000 Euro Verlust die gegengerechnet werden können, wäre der cfd Handel in Österreich ja quasi nicht machbar. Frage das nur weil ich schon öfter von dieser magischen 10000 Euro Grenze in Foren gelesen habe und man danach auf die höheren Verluste auch noch… Weiterlesen »

Servus Phil,

du hast diese magische 10.000 Euro Grenze in Bezug auf das deutsche Steuerrecht wohl gelesen und ich hoffe, dass du diese niemals in Bezug auf das österreichische Steuerrecht gelesen hast. Dies wäre falsch. Wichtig ist nur, dass du z. B. Gewinne aus CFD Handel (Einkommensteuertarif) nicht mit Verlusten aus Aktienhandel (27,5 % besonderer Steuersatz) gegenrechnen möchtest, das geht so nicht.

Ah ok danke, sprich, CFD Verlust und Gewinn kann ich ohne Probleme egal in welcher Dimension gegenrechnen und was an Gewinn im Steuerjahr bleibt wird versteuert 🙂

grundsätzlich ja.

Die Realität ist eher so bei CFDs, dass Verluste > Gewinne sind, daher wohl evtl. doch keine Gedanken über die Gewinnversteuerung 😉

OK, danke dir für die Antworten 🙂

Nochmal eine Frage. Im Internet steht das Quellsteuern für Australien 30% betragen. Also wenn mein Broker den Sitz in Australien hat, ich über diesen CFD Handel betreibe und meinen Sitz in Österreich habe. Bedeutet das dann dass wenn ich das Geld auf mein Österreichisches Konto überweise 30% des Ertrages abgezogen werden ? vielen dank im voraus LG alex

Glaube nicht, dass beim CFD Handel das australische Steuerrecht eine Quellensteuer einhebt, kenne aber das australische Steuerrecht nicht.

Falls es so wäre, müsste beim Schließen der Position bereits die Quellensteuer abgezogen werden.

Gruß,

Andreas

Hallo 🙂 Ich hätte da eine Frage bezüglich Quellsteuern Rund um CFD´s und Indices. Angenommen mein Broker liegt außerhalb Österreich muss ich dann auf Gewinne der Derivate Quellsteuern erheben? und wenn ja muss ich wenn mein Broker in Großbritannien liegt keine zahlen ?

Viele Danke im Vorraus. LG Alex

Servus Alex,

Quellensteuern werden an der Quelle erhoben, sprich in den jeweiligen Ländern der Aktie, …. Heißt der Broker sollte diese bereits abgeführt haben.

Gruß,

Andreas

Vielen lieben Dank für die schnelle antwort!