Das Wichtigste zusammengefasst

- Wertpapiere wie Aktien, ETFs, etc. werden in Österreich mit 27,50 % Wertpapier besteuert, es gibt aber auch Ausnahmen und so könnte auch die Regelbesteuerung, also der persönliche Einkommensteuertarif gelten.

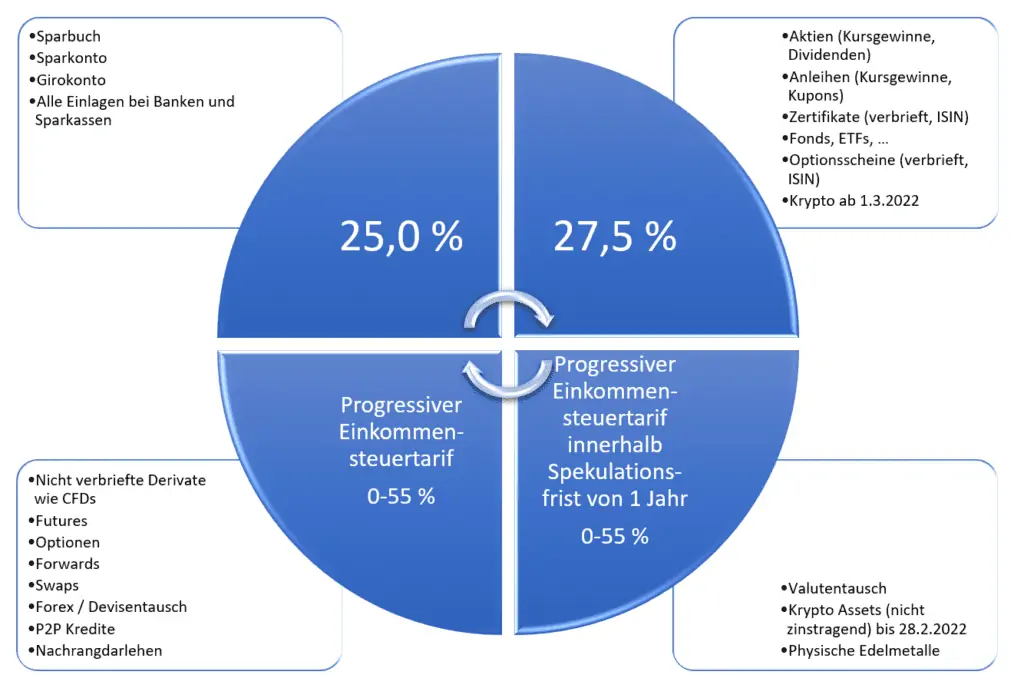

- Die Steuersätze:

- 25 % für Kapitalerträge wie Sparbücher, Sparkonten, Bausparer

- 27,50 % es bei realisierten Kursgewinnen von Aktien, Anleihen, Zertifikaten, Fonds und verbrieften Optionsscheinen

Der selbe Prozentsatz gilt natürlich auch für deren Dividenden, Anleihezinsen bzw. Ausschüttungen/ausschüttungsgleiche Erträge von Fonds und ETFs - 27,50 % Steuer gilt seit 1.3.2022 auch bei realisierten Krypto-Gewinnen und anderen Kryptoerträgen

- Der progressive Einkommensteuertarif (bis 55 %) gilt bei CFDs, Futures, Optionen, Forex, P2P Kredite oder Nachrangdarlehen z. B.

- Der progressive Einkommensteuertarif innerhalb einer Spekulationsfrist von max. 1 Jahr gilt bei Valutentausch und physischen Edelmetallen.

In diesem Ratgeber

Wie werden Wertpapiere besteuert?

Wie viel Steuer muss ich zahlen, wenn ich meine Aktie verkaufe? Wenn ich meinen ETF verkaufe? Wie ist das bei Krypto? Fragen über Fragen und oftmals ist die pauschale und richtige Antwort, dass 27,5 % an Steuern abgeführt werden müssen, wenn Gewinne realisiert werden. Realisiert bedeutet, dass ein Wertpapier erfolgreich verkauft wurde und ein Gewinn übrig bleibt, wenn der Anschaffungswert abgezogen wird.

Doch es gibt auch Ausnahmen und es gibt noch ganz viel mehr als Aktien und ETFs. Dieser Beitrag versucht an der Oberfläche aufzuklären, wann, welcher Steuersatz anfällt. Details oder Sicherheit bringt Ihnen das persönliche Gespräch mit einem Steuerberater Ihrer Wahl.

25,0 %, 27,50 % oder Einkommensteuer?

Der besondere Steuersatz von 25 % gilt seit 2016 nur noch für Geldeinlagen bei Kreditinstituten wie auf Sparkonten, Sparbüchern, Girokonto Guthaben. Einkünfte aus Kapitalvermögen unterliegen daher in der Regel dem 27,50 %igen Sondersteuersatz der von den heimischen Banken als Kapitalertragsteuer (KESt) abgezogen wird. Mit der Kapitalertragsteuer ist alles endbesteuert und der Anleger hat keine weiteren abgabenrechtlichen Pflichten. Es gibt aber Wertpapiere bzw. andere Veranlagungen die nicht unter die KESt fallen und diese werden dann mit dem persönlichen Einkommensteuertarif versteuert und müssen von einem selbst über die Einkommensteuererklärung deklariert und abgeführt wird. Der persönliche Einkommensteuertarif kann über den 27,50 % liegen, aber auch darunter. Theoretisch. Vermutlich wird es nur wenige Kapitalanleger im Wertpapierbereich geben, welche einen niedrigeren persönlichen Einkommensteuertarif haben als die 27,50 %.

Dieser Chart zeigt die 4 Möglichkeiten auf, wie die unterschiedlichen Gattungen versteuert werden. Wichtiger Hinweis: Es gibt so manche Spitzfindigkeit (siehe unter anderem Kommentare), die eine Gattung von KESt zu Einkommensteuer hüpfen lassen und umgekehrt. Daher Achtung und einen Steuerberater oder das Finanzamt hinzuziehen.

25,00 % Steuer

Mit dem besonderen Steuersatz von 25 % unterliegen wie bereits oben angeführt z. B.

- Sparbuch

- Sparkonto

- Girokonto

- grundsätzlich alle Einlagen bei Banken und Sparkassen

Bei heimischen Banken wird diese Steuer von 25 % von der Bank abgeführt als KESt und ist damit endbesteuert.

27,50 % Steuer

Dem besonderen Steuersatz von 27,5 % unterliegen folgende realisierte Kursgewinne von Wertpapiere bzw. deren Erträge / Erlöse:

- Kursgewinne von Aktien

- Dividenden von Aktien

- Anleihezinsen (Kupons)

- Kursgewinne von Anleihen

- Indexzertifikate

- Kapitalschutzprodukte

- Bonuszertifikate

- Inländische Fonds

- Meldefonds und Nicht-Meldefonds (hier aber pauschalierte Ermittlung der Erträge, welche verKEStet werden)

- Optionsscheine

- Krypto

Bei heimischen Banken wird diese Steuer von 27,5 % von der Bank abgeführt als KESt und ist damit endbesteuert.

Kapitalerträge

Einkünfte aus der Überlassung von Kapital wie z. B. Dividenden oder Zinsen aus Anleihen nach § 27 Abs. 2 des EStG.

Kapitalgewinne

Einkünfte aus realisierten Wertsteigerungen nach § 27 Abs. 3 des EStG wie Einkünfte aus der Veräußerung oder Einlösung sonstiger Abschichtung und auch die Einkünfte von Nullkuponanleihen.

Einkünfte aus Termingeschäften

Einkünfte gemäß § 27 Abs. 4 EStG 1988 liegen nur vor, wenn

- ein Differenzausgleich erfolgt,

- eine Stillhalterprämie geleistet wird,

- das Derivat selbst veräußert wird oder

- eine sonstige Abwicklung (Glattstellen) erfolgt.

Zur Behandlung von Schadenersatz bei Substanzschaden, siehe Rz 6143.

Altbestand

Für Altbestände, also Wertpapiere die man bereits vor dem 31.12.2010 angeschafft hat, gibt es keine KESt die berücksichtigt werden muss. Wertpapiere die ab dem 1.4.2012 angeschafft wurden, sind definitiv Neubestand und für die gilt die Versteuerung in der Höhe von 27,50 %. Nun gibt es einen Zeitraum der dazwischen liegt. Hier gilt, dass Aktien, Investmentfonds, Immofonds die vor dem 1.1.2011 erworben wurden als Altbestand gelten. Bei Anleihen, verbriefte Derivate (z. B. Zertifikate, Optionsscheine) die vor dem 1.4.2012 erworben wurden, gelten ebenso als Altbestand. Hier aber mit einer Besonderheit (damit es kompliziert wird). Wurden diese Wertpapiere zwischen 1.10.2011 und 1.4.2012 erworben müssen die realisierten Kursgewinne im Rahmen der Einkommensteuerklärung mit dem Sondersteuersatz von 27,5 % versteuert werden.

In diesem Video wird erklärt, warum die Kapitalertragsteuer in Österreich eine Abgeltungsteuer ist. Das bedeutet, es sind grundsätzlich keine weiteren Angaben in der Steuererklärung zu machen, wenn ein steuereinfacher Broker verwendet wurde.

Kryptowährungen

Seit 1.3.2022 werden Kryptowährungen mit dem besonderen Steuersatz von 27,5 % besteuert. Genaueres zur Kryptosteuer gibt es hier nachzulesen. Zu den Einkünften aus Kryptowährungen zählen laufende Einkünfte aus Kryptowährungen („Früchte“) sowie unabhängig von der Erfüllung einer Behaltefrist Einkünfte aus realisierten Wertsteigerungen von Kryptowährungen („realisierte Kursgewinne“).

Keine laufenden Einkünfte sind Staking, Bounties und Hardforks. Hier wird im Rahmen des Verkaufs erst die Besteuerung fällig.

0 -55 % Einkommensteuer

Der progressive Einkommensteuertarif des Einzelnen fällt bei folgenden Wertpapieren an:

- CFDs

- Futures

- Optionen

- Forex

- Fremdwährungskonten

- Nachrangdarlehen (Crowdinvesting)

- P2P Kredite (Mintos, Bondora, …)

Wobei es hier natürlich stets auf den Einzelfall ankommt, ob tatsächlich die Regelbesteuerung in Form des progressiven Einkommensteuertarifs angewendet wird oder nicht.

Die Tabelle der Einkommensteuer, Stand Februar 2022:

| Jahreseinkommen | Bis 2021 | 2022 | 2023 | 2024 |

| bis zu 11.000 € – 0% | 0% | 0,0% | 0,0% | 0,0% |

| von 11.000 € bis 18.000 € | 20% | 20,0% | 20,0% | 20,0% |

| von 18.000 € bis 31.000 € | 35% | 32,5% | 30,0% | 30,0% |

| von 31.000 € bis 60.000 € | 42% | 42,0% | 41,0% | 40,0% |

| von 60.000 € bis 90.000 € | 48% | 48,0% | 48,0% | 48,0% |

| von 90.000 € bis 1.000.000 € | 50% | 50,0% | 50,0% | 50,0% |

| > 1.000.000 € | 55% | 55,0% | 55,0% | 55,0% |

P2P Kredite

P2P Kredite wie z. B. bei Mintos oder Bondora werden ebenso mit dem persönlichen, progressiven Einkommensteuertarif in der Höhe von 0 bis 55 % versteuert.

0 -55 % Einkommensteuer, wenn innerhalb Spekulationsfrist von 1 Jahr

Es gilt der progressive Einkommensteuertarif, wenn bei folgenden Gattungen innerhalb der Spekulationsfrist von einem Jahr der Verkauf stattfinden. Wird erst nach dem Jahr Spekulationsfrist verkauft, so ist der erzielte Gewinn steuerfrei.

- Valutentausch

- Kryptowährungen (Bitcoins, etc.) bis 28.2.2022

- Physische Edelmetalle

Wichtig und nicht vergessen sollten Sie, dass wenn Sie Erträge die mit Ihrem Einkommensteuertarif versteuert werden, haben, so können Sie bei diesen sehr wohl Werbungskosten geltend machen. Hingegen bei Erträgen die unter die Kapitalertragsteuer fallen, können Sie keinerlei Werbungskosten geltend machen.

Fazit

In Österreich ist es so, dass Zinsen von Sparbüchern oder Sparkonten dem besonderen Steuersatz von 25,0 % unterliegen. Bei Kapitalgewinnen oder Kapitalerträgen aus Aktien, ETFs, etc. wird der besondere Steuersatz von 27,5 % fällig. Auch Krypto Assets fallen seit 1.3.2022 pauschal unter dem besonderen Steuersatz von 27,5 %.

Der progressive Einkommensteuertarif von 0 bis maximal 55 % wird bei nicht verbrieften Derivaten (CFDs), Futures, Optionen, Forex bzw. Devisentausch, P2P Krediten oder Zinserträge aus Nachrangdarlehen angewendet.

Der progressive Einkommensteuertarif mit einer Steuerbelastung von 0 bis 55 % wird auch bei Valutentausch (also z. B. Dollar-Scheine in Euro-Scheine) oder physischen Edelmetallen angewendet. Hier ist es jedoch so, dass die Besteuerung nur dann nötig ist, wenn der Verkauf innerhalb der Spekulationsfrist von einem Jahr passiert.

Update: Der letzte Absatz stimmt leider nicht, auch bei der “Regelbesteuerungsoption” können keine Werbungskosten geltend gemacht werden (Andreas und ich haben das beide auf verschiedene Wege heute herausgefunden).

Sorry lieber IB_USER,

aber du bringst jetzt Verwirrung ins Spiel! Das was du gefragt hast ist:

Mit verkesteten Wertpapieren in die Regelbesteuerung auf Antrag hinüber optieren, darf man dort auch Anschaffungskosten etc. geltend machen.

Oder hast du auch gefragt wie dies von Haus aus ist bei Dingen die unter die Regelbesteuerungsoption fallen?

ersteres.

sorry, das war wohl ein missverständnis. ist es im anderen fall anders? was darf man da geltend machen? zb bei währungstausch die zinsen eines fremdwährungskredits?

so zumindest mein Wissensstand. Einen amtlichen Freibrief kann ich dir nicht vorweisen 😉

Die Steuerberaterin in diesem Interview stützt diese These: https://futurezone.at/b2b/wie-gewinne-aus-kryptowaehrungen-zu-besteuern-sind/308.750.894

wäre nett aber mir kommt es extrem unwahrscheinlich vor. das kann höchstens kurzfristig so sein (gleichbehandlung usw.).

Hallo Ich würde gerne wissen wie man Gewinne eines ausländischen Forex-Fond in Österreich versteuern muss. Einfach mit 27,5% Kapitalertragsteuer oder als nichtgemeldeter ausländischer Investment-Fond mit 27,5% ? Zum Einkommensteuertarif wäre ja nur, wenn ich selber traden würde oder? Mich würde speziel dieser Managed Multi-Asset Forex Fond interessieren. (FactSheet-PDF siehe Link) https://www.fxnextgen.com/Pages/Public#ForexFund In diversen Foren lese ich hauptsächlich normale KESt und selten auch Kapitalertragsteuer auf Investment-Fond. Ich denke dann wäre wohl der Einkommensteuertarif ausgeschlossen oder? Nach etwas suche habe ich auch eine art Forex-Fond von Amundi gefunden, welcher in Österreich als KESt-Meldefond gemeldet ist. (ISIN: LU0568619042) Ich denke beide Fonds sind… Weiterlesen »

Wow, was ist denn das? Also bestenfalls Nicht-Meldefonds, weil Meldefonds ist das keiner. Würde mich aber fragen, wie das Finanzamt dieses Konstrukt überhaupt bewertet.

Hallo,

wie werden BDC versteuert? Ich bin beim Durchforsten der Beiträge auf keine Antwort gekommen. Und wie erfolgt es mit preferred shares bei REITS? Werden diese auf die gleiche Art versteuert wie REITS?

Mir graut jetzt schon vor der Steuererklärung für 2019…

Danke euch!

Servus Peter,

ich muss hier passen ??♂️

Hallo Peter! Es ist schon eine Zeit her, da habe ich allerdings eine Antwort des BMF auf diese Frage gesehen, wo auf BDCs am Beispiel von Prospect Capital (Ticker PSEC) eingegangen wurde. Darin wurde diese Business Development Company (BDC) als “Alternativer Investmentfonds” (AIF) eingeordnet. Erwähnt wurde dabei eine Begriffsbestimmung (des Begriffs AIF) im im Alternative Investmentfonds Manager-Gesetz (AIMG), und zwar § 2 Abs 1 Z 1 Link: https://www.ris.bka.gv.at/NormDokument.wxe?Abfrage=Bundesnormen&Gesetzesnummer=20008521Paragraf=2 Zudem handle es sich um einen ausländischen Fonds (eh klar, Prospect Capital ist eine US-Gesellschaft), und in der vorliegenden Konstellation (ausländischer Fonds, keine Meldung an die Österreichische Kontrollbank) wäre von einem Nicht-Meldefonds… Weiterlesen »

Hallo,

Wie sieht das ganze bei bitmex.com aus?

Schließlich handelt man dort Futures, jedoch gibt man seine Bitcoins als Margin her und die Profite / Verluste werden in Bitcoins ausgezahlt.

Sind so die Profite von den Futures mit der progressiven Einkommensteuer zu berechnen, getrennt von den Bitcoins?

Und nach einem Jahr werden die Bitcoins dann richtig verkauft und man zahlt dort keine Steuer, wenn ich das richtig verstanden habe?

Servus Raphael,

das ist ein Fall für den Steuerberater bzw. fürs Finanzamt. Progressiver Einkommensteuertarif klingt schon mal gut, ob es eine Spekulationsfrist gibt, wage ich zu bezweifeln.

Hallo Andreas,

Wie werden Teilverkäufe versteuert?

Beispiel: Tesla bei einem Kurs von 100 und 200 gekauft.Später nur 1Stück verkauft….

Steuer auf welchen Kurs? Durchschnittskurs, also sprich auf 150?

soweit ich weiß funktioniert das mit dem FIFO-Prinzip, First-in, First-out. Bin aber bekanntlicherweise kein Steuerberater 🙂

Hallo!

Das funktioniert in dem Beispiel mit Aktien immer nur nach dem gleitenden Durchschnittspreisverfahren.

Heißt: Bei jedem Zukuft errechnet sich ein neuer Durchschnittspreis pro Aktie, er gilt für alle Aktien. Beim Verkauf wird der Erlös gegen diesen durchschnittlichen Einkaufspreis gegenverrechnet, daraus ergibt sich Gewinn bzw. Verlust.

Zur Bestimmung siehe § 27a Abs. 4 Z 3 EStG 1988.

Und ausführlicher, inkl. Rechenformel wird darauf in Rz 6145 EStR 2000 eingegangen (Link: https://findok.bmf.gv.at/findok?execution=e100000s1&segmentId=fe300845-22cd-44ca-a21a-2eac6b0b4305)

LG

Super Cordo! Danke, dass du mich hier korrigierst! Ohja, gleitendes Durchschnittspreisverfahren!

Ich habe gesucht und gesucht und bin immer nur auf die alten Regelungen gestoßen und auch, wie Alt- und Neubestand bewertet wird. Insgesamt ein spannender Wahnsinn, wie der Gesetzgeber nach und nach mal so und mal so die Verfahren vorgibt.

Merken wir uns: Gleitendes Durchschnittspreisverfahren!

Danke dir nochmals Cordo!

Danke Andreas für deinen Kommentar. Ich möchte dazu ergänzen, dass es auch echt schwierig ist, die Infos zu diesen Themen zu finden. Google funktioniert überhaupt nicht so, wie man es gewohnt ist. Das ganze Thema bearbeite ich nur als Amateur der die Infos für den Eigenbedarf benötigt. Natürlich vergesse ich viel, und muss ein paar Monate später dann selbst wieder suchen, wenn es um das eine oder andere Detail geht. Gibt man hier dann nicht den exakt gleichen(!) Suchbegriff in Google ein, ist man schon verloren und landet einfach irgendwo. Überhaupt scheinen mir die alten Regelungen viel stärker auffindbar zu… Weiterlesen »

Das freut mich zu lesen, dass es nicht an mir liegt, sondern auch du das selbe Problem hast. Landet man im RIS und sieht dann die zahlreichen Novellierungen des ESt-Gesetzes, wird einem schwindlig. Und eben die alten Regelungen sind viel besser auffindbar. Auch in den diversen Foren – vermutlich aber auch, weil sich die Diskussionen nun verlagert haben (z. B. in Facebook Gruppen) und diese nicht so gut/nicht auffindbar sind. Dieses immer wieder neu reindenken ist auch für mich eine große Qual. Da hat man es, oder hat man es vermeintlich und schon stolpert man über das nächste und es… Weiterlesen »

Hallo! Vielleicht könnt ihr Andreas und Cordo weiterhelfen beim Thema gleitendes durchschnittspreisverfahren. Nach langen hin und her per Mail mit der Dadat Bank habe ich die selbe Information bekommen wie hier bereits gepostet wurde: Gerne rechne ich Ihnen die angefallene Steuer kurz vor: Insg.. Anschaffungskosten AT+S: EUR 5.966,- / 420 (Stk.) = 14,20476 (durchschnittlicher Anschaffungskurs) Kursgewinn: 16,200-14,20476 = 1,99 * 200 (Stk) = EUR 399,048 * 27,5 % = EUR 109,7382 -> aufgerundet EUR 109,74 (Steuer). Zur gleichen Zeit hatte ich schon 100 Stk. Wienerbergaktien in Depot zu einem sehr günstigen preis gekauft. Um ein wenig zu zocken habe zu… Weiterlesen »

diesmal mit pic?

Hm irgendwie funktioniert das Hochladen von jpeg nicht.

Die 200 Stk Wienerberger Aktien habe ich um 13,30€ gekauft.

Die 100 Stk. habe ich um 23,30 verkauft und um 23,70 verkauft.

Durch das Durchschnittspreisverfahren habe ich jetzt aber nach den Steuern ein fettes Minus von

Andreas, es ist leider nicht nachvollziehbar was du rechnest. Zumindest verstehe ich es nicht.

Der jeweils gültige Einstandspreis ist nach dem gleitenden Durchschnittspreisverfahren zu errechnen, nicht nach einem anderen Verfahren (welches du auch immer wählst um deinen “kleinen Gewinn” zu errechnen, FIFO?). Für Neubestand gilt eben das gleitende Durchschnittspreisverfahren und du kannst nicht wählen, welche Stück du jetzt gerne verkauft hättest. Du müsstest hier eine andere Lagerstelle bzw. einen anderen Broker verwenden, dann ginge es. So aber gilt das Durchschnittspreisverfahren.

Hallo Andreas,

ok ich versuche es nochmal zu erklären 🙂

Wenn ich 150 Stk Wienerberger Aktien zu 23,30 kaufe und diese 150 Stück nach kurzer Zeit wieder verkaufe habe ich nach Abzug der KEST einen kleinen Gewinn.

Kauf: 150 Stk x 23,3 = 3495

Verkauf: 150 Stk x 23,7 = 3555

Gewinn vor KEST = 60

Gewinn nach KEST = 43,5

Vorausgesetzt ich habe keinen weiteren Wienerberger Aktien im Depot.

Stimmt meine Rechnung so oder bin ich ganz falsch?

2. Beispiel: Wenn ich schon 100 Stk Wienerberger Aktien im Depot hatte, gekauft zu 13,15 kommt das durchschnittspreisverfahren zum schlagen wenn ich zusätzliche Wienerberger Aktien kaufe und wieder verkaufe.. 100 Stk zu 13,15= 1315 + 150 Stk zu 23,30 = 3495 1315+3495= 4810/ 250 = 19,24 Durchschnittspreis wenn ich jetzt die 150 Stk wieder verkaufe wird ja der Durchschnittspreis verwendet. Also die 19,24 Das würde dann bedeuten: 23,7 – 19,24= 4,46 Kursgewinn pro Aktie x 150 = 669 Gewinn vor KEST 669- 27,5 % KEST= 485 Aja ich glaube beim nochmal aufschreiben habe ich meinen Denkfehler gefunden Beim ersten Beispiel… Weiterlesen »

Also mein Namenskollege du liebst es gerne kompliziert 😁 man könnte sich alles ein wenig einfacher machen und mit runden Zahlen rechnen um es zu veranschaulichen. 😉

Am Ende ist es eben so, wie du es selbst errechnet hast. Es ist immer der Durchschnittspreis zu errechnen.

Das was du gerne hättest ist, dass du gerne das Verfahren besser bestimmst. Das geht aber nicht, der Gesetzgeber hat sich im Moment auf dieses Verfahren festgelegt.

Hmmm dann werde ich wohl damit Leben müssen 🙁 Hahha nein ich habe es eigentlich gerne einfach aber um nicht nur ein Beispiel zu bringen sondern einen Kau/Verkauf den ich wirklich getätigt habe. Einfach wäre es halt auch wenn man immer nur die KEST vom Gewinn abzieht aber da drehen wir uns jetzt im Kreis. Der einzige Ausweg wäre also nur mit Aktien zu zocken von denen man keine im Depot hat dann gibt es auch keinen Durchschnittspreis der zu errechnen ist? Danke für deine Antwort! Habe unbedingt eine 2. Meinung gebraucht da mir der Gesetzestext außer Kopfschmerzen nichts gebracht… Weiterlesen »

Es wird die KESt nur vom Gewinn abgezogen. Dein Problem ist, dass du die Bewertungsmethode des Einstandspreises nicht akzeptierst und hier gerne ein flexibles System hättest, wo du es mal so und mal so machen möchtest. Das bietet der Gesetzgeber nicht an 😉 Es ist, wie es ist.

jo eh 😉

Bleibt mir ja eh nichts anderes über mich damit abzufinden!

Danke für deine Antworten!

Danke für die Informationen! Ich war mir nicht bewusst über das Gleitendes Durchschnittspreisverfahren. Habe meine Steuerberechnung umgearbeitet. Gruß

aber nur für den Neubestand der pauschal besteuert wird mit 27,5 % KESt. Ansonsten gibt es sehr wohl das FIFO-Verfahren im KESt-Altbestand oder auch in der Tarifbesteuerung hier bei uns in Österreich – so mein bescheidener Wissensstand. Sonst nachsehen im § 27 EStG Abs. 4 🙂

Hallo, danke euch auch von meiner Seite!

Ich stehe aktuell vor der Herausforderung mein CapTrader Depot mit dem GLD zu bewerten. Captrader bzw IB nützt ausschließlich FIFO 🙁

Laut Support könnte eine GLD-Unterstützung nächstes Jahr kommen (ich glaube es, wenn ich es sehe).

Bin gespannt, ob ich in Excel etwas Vernünftiges basteln kann – kann es anschließend gerne teilen, falls es was wird und es jemandem hilft… lg, Markus

Servus Markus,

könnte mir vorstellen, dass dies evtl. in der Community hier interessant wäre bzw. es hier vielleicht schon Lösungen gibt?`

https://t.me/+lPRBOehj3b8zZGI0

Gruß,

Andreas

Ich habe in den letzten Tagen mehrere Aktienpositionen bei Flatex mit Gewinn verkauft. Auf der Abrechnung wird allerdings die Steuer vor den Gebühren abgezogen. Warum ist das so?

Auch die Gebühren für den Kauf sind in der Endabrechnung nicht berücksichtigt. Dies schmälert meinen Gewinn doch um einiges.

Hier meine Abrechnung:

Gewinn Gesamt: € 943,05

Gebühr Gesamt: € 216,41

Steuer Gesamt: € 439,79

Wäre aber die Gebühr vor der Steuer abgrechnet worden wäre die Steuer nur € 380,28. Also doch ein Unterschied von € 59,51 bei einer relativ kleinen Position.

Vielen Dank

LG

Sascha

Weil das Gesetz eben so ist. Du kannst dir das schon wünschen, dass die Gebühren auch mitberücksichtigt werden, aber das sieht das Gesetz nicht vor und du hattest hier eine falsche Annahme.

ok danke sehr! Hätte mich schon gefreut, weil so ist das für mich eine doppelte Besteuerung. Ich zahle erstmal Kest und dann nochmal MwST auf die Gebühren 🙁

Also da irrst du dich. Du zahlst auf die Ordergebühren doch keine Umsatzsteuer! Hättest ja ausgewiesen auf deiner Abrechnung.

Wie sieht es mit realisierten und nicht realisierten Gewinnen bezüglich des Kalenderjahres aus? Bsp. Ich halte eine Position (Future) über den 31.12 hinweg und realisiere den Gewinn erst im nächsten Jahr. Muss dann der Gewinn heuer oder erst im nächsten Jahr versteuert werden?

Der Zuflusszeitpunkt entscheidet doch, oder? Am 31.12. hast du doch noch nichts realisiert gehabt.

Danke für die Antwort! Ja, realisiert erst im darauffolgenden Jahr., sprich heuer. War mir jetzt nicht genau sicher, deshalb wollte ich nachfragen.

lg

Hallo, Danke für den Artikel. Ich interessiere mich als Privatperson (keine GmbH oder ähnliches) für den Optionshandel. Nun ist es ja mitunter “sinnlos”, wenn man hier an die Einkommenssteuer denkt bei einer Besteuerung von ~40% oder mehr, sich dem Risiko auszusetzen. D.h., die Frage meiner Meinuing nach ist, was als Privatperson möglich ist. 1.) https://www.jusline.at/gesetz/estg/paragraf/31: Bis EUR 440 Erträge kann man wohl sorglos agieren. Hier können Verluste wohl auch gegengerechnet werden (also nur innerhalb des Optionsgeschäfts, nicht mit realisierten Verlusten von Aktien etc.) 2.) Optionen, die länger als ein Jahr gehalten werden, sind steuerfrei: Ist hier das Kalenderjahr gemeint, oder… Weiterlesen »

Hallo! Ich bin was das betrifft (Privatperson, Optionshandel, Österreich) schon mehrere Jahre im Geschäft. Und wie dabei die Besteuerung abläuft, das ist mit dem Wort “kompliziert” wohl gut auf den Punkt gebracht. Zu deinen Fragen: 1) Freigrenze – diese ist € 730,- pro Jahr wenn du zB Angestellter bist und zusätzlich sonst noch nichts verdienst. Von € 730,- bis zum Doppelten (€ 1.460,-) gilt eine sog. “Einschleifregelung”, bei der für jeden Euro über € 730,- sukzessive der Steuersatz erhöht wird, bis du bei einem persönlichen Steuersatz, zB 42%, angekommen bist. Ab Vollendung der “Einschleifung”, also € 1.460,- zahlst du deinen… Weiterlesen »

Hallo,

wow. erstens mal vielen Dank für Deine sehr ausführliche Antwort!

Das beantwortet schon mal sehr viele Fragen.

Wo findet man denn diese Stellen im Gesetzestext? Im Speziellen:

Freigrenze 730€. Wie wird die Einschleifregelung bis 1460€ geregelt? Wenn das irgendwo beschrieben wäre, wäre es sehr hilfreich, um es selbst anwenden zu können.

Was ich selbst gefunden habe, ist die Sache mit den Werbekosten. Das steht so im E1kv Formular (Fußnote 1: […] das Verbot des Abzuges der Werbungskosten (§20 Abs 2) nicht anzuwenden […])

Deinen Post hab ich so wie er ist als Nachschlagewert gespeichert!

Hallo Christof und Andreas! Erstmal herzlichen Dank für eure Antworten. Ich weiß noch sehr gut wie umfangreich und komplex es war, zum Optionsgeschäft alle erforderlichen Informationen einzuholen. Nachdem ich aus verschiedenen Quellen wohl etwa 90% der Infos für Steuer & Co beisammen hatte, ging es um die Suche nach einem Steuerberater. Es galt die Lücke zu den 100% zu füllen, und gleichzeitig wollte ich den Rest meines Wissens gesichert und verifiziert haben. Alleine über das Finden eines Steuerberaters könnte ich hier mich hier wohl fast in der Länge eines Blog-Artikels äußern. Denn es gilt einen zu finden, der 1. mit… Weiterlesen »

Servus Cordo! Vielen Dank für die ausführlichen Infos! Seit 2019 habe ich mit dem Trading begonnen – hauptsächlich verkaufe ich cash-secured Puts mit sehr konservativen Strikes auf große Firmen des S&P500. Jetzt mein Problem und vielleicht kannst du mir helfen! Mein Steuerberater (bin dort seit 10 Jahren) hat leider keine Fachkompetenz, ich benötige aber dringend einen Steuerberater in AT – wie finde ich diesen? Nach welchen Schlagworten kann ich in Google suchen? Soll ich bei der KSW nachfragen (Kammer der Steuerberater und Wirtschaftsprüfer)? …oder gibt es noch sonstige Tips …. oder du schreibst doch einen Blog-Artikel (“Alleine über das Finden… Weiterlesen »

Servus Romed,

ich denke du bist am besten bei einer der großen Steuerberatungskanzleien aufgehoben, dort eben dein Glück zu suchen.

Ich bekomme immer wieder Anfragen bzgl. Steuerberater, das Feld ist aber hier alleine schon so breit und ich habe auch keinen Wunderwuzzi an der Angel, daher kann ich jedem nur sagen: Suchen, suchen, suchen – falls jemand einen oder mehrere hätte, kann ich diese gerne hier veröffentlichen, sofern die Steuerberater dies gerne wünschen.

Grüße,

Andreas

Servus Christof,

da ist dein Wunsch Vater der Hoffnung, doch gilt hier §27 und so manche Ausnahmen.

Weiter unten findest du ein paar Wissende und Cordo hat dir bereits eine sehr ausführliche Antwort geschrieben. Das sieht schon sehr, sehr gut aus und danke dir Cordo, dass du dein Wissen und deine Erfahrungen hier einbringst! Es ist ja ein sehr spezielles Thema und in Österreich gibt es nicht viele, die dieses Wissen besitzen und auch noch gerne teilen! Nochmals DANKE!

Liebe Grüße,

Andreas

Danke für den Beitrag. Da ich in den kommenden Jahren noch Schüler/Student sein werde und mein Einkommen unter 11.000€ liegen wird, muss ich quasi keine Einkommensteuer zahlen (P2P). Weißt du wie das bei den REITs funktioniert?

Lg Sebastian, ich freue mich sehr auf eine Rückmeldung!

Meine Vermutung, was das für dich bedeuten würde: Regelbesteuerungsoption müsstest du ziehen, Quellensteuer musst du bezahlen und zum Jahresende Besteuerung weil REITs Nichtmeldefonds sind kommt bei dir auch zu tragen (pauschal 27,5 % KESt auf 90 % des jährlichen Kursgewinns fällig, mindestens aber 27,5 % KESt auf 10 % des ETF-Werts am Jahresende). Könntest du evtl. auch wieder über die Einkommensteuererklärung zurückholen, aber das sagt dir dann dein Steuerberater. Also: Kauf einen REIT und du kommst in Teufels Küche der AT-Finanz. Ein guter (und teurer) Steuerberater hilft dir dabei durch die REIT-Hölle zu kommen! ? Ein kleiner Vorgeschmack wurde heute… Weiterlesen »

Hallo! Danke für den tollen Beitrag 🙂 leider habe ich noch nicht ganz verstanden wie ich, als Österreicher Staatsbürger, P2P Kredite aus dem Ausland z.B. über Mintos und Bondora versteuern muss. Über eine Antwort würde ich mich sehr freuen! Danke dir 😀

Servus Tobias,

nun, du siehst in der Grafik oben, dass du hier im Bereich des “Progressiver Einkommensteuertarif” bist. Hier musst du es auch versteuern, heißt bei unselbstständigen einen Freibetrag von knapp über 700 Euro im Jahr und falls darüber, dann gibts eine Pflichtveranlagung, weil Einkommensteuererklärung. Das dann im Anhang E1kv.

Steuerberater bin ich keiner, daher alles ohne Gewähr.

Hallo Andreas,

also sprich muss ich nichts machen solange ich mich in diesem Freibetrag befinde?

Mit freundlichen Grüßen

Mike

Solange es nur unselbständige Einkünfte gibt und die Grenze nicht überschritten wird, so gibts anscheinend nichts zu tun 🙂

Danke für den Artikel.

Wenn man eine Holding oder GmbH öffnet und mit dem Geld in dieser Holding handelt zahlt man dieselbe Steuern KEst und Progressiven Steuersätze? Oder ist das irgendwie dann anders?

Natürlich ist es anders – es gibt doch keine progressiven Steuersätze bei juristischen Personen. Das ist alles deutlich anders gehalten und komplexer. Ohne Beratung vom einschlägigen Steuerberater würde ich hier nichts unternehmen. Insbesondere – was ist das Ziel und warum die juristische Person?

Na zum Beispiel wenn man eine Investment Firma auf die Beine stellen will, weil zum Beispiel mehr als nur ein Trader handelt und man eine gewisse Menge von eigenem Kapital verwalten will. Man aber in Erster Linie fuer die Firma wirtschaftet und nicht fuer sich selber.

Dann ab zur umfangreichen Beratung für ein Tradingunternehmen. Da wirds komplex.

Hallo, wie erkenne ich ich, ob ein Derivat “verbrieft” oder “nicht verbrieft” ist. Für verbriefte Derivate muß man ja Kest zahlen, für “nicht verbriefte” aber Est. Sind z.B. alle an der Eurex ghandelten Optionen oder Futures verbrieft/nicht verbrieft, obwohl sie eine ISIN haben? An der CBOE/CME aber nicht verbrieft, da sie keine ISIN haben? Kann ich einen Verlust bei “verbrieften” Derivaten gegen einen Gewinn bei “verbrieften Derivaten” gegenrechnen, oder falls nicht, den Verlust dann ins nächste Jahe vortragen. Im Prinzip kann ich mit verbrieften Derivaten, als auch mit nicht verbrieften Derivaten diesselbe Tradingposition eingehen. Was rechtfertigt daher eine unterschiedliche Besteuerung… Weiterlesen »

Hallo, ich hätte mal eine grundsätzliche Frage bezogen auf Forex-Trading:

Wie werden denn nun Gewinne aus dem Forex-Trading versteuert? Also was fällt da konkret alles an Abgaben an?

Vielen Dank schon im Voraus!

Hans, ich glaube das ist ganz gut beschrieben. Was fehlt dir denn genau an Information?

Ja, es ist in der Tat sehr gut beschrieben, und ich denke auch, dass ich es verstanden habe. Es kam mir nur so simpel vor, dass ich mir gedacht habe, das gibt’s ja nicht.

Der Gewinn vom Forex-Trading muss also in der Tat nur im Rahmen der Einkommenssteuererklärung angegeben werden, und das war’s dann, was man zu beachten hat?

Hallo, ich kaufe und verkaufe Optionen und Futures, welche an der Eurex gehandelt werden, in Euro über ein ausländischen Brokerkonto. Der Broker verrechnet keinerlei Kest und ich muss daher die Erträge in Öst. versteuern. Dazu hätte ich folgende Fragen? 1) kann ich die Gewinne mit 27,5 Kest versteuern? 2) wenn ich zum progressiven Est–Steuersatz versteuere, kann ich dann die Kauf/Verkaufspesen als Ausgaben/Werbungskosten dem Gewinn gegenrechnen ? 3) ist der Gewinn mit FirstIn/FirstOut zu berechnen oder mit dem durchschnittlichen Einkaufspreis bzw. ShortsellingPreis? 4) Ist der Gewinn aus den Optionen nach 1 Jahr Behaltedauer eventuell steuerfrei? 5) Bzw. finde ich die Infos… Weiterlesen »

Hallo Chris! 1) KESt (27,5%) nur dann, wenn eine Option ausgeübt wurde und dabei Aktien ein-/ausgebucht wurden. Es ist sodann der Erlös/Verlust aus dem Aktiengeschäft zu versteuern mittels KESt, wobei der Erlös um die eingenommenen Optionsprämien der betroffenen, ausgeübten dazugehörigen Optionen zusätzlich erhöht wird. In allen anderen Fällen (zB Verfall der Option, Rückkauf, Verkauf oder andere Art des Glattstellens) ist zum progressiven Regeltarif zu versteuern. 2) Ja, von den Optionen deren Erträge zum progressiven Tarif versteuert werden, kannst du die dazugehörigen Transaktionskosten in Abzug bringen. Wird eine Option mit KESt versteuert (in einem Schritt mit dem zugrundeliegenden Basiswert; siehe oben)… Weiterlesen »

Hallo Thomas, vielen vielen Dank für deine ausführlichen Infos. Da ich hauptsächlich Optionen u.Futures handle muss ich diese daher nach progressivem Tarif versteuern. Dazu hätte ich noch folgende Frage: Kann ich die restlichen Trades (Aktien, ETFs, Derivate von bnp wie MiniFutures, Staylow, …, bzw.Kontozinsen) dann mit Kest versteuern bzw. wenn ich diese progressiv versteuere, kann ich dann auch deren Transaktionskosten abziehen? Früher habe ich bei öst.Broker hauptsächlich Aktien, Discount– u. Bonuszertifikate und MiniFutures auf DAX und Brent gekauft. Seit Ende 2016 handle ich hauptsächlich Optionen, seit 2018 dazu auch Futures. Erfolg ist vorhanden. Wie lange bzw.was handelst du so? Privat/beruflich?… Weiterlesen »

Hallo Chris und alle anderen Wissenden,

handelt ihr auch Optionen in USD?

Wenn ja, wie läuft das mit der Umrechnung in EUR zwecks Berechnung der ESt?

Soweit ich bisher herausgefunden habe, wird für die Trades der EZB-Referenzkurs herangezogen.

Wie läuft das aber mit dem USD Verrechnungskonto, wie berechnet man da den gleitenden Durchschnittspreis für die Steuer?

Mit freundlichen Grüßen,

Henry

Hallo! Ich hätte ein paar steuerliche Fragen und hoffe, dass mir jemand helfen kann. Ich habe Verluste aus Futures und CFDs und Gewinne aus Aktien, Fonds etc. und sonst kein steuerpflichtiges Einkommen. Ich hätte vor per Einkommenssteuererklärung E1, E1kv die Verluste zu nutzen und einen Teil der bereits bezahlten Kest zurückzufordern/ falls möglich. Frage Wenn ich die Regelsteueroption (Besteuerung zum normalen Tarif) mache, kann ich Verluste aus nicht verbrieften Derivaten ( Futures, CFDs …) gegen Gewinnen aus Aktien, Fonds ( 27,5 % verkestet) gegenrechnen, bzw. die bereits bezahlte KEST vom Finanzamt zurückholen? Geht dies umgekehrt ebenfalls, dass ich Gewinne aus… Weiterlesen »

Servus Lui,

ich bin kein Steuerberater oder Anwalt, daher alles nur meiner bescheidenen Meinung nach. Du müsstest dich bei einem Steuerberater bzw. direkt beim Finanzamt direkt erkundigen, damit du bessere Antworten erhälst.

My 2 cents:

Nein, du darfst nicht mischen. Es gibt eben ein Gegenverrechnungsverbot und du kannst nicht KESt mit Einkommensteuer mischen. Das heißt, das ist nicht möglich.

Was möglich ist, dass die Kosten und hier sehe ich auch die Finanzierungskosten, bei den Werbungskosten geltend machst. Ob sich das aber lohnt, wage ich zu bezweifeln, da es ja mehr als die 132 € Werbungskostenpauschale sein müssten.

Hallo! Hätte da eine Frage zu der Besteuerung von REITs und BDCs in Österreich. Würde mir gerne Omega Healthcare bzw. Mainstreet Capital ins Depot legen, leider habe ich keine Information über die Besteuerung der Dividenden. Ist es so wie bei normalen Aktien mit 27,5% endbesteuert, oder muss ich mich hierbei selbst um die Steuern kümmern? Mein Broker ist die Flatex.at mit Niederlassung in Österreich, also mit automatischen Abzug der Steuern. Hat wer Erfahrung mit den beiden Wertpapieren? Danke im Voraus!

Servus Markus,

hast du für deine gewünschte Wertpapiere schon mal bei Flatex geschaut, ob die das überhaupt führen? Wenn ja, gib uns doch mal paar ISINs.

Es kommt nämlich darauf an, wie diese Wertpapiere eingestuft werden, nach was du besteuert wirst (https://www.broker-test.at/online-broker/besteuerung-von-wertpapiere-kest-oder-einkommensteuer/). Vermutlich sinds aber eh 27,50 % Kapitalertragsteuer und in diesem Fall wird sich dann Flatex darum kümmern. Aber gib uns mal deine ISINs.

Danke im Voraus! Hier sind die ISINs: Omega Healthcare US68193610 und Mainstreet Capital US56035L1044.

Hab schon nachgefragt bei Flatex nur die Antworten waren dürftig und haben mich unsicher gemacht.

ich bin mir sicher, dass die Antworten auch für uns interessant sind. 😉

Also die beiden ISINs die du gepostet hast (wobei die eine falsch ist, da fehlen die letzten Stellen, die richtige ist US6819361006) sind doch beide Aktien. Daraus ergibt sich doch auch die Versteuerung. Warum meinst du, sollte hier etwas anders sein? Was meint Flatex?

Weil mir das Flatex-Team geschrieben hat für Omega Health Care liegen KeSt (Steuer) Daten vor, für Main Street Capital nicht, obwohl es sich bei beiden um Dividenden Erträge handelt.

Da wäre dann die Frage auch noch interessant. Irgendwas fehlt hier glaube ich.

Sieht Flatex die Ausschüttungen von Main Street Capital? Wenn sie diese sehen, aber keine Steuerdaten vorliegen haben, heißt das, sie zahlen brutto für netto aus? Oder meinen Sie nur, dass Flatex keine Information darüber hat, dass hier Ausschüttungen passieren?

Wie gesagt ich glaube, dass beides Aktien sind, so wie ich das sehen und Dividenden sind deren Ausschüttungen. Einfach kaufen und ausprobieren mit einem kleinen Betrag?

CFDs werden ja über Einkommenssteuer abgerechnet. Wenn ich nun nur Verluste gemacht habe kann ich diese über den Verlustvortrag (handle als Privatperson) ins nächste Jahr übertragen? Ich lese immer von”betrieblichen Tätigkeit” und das macht mich stutzig.

Nein, ein Verlustvortrag ist leider nicht möglich. Gewinne und Verluste des selben Kalenderjahres können gegengerechnet werden.

Leider, leider.

Hallo, noch eine ergänzende Frage dazu:

Wenn man beim CFD – Handel unterm Strich auf der Verlustseite steht, muss dass in der Steuererklärung trotzdem angeben werden?

Freundliche Grüße

Andi

ich möchte noch euch fragen, ob den Steuersatz von 27.5% für die Indexzertifikate auch in einem kurzzeitigen Geschäft gilt. Dh. die Behaltedauer unter einem Jahr.

Hallo Peter!

Wenn etwas zum fixen Steuersatz zu versteuern ist, also KESt-pflichtig (25% oder 27,5%), dann gibt es generell keine Haltedauer (Spekulationsfrist), die von Relevanz wäre.

Ein Geschäft führt sofort zu Gewinn/Verlust – egal wie kurz oder lang eine Position gehalten wurde. Und ist damit auch sofort zu versteuern.

Hallo! Ich bin gerade mehr oder weniger durch Zufall auf diesen Beitrag hier gestoßen. Das trifft sich gut, meine Steuerklärung für 2017 wird in den nächsten Monaten irgendwann fällig. Was mich am Betrag oben aber wundert – denn dazu habe ich andere Informationen. Optionen: Hier kommt nur dann der progressive Einkommensteuertarif zur Anwendung, wenn eine Option wertlos verfällt oder glattgestellt wird. Kommt es zur Ausübung, ist der Optionspreis auf den Kauf- bzw. Verkaufspreis der Aktien anzurechnen, und die Aktienposition als Ganzes zu 27,5% zu versteuern. Bei gleichzeitigem Abzugsverbot von Werbungskosten (zB Transaktionsgebühren). Quelle: https://findok.bmf.gv.at/findok?execution=e100000s1&segmentId=7a0610db-b38a-4bea-b9c5-3a39d5e60f6b Fremdwährungskonten: Die Geldbestände darauf sind nach… Weiterlesen »

Servus Ben und vielen Dank für deinen ausführlichen Kommentar. Der Beitrag soll nur als grobe Orientierung dienen und ist sicherlich nicht frei von Fehlern. Speziell beim Thema Optionen zeigst du gut auf, worauf es ankommt. Bei den Fremdwährungskonten hast du einen Link zu einem Dokument hinzugefügt, wo es am Ende heißt “… Spekulationsgeschäft tarifsteuerpflichtig ist, wenn der Umtausch binnen Jahresfrist erfolgt” – darf ich fragen, woher du die Information bzgl. 27,5 %iger KESt hernimmst? Du hast bei deiner Konstellation wohl wirklich eine besondere Sache, was es hier alles zu berücksichtigen gilt ist nicht ohne! Machst du das alles alleine, oder… Weiterlesen »

Servus Andreas! Sorry, die Infos im Link oben waren etwas uneindeutig, was die Steuersituation bei Fremdwährungen betrifft. Ich hätte den Inhalt vielleicht bis zum Ende lesen sollen ehe ich das neu ergoogelte Dokument verlinke 🙂 Der Unterschied ergibt sich daraus , ob die Fremdwährung auf einem Konto gehalten wird. Ein Konto fällt unter die KESt-Pflicht mit 27,5%, wohingegen Bargeld in die Spekulationsfrist von einem Jahr fällt und Wertsteigerungen in der Zeit unter einem Jahr in die Besteuerung zum persönlichen Tarif fallen. Hat man zu seinem Depot ein Fremdwährungskonto, ist dazu demnach eine eigene Liste über alle Transaktionen zu führen, wobei… Weiterlesen »

PS: Was ich noch schreiben wollte.

Du hast ein super Informations-Portal hier.

Das ist beachtlich in welch großem Umfang du Informationen zu einem breit gefächerten Themenumfeld gesammelt und aufbereitet hast 😉

Hi Ben, hi Andreas und Hi Community,

Top Beitrag von Ben und Andreas!

Welchen Fremdwährungskurs nehmt ihr beim Aktienkauf und -Verkauf in Fremdwährung, um den gleitenden Durchschnitt für das Fremdwährungskonto zu berechnen?

– den Tageskurs vom Broker, von der Zentralbank oder jenen, welcher genau zum Zeitpunkt der Transaktion (auf die Minute genau) gilt?

Zusatzfrage: wie rechnet ihr die Dividende um? – nach dem “Tageskurs” des Brokers oder?

lg,

Adam

Es muss nur nachvollziehbar sein und stringent, wichtig ist aber, dass es sich um einen Kurs vom Transaktionstag handelt. Als Fall-Back ist der EZB Kurs immer super und gültig 👌

Hi Andreas,

Danke für deine schnelle und kompetente Antwort 👍

Tatsächlich muss man bei beidem gemäß § 27 EStR 2000 20.2.4.12.1 6201c den EZB-Referenzkurs nehmen.

Dieser wird ja um 16:00 CET neu gestellt. Es stellt sich jedoch die Frage, falls eine Transaktion am selben Tag aber vor 16:00 durchgeführt wurde, ob man dann den Referenzkurs des Vortages nehmen soll (da um diese Uhrzeit noch der alte gelten würde) oder ob der um 16:00 “rückwirkend”, also für sämtliche Kurse von 00:00 bis 16:00 (sowie dann von 16:00 bis 24:00) gilt?

Danke und lg,

Adam

Ja, es ist tatsächlich so.

Das “jedoch” ist kein “jedoch” sondern die Frage stellt sich nicht. Es heißt, dass der EZB-Referenzkurs heranzuziehen ist. Da musst du jetzt nicht die Sache noch komplexer machen und künstlich irgendwas herumrechnen und schauen um wie viel Uhr eine Transaktion durchgeführt wurde. Nein, du nimmst einfach den Kurs des jeweiligen Tages.

Wenn der Broker freiwillig für Anleger den Kapitalsteuerabzug bei unverbrieften Derivaten (CFDs, Futures, Optionen…) wie bei allen anderen Wertpapieren durchführt, kommt auch der 27.5% Steuersatz zur Anwendung. Leider ist bei keinem der hier verglichenen Broker angeführt, ob sie das tun.

Vielen Dank für den Hinweis – da werde ich mich mal schlau machen, wie das denn die diversen Broker handhaben.

Hallo!

Genau dieses Thema betrifft mich aktuell auch, da ich vorhabe Optionen zu handeln.

Gibt es bereits informationen zu diesem Thema ( welche(r) Broker – der/die Optionshandel anbietet/n – führt/en die KeSt. automatisch ab).

Habe versucht mich schlau zu machen, leider ohne Erfolg. In Österreich scheint es erst gar keinen Broker zu geben, der Optionshandel anbietet – oder?

Bei denen die nicht in Ö ansässig sind findet man kaum bis keine Infos.

Vielen Dank für die Hilfe

Lg

Anscheinend gibt es hier ein gewisses Interesse. Muss mich hier mal aufschlauen.

Darf ich nachfragen, bei welchen Brokern in Österreich ihr bereits nachgefragt habt?

Ich habe bei der hellobank nachgefragt. Die machen es nicht. Gemäß hellobank fallen CFD Gewinne nicht unter die automatische KEST.

Ist das nun per Definition nicht möglich, oder muss man nur die richtige Bank finden?

soweit ich weiß, kann die Bank, muss aber nicht.

Welchen Broker macht es für in Österreich steuerpflichtigen Kunden?

Falls jemand einen Broker gefunden hat, bitte mitteilen, würde mir extrem weiterhelfen….danke!