Auf einen Blick:

- ETF ist die Abkürzung für Exchange Traded Funds – börsengehandelte Fonds

- Kein aktives Management sondern Verfolgung eines Referenz-Index, daher günstige Verwaltungsgebühren

- Es gibt verschiedenste ETF und nicht jeder ETF ist per-se sinnvoll (Nischen-ETFs mit einem spitzen Thema beispielsweise)

- Ausschüttenden oder thesaurienden ETF

- Ideen für ETF Auswahl

- Regelmäßig in ETFs investieren mit einem ETF Sparplan über einen steuereinfachen Broker

In diesem Ratgeber

Was sind ETFs und wie funktionieren sie?

ETFs sind die neuen Lieblinge bei Anlegern, denn im Vergleich zu herkömmlichen Fonds überzeugen ETF (Exchange Traded Funds) mit einer deutlich niedrigeren Kostenstruktur und versuchen erst gar nicht, besser zu sein als der Index.

Versucht man ETF auf deutsch zu übersetzen, so ergibt sich die Bezeichnung Indexfonds und dieser Name gibt sehr schön wieder, was die Idee hinter einem ETF ist. Die Idee eines ETF ist es einen Börsenindex abzubilden. Steigt beispielsweise der ATX um 5 %, so wird auch der ATX-ETF um 5 % steigen, denn der Indexfonds hat die nötigen Wertpapiere, die den ATX abbilden in der genau richtigen Prozentverteilung in seinem Portfolio. Es gibt bei Indexfonds keinen Fondsmanager der versucht den Markt zu übertreffen und so sind die Kosten für das Management von ETFs deutlich geringer, als es bei aktiv geführten Fonds der Fall ist. Warum ETFs gescheit sind, belegen so manche Studien die besagen, dass Fondsmanager nur selten eine bessere Wertentwicklung erzielen als der Index. Warum also unnötige Kosten verursachen und so die Performance des eigenen Vermögens drücken?

ETFs sind dann eine empfehlenswerte Anlageform, wenn der Anleger sein Geld breit anlegen möchte und es am Markt einen klaren Trend gibt, denn der ETF bildet stets einen Index ab. Gibt es eine Seitwärtsbewegung über einen längeren Zeitraum, so ist ein ETF wohl nicht das passende Vehikel zur erfolgreichen Anlage.

Warum sind ETFs so günstig?

Der ETF bietet Ihnen eine bequeme Möglichkeit, in ETFs, also passiv gemanagte und somit kostengünstige Fonds zu investieren. Der Kauf und Verkauf von ETFs ist im Regelfall kostenlos beim Emittent, nur der Broker verlangt meist Gebühren beim Kauf von ETFs. Es fallen keine weiteren Gebühren an. Die jährlichen Kosten für das Management und die internen Kosten des ETF belaufen sich meist auf 0,2 bis 0,5 % des Anlagevolumens, bei exotischeren ETFs können die jährlichen Kosten auch höher sein, im Regelfall aber immer unter 1 %. Dazu kommen natürlich auch noch die Depotgebühren des jeweiligen Brokers, sofern diese bestehen. Die Kosten des ETFs sind deshalb so günstig, da kein aufwendiges Asset Management durchgeführt werden muss und der ETF-Emittent seinen Indexfonds passiv managen kann, ohne dass ein teurer Fondsmanager aktiv eingreift.

Welcher Index ist der passende Index zum Investieren?

Die Antwort auf die Frage zu finden, welcher ETF denn der beste ETF für einen ist, ist wohl das Schwierigste an der ganzen Sache, denn es gibt ein sehr vielseitiges Angebot am Markt mit zahlreichen Möglichkeiten zu investieren. Dazu kommt auch noch das Steuer Thema beim ETF, welches ein wirklich komplexes Thema ist.

Möchten Sie es steuereinfach haben beim ETF?

Dann kaufen Sie bei einem österreichischen Broker, denn nur hier können Sie einigermaßen sicher gehen, dass die Steuer für Sie erledigt wird. Für Menschen, die es einfach haben möchten und sich nicht um den steuerlichen Papierkram kümmern möchten, ist ein steuereinfacher ETF definitiv zu empfehlen.

Möchten Sie sich aber Gebühren ersparen, sei es beim Kauf oder Verkauf und auch bei der Depotführung der ETFs, dann können Sie natürlich auch bei einem Broker im Ausland Ihre ETF kaufen. ABER ACHTUNG: Bevor Sie sich einen ausländischen Broker suchen und über diesen Broker Ihre ETFs kaufen, lesen Sie sich unbedingt diesen Beitrag zum Thema ETF & Steuer in Österreich und im Fall des Falles suchen Sie auch noch einen einschlägigen Steuerberater auf:

Echte oder synthetische ETF? Physisch-replizierender oder doch Swap-basierter ETF?

Ein physisch-replizierender, also echter ETF kauft sich die Wertpapiere selbst ein und hält diese bei der Nachbildung des Index. Ein synthetischer, also ein Swap-basierter ETF, kauft sich die Wertpapiere nicht selbst, sondern geben den ETF-Kunden nur die Zusage, dass sich der ETF genauso entwickeln wird wie der dazugehörige Index den der ETF abbildet. Dafür werden keine Wertpapiere erworben, sondern der ETF kauft sich über komplexe Gegengeschäfte diese Rechte ein bzw. sichert sich diese ab. Diese Gegengeschäfte nennt man im Fachjargon SWAP. Die synthetischen ETFs haben einen schlechten Ruf, denn in früheren Zeiten waren die Absicherungen der ETFs doch sehr riskant gebildet und wenn eine Bank, die bei einem der Tauschgeschäfte beteiligt ist, dann auch noch bankrott geht, so könnte der gesamte ETF umfallen. In den letzten Jahren haben die swappenden ETF hier aber mehr und mehr Sicherheiten reingeholt und es ist leider auch so, dass swappende ETFs hin und wieder auch gerne mal ihre Wertpapiere gegen eine Gebühr verleihen und so ein nettes, kleines Zusatzgeschäft haben. Läuft alles gut, so ist es fein, aber es ist auch dieses Leihgeschäft ein zusätzliches Risiko. Ob ein physischer ETF seine Wertpapiere nicht weiterverleiht ist wohl nur schwer rauszubekommen.

Ein kleines, feines Detail gibt es auch bei so manchen Wertpapier-Lombardkrediten: So manche Bank könnte sich weigern synthetische SWAP-ETFs nicht zu beleihen. Dieses Problem findet sich bei physischen ETFs nicht.

Ausschüttender oder thesaurierender ETF?

Es wird unterschieden zwischen ausschüttenden und thesaurierenden ETFs. Bei den ausschüttenden ETFs werden die Gewinne (z. B. Dividendenerträge) mindestens einmal im Jahr an die Anleger ausgeschüttet. Bei thesaurierenden Fonds werden die erzielten Gewinne nicht an den Anleger ausgeschüttet, sondern werden im ETF selbst wiederangelegt. Wenn Sie keine jährlichen Ausschüttungen benötigen oder wollen, so wird in der Regel empfohlen, dass sie den thesaurierenden ETF wählen. Hier brauchen Sie sich keine Gedanken darüber zu machen, was Sie mit den Ausschüttungen denn nun machen oder wo sie diese wieder veranlagen, sondern kaufen einfach mehr Anteile des bereits bestehenden ETFs. Es ist die einfachste Möglichkeit. Dazu wird mit dem thesaurierenden Fonds auch optimal der Zinseszins-Effekt genutzt.

Auch aus steuerlicher Sicht ist es sinnvoll sich einen thesaurierenden ETF zu kaufen, denn mitunter kann es in Österreich zu Problemen kommen bei dem einen oder anderen ausschüttenden Fonds.

Welchen ETF wähle ich denn nun aus?

Wer in das Thema einsteigt dem wird empfohlen einen ETF zu wählen, welcher bekannt ist und den sie schnell auch über Zeitungen etc. nachvollziehen können. Es ist ein leichtes den ATX, DAX, Dow Jones, etc. nachvollziehen zu können und wie dieser sich zusammensetzt. Die Transparenz ist hier definitiv gegeben und für keine unangenehmen Überraschungen gut. Die nächste Überlegung sollte dahin gehen, dass Sie zu dem Punkt kommen, in welche Region, in welche Anlageklasse etc. Sie investieren möchten. Diese Wahl sollte unabhängig vom Broker durchgeführt werden.

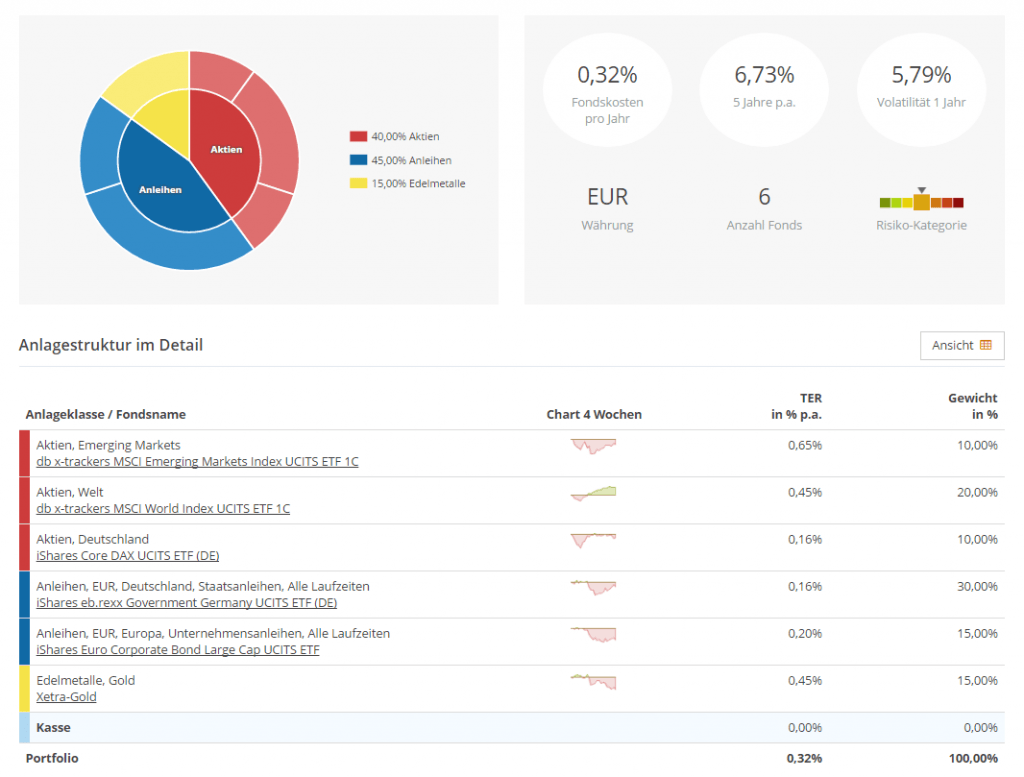

Wenn Sie Hilfe bei der Zusammenstellung Ihres Portfolios benötigen, so helfen Ihnen wunderbare Werkzeuge wie z. B. Justetf.com. Hier erhalten Sie Unterstützung in der Form, dass Sie angeben wie risikobereit Sie sind und erhalten dort auch beispielhafte Musterportfolios. Justetf hilft Ihnen bei der Zusammenstellung Ihres Portfolios, die Umsetzung erfolgt dann jedoch über Ihren eigenen Broker. Es gibt bei Justetf eine gratis und eine kostenpflichtige Version. Für die ersten Schritte dort reicht die kostenlose Version allemal. Eines dieser vorgestellten Musterportfolios sieht dort so aus:

„Invest A-40 %

Anlagestrategie

Die Musterportfolios Invest A verfolgen langfristig ausgerichtete Anlagestrategien (10+ Jahre). Ziel ist der reale Vermögenserhalt durch ein diversifiziertes Portfolio aus mehreren Anlageklassen bei geringen Wertschwankungen. Im Kern verkörpern die Portfolios eine kosteneffiziente, liquide und breit gestreute Anlage.

Das Musterportfolio ist in ausgewählte ETFs aus den Anlageklassen Aktien, Renten und Edelmetalle investiert. Die Gewichtung der einzelnen Anlageklassen erfolgt nach einem heuristischen Ansatz zur Verbesserung des Chance-Risikoverhältnisses.

Die strategische Asset Allocation soll langfristig beibehalten werden. Hierfür sind Mindest- und Höchstgewichtungen jeder Anlageklasse festgelegt. Bei Verletzung einer dieser Grenzen, wird das gesamte Portfolio auf seine ursprüngliche Asset Allokation zurückgesetzt. Es werden keine aktiven Veränderungen an der Strategie vorgenommen.

Aktienanteil: 40%

Die Aktienquote ist weltweit investiert. Dabei werden die Emerging Markets sowie Deutschland stärker gewichtet. Die Emerging Markets stellen schon heute den Großteil des globalen BIP Wachstums und Deutschland profitiert von diesem Wachstum in Vergleich zu anderen Industrieländern überproportional.

Rentenanteil: 45%

Die Aufteilung auf Staatsanleihen und Unternehmensanleihen erfolgt im Verhältnis 2 : 1. Bei den deutschen Staatsanleihen erfolgt die Diversifikation über die Laufzeitenbandbreite (Restlaufzeit von rd. 5 Jahren). Die Investition in Unternehmensanleihen erfolgt in die größten und liquidesten in EUR denominierten Anleihen mit vergleichbarer durchschnittlicher Restlaufzeit (rund 5 Jahre).

Edelmetallanteil: 15%

Zur Risikodiversifikation ist ein Goldanteil beigemischt. Gold fungiert als Portfolio „Versicherung“ gegen größere Staatskrisen. Die Vergangenheit hat gezeigt, dass es hierfür ideal geeignet ist.“

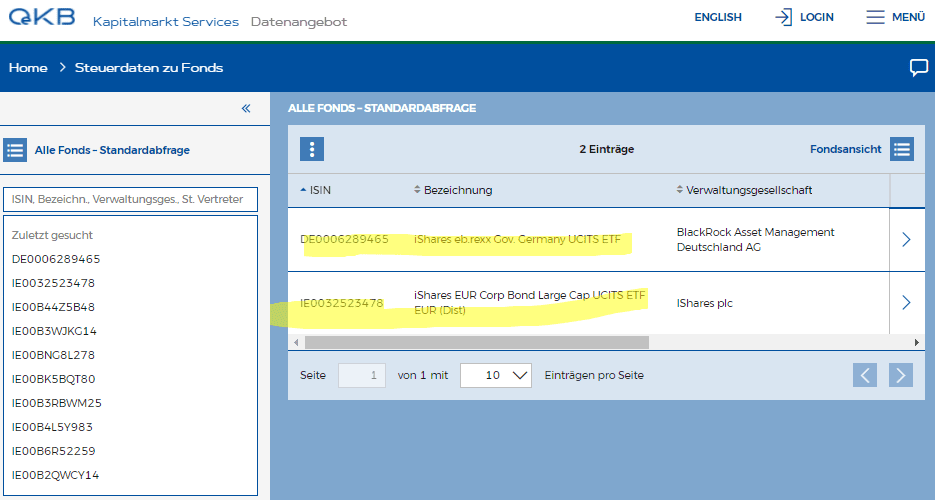

Wenn Sie nun überzeugt davon sind dieses ETF-Portfolio auch tatsächlich nachzukaufen, sollten Sie unbedingt darauf achten, dass es sich beim gewünschten ETF um einen Meldefonds handelt. Dies bedeutet, dass die jährlichen Ausschüttungen an den Broker gemeldet werden, welcher sich um die Ausschüttungen kümmert. Geschieht dies nicht, müssen Sie sich selbst darum kümmern. Ob der jeweilige ETF auch tatsächlich ein Meldefonds ist, können Sie in der Datenbank der Österreichischen Kontrollbank kontrollieren. Im oben vorgestellten Portfolio handelt es sich um folgende ISIN, welche über die Datenbank der OeKB geprüft werden sollten, ob diese in Österreich eine steuerliche Vertretung haben:

- db x-trackers MSCI Emerging Markets Index UCITS ETF 1C, ISIN LU0292107645, WKN DBX1EM – Meldefonds

- db x-trackers MSCI World Index UCITS ETF 1C, ISIN LU0274208692, WKN DBX1MW – Meldefonds

- iShares Core DAX UCITS ETF (DE), ISIN DE0005933931, WKN 593393 – Meldefonds

- iShares eb.rexx Government Germany UCITS ETF (DE), ISIN DE0006289465, WKN 628946 – Meldefonds

- iShares Euro Corporate Bond Large Cap UCITS ETF, ISIN IE0032523478, WKN 778928 – Meldefonds

- ARK ETF TRUST – INNOVATION ETF REGISTERED SHARES O.N., ISIN US00214Q1040, WKN A14Y8H – KEIN Meldefonds

Das Suchergebnis auf my.oekb.at von einem positiven Treffer, dass der besagte ETF ein Meldefonds ist, sieht so aus:

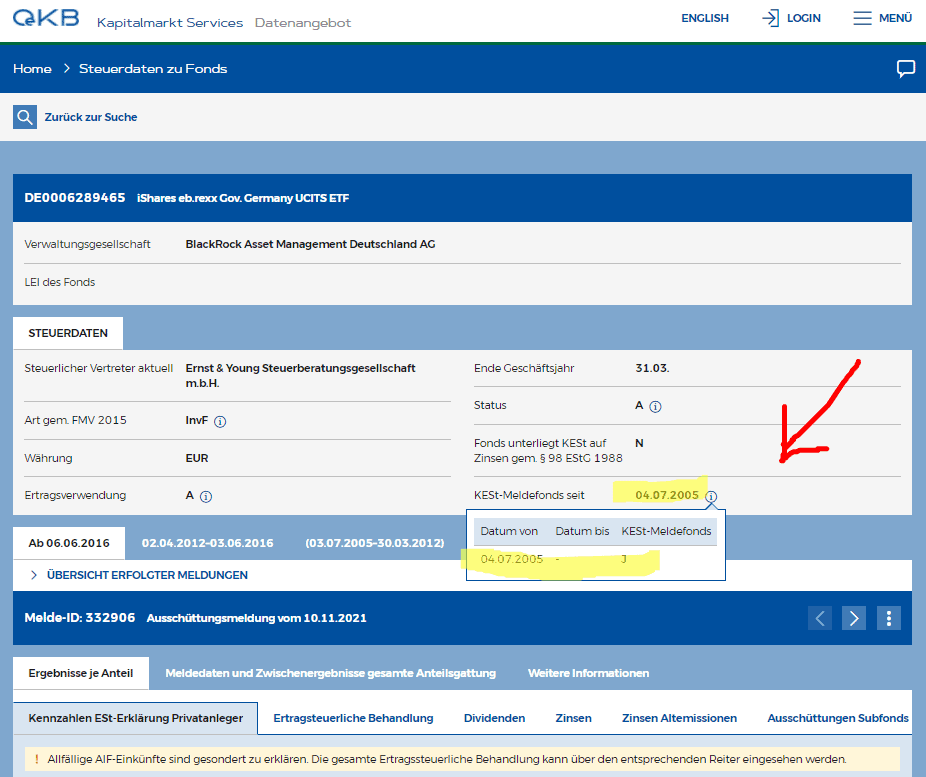

Um ganz sicher zu gehen, ist es notwendig die Details aufzurufen, um dort dann nachzusehen, ob es sich um einen aktiven Meldefonds handelt. Wie dieses Ergebnis aussieht, zeigt dieses Beispiel:

Achtung bei der my.oekb.at Abfrage: Oftmals wird mit Copy & Paste auch ein Leerzeichen mitübertragen, welches von der Suche leider nicht ignoriert wird. Damit kommt es hier zu keinen Ergebnissen und die Suchenenden gehen fälschlicherweise von einem Nicht-Meldefonds aus. Daher immer genau prüfen, ob der Suchtext auch wirklich dem entspricht, wonach gesucht wird..

Findet sich kein Ergebnis, so ist das ein Hinweis, darauf, dass es sich um keinen Meldefonds handelt. Wenn es sich um keinen Meldefonds handelt, bedeutet dies, dass Sie bei einem ausländischen Broker mit einem hohen Verwaltungsaufwand und bei einem inländischen Broker mit einem pauschalen Abschlag zur Begleichung der Steuerschuld rechnen müssen. Mehr über die steuerliche Behandlung finden Sie in diesem Beitrag.

Tipp zu Nicht-Melde-Fonds bzw. ETFs: Haben Sie auf Grund des Vorschlags von Justetf auch ETFs dabei, welche keine Meldefonds sind, so sollten Sie darüber nachdenken, ob Sie diese nicht gegen Meldefonds austauschen. Machen Sie es sich doch steuereinfach und verkomplizieren Sie Ihre ETF Anlagestrategie nicht unnötig. Ein steuereinfacher ETF hilft Ihnen dabei. Suchen Sie sich daher Alternativen in Form eines Melde-ETFs.

Welche ETFs kaufen - ein Musterportfolio

Welche ETFs Sie kaufen obliegt ganz Ihnen und Sie müssen sich Gedanken machen über Ihre Ziele. Dieser Vorschlag ist keine Kaufempfehlung.

Sehr offensiver ETF – 100 % Aktienquote:

SPDR MSCI ACWI UCITS ETF, SIN IE00B44Z5B48, WKN A1JJTC

Über den ETF: „Der MSCI All Country World Index (ACWI) bietet Zugang zu Aktien aus Industrie- und Schwellenländern weltweit. Der Index umfasst ca. 2.500 Werte und setzt sich aus 46 Länderindizes zusammen, davon 23 aus entwickelten Märkten und 23 aus Schwellenmärkten (Berechnung basierend auf Schlusskursen)“

| Name | SPDR MSCI ACWI UCITS ETF |

| ISIN: | IE00B44Z5B48 |

| Melde-ETF: | Ja |

| Gesamtkostenquote (TER): | 0,40 % |

| Replikationsmethode: | physisch |

| Fondswährung: | USD |

| Fondsdomizil: | Irland |

| Benchmark: | MSCI World NR USD |

Ausgewogener ETF – 50 % Aktienquote:

Wenn Sie einen ausgewogenen Mix haben möchten, so wäre eine Möglichkeit, dass Sie 50 % Ihres Geldes in den ETF der den MSCI World NR USD spiegelt investieren und die andere Hälfte Ihres Investments in einen Renten ETF fließt. Dieser Renten ETF investiert in Staatsanleihen der Euro-Zone.

50 % Investment in SPDR MSCI ACWI UCITS ETF, SIN IE00B44Z5B48, WKN A1JJTC

Über den ETF: „Der MSCI All Country World Index (ACWI) bietet Zugang zu Aktien aus Industrie- und Schwellenländern weltweit. Der Index umfasst ca. 2.500 Werte und setzt sich aus 46 Länderindizes zusammen, davon 23 aus entwickelten Märkten und 23 aus Schwellenmärkten (Berechnung basierend auf Schlusskursen)“

| Name | SPDR MSCI ACWI UCITS ETF |

| ISIN: | IE00B44Z5B48 |

| Melde-ETF: | Ja |

| Gesamtkostenquote (TER): | 0,40 % |

| Replikationsmethode: | physisch |

| Fondswährung: | USD |

| Fondsdomizil: | Irland |

| Benchmark: | MSCI World NR USD |

50 % Investment in db x-trackers Eurozone Government Bond UCITS ETF (DR) 1C

Über den ETF: „Der iBoxx® EUR Sovereigns Eurozone Index bietet Zugang zur Gesamtheit der in Euro denominierten Staatsanleihen, die von Regierungen der Eurozone begeben werden.“

| Name | db x-trackers Eurozone Government Bond UCITS ETF (DR) 1C |

| ISIN: | LU0290355717 |

| Melde-ETF: | Ja |

| Gesamtkostenquote (TER): | 0,15 % |

| Replikationsmethode: | physisch |

| Fondswährung: | EUR |

| Fondsdomizil: | Luxemburg |

| Benchmark: | – |

Defensiver ETF – 20 % Aktienquote:

Wenn Sie es defensiver angehen und Ihr Geld möglichst stabil veranlagen möchten, so ist eine hohe Beimischung eines Rentenanteils von Nöten. Dieses Beispiel zeigt eine Möglichkeit. Der Renten-ETF spiegelt Staatsanleihen der Euro-Zone wider.

20 % Investment in SPDR MSCI ACWI UCITS ETF, SIN IE00B44Z5B48, WKN A1JJTC

Über den ETF: „Der MSCI All Country World Index (ACWI) bietet Zugang zu Aktien aus Industrie- und Schwellenländern weltweit. Der Index umfasst ca. 2.500 Werte und setzt sich aus 46 Länderindizes zusammen, davon 23 aus entwickelten Märkten und 23 aus Schwellenmärkten (Berechnung basierend auf Schlusskursen)“

| Name | SPDR MSCI ACWI UCITS ETF |

| ISIN: | IE00B44Z5B48 |

| Melde-ETF: | Ja |

| Gesamtkostenquote (TER): | 0,40 % |

| Replikationsmethode: | physisch |

| Fondswährung: | USD |

| Fondsdomizil: | Irland |

| Benchmark: | MSCI World NR USD |

80 % Investment in db x-trackers Eurozone Government Bond UCITS ETF (DR) 1C

Über den ETF: „Der iBoxx® EUR Sovereigns Eurozone Index bietet Zugang zur Gesamtheit der in Euro denominierten Staatsanleihen, die von Regierungen der Eurozone begeben werden.“

| Name | db x-trackers Eurozone Government Bond UCITS ETF (DR) 1C |

| ISIN: | LU0290355717 |

| Melde-ETF: | Ja |

| Gesamtkostenquote (TER): | 0,15 % |

| Replikationsmethode: | physisch |

| Fondswährung: | EUR |

| Fondsdomizil: | Luxemburg |

| Benchmark: | – |

ETF Sparplan: Flatex, DADAT oder easybank?

Wenn Sie regelmäßig investieren möchten mit der Hilfe eines Sparplans, so sollten Sie sich einen steuereinfachen Broker suchen, welcher für Sie alle Steuerthemen übernimmt und Sie nur Monat für Monat den Betrag überweisen und der Broker investiert für Sie in den gewünschten ETF.

Mittlerweile bieten zahlreiche steuereinfache Broker in Österreich bereits einen ETF Sparplan an, jedoch ist Flatex hier bei der Anzahl und allgemein beim ETF-Sparplan Angebot am besten ausgestattet:

- Flatex: 0,00 oder 1,50 Euro Gebühr und fast 1.200 ETFs (über 200 ETFs kostenlos)

- DADAT: 0,75 Euro + 0,175 % bei ca. 60 ETFs

- easybank: 0,00 oder 2,00 € +0,275 %. bei 160 ETFs (über 60 ETFs kostenlos)

- Auch Erste Bank, Bank Direkt oder BAWAG P.S.K. bieten ein ETF Sparplan Angebot an, dies aber überschaubar bei Anzahl der ETFs und auch bei den Kosten.

- Es gibt zahlreiche Broker aus dem Ausland die mit tollen und günstigen ETF-Sparplänen locken, doch ist hier die Versteuerung selbst vorzunehmen. Aufgrund der Komplexität des Steuerthemas und dass bei ausländischen Brokern der Kunde für die korrekte Steuerabfuhr verantwortlich ist, ist es ratsam bei einem inländischen Broker zu bleiben.

Einen ETF-Sparplan Vergleich gibt es hier:

Weitere interessante Beiträge rund um das Thema Fonds bzw. ETF im speziellen:

- Ausschüttungsgleiche Erträge bei Fonds bzw. ETFs: Wie können Sie diese selbst prüfen bzw. wie können Sie diese selbst versteuern?

- ETF Steuern: Alles rund um das Thema Steuern von Fonds bzw. speziell von ETFs

Hi, ich überlege mir einige ETF´s zu kaufen unter anderem auch Anleihen ETF. Muß ich hierbei auf die Laufzeit achten und rechtzeitig verkaufen oder passiert das ohnedies automatisch? Welche Laufzeiten würdest du empfehlen?

grüße

Hallo Tom,

du fragst hier nach einer Anlageberatung, was für dich geschickter ist in Hinblick auf die Marktlage. Broker-Test.at wendet sich an Selbstentscheider, das bedeutet, nur du kennst deine Bedürfnisse und wie du den Markt aktuell und in Zukunft einschätzt.

Grüße,

Andreas

Hallo Andi,

zu dem Thema: „Ausschüttender oder thesaurierender ETF?“

Ich habe in einer Excel-Liste eine Aufstellung gemacht für Acc. vs Dist..

Was mich verwirrt ist, dass der Depotwert je nach Anbieter sich „deutlich“ unterscheidet.

Bei iShares fährt man mit einem thesaurierenden zBsp. World besser und bei Vanguard fährt man, sofern man die Ausschüttungen wieder veranlagt, trotz Kosten und Steuern („rückwirkend“) besser.

Hast Du schon einmal selbst so eine Aufstellung gemacht?

Hallo Marco,

nein, sowas habe ich noch nie gemacht, kann dir hier aber auch nicht folgen. Warum sollte ein Ausschütter besser sein als die SELBE thesaurierende Variante? Alleine durch den Time-Lag der Wiederveranlagung und der Kosten/Spread der Wiederveranlagung von Ausschüttungen bist du schon hinter der thesaurierenden Variante.

Gruß, Andreas

Hallo Andi, danke für deine rasche Antwort ;0) Also ich kann mich mit der Argumentation von vielen Finanzyoutubern, dass thesaurierende ETFs von einem Zinseszins profitieren und daher „besser“ sind nicht anfreunden. Für mich bedeutet Zinseszins, dass ich für meine Einlage über Jahre eine exponentielle Steigerung bekomme. Und diese Steigerung sehe ich da „nur“ passiv im Kurs aber ich bekomme nicht mehr ETF Anteile. In der Berechnung habe ich die Auszahlungstermine als Wiederanlage genommen, Kurse auf Euro umgerechnet, 27,5% Steuern abgezogen und die Kosten von der automatischen Wiederanlage habe ich pro Nachkauf von 1,50 berücksichtigt. Ignoriert habe ich die Besteuerung der… Weiterlesen »

Einen „Zinsenzins“ gibt es bei Aktien nicht, da kein Zins bei Aktien, das wissen aber nur wenige da draußen 😉 Wie du richtig schreibst, es geht um exponentielle Steigerung à la Covidinfektion. Compounding heißt das auf Englisch und trifft es besser. Einfach Gewinne wiederveranlagen. Ob im Kurs oder mehr Anteile ist ghupft wie ghatscht, am Ende kommt das selbe raus, ob du 100 Anteile à 10 Euro hast oder 95 Anteile à 10,5263 Euro. Glaube uns einfach, dass Thesaurierend besser ist. Deine Berechnung hat ein paar Fehler wie z. B. keine Berücksichtigung von ausschüttungsgleichen Erträgen, Kosten bei der Wiederveranlagung, keine… Weiterlesen »

Hi ich hätte erneut eine Frage, Wenn ich Anteile an meinem ETF nachkaufen möchte, da der Kurs gerade günstig ist sagen wir für 150 Euro nachkaufen, habe ich ja auch dementsprechende Gebühren von ca. 5Euro…. Ich bin beim Broker Flatex, hat jemand Erfahrungen ob man solche Käufe günstiger machen kann, weil dementsprechend rentiert sich das ja nicht, wenn ich 3% zahlen muss.

Würde kurzfristig den Sparplan erhöhen und das Monat drauf wieder auf normale Rate zurück ändern.

Wenns sofort sein muss, wirst du um die Gebühren nicht herum kommen

Yep, würde ich genau so machen. Kosten entstehen hier natürlich auch, doch niedriger. Kosten ETF plus ATC (Additional Trading Costs, die sich in einem ungünstigeren Kurs auszwirken). Generell kann ich aber Kleininvestments in dieser Höhe nicht wirklich etwas abgewinnen, weil das ideale Timing für Investments können wir „Sterbliche“ eh nicht finden. Ich z. B. habe meinen Flatex Sparplan sogar nur alle 3 Monate zur Ausführung, weil ich dadurch auch im Schnitt niedrigere Kosten habe. Regelmäßig investieren ist gscheit, aber nicht bis aufs letzte ausreizen, denn es gibt eben auch Kosten die man nicht vernachnlässigen sollte!

Richtig, mach ich auch so:

Gratis-Sparpläne monatlich und alle anderen vierteljährlich

Hallo zusammen,

mich lässt die profitweb.at Suche gerade etwas verzweifeln, denn selbst wenn ich eure Beispiele -laut euch Meldefonds – dort suche erhalte ich 0 Treffer. Ändert sich das so schnell?

Servus Katherina,

du musst gar nicht verzweifeln, denn ich glaube zu wissen, woran es scheitert. Wenn du die oben genannten URL von Profitweb aufrufst, oder eben diese hier https://www.profitweb.at/public/main/start.jsp so passe auf, dass du rechts unten auf den Link „KESt-Meldefonds“ klickst, denn erst dort kommst du zur Abfrage von Meldefonds. Das ist von der OeKB bisschen ungeschmeidig aufgebaut worden.

Ich habe den Hinweis im Artikel oben noch eingebaut.

Probiere es bitte aus und melde dich, ob es nun funktioniert hat.

Ich möchte in einen MSCI World ETF investieren und habe schon ein paar Vergleiche angestellt. Auch zwischen physisch und synthetischen ETF’s. Den allgemeinen Informationen nach sollten doch die synthetischen ETF’S günstiger sein, in der Praxis sieht es für mich aber großteils anders rum aus z.B. DE000A1C9KL8 TER= 0,15% p.a. (physisch) gegenüber LU0659579733 TER=0,52% p.a. (synthetisch).

Was ist der Grund dafür, dass die „teurer“ zu handhabenden physischen ETF’s teilweise niedrigere Gehühren haben als die synthetischen?

Servus Robert,

den Grund kann ich dir nicht nennen, doch sind mir bei den oben genannten ETFs Unterschiede aufgefallen. Ob einer Ausschüttend oder Thesaurierend ist, das wird sich auf die TER wohl kaum auswirken, was sich aber wohl auswirken wird ist, wenn ein ETF währungsgesichert ist und so in Euro läuft. Das hast du bei deinem 2. ETF. Sieh dir einfach die Renditen der unterschiedlichen Jahre zwischen den beiden ETFs an, das sind gehörige Unterschiede!

Ansonsten würde ich einfach direkt bei xtrackers anfragen, warum dies der Fall ist.