Das Wichtigste zusammengefasst

- Vorabsteuer die wiederum auf die Einstandskosten angerechnet werden

- Wenn steuereinfacher Broker, so kümmert sich dieser um die ordnungsgemäße Versteuerung der ausschüttungsgleichen Erträge – die hier vorfindbaren Informationen dienen lediglich zum Nachvollziehen

- Was sind ausschüttungsgleiche Erträge und wann fallen diese an? Wie kann ich als Privater herausfinden, warum mir mein steuereinfacher Broker ausschüttungsgleiche Erträge abgerechnet hat, ich eine Steuerzahlung habe, obwohl ich gar keine Erträge erhalten habe? Hier gibt es die Auflösung!

- Auf my.oekb.at können Sie die ausschüttungsgleichen Erträge ansehen/herunterladen und selbst nachvollziehen. Ihr Broker rechnet mit diesen Daten ab. Gemeldet werden diese vom steuerlichen Vertreter des Fonds. Inklusive Erklärvideo!

- Hat man keinen steuereinfachen Broker, sprich einen Broker im Ausland, so muss die Versteuerung selbst in die Hand genommen werden. Dies ist komplex, wurde aber dank einer verbesserten Meldestruktur 2020 leichter.

In diesem Ratgeber

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Achtung: Wenn Sie einen steuereinfachen Broker haben der sich um die Abführung der Kapitalertragsteuer kümmert, so kümmert sich dieser auch um alles rund um das Thema ausschüttungsgleiche Erträge. Es ist nichts zu tun. Die hier bereitgestellten Informationen können jedoch dazu dienen, dieses Thema besser zu verstehen.

Was sind ausschüttungsgleiche Erträge?

Ausschüttungsgleiche Erträge ist eine Art Vorabbesteuerung auf Erträge die im Fonds angefallen sind. Diese Vorabsteuer wird berücksichtigt, denn die Einstandspreise werden angepasst und somit beim Verkauf eine Doppelbesteuerung vermieden.

Handelt es sich um einen Meldefonds, so können bei diesem ausschüttungsgleiche Erträge entstehen. Der ausschüttungsgleiche Ertrag wird gemäß § 186 Abs. 2 Z 3 InvFG 2011 ermittelt.

Ausschüttungsgleiche Erträge fallen meistens bei thesaurierenden Fonds an, können aber auch bei ausschüttenden Fonds anfallen. Die ausschüttungsgleichen Erträgen setzen sich aus den ordentlichen und außerordentlichen Erträgen des Fonds zusammen.

Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenInländischer Broker oder ausländischer Broker

Mit einem ausländischen Broker haben Sie meist kostengünstigere Spesen, aber Sie haben sicherlich auch einen höheren Aufwand mit den steuerlichen Belangen. Auch wenn Broker wie Smartbroker, Trade Republic, DEGIRO damit werben, dass dort fast zum Nulltarif ETFs gekauft werden können, kann die jährliche Arbeit mit der korrekten Abführung der Steuer ein erheblicher Aufwand werden und birgt natürlich auch ein Risiko in sich. Sie sind dafür verantwortlich, dass alles korrekt abgeführt wird!

Ausschütter oder thesaurierender Fonds?

Es wird in der Veranlagung zwischen ausschüttenden und thesaurierenden Fonds unterschieden. Meist ist es so, dass ausschüttende Fonds Ausschüttungen haben und thesaurierende Fonds eben die ausschüttungsgleichen Erträge.

Es gibt jedoch keine Garantie darauf und es ist gar nicht so selten, dass auch ein Ausschütter ausschüttungsgleiche Erträge hat. Seien Sie sich dessen bewusst und später nicht erstaunt, dass es hier keine „Sortenreinheit“ gibt.

my.oekb.at liefert die Steuerdaten für Meldefonds

In diesem Video können Sie zusehen, wie Sie zu den Informationen der ausschüttungsgleichen Erträge auf Profitweb kommen und welche Zeilen im Dokumenten-Download dann für Sie wichtig sind. Alternativ gibt es auch die darunter vorfindbare Anleitung. Der im Beispiel erwähnte Fonds ist ein Fonds, welcher in US-Dollar notiert (Umrechnung zum Stichtag nicht vergessen).

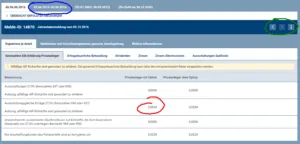

Danach erhalten Sie das Ergebnis von my.oekb.at und Sie können hier nun die Details zum Fonds ansehen und gegebenenfalls sogar als CSV-Datei herunterladen. Wir möchten uns die Steuerdaten ansehen und sehen bereits bei der Übersicht, dass es sich hier um einen Fonds (bzw. ETF) handelt, welcher seit 22.5.2013 ein KESt-Meldefonds in Österreich ist.

Seit Dezember 2020 sind die notwendigen Informationen auf einen Blick leicht ersichtlich und das sogar rückwirkend über viele Jahre! Kein aufwendiges Suchen mehr, sondern alles schön übersichtlich auf einer Seite bzw. in einem Bereich für den Anleger.

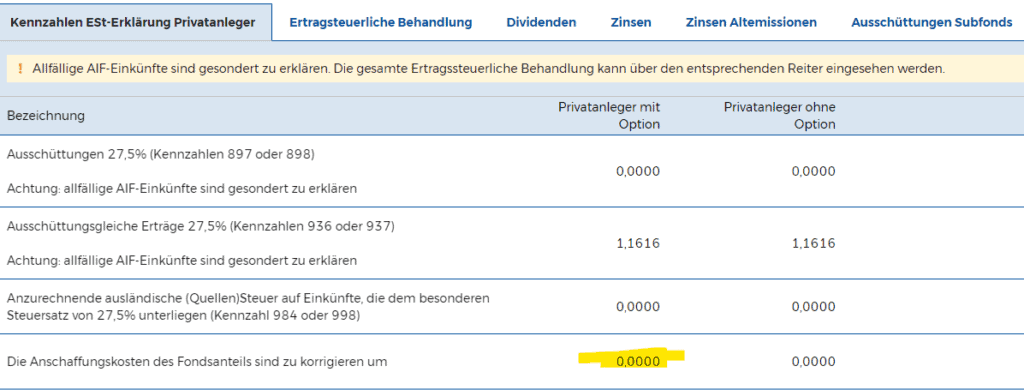

Hier eine andere Jahresmeldung des ETF „Lyxor MSCI World (LUX) UCITS ETF I“ mit der ISIN LU0392494562. Die grün markierten Felder zeigen, dass jeweilige Meldedatum bzw. können über die Pfeile zu früheren Meldungen navigiert werden und natürlich auch heruntergeladen werden.

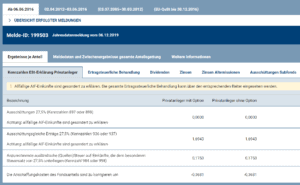

Genau mit diesen Daten kann die E1kv rasch und korrekt ausgefüllt werden. Die Angaben in der Meldung sind je Fondsanteil und je nachdem in welcher Währung der Fonds notiert, muss eventuell noch der Fondsanteil in Euro umgerechnet werden und am Ende mit der Anzahl der Fondsanteil zum Zeitpunkt der Meldung multipliziert werden. Die Währung des Fonds zeigt sich ebenso im Stammblatt des Fonds auf my.oekb.at

Den jeweils aktuellen Umrechnungskurs bei Notierung in Fremdwährung zum Meldestichtag kann am besten hier abgerufen werden: Wechselkurs der EZB am Tage der steuerlichen Meldung. Erfolgt die Meldung my.oekb.at z. B. am 3.1.2020, so suchen Sie sich den Umrechnungskurs dazu. Zum 3.1.2020 war z. B. der Umrechnungskurs des Euro zum US-Dollar bei 1,147. Nimmt man das obige Beispiel des ETFs „LU0392494562“ her, so sind die ausschüttungsgleichen Erträge in der höhe von 1,1616 US-Dollar umgerechnet dann 1,0421 Euro ausschüttungsgleicher Ertrag pro Stück in Euro von dem die 27,50 %ige Kursgewinnsteuer abgeführt werden muss. Sie müssen hier nur noch herausfinden, wie viele Stück Sie denn am Meldestichtag in Ihrem Depot hatten. Es zählt hier der Zuflusszeitpunkt.

Hinweis: Damit es zu keiner Dopppelbesteuerung kommt, wird der Anschaffungswert Jahr für Jahr erhöht. Dafür gibt es bei den gemeldeten Daten der OeKB eine eigene Zeile „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“. Zum Zeitpunkt des Verkaufs des Wertpapieres wird somit der erhöhte Anschaffungswert berücksichtigt und so kommt es es zur korrekten Besteuerung. In diesem Fall ist keine Korrektur notwendig.

Drei wichtige Hinweise:

- Auch Ausschütter können in ihren Jahresmeldungen ausschüttungsgleiche Erträge haben. Oftmals kann es sogar auch so sein, dass die Ausschüttungen unter ausschüttungsgleiche Erträge gemeldet werden.

- Es wird darauf hingewiesen, dass allfällige AIF-Einkünfte noch gesondert erklärt werden müssen. Überprüfen Sie daher über den Reiter „Ertragssteuerliche Behandlung“ ob ihr Fonds keine AIF-Einkünfte führt.

- Handelt es sich um einen Ausschütter der die Ausschüttungen nicht über den steuerlichen Vertreter an die OeKB meldet, so sind die Ausschüttungen auch noch gesondert zu versteuern und in der Einkommensteuererklärung anzugeben.

Wenn Sie nun noch Fragen oder Ergänzungen zu diesem Beitrag über ausschüttungsgleiche Erträge von thesaurierenden Meldefonds und wo Sie die notwendigen Daten zur korrekten Versteuerung des Fonds finden können, so nutzen Sie die Kommentarfunktion dieses Artikels.

Steuereinfachen Broker verwenden

Die ausschüttungsgleichen Erträge selbst zu versteuern, da ein ausländischer Broker verwendet wurde, ist eine komplexe Sache, die von vielen wohl unterschätzt wurde, als man sich für einen Broker im Ausland entschied. Man spart sich dort wohl den einen oder anderen Euro, doch ist man bei der korrekten Versteuerung dann ganz auf sich selbst gestellt, denn die Informationen die man vom Broker aus dem Ausland erhält sind nur rudimentär und keine wirkliche Unterstützung. Wenn Sie die Zeit rechnen, welche Sie dafür aufwenden an die richtigen Zahlen zu kommen und diese in Ihre Einkommensteuererklärung einzusetzen, so könnte es passieren, dass sich die günstigeren Broker Preise im Ausland dann doch nicht rechnen.

Achtung: Die ausschüttungsgleichen Erträge nicht zu versteuern ist überhaupt keine gute Idee, denn die Broker aus dem EU-Ausland sind natürlich dazu verpflichtet die Depotinhaber an ihre nationalen Steuerbehörden zu melden und diese wiederum melden weiter an die österreichischen Finanzbehörden. Die Meldung ist sehr umfangreich und das Finanzamt weiß also bescheid über Ihr Depot. Geregelt ist dieser Austausch mit dem Zauberwort „Common Reporting Standard“. Einen eigenen Beitrag zu diesem Thema finden Sie hier.

Wenn Sie sich all den Ärger und die Mühen ersparen wollen, so verwenden Sie einen steuereinfachen Broker, welcher Ihnen die Arbeit abnimmt und für Sie die Steuer abführt. Günstige Broker mit Sitz in Österreich sind Flatex, DADAT und die easybank. Online Broker wie die DADAToder auch die Bank Direkt haben sehr oft Neukundenaktionen die auch für die Gebühren für den Depotübertrag aufkommen. Auch als Bestandskunde lohnt sich eine Nachfrage beim Broker, wie es denn aussieht, wenn Sie ihre Wertpapiere, in diesem Fall Fonds bzw. ETF, zu einem anderen Broker transferieren möchten.

Besteuerung von ausschüttungsgleiche Erträgen mit ausländischen Brokern (Degiro, Onvista, Trade Republic, Smartbroker, Comdirect, Consorsbank)

Es ist alles einfacher, wenn ein steuereinfacher Broker mit Sitz oder Niederlassung in Österreich verwendet wird, wie es bei Flatex, DADAT, Easybank, etc. der Fall wäre. Will man dennoch den schweren und harten Weg gehen, so muss man die oben beschriebenen Daten für den ETF erheben und in das Formular E1kv, welches das Finanzamt anbietet, eintragen. Wie kommt man zum Formular E1kv für das jeweilige Jahr? Sie müssen dazu die Möglichkeit haben, eine Einkommensteuererklärung abzugeben. Falls Sie dies bereits können, so starten Sie beim Punkt b) los, wenn Sie bislang eine Arbeitnehmerveranlagung gemacht haben, so starten Sie bei Punkt a) los – sie müssen sich zuerst in die Einkommensteuererklärung optieren.

a) Sie verwenden im Moment noch eine Arbeitnehmerveranlagung um eine Steuererklärung durchzuführen?

Wechseln Sie bitte zur Einkommensteuererklärung, denn nur dort gibt es das notwendige Formular E1kv. Um einen Erklärungswechsel von Arbeitnehmerveranlagung auf Einkommensteuererklärung durchzuführen, steigen Sie auf FinanzOnline ein, klicken danach im Menü auf „Eingaben > Anträge > Erklärungswechsel“ und dort wählen Sie den „Wechsel zur Einkommensteuererklärung“ aus. In diesem Beitrag wird der Erklärungswechsel detailreich erklärt. Nach dieser Aktion erhalten Sie die Bestätigung, dass der Erklärungswechsel erfolgreich durchgeführt wurde. Nun können Sie bei b) fortfahren.

b) Sie machen bereits eine Einkommensteuererklärung?

Um die ausschüttungsgleiche Erträge ordnungsgemäß zu versteuern, wählen Sie in FinanzOnline das Formular E1kv aus (E1kv Beilage zur Einkommenssteuererklärung E1 für Einkünfte aus Kapitalvermögen).

Achtung, EURO-Beträge einfügen: Achten Sie davor unbedingt darauf, dass Sie bei Fonds in Fremdwährungen zuerst die ausschüttungsgleichen Erträge der Fremdwährung in Euro umrechnen zum Kurs am Meldesichttag.

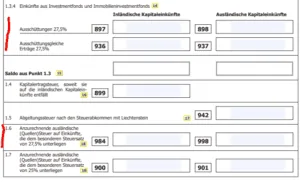

Bei einem steuereinfachen Broker versteuert dieser die ausschüttungsgleichen Erträge, über die Kennazl 937 können Sie die ausschüttungsgleichen Erträge von Fonds bei einem ausländischen Broker selbst versteuern:

Kennzahl 937:

Ausschüttungsgleiche Erträge 27,5% (Kennzahlen 936 oder 937) Achtung: allfällige AIF-Einkünfte sind gesondert zu erklären

Kennzahl 998:

Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998)

Weil man es nicht oft genug sagen kann, auch hier wieder der Hinweis:

Alle Angaben ohne Gewähr und nach besten Wissen und Gewissen erstellt!

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Die einfachste Alternative zu all diesem Steuerkram ist es natürlich, wenn Sie sich einen steuereinfachen Broker suchen oder finden Sie den Aufwand überschaubar? Nehmen Sie sich einen Steuerberater dafür, oder versuchen Sie es auf eigene Faust?

In diesem Beitrag wird das Thema Versteuerung von Fonds und ETFs nochmals genauer betrachtet und erklärt.

Fazit

Das Thema Besteuerung von ausschüttungsgleichen Erträgen ist definitiv kein einfaches Thema und erfordert so einiges an Hirnschmalz. Ob die oben gemachten Ausführungen korrekt sind, das entzieht sich meiner Kenntnis. Sie sind auf jeden Fall nach besten Wissen und Gewissen erstellt und werden immer wieder aktualisiert.

Handelt es sich um einen ausländischen Meldefonds, so liefert dieser über seinen steuerlichen Vertreter die Steuerdaten über Meldungen an die Österreichische Kontrollbank (OeKB), welche dieser auf der Website profitweb.at veröffentlicht. Von dort holt sich der steuereinfache Broker diese Daten und rechnet die Steuer im Namen des Kunden ab. Haben Sie keinen steuereinfachen Broker, so müssen Sie sich selbst das nötige Wissen aneignen und die Daten von Profitweb herunterladen, aufbereiten und schlussendlich über Ihre Einkommensteuer-Erklärung versteuern. Das Finanzamt und ein Steuerberater sind hier Ihre Hilfestellungen, damit auch alles mit rechten Dingen zugeht.

Die ausschüttungsgleichen Erträge sind Vorabsteuern für den Staat bei einem Fonds. Damit es beim Verkauf nicht zu einer Doppelbesteuerung kommt, werden die bereits bezahlten Steuern berücksichtigt. Dazu werden die Anschaffungskosten bzw. die Einstandspreise angepasst.

Hinweis zu den Kommentaren

Andreas, muss ich jetzt bei meinem ETF mit der ISIN nun den Wert x in das Feld y meiner Einkommensteuererklärung einfügen?

Fragen wie diese sind persönliche Fragen die nur eine Steuerberatungskanzlei passend und treffend beantworten kann. Bitte um Verständnis, dass ich keine persönliche Beratung anbieten kann – daher entweder selbst die Entscheidung treffen oder die ExpertInnen der Steuerberatungskanzleien aufsuchen. Oder… noch einfacher, einen steuereinfachen Broker verwenden!

Hallo Andreas, vielen Dank für deinen Beitrag und das hilfreiche Video! Ich hätte noch eine kurze Rückfrage zur Umsetzung: Im Jahr 2024 habe ich über Trade Republic zwei ETFs bespart, den iShares Core MSCI World UCITS ETF USD (Acc) (ISIN: IE00B4L5Y983) sowie den iShares Core MSCI EM IMI UCITS ETF USD (Acc) (ISIN: IE00BKM4GZ66). Während meines Investitionszeitraums (ca. Jänner bis Dezember 2024) beim MSCI World ETF finde ich auf my.oekb.at keine Meldung. Heißt das, dass ich für diesen ETF keine ausschüttungsgleichen Erträge in der Steuererklärung angeben muss? Für den MSCI EM IMI ETF gibt es eine Meldung vom 06.08.2024 –… Weiterlesen »

Servus Anton,

so wie du sehe ich es auch, der World ETF machte keine Meldung in dem Zeitraum den du angegeben hast. Beim EM ETF aber sehr wohl. Hier sind die ausschüttungsgleichen Erträge, Quellensteuer anzugeben und die Anschaffungskostenkorrektur durchzuführen – es klingt so als ob du diese verkauft hättest. Wenn mit Gewinn, so ist natürlich die Kursgewinnsteuer auch (noch) fällig.

Hallo Andreas, erstmal vielen Dank für deine aufschlussreichen Videos! Ich hätte eine Frage zur Auswahl der richtigen Jahresmeldung im Rahmen meiner Steuererklärung für das Jahr 2024. Mein Depot bei Trade Republic besteht seit Februar 2024, und ich investiere monatlich mittels Sparplan in drei ETFs. Einer dieser ETFs ist der iShares Core S&P 500 UCITS ETF USD (Acc) (IE00B5BMR087). Zu diesem ETF gibt es zwei (relevante) Jahresmeldungen: (1) Meldung vom 16.01.2024 – Geschäftsjahr: 01.08.2022 bis 31.07.2023 (2) Meldung vom 20.01.2025 – Geschäftsjahr: 01.08.2023 bis 31.07.2024 Ein ähnliches Problem habe ich bei meinem zweiten ETF (LU2009202107). Hier wurde die Jahresmeldung jedoch nach… Weiterlesen »

Hallo Lukas,

du hast die Anzahl der gehaltenen ETFs zum Tag der jeweiligen Meldung heranzuziehen. In deinem Fall für das Kalenderjahr 2024:

Wenn du am 16.1.2024 KEINE Anteile des ETFs gehalten hast, so hast du für 2024 bestenfalls Ausschüttungen zu versteuern, falls es hier welche gegeben hätte.

https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=IE00B5BMR087

Gruß,

Andreas

Alles klar, vielen Dank!

Wenn es mehrere Meldungen gab, muss ich die Anzahl der Anteilen dieser Stichtage zusammenrechnen, richtig?

Liebe Grüße

Lukas

Wenn du meinst, dass du die Summe deiner Anteile zum jeweiligen Stichtag für die Berechnung deiner Steuerschuld heranzuziehen hast, dann ist die Antwort ja.

Hallo Andreas, Ich halte schon seit einigen Jahren die beiden ETFs IE00BYYHSQ67 und IE00BYYHSM20, da ich immer darauf geachtet habe, dass seitens iShares Ausschüttungs- und Jahresmeldungen in Österreich gemacht werden (eigentlich wäre mir der Vanguard All World High Dividend zB lieber, da hatte ich aber Angst, dass es irgendwann einmal aufgrund der nicht gemachten Ausschüttungsmeldungen zu erhöhter Steuerlast kommt, was mE anscheinend doch unberechtigt war). Mit Entsetzen habe ich festgestellt, dass mir jetzt Anfang April beinahe 1.000 USD Steuern für ausschüttungsgleiche Erträge innerhalb dieser beiden ETFs abgezogen wurden. Der eine hat lt. ÖKB Homepage 0,29 und der andere 0,33 pro… Weiterlesen »

Hallo Sebastian,

ich habe mir jetzt nur den ersten ETF angesehen und hier sehe ich, dass im Zeitraum des Geschäftsjahres, 1.11.2023 bis 31.10.2024 der ETF um über 20 % gestiegen ist, das ist rund 1 Euro. Als Bemessungsgrundlage für die Steuer werden ca. 0,24 Euro herangezogen für diesen Zeitraum. Ich finde das überschaubar hoch für diesen Kursanstieg.

Für die Ausschüttung, hier wurde Kapital dem Fonds entnommen, ist natürlich extra auch noch Steuer zu bezahlen.

Am Ende ist es immer so: Steuer ist vor allem dann zu bezahlen, wenn der Fonds gut läuft.

Grüße,

Andreas

Danke für deine Antwort.

D.h. diese 0,24 sind die ausschüttungsgleichen Erträge des ETFs? Denn nur weil ein ETF gestiegen ist muss ich ja keine Steuern zahlen oder? Das ist ja keine Vorabpauschale wie in Deutschland.

LG Sebastian

Da liegst du richtig, dass der Kursanstieg per se keine Steuer auslöst, aber die Tendenz dadurch. Durch Verkäufe mit Gewinn, Dividenden, Zinserträge und was auch immer so an ordentlichen und außerordentlichen Erträgen im Fonds anfällt, ist Steuer zu zahlen. Nachdem der Fonds im Preis angestiegen ist, darf angenommen werden, dass ein Verkauf eher zu einer Gewinnrealisierung führt als bei Verkäufen. Es gilt das Transparenzgebot, es wird so besteuert als ob du die Wertpapiere selbst gehalten hättest und ge- bzw. verkauft hast. Im Unterschied zu Deutschland wird also nicht pauschal etwas angenommen sondern genau & fair abgerechnet in Österreich. Thesaurier haben… Weiterlesen »

Danke für deine überaus verständlichen Antworten! Ich werde weiterhin treuer Leser deiner Seite bleiben.

LG

Sebastian

Hallo Andreas, du schreibst, dass die ausschüttungsgleichen Erträge bei einem Kauf dem Einstandswert aufgerechnet werden, um eine Doppelversteuerung zu vermeiden. Da ich meine ETFs seit einigen Jahren bei TR habe: (1) Muss ich bei einer Veräußerung manuell die bezahlten ausschüttungsgleichen Erträge aufsummieren und selbstständig in dem Steuerreport dem Gewinn gegenrechnen (=abziehen)? Beispiel: 1000€ investiert, 40€ ausschüttungsgleiche Erträge bezahlt, 100€ Gewinn -> In der Steuer einen Gewinn von 60€ (100€-40€) angeben (2) Oder macht das die Steuer für mich automatisch, d.h. ich trage die Werte ein ohne die ausschüttungsgleichen Erträge der Vorjahre zu berücksichtigen? Beispiel: 1000€ investiert, 40€ ausschüttungsgleiche Erträge bezahlt,… Weiterlesen »

Hallo Jakob, es ist das Erste, wobei es natürlich nicht die ausschüttungsgleichen Erträge der Vorjahre exakt sind sondern der Punkt der Meldung „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“ und gegebenenfalls noch in Euro umrechnen. Das was TR Jahr für Jahr reportet in ihren Reports ist meiner Ansicht nach nicht korrekt, weil sie so tun als ob sie ein steuereinfacher Broker wären und so die Auslands-KESt-VO berücksichtigen. Da sie aber kein steuereinfacher Broker bislang sind, ziehen sie keine KESt ab, somit gilt meiner bescheidenen Laien-Meinung nach auch keine Auslands-KESt-VO. Somit müsste der KPMG-TR-Report meines Erachtens nach genau so versteuern… Weiterlesen »

Hallo Andreas,

vielen Dank für deine schnelle Rückmeldung und deine Hilfe!

Ich habe sowohl den Jahressteuerreport von TR, als auch die Beilage E 1kv durchgeschaut. Leider konnte ich nirgends die Formulierung „Die Anschaffungskosten des Fondsansteils sind zu korrigieren um“ gefunden.

Woher entnehme ich diesen Wert?

Wo trage ich das ein?

Eventuell habe ich es auch nur übersehen 🙂

Bin sehr dankbar für deine Unterstützung, und super YT Videos – über diese habe ich dich gefunden!

Herzliche Grüße

Jakob

Wie geschrieben halte ich nicht viel von den Reports, wenn du dich auf diese verlässt bzw. auf diese stützt, musst du diese Werte selbst herausfinden. Ich bezog mich auf die Meldungen des steuerlichen Vertreters an die OeKB, wie ich es im Beitrag oben beschrieb.

Lieber Andreas,

danke für deinen Blog. Ich versuche, meine Steuern für 2024 zu berechnen. Ich habe zwei ETF-Fonds: IE00BDBRDM35 und IE00B4L5Y983. Für beide Fonds wurden Berichte vom 18.12.2023 und 09.01.2025 eingereicht. Es gibt keinen Bericht mit Datum im 2024. Wie kann ich meine Steuern für 2024 berechnen? Für 2023 habe ich den Bericht vom 18.12.2023 verwendet. Soll ich für das Jahr 2024 Werte aus dem Bericht vom 9.1.2025 verwenden und das Datum 31.12.2024 für die Berechnungen verwenden?

LG

Martin

Hallo Martin,

wenns keine Meldung gab für die beiden, dann gabs keine Meldung. Also nein, du kannst nicht 2025er Meldungen für das Kalenderjahr 2024 verwenden. Es kann gut dann sein, dass du 2025 auf einmal zwei Meldungen zu verarbeiten hast.

Gruß,

Andreas

Vielen Dank. Für diese beiden Fonds werden also im Jahr 2024 keine Steuern bezahlt.

Eine ähnliche Frage. Ich habe auch den ETF Fonds LU0908500753. my.oekb.at hat 3 Meldungen im Jahr 2024: 6.2.2024, 8.2.2024 und 16.2.2024 (Fix für Meldung ab 8.2.2024).

Heißt das, dass ich im Jahr 2024 2x Steuern bezahlen muss: 6.2.2024 und 16.2.2024?

LG

Martin

Genau

Lieber Andreas, danke für dein Knowhow!

Ich habe mir das gerade für den IE00B60SX170 auf my.oekb angesehen und gesehen, dass 2023 und 2024 keine ausschüttungsgleichen Erträge beim etf angefallen sind. Weißt du wieso das sein kann?

LG

Georg

Guten Morgen Georg,

in der letzten Meldung sehe ich im Reiter „Ertragsteuerliche Behandlung“, dass dort unter Punkt 3.7. „Mit Kapitalerträgen verrechnete steuerliche Verlustvorträge“ das gesamte Fondsergebnis von 11,7343 USD je Anteil sofort wieder abgezogen wird.

https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=IE00B60SX170&stmId=516173

Anscheinend hat der ETF viele Verluste aus vergangenen Perioden und diese werden aktuell berücksichtigt.

Gruß,

Andreas

Hallo Andreas,

Vielen Dank für diese sehr hilfreiche Ressource. Ich hätte allerdings ein paar Fragen, wenn Sie so freundlich wären.

1. Wie werden die Anschaffungskosten korrigiert, wenn die Zahl in der OeKB-Datenbank positiv ist? Wird diese von der Zahl abgezogen, die wir sonst in Feld 937 eingeben würden?

2. Sind diese ausschüttungsgleichen Gewinne auch von der Steuererklärungspflicht befreit, wenn der Gesamtbetrag unter 22 EUR liegt? Selbst wenn dies bei einem ausländischen Brokerage geschieht?

Nochmals vielen Dank!

Hallo Ozzy,

ad 1) hier werden die Anschaffungskosten angepasst. In deinem Fall nach oben um diesen Betrag in Euro. Im Verlaufsfsfall wird zur Berechnung der Kursgewinnsteuer diese erhöhten AK herangezogen.

ad 2) alle deine Kapitalerträge die zu erklären wären, müssen als Summe unter 22 Euro liegen.

Grüße,

Andreas

Hallo Andreas,

Dieser Artikel hat mir schon des Öfteren weiter geholfen, danke dafür!

Nun wollte ich folgenden ETF (IE000BI8OT95) auf my.oekb recherchieren, jedoch gibt es dazu keine genaueren Informationen abgesehen von den allgemeinen Steuerdaten. Da dieser ETF bei Flatex verfügbar ist, gehe ich davon aus, dass er rechtmäßig in Österreich gemeldet und besparbar ist. Wie kommt es also dazu, dass ich hier keine genaueren Infos bekomme?

Beste Grüße

Marie

Hallo Marie, nur weil ein Fonds bei einem Broker vorhanden ist, heißt dies nicht, dass es sich um einen Meldefonds handelt. Das kann ins Auge gehen, denn die Anbieter haben auch Nichtmeldefonds im Angebot. Dazu kann es vorkommen, dass ein Meldefonds auch zu einem Nichtmeldefonds wird (HSBC ETF Kund:innen heben jetzt wissend die Hand). In deinem Fall findest du diesen ETF auf der OeKB Seite, sieht, dass eine KESt-Absichtserklärung mit 2.1.2024 abgegeben wurde. Der Fonds selbst wurde genau zu diesem Datum aufgelegt. Das erste Geschäftsjahr ist erst jetzt abgeschlossen… also da gibt es noch gar nichts zu sehen, noch viel… Weiterlesen »

Vielen Dank für deine Antwort! Dann heißt es wohl vorsichtig sein.