Das Wichtigste zusammengefasst

- MSCI World Markets Index ist eine Auswahl an Aktien die den börsennotierten Markt in Industrieländern abbilden soll und wird von der MSCI Inc. veröffentlicht

- Fast 1.600 börsennotierte Unternehmen aus 23 Industrieländer sind hier enthalten

- Der Industrieländer Index bildet Aktien von Unternehmen mit mittlerer und großer Marktkapitalisierung ab

- Besonders Nordamerika und Europa vertreten

- Das Pendant dazu ist der MSCI Emerging Markets

In diesem Ratgeber

Video

Warum in MSCI World ETF investieren

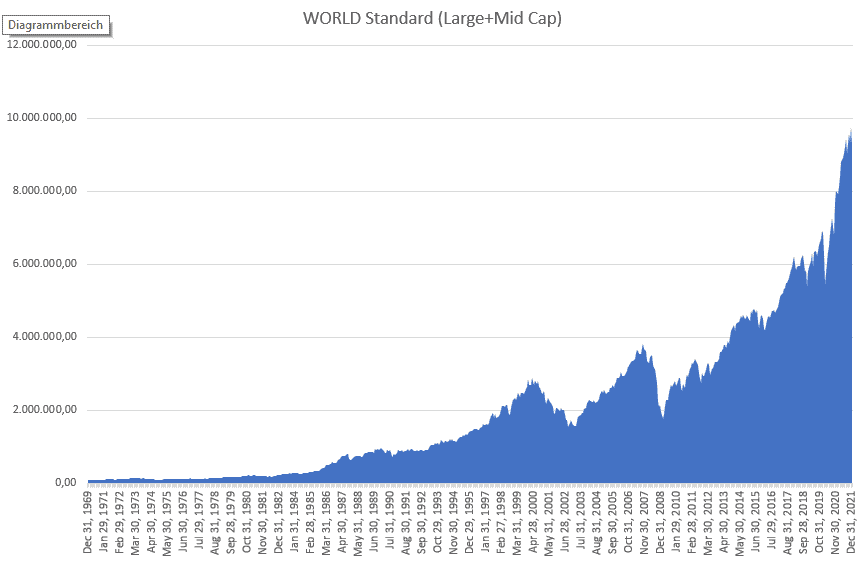

Ein Bild sagt mehr als tausend Worte, oder? Hier die Entwicklung des MSCI World Index, Quelle hierfür ist MSCI selbst. Natürlich gibt es immer wieder Rücksetzer, die langfristige Entwicklung in der Vergangenheit sah so aus. Was bringt die Zukunft?

MSCI World Index Entwicklung in USD 1969 bis Januar 2022:

Besten MSCI World ETF finden

Welche World ETFs könnten interessant sein? Es handelt sich dabei um KEINE Anlageempfehlungen. Hier ein paar Ideen für die langfristige Anlage, die auch mittels Sparplan möglich sind. Wiederveranlagende (thesaurierende) ETFs, die physisch anlegen und somit keine SWAPs führen.

- iShares Core MSCI World UCITS ETF USD (Acc) (ISIN IE00B4L5Y983), thesaurierend, physisch, Sparplan bei Flatex, DADAT, Erste Bank, Bank Direkt möglich

- Xtrackers MSCI World UCITS ETF 1C (ISIN IE00BJ0KDQ92), thesaurierend, physisch, Sparplan bei Flatex möglich

- iShares MSCI World SRI UCITS ETF EUR (Acc) (ISIN IE00BYX2JD69), nachhaltig, thesaurierend, physisch, Sparplan bei Flatex und DADAT Bank möglich

- Xtrackers MSCI World ESG UCITS ETF 1C (ISIN IE00BZ02LR44), nachhaltig, thesaurierend, physisch, Sparplan bei Flatex möglich

| ISIN | Name | Nachhaltig | Art | Fondsgröße in Mio. Euro | Währung | Replikationsmethode | TER | TD | Sparplan bei |

|---|---|---|---|---|---|---|---|---|---|

| IE00B4L5Y983 | iShares Core MSCI World UCITS ETF USD (Acc) | Nein | Thesaurierend | 38.731 | USD | physisch, optimiert | 0,20% | 0,09% | Flatex, DADAT, Erste Bank, Bank Direkt |

| IE00BJ0KDQ92 | Xtrackers MSCI World UCITS ETF 1C | Nein | Thesaurierend | 7.848 | USD | physisch, optimiert | 0,19% | -0,05% | Flatex |

| IE00B0M62Q58 | iShares MSCI World UCITS ETF (Dist) | Nein | Ausschüttend | 5.340 | USD | physisch, optimiert | 0,50% | 0,26% | Flatex |

| IE00BYX2JD69 | iShares MSCI World SRI UCITS ETF EUR (Acc) | Ja | Thesaurierend | 4.385 | EUR | physisch, optimiert | 0,20% | 0,07% | Flatex, DADAT |

| FR0010315770 | Lyxor MSCI World UCITS ETF - Dist | Nein | Ausschüttend | 3.966 | EUR | synthetisch | 0,30% | 0,19% | Flatex |

| IE00B4X9L533 | HSBC MSCI World UCITS ETF USD | Nein | Ausschüttend | 3.914 | USD | physisch, optimiert | 0,15% | 0,00% | Flatex |

| LU0629459743 | UBS ETF (LU) MSCI World Socially Responsible UCITS ETF (USD) A-dis | Ja | Ausschüttend | 3.381 | USD | physisch, vollständig | 0,22% | 0,31% | Flatex, DADAT |

| IE00B60SX394 | Invesco MSCI World UCITS ETF | Nein | Thesaurierend | 3.307 | USD | synthetisch | 0,19% | 0,25% | Flatex |

| LU0274208692 | Xtrackers MSCI World Swap UCITS ETF 1C | Nein | Thesaurierend | 3.246 | USD | synthetisch | 0,45% | 0,10% | Flatex, Hello Bank |

| LU0392494562 | Lyxor MSCI World (LUX) UCITS ETF | Nein | Ausschüttend | 3.230 | USD | synthetisch | 0,20% | 0,02% | Flatex, DADAT, Hello Bank |

| IE00BZ02LR44 | Xtrackers MSCI World ESG UCITS ETF 1C | Ja | Thesaurierend | 2.552 | USD | physisch, vollständig | 0,20% | -0,05% | Flatex |

| IE00B441G97 | iShares MSCI World EUR Hedged UCITS ETF (Acc) | Nein | Thesaurierend | 2.454 | EUR | physisch, optimiert | 0,55% | 0,37% | Flatex, Hello Bank |

| LU1861134382 | Amundi Index MSCI World SRI UCITS ETF DR (C) | Ja | Thesaurierend | 2.277 | EUR | physisch, vollständig | 0,18% | 0,05% | Flatex, DADAT, Hello Bank, BAWAG/easybank |

| LU1681043599 | Amundi MSCI World UCITS ETF EUR (C) | Nein | Thesaurierend | 2.060 | EUR | synthetisch | 0,38% | 0,12% | Flatex |

| IE00BHZPJ569 | iShares MSCI World ESG Enhanced UCITS ETF USD (Acc) | Ja | Thesaurierend | 1.889 | USD | physisch, optimiert | 0,20% | 0,20% | Flatex |

| LU1781541179 | Lyxor Core MSCI World (DR) UCITS ETF - Acc | Nein | Thesaurierend | 1.530 | USD | physisch, optimiert | 0,12% | 0,05% | Flatex |

| IE00BFNM3J75 | iShares MSCI World ESG Screened UCITS ETF USD (Acc) | Ja | Thesaurierend | 1.455 | USD | physisch, optimiert | 0,20% | 0,05% | Flatex |

| IE00BKX55T58 | Vanguard FTSE Developed World UCITS ETF Distributing | Nein | Ausschüttend | 1.243 | USD | physisch, optimiert | 0,12% | -,08% | Flatex |

| IE00BFY0GT14 | SPDR MSCI World UCITS ETF | Nein | Thesaurierend | 1.206 | USD | physisch, optimiert | 0,12% | 0,10% | Flatex, Hello Bank |

| IE00BDZZTM54 | iShares MSCI World SRI UCITS ETF USD (Dist) | Ja | Ausschüttend | 1.178 | USD | physisch, optimiert | 0,20% | 0,07% | Flatex, Bank Direkt |

| IE00BK1PV551 | Xtrackers MSCI World UCITS ETF 1D | Nein | Ausschüttend | 1.060 | USD | physisch, optimiert | 0,19% | -,10% | Flatex |

| LU0340285161 | UBS ETF (LU) MSCI World UCITS ETF (USD) A-dis | Nein | Ausschüttend | 1.047 | USD | physisch, vollständig | 0,30% | 0,30% | Flatex |

| LU0950674332 | UBS ETF (LU) MSCI World Socially Responsible UCITS ETF (USD) A-acc | Ja | Thesaurierend | 910 | USD | physisch, vollständig | 0,22% | 0,10% | Flatex |

| IE00BKBF6H24 | iShares Core MSCI World UCITS ETF EUR Hedged (Dist) | Nein | Ausschüttend | 718 | EUR | physisch, optimiert | 0,30% | Flatex | |

| IE00B57X3V84 | iShares Dow Jones Global Sustainability Screened UCITS ETF | Ja | Thesaurierend | 634 | USD | physisch, vollständig | 0,60% | 0,42% | Flatex |

| IE00BJBYDQ02 | CSIF (IE) MSCI World ESG Leaders Blue UCITS ETF B USD | Ja | Thesaurierend | 626 | USD | physisch, vollständig | 0,15% | Flatex | |

| LU1792117779 | Lyxor MSCI World ESG Leaders Extra (DR) UCITS ETF - Acc | Ja | Thesaurierend | 555 | USD | physisch, vollständig | 0,18% | Flatex | |

| LU0659579733 | Xtrackers MSCI World Swap UCITS ETF 4C EUR hedged | Nein | Thesaurierend | 554 | EUR | synthetisch | 0,39% | 0,19% | Flatex |

| LU1615092217 | BNP Paribas Easy MSCI World SRI S-Series 5% Capped UCITS ETF EUR Acc | Ja | Thesaurierend | 458 | EUR | physisch, vollständig | 0,25% | 0,33% | Flatex |

| NL0010408704 | VanEck Vectors Sustainable World Equal Weight UCITS ETF | Ja | Ausschüttend | 453 | EUR | physisch, vollständig | 0,20% | Flatex | |

| IE00BK72HJ67 | UBS ETF (IE) MSCI World Socially Responsible UCITS ETF (USD) A-acc | Ja | Thesaurierend | 432 | USD | physisch, vollständig | 0,22% | Flatex | |

| LU1953136527 | BNP Paribas Easy ECPI Circular Economy Leaders UCITS ETF | Ja | Thesaurierend | 420 | EUR | physisch, vollständig | 0,30% | 0,20% | Flatex |

| LU2109787122 | Amundi MSCI World ESG Leaders Select UCITS ETF DR (C) | Ja | Thesaurierend | 375 | USD | physisch, vollständig | 0,18% | Flatex | |

| LU1737652237 | Amundi Index MSCI World UCITS ETF DR EUR (D) | Nein | Ausschüttend | 366 | EUR | physisch, vollständig | 0,18% | 0,07% | Flatex |

| IE00BK5BQV03 | Vanguard FTSE Developed World UCITS ETF Acc | Nein | Thesaurierend | 349 | USD | physisch, optimiert | 0,12% | -0,1% | Flatex |

| IE00BFNM3K80 | iShares MSCI World ESG Screened UCITS ETF USD (Dist) | Ja | Ausschüttend | 345 | USD | physisch, optimiert | 0,20% | Flatex | |

| IE00BMDX0M10 | CSIF (IE) MSCI World ESG Leaders Minimum Volatility Blue UCITS ETF B USD | Ja | Thesaurierend | 294 | USD | physisch, vollständig | 0,25% | ||

| IE00BKVL7778 | iShares Edge MSCI World Minimum Volatility ESG UCITS ETF (Acc) | Ja | Thesaurierend | 241 | USD | physisch, optimiert | 0,30% | Flatex | |

| IE00BK72HH44 | UBS ETF (IE) MSCI World Socially Responsible UCITS ETF (USD) A-dis | Ja | Ausschüttend | 232 | USD | physisch, vollständig | 0,22% | Flatex | |

| IE00BMY76136 | Xtrackers MSCI World ESG UCITS ETF 2C EUR Hedged | Ja | Thesaurierend | 228 | EUR | physisch, vollständig | 0,25% | Flatex | |

| LU2249056297 | Amundi Index MSCI World SRI UCITS ETF DR Hedged EUR (C) | Ja | Thesaurierend | 189 | EUR | physisch, vollständig | 0,20% | ||

| IE00BG11HV38 | iShares MSCI World ESG Enhanced UCITS ETF USD (Dist) | Ja | Ausschüttend | 176 | USD | physisch, optimiert | 0,20% | Flatex | |

| IE00BJQRDK83 | Invesco MSCI World ESG Universal Screened UCITS ETF Acc | Ja | Thesaurierend | 170 | USD | physisch, optimiert | 0,19% | Flatex | |

| LU2194447293 | BNP Paribas Easy ECPI Global ESG Blue Economy UCITS ETF | Ja | Thesaurierend | 168 | EUR | physisch, vollständig | 0,30% | ||

| IE00B7KQ7B66 | UBS ETF (IE) MSCI World UCITS ETF (USD) A-dis | Nein | Ausschüttend | 163 | USD | physisch, optimiert | 0,30% | 0,16% | Flatex, DADAT |

| IE00BMZ17W23 | iShares MSCI World SRI UCITS ETF EUR Hedged (Dist) | Ja | Ausschüttend | 139 | EUR | physisch, optimiert | 0,23% | Flatex | |

| IE00BKKFT300 | CSIF (IE) MSCI World ESG Leaders Blue UCITS ETF BH EUR | Ja | Thesaurierend | 121 | EUR | physisch, vollständig | 0,18% | ||

| IE00BCHWNQ94 | Xtrackers MSCI World ESG Screened UCITS ETF 1D | Ja | Ausschüttend | 114 | USD | physisch, vollständig | 0,19% | -0,15% | Flatex |

| IE00BK72HM96 | UBS ETF (IE) MSCI World Socially Responsible UCITS ETF (hedged to EUR) A-acc | Ja | Thesaurierend | 112 | EUR | physisch, vollständig | 0,27% | ||

| IE00BFXR5S54 | L&G Global Equity UCITS ETF | Ja | Thesaurierend | 52 | USD | physisch, optimiert | 0,10% | -0,25% | Flatex |

| IE00BKSCBX74 | UBS ETF (IE) MSCI World Small Cap Socially Responsible UCITS ETF (USD) A-acc | Ja | Thesaurierend | 52 | USD | physisch, vollständig | 0,23% | Flatex | |

| IE000L5NW549 | iShares MSCI World Momentum Factor ESG UCITS ETF USD (Acc) | Ja | Thesaurierend | 50 | USD | physisch, vollständig | 0,30% | Flatex | |

| IE00BD0B9B76 | iShares Refinitiv Inclusion and Diversity UCITS ETF USD (Acc) | Ja | Thesaurierend | 40 | USD | physisch, optimiert | 0,25% | 0,15% | Flatex |

| IE00BD4TXV59 | UBS ETF (IE) MSCI World UCITS ETF (USD) A-acc | Nein | Thesaurierend | 32 | USD | physisch, optimiert | 0,30% | 0,10% | Flatex |

| IE000T9EOCL3 | iShares MSCI World Small Cap ESG Enhanced UCITS ETF USD (Acc) | Ja | Thesaurierend | 25 | USD | physisch, optimiert | 0,35% | Flatex | |

| IE00BF2B0N83 | Franklin LibertyQ Global Equity SRI UCITS ETF | Ja | Thesaurierend | 20 | USD | physisch, vollständig | 0,40% | Flatex | |

| LU1291108642 | BNP Paribas Easy MSCI World SRI S-Series 5% Capped UCITS ETF USD Acc | Ja | Thesaurierend | 18 | USD | physisch, vollständig | 0,25% | 0,23% | Flatex |

| IE000H1H16W5 | iShares MSCI World Value Factor ESG UCITS ETF USD (Acc) | Ja | Thesaurierend | 18 | USD | physisch, vollständig | 0,30% | Flatex | |

| LU2109786587 | Amundi MSCI World ESG Universal Select UCITS ETF DR (C) | Ja | Thesaurierend | 5 | USD | physisch, vollständig | 0,18% | Flatex | |

| IE00BYTH5S21 | SPDR S&P Global Dividend Aristocrats ESG UCITS ETF (Dist) | Ja | Ausschüttend | 2 | USD | physisch, vollständig | 0,45% | Flatex | |

| IE00BMFNWJ02 | HANetf Cleaner Living ESG-S UCITS ETF | Ja | Thesaurierend | 1 | USD | physisch, vollständig | 0,59% | ||

| LU2089238203 | Amundi Prime Global UCITS ETF DR (C) | Nein | Thesaurierend | 123 | USD | physisch, vollständig | 0,05% | -0,20% | |

| LU1437016972 | Amundi ETF MSCI World UCITS ETF DR | Nein | Thesaurierend | 545 | EUR | physisch, vollständig | 0,18% | Flatex |

- ISIN: Internationale Wertpapierkennnummer

- Name: Name des ETFs

- Nachhaltig: Berücksichtigt der ETF bestimmte Nachhaltigkeits-Kriterien wie ESG oder SRI?

- Art: Ist der ETF ausschüttend oder thesaurierend (legt die Ausschüttungen sogleich wieder an, Wertsteigerung spiegelt sich im Kurs wider)

- Fondsgröße: Je größer der ETF, desto besser. Kleinere ETFs werden gerne aufgelöst

- Währung: Ob USD oder EUR ist relativ egal, manche Broker verwenden beim Umrechnen auf Euro einen nicht so vorteilhaften Kurs. Insgesamt aber eher vernachlässigbar.

- Replikationsmethode: Wie bildet der ETF die Wertpapiere ab? Kauft dieser diese auch und bildet sie physisch 1:1 ab oder optimiert er diese, dass er kleinere Größen nicht mehr kauft, weil diese die Indexabbildung nicht beeinflussen? Handelt es sich um einen ETF, welcher auch SWAPs zur Indexabbildung verwendet und so synthetisch ist? Es besteht das Gerücht, dass synthetische ETFs bedingt durch das Trägerportfolio mitunter auch mal höhere Steuerzahlungen durch die ausschüttungsgleiche Erträge auslösen können (aber natürlich auch in die andere Richtung).

- TER: Total Expense Ratio oder Gesamtkostenquote ist eine Kennzahl, die Aufschluss darüber gibt, welche Kosten bei einem ETF jährlich anfallen. Sie beinhaltet jedoch nicht die Kauf- und Verkaufskosten des Kunden. Auch sind die Kauf- und Verkaufskosten innerhalb des ETFs hier nicht inkludiert.

- TD: Tracking Difference. Die Kennzahl “Tracking Difference” gibt an, wie stark ein ETF auf Jahressicht von seinem Vergleichsindex abgewichen ist. Die positive Abweichung zeigt, dass die Wertentwicklung geringer war als der Vergleichsindex. Eine negative Abweichung hingegen bedeutet, dass der ETF den Index “geschlagen” hat.

MSCI World Alternative

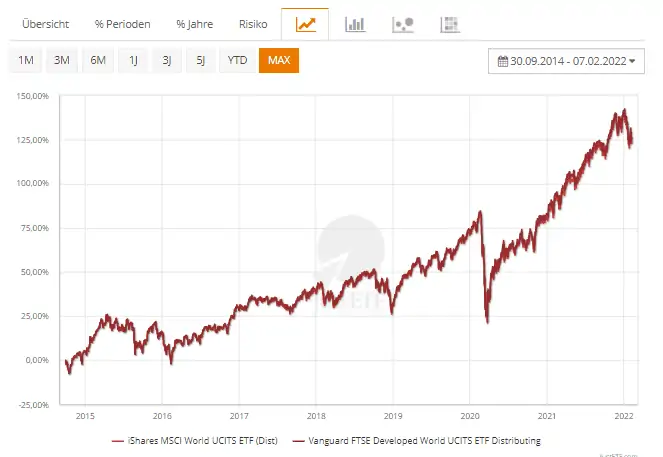

Eine Alternative zum World Index von MSCI ist der FTSE Index, welcher von Vanguard verwendet wird. Der dazu passende Index lautet bei FTSE “Developed World”, was bei MSCI “World” heißt. Diese sind natürlich nicht deckungsgleich, aber ziemlich ähnlich. Der MSCI World beinhaltet 1.585 Unternehmen, der FTSE Developed World Index umfasst 2.130 Unternehmen. Die USA ist bei FTSE Index um rund 2 % weniger gewichtet. Der FTSE deckt rund 90 % der globalen Indizes ab, der MSCI rund 85 %. Südkorea z. B. gehört bei MSCI zu den Schwellenländer und ist nicht im World-Index enthalten, beim FTSE Developed World Index hingegen schon. Macht es das Kraut fett? Das muss sich jede Anlegerin und jeder Anleger selbst beantworten.

Die Alternativen von FTSE bzw. Vanguard lauten:

| IE00BKX55T58 | Vanguard FTSE Developed World UCITS ETF Distributing |

| IE00BK5BQV03 | Vanguard FTSE Developed World UCITS ETF Acc |

Problematisch ist, dass es bei der ausschüttenden Variante (Distributing) zu keinen Ausschüttungsmeldungen an die OeKB kommt und so der Broker Probleme bei der Besteuerung hat, wie hier dargestellt wird.

Dieses Bild von JustETF zeigt den Vergleich von iShares MSCI World ETF vs. Vanguard FTSE Developed World, beide in der thesaurierenden Variante. Ein nahezu deckungsgleicher Verlauf in den letzten 6+ Jahren.

Es gibt auch noch andere Alternativen zum MSCI World wie z. B.

- iShares Dow Jones Global Sustainability Screened UCITS ETF (ISIN IE00B57X3V84)

- HANetf Cleaner Living ESG-S UCITS ETF (ISIN IE00BMFNWJ02)

- Franklin LibertyQ Global Equity SRI UCITS ETF (ISIN IE00BF2B0N83)

- SPDR S&P Global Dividend Aristocrats ESG UCITS ETF (Dist) (ISIN IE00BYTH5S21)

Länder

Der MSCI World Index führt 23 Industrie Länder. Diese sind:

- Amerika: Kanada, Vereinigte Staaten

- Europa: Belgien, Dänemark, Deutschland, Finnland, Frankreich, Großbritannien, Irland, Italien, Niederlande, Norwegen, Österreich, Portugal, Schweden, Schweiz, Spanien

- Naher Osten: Israel

- Asien/Pazifik: Australien, Hongkong, Japan, Neuseeland, Singapur

Branchen

Welche Branchen finden sich im MSCI World Index wieder und in welcher Gewichtung?

| Sektor | Anteil am Index |

|---|---|

| Informationstechnologie | 23 % |

| Finanzen | 13 % |

| Gesundheitswesen | 13 % |

| Nicht-Basis-Konsumgüter | 12 % |

| Industrieunternehmen | 10 % |

| Kommunikationsdienstleistungen | 9 % |

| Basis-Konsumgüter | 7 % |

| Roh- und Grundstoffe | 4 % |

| Energie | 3 % |

| Versorgungsunternehmen | 3 % |

| Immobilien | 3 % |

Berechtigte Kritik ist, dass das Gewicht der 10 größten Positionen etwa 18 % des Gesamtindex ausmachen. Apple, Amazon & Co haben hier ein sehr hohes Gewicht. Steigen diese, steigt auch der Index, fallen diese, ist auch der Index schnell mal Richtung Süden unterwegs.

Größte Positionen

Die Top 10 Positionen im Index sind mit Stand Jänner 2022:

- Apple 4,89 %

- Microsoft 3,76 %

- Amazon 2,31 %

- Alphabet A 1,38 %

- Tesla 1,33 %

- Alphabet C 1,32 %

- Meta 1,26 %

- Nvidia 1,04 %

- Johnson & Johnson 0,77 %

- Unitedhealth 0,75 %

Kosten

Was kostet ein MSCI World ETF? Nun die Kosten lassen sich wie folgt gliedern:

Broker Kosten und Gebühren

Unter Broker Kosten fallen: Depotgebühr, Kosten für Verrechnungskonto und die Kosten bzw. Gebühren für den Kauf bzw. Verkauf des ETFs. Günstige Broker sind hier gelistet.

ETF Kosten

Das sind jene Kosten die innerhalb des ETFs anfallen. Diese wird als Total Expense Ration (TER) angeführt. Eine Zahl in Prozent, die jährlich vom Fondsvermögen abgezogen wird. Entspricht diese 0,2 % p.a. so bedeutet das, dass bei einem Fondsvermögen von 100 Euro jährlich 0,20 Euro an Verwaltungskosten abgezogen werden. Diese Kosten sind für den Anleger jedoch nicht sichtbar.

Die TER liegt zwischen 0,05 und 0,50 % p.a., je nach ETF.

Thesaurierend, Meldefonds, Größe , gute TER

Welche Kriterien spielen nun eine Rolle beim Suchen nach dem richtigen ETF? In Österreich könnten folgende Eckpunkte bei der Wahl des “richtigen” MSCI World ETF bedeutend sein.

Meldefonds

Wichtig ist es, dass es sich um einen Meldefonds handelt. In der Regel sind die oben gelisteten World ETFs Meldefonds. Wie das selbst geprüft werden kann, zeigt dieser Beitrag.

Thesaurierend

Für den langfristigen Vermögensaufbau ist die Nutzung des Zinseszins-Effekts sehr wichtig. Das bedeutet hier, dass Ausschüttungen sofort wieder veranlagt werden. Automatisiert. Das gelingt mit der thesaurierenden Variante.

Dazu gibt es bei so manchem Ausschütter in Österreich steuerliche Probleme durch die Nicht-Meldung der Ausschüttung an die OeKB.

Größe

Je größer, desto besser, denn so gibt es Größenvorteile, günstigere Konditionen und der Kunde läuft auch eher nicht Gefahr, dass der Fonds auch wieder aufgelöst wird.

Gute TER/TD

Auf die Kosten blicken! Nicht nur bei der Wahl des Brokers, sondern auch bei den Kosten des ETFs. Eine niedrige Kostenquote (TER) und eine niedrige bis sogar negative Tracking Difference (TD), der Abweichung des ETFs zum MSCI World Index.

Sparplan oder Einmalanlage

Was ist besser? Per Sparplan anlegen oder per Einmalanlage?

Bei einem Sparplan wird regelmäßig um einen bestimmten Anteile eines bestimmten ETFs gekauft. Der Broker kümmert sich hier um die Beschaffung der Anteile. Oftmals wird zu jedem Monatsersten der Sparplan ausgeführt.

Bei der Einmalanlage hingegen werden vom Kunden selbst die Anteile über einen selbst gewählten Handelsplatz gekauft. Auch kann hier z. B. ein Limit gesetzt werden beim Kauf. Der Tag zum Kauf der Anteile kann selbst gewählt werden.

Je früher investiert wird, desto eher profitiert man vom Zinseszins-Effekt. Beim Sparplan wird erst nach und nach investiert. Das ist perfekt für die Rendite, je früher, desto besser.

Die einzige Prämisse bei “je früher, desto besser” ist, dass es sich um steigende Märkte handelt. Wird eine Einmalanlage getätigt und der Markt gibt nach, so wäre eine kontinuierliche Anlage via Sparplan der bessere Weg gewesen. Die Wahrscheinlichkeit, dass die Einmalanlage besser ist als ein Sparplan, bewertet die Wissenschaft auf über 70 % aufgrund historischer Daten (Quelle morningstar.de).

Psychologisch fühlt sich eine kontinuierliche Investition in der Regel besser an, weil das Risiko gestreut wird.

In der Praxis stellt sich die Frage Einmalanlage vs. Sparplan oftmals nicht, z.B. wenn das Geld für die Einmalanlage erst gar nicht vorhanden ist. So heißt es kontinuierlich über den Sparplan zu investieren.

Broker

Mit welchen Brokern kann man hier in Österreich langfristig und möglichst einfach investieren? Gleich ob Sparplan und oder Einmalanlage? Wer hat hier das beste Angebot und kümmert sich auch um die Abfuhr der lieben Steuer?

Hier die Top-Angebote, wobei Flatex Österreich natürlich besonders heraus sticht mit 0 € laufender Kosten für die Depotführung und einer Auswahl an fast 1.200 ETFs über Sparpläne, davon über 200 sogar kostenlos!

Flatex

- 0,00 Euro Depotgebühr

- 0,00 Euro für das Verrechnungskonto

- Fast 1.200 ETFs für Sparpläne. Über 200 ETFs ohne Gebühr, sonst je Ausführung 1,50 Euro

- Ordergebühr für Einmalausführungen ab ca. 7 Euro

zu Flatex

DADAT Bank

- 0,09 % p.a. Depotgebühr

- 10,12 Euro für das Verrechnungskonto

- Rund 60 ETFs für Sparpläne mit je Ausführung 0,75 Euro plus 0,175 % der Sparrate

- Ordergebühr für Einmalausführungen ab ca. 6,70 Euro

zur DADAT Bank

easybank

- 0,12 % p.a. Depotgebühr

- 18,00 Euro für das Verrechnungskonto

- Rund 160 ETFs für Sparpläne. Über 60 ETFs ohne Gebühr, sonst je Ausführung 2,00 € +0,275 %

- Ordergebühr für Einmalausführungen ab ca. 5 Euro

zur easybank

Fazit

Interessante MSCI World ETFs sind z. B. die beiden ETFs:

- iShares Core MSCI World UCITS ETF USD (Acc) (ISIN IE00B4L5Y983), thesaurierend, physisch, Sparplan bei Flatex, DADAT, Erste Bank, Bank Direkt möglich

- Xtrackers MSCI World UCITS ETF 1C (ISIN IE00BJ0KDQ92), thesaurierend, physisch, Sparplan bei Flatex möglich

Beide können bei Flatex auch als Sparplan regelmäßig bespart werden. Mit dem MSCI World ist es möglich kostengünstig und breit gestreut weltweit in Aktien von 23 Industrieländern zu investieren. Die USA und dort vor allem die Tech-Unternehmen sind sehr überrepräsentiert, was den Index natürlich bewegen lässt. Nach oben als auch nach unten.