Das Wichtigste zusammengefasst

- Gewinnfreibetrag von bis zu 15 % für Unternehmer möglich

- Gewinne bis zu 33.000 Euro: 15 %

- die nächsten 145.000 Euro: 13 %

- die nächsten 175.000 Euro: 7 %

- die nächsten 230.000 Euro: 4,5 %

- Mit dem Gewinnfreibetrag können Unternehmer, die natürliche Personen sind, ihre Steuerlast verringern. Grundfreibetrag von 4.500 Euro gilt für jeden Unternehmer, darüber hinaus können z. B. bestimmte Wertpapiere angeschafft werden. Diese müssen mindestens 4 Jahre gehalten werden.

- Hier gibt es eine Liste von über 80 Wertpapieren die für den Gewinnfreibetrag geeignet sind.

- Online Broker wie die DADAT oder die easybank sind geeignete und günstige Broker zum Kauf von diesen Wertpapieren. Dort gibt es auch immer wieder interessante Neukundenaktionen. Keine Depotgebühr für Fonds ist ein zusätzliches Zuckerl.

In diesem Ratgeber

Gültig ist die neue Regelung für alle natürlichen Personen mit den folgenden Einkunftsarten:

- Land- und Forstwirtschaft,

- Gewerbebetrieb,

- Selbständige Arbeit

Gleich ob Einnahmen-Ausgaben-Rechner oder Bilanzierer.

Gewinnfreibetrag Höhe

Die Höhe des Gewinnfreibetrags hängt vom Gewinn des Unternehmens ab und ist bis zu einer Höhe von 583.000 gestaffelt. Die Staffelung des Gewinnfreibetrags sieht so aus:

- 15,0 % für die ersten 33.000 Euro Gewinn

- 13,0 % für die nächsten 145.000 Euro Gewinn

- 7,0 % für die nächsten 175.000 Euro Gewinn

- 4,5 % für die nächsten 230.000 Euro Gewinn

Der maximale Gewinnfreibetrag beträgt bei einem Gewinn von 583.000 Euro also bei 46.400 Euro. Die daraus resultierende maximale Steuerersparnis liegt bei 23.200 Euro.

Beispiel 1: Gewinn von 70.000 Euro, Gewinnfreibetrag von maximal 9.760 Euro

Der Gewinn des Unternehmens beträgt 70.000 Euro. Die Rechnung zur Ermittlung des Gewinnfreibetrags setzt sich aus dem Grundbeitrag (15 % von 33.000 Euro = 4.950 Euro) und dem investitionsbedingten Gewinnfreibetrag (13 % der restlichen 37.000 Euro = 4.810 Euro) zusammen. Der Grundfreibetrag ergibt 4.950 Euro und steht dem Unternehmer automatisch zu und für diesen Betrag müssen auch keine Investitionen getätigt werden. Für die restlichen 4.810 Euro müssen Investitionen getätigt werden, damit auch der investitionsbedingte Gewinnfreibetrag in Anspruch genommen werden kann. In Summe beträgt in diesem Beispiel der Gewinnfreibetrag 9.760 Euro (4.950 + 4.810 Euro).

Beispiel 2: Gewinn von 180.000 Euro, Gewinnfreibetrag von maximal 23.940 Euro

Der Gewinn des Unternehmens beträgt 180.000 Euro und auch hier soll der Gewinnfreibetrag maximal genutzt werden. Der Grundfreibetrag von 4.950 Euro steht genauso zur Verfügung wie beim vorigen Beispiel. Der investitionsbedingte Freibetrag beträgt 23.700 Euro (4.950 Euro Grundfreibetrag plus 13 % von 30.000 bis 175.000 Euro und 7 % von 2.000 Euro = 18.990 Euro). In Summe beträgt in diesem Beispiel der Gewinnfreibetrag 23.940 Euro (4.950 + 18.990 Euro)

Welcher Online Broker für den Gewinnfreibetrag?

Online Broker bieten die Möglichkeit diese Wertpapiere günstig zu kaufen und zu halten. Durch die Mindestbewahrdauer von 4 Jahren, können sich schon höhere Kosten ergeben, welche wiederum auf die Rendite bzw. den Ertrag sich negativ auswirken. Neben den Spesen für den Kauf entstehen noch weitere Kosten. So gibt es eine Depotgebühr und auch das Verrechnungskonto (ist nötig für den Kauf und Verkauf von Wertpapieren) kostet im Regelfall etwas. Während für Privatkunden Flatex eine geeignete Wahl ist, so bietet Flatex für diese Zielgruppe der Gewinnfreibetrag-Wertpapier-Käufer, kein Angebot an. Damit bleiben 2 weitere Low-Cost Broker übrig, welche passende Wertpapiere anbieten:

Vergleich

|

|

| |||||||

|---|---|---|---|---|---|---|---|---|---|

| Broker |  |  |  | ||||||

| Steuereinfach | Ja | Ja | Ja | ||||||

| Depotgebühr | 0,12 % Depotgebühr bzw. mind. 5,93 Euro pro Position | ab 0,12 % p.a. bzw. mindestens 5,40 Euro pro Wertpapierposition p.a. bzw. mindestens 15,00 Euro pro Depot p.a. Fonds kostenlos (nicht ETF) | 0,09 % p.a. bzw. mind. 3,48 € pro Position Fonds kostenlos (nicht ETF) | ||||||

| Verrechnungskonto | 0,00 oder 20,76 € p.a. | 18,00 € p.a. | 11,64 € p.a. | ||||||

| Besonderheiten | |||||||||

| Details zum Broker | Besuchen | Besuchen | Besuchen | ||||||

| Anzahl Fonds | > 7000 | > 10000 | > 10000 | ||||||

| Rabatt AGA | Kepler KAG: 45 % bis 10.000 €, 60 % über 10.000 € Raiffeisen Capital Management: 45 % bis 10.000 €, 60 % über 10.000 € Andere inl. Fonds: 15 % bis 10.000 €, 30 % über 10.000 € Auslandsfonds: 35 % bis | 50 % bis 24.999 € 60 % bis 49.999 € 70 % bis 74.999 € 80 % ab 75.000 € | 80 % Rabatt auf AgA (1,95 € Grundgebühr) | ||||||

| Zum Broker | Besuchen | Besuchen | Besuchen |

bzw. mind. 5,93 Euro pro Position

bzw. mindestens 5,40 Euro pro Wertpapierposition p.a.

bzw. mindestens 15,00 Euro pro Depot p.a. Fonds kostenlos (nicht ETF)

Bei der DADAT Bank als auch bei der easybank ist es so, dass für Fonds keine Depotgebühr bezahlt werden muss. Dazu gibt es auch auf viele Fonds einen Rabatt auf den Ausgabeaufschlag.

Natürlich bieten auch andere Banken ein passenden Angebot, diese sind im Regelfall jedoch teurer. Fragen Sie bei Ihrer Hausbank nach, wie die Kosten sind. Beachten Sie dabei folgende Parameter:

- Depotgebühren (Mindestgebühren?)

- Gebühren für das Verrechnungskonto (oder kann das Firmenkonto als Verrechnungskonto verwendet werden?)

- Spesen für Wertpapierkauf bzw. Höhe des Rabatts auf dem Ausgabeaufschlag

- Spesen für Wertpapierverkauf

Die beiden oben genannten Broker sind sicherlich eine gute und willkommene Depotvariante, wenn nicht die günstigste Variante Wertpapiere für Ihren persönlichen Gewinnfreibetrag zu sichern und diese Wertpapiere mindestens die nächsten 4 Jahre zu halten.

Flatex

Warum fehlt hier Flatex als Online Broker? Gibt es hier keine passende Fonds? Doch, doch, die gibt es auch dort und der Broker an sich ist in Hinblick auf die Konditionen auch eine treffende Wahl. Der Grund, warum Flatex hier nicht gelistet ist liegt darin, dass bei Flatex direkt nachgefragt wurde, ob sich auch Unternehmer registrieren können und dürfen zur Nutzung des Gewinnfreibetrags. Die Antwort von Flatex war hier, dass sie sich in Österreich ausschließlich an Privatkunden und UnternehmerInnen nicht servicieren können bzw. wollen. Ein bzw. der Grund könnte darin liegen, dass die Besteuerung von betrieblichen Vermögen anders läuft. In den Kommentaren findet sich darin ein interessanter aber nicht gelöster Diskussionsstrang mit “antonia” die sich als Steuerberaterin outet.

Rechtliche Grundlage

Grundsätzlich sind Wertpapiere gemäß §14 Abs. 7 Z 4 EStG und auch körperliche, abnutzbare Anlagegüter mit einer betriebsgewöhnlichen Nutzungsdauer von mindestens 4 Jahren geeignet. Details finden Sie im § 10 bzw. § 14 des EStG.

Welche Wertpapiere?

Welche Wertpapiere können nun gekauft werden für den Gewinnfreibetrag?

Hier ein paar konkrete Tipps, welche Fonds geeignet sein könnten (Achtung, alle Angaben ohne Gewähr! Bitte überprüfen Sie jeden Titel auf ein Wertpapier im Sinne des § 14 Abs 7 Z 4 Einkommensteuergesetz).

Online Broker Tipp:

Bei der easybank und DADAT ist die Führung des Depots kostenlos für Fonds (außer ETF). Dazu gibt es eine schöne Rabattierung auf den Ausgabeaufschlag und natürlich die diversen Vorteile für Neukunden:

- DADAT AgA Rabatt auf Fonds:

- 60% Rabatt bei Orders bis € 24.999,-,

- 70% Rabatt bei Orders von € 25.000,- bis € 49.999,- und

- 80% Bonifikation bei Orders ab € 50.000,-

- easybank AgA Rabatt auf Fonds:

- 50 % bis 24.999 €

- 60 % bis 49.999 €

- 70 % bis 74.999 €

- 80 % ab 75.000 €

Erklärung der Tabelle (Stand 20.5.2022):

- ISIN: Die ISIN ist die Internationale Wertpapierkennnummer und dient dazu, ein Wertpapier in der Suche des Online Brokers zu finden.

- Name: Der Name des Wertpapiers dient dazu um sicher zu gehen, dass die ISIN mit dem Namen übereinstimmt, denn Nobody is perfect und Fehler können passieren. Mit der Kontrolle des Namens müsste es dann klappen. Das (A) und (T) am Ende des Namens steht dafür, ob es sich beim genannten Fonds um einen Ausschütter oder Thesaurierer handelt. Ausschütter bedeutet, dass dieser Fonds einmal im Jahr seine Erträge aus Zinsen, Dividenden, etc. an den Inhaber des Fonds ausschüttet. Der Thesaurierer hingegen investiert diese Wertpapiere wieder und so entsteht der Zinseszinseffekt. Wenn Sie nicht gerne Jahr für Jahr Ausschüttungen hätten, so wählen Sie vorzugsweise den Thesaurierer.

- AGA: Der AgA ist der Ausgabeaufschlag, welchen die Kapitalgesellschaften (kurz KAG bzw. auch gerne Fondsgesellschaft genannt) beim Kauf eines Fonds verlangen. Dieser kommt dem Broker zu Gute und soll die Kosten decken.

- Laufende Kosten lt. KIID: Die laufenden Kosten sind jene Kosten die bei der KAG anfallen für die Verwaltung des Fonds. Hier sind die meisten Kosten des Fonds genannt. Je höher dieser Wert ist, desto mehr drückt dieser auf die Rendite des Fonds. Meist verhält es sich so, dass je höher der Aktienanteil des Fonds ist, desto höher auch die laufenden Kosten. KIID steht für “Key Investor Information Document” und ist ein gesetzlich vorgegebenes Produktinformationsblatt. Es enthält die wesentlichsten Informationen für die Anleger und ist quasi eine Art Beipackzettel für den Investor. Dieser bietet einen guten Überblick.

ISIN Name AGA Laufende Kosten laut KIID ø Rendite

AT0000A0EU54

ESPA RESERVE EURO MÜNDEL (A)

0,75%

0,30%

0,26%

AT0000A0EU62

ESPA RESERVE EURO MÜNDEL (T)

0,75%

0,30%

0,26%

AT0000857768

Spängler IQAM ShortTerm EUR (A)

5,00%

0,43%

0,35%

AT0000817952

Spängler IQAM ShortTerm EUR (T)

5,00%

0,43%

0,35%

AT0000857743

Spängler IQAM SparTrust M (A)

2,00%

0,43%

0,24%

AT0000817960

Spängler IQAM SparTrust M (T)

2,00%

0,43%

0,24%

AT0000856505

Amundi Mündel Rent (A)

2,50%

0,44%

0,22%

AT0000719273

Amundi Mündel Rent (T)

2,50%

0,44%

0,22%

AT0000858121

ESPA BOND EURO-RESERVA (A)

2,50%

0,45%

0,73%

AT0000A001L7

ESPA BOND EURO-RESERVA (T)

2,50%

0,45%

0,73%

AT0000858568

ESPA BOND EURO-MIDTERM (A)

1,50%

0,46%

0,24%

AT0000812821

ESPA BOND EURO-MIDTERM (T)

1,50%

0,46%

0,24%

AT0000858220

ESPA BOND EURO-MÜNDELRENT (A)

2,50%

0,46%

0,82%

AT0000812995

ESPA BOND EURO-MÜNDELRENT (T)

2,50%

0,46%

0,82%

AT0000859723

Amundi Mündel Rent Kurz (A)

2,50%

0,47%

-0,37%

AT0000810429

Amundi Mündel Rent Kurz (T)

2,50%

0,47%

-0,37%

AT0000988464

SALZBURGER SPARKASSE BOND EUROLAND (A)

2,50%

0,50%

0,76%

AT0000812896

SALZBURGER SPARKASSE BOND EUROLAND (T)

2,50%

0,50%

0,76%

AT0000858915

RT Vorsorge §14 Rentenfonds (A)

2,50%

0,53%

0,46%

AT0000858964

RT Vorsorge §14 Rentenfonds (T)

2,50%

0,53%

0,46%

AT0000859301

Meinl Capitol 1 (T)

4,50%

0,53%

AT0000900048

Apollo Mündel (A)

3,25%

0,53%

0,13%

AT0000746961

Apollo Mündel (T)

3,25%

0,53%

0,13%

AT0000A1QDW2

Gutmann Europa Anleihefonds (T)

3,00%

0,55%

AT0000856802

Gutmann Europa Anleihefonds (A)

3,00%

0,55%

AT0000857503

HYPO-RENT (A)

2,50%

0,55%

0,46%

AT0000611157

HYPO-RENT (T)

2,50%

0,55%

0,46%

AT0000722566

KEPLER Vorsorge Rentenfonds (T)

2,50%

0,60%

0,85%

AT0000859277

Raiffeisen-§ 14-Rent (A)

2,50%

0,61%

0,69%

AT0000805429

Raiffeisen-§ 14-Rent (T)

2,50%

0,61%

0,69%

AT0000A15Q89

Gutmann Euro Short Term Anleihen Nachhaltigkeitsfonds (T)

3,00%

0,64%

AT0000A15Q63

Gutmann Euro Short Term Anleihen Nachhaltigkeitsfonds (A)

3,00%

0,64%

AT0000A0FM61

Amundi Öko Sozial Rent (A)

2,50%

0,68%

0,74%

AT0000A0FM79

Amundi Öko Sozial Rent (T)

2,50%

0,68%

0,74%

AT0000A0KQP3

Hypo Mündel Fonds (A)

0,75%

0,69%

0,25%

AT0000A0KQQ1

Hypo Mündel Fonds (T)

0,75%

0,69%

0,25%

AT0000A15Q89

Gutmann Euro Short Term Anleihen Nachhaltigkeitsfonds (T)

3,00%

0,74%

AT0000A15Q71

Gutmann Euro Short Term Anleihen Nachhaltigkeitsfonds (A)

3,00%

0,74%

AT0000A13JV5

Apollo Nachhaltig Global Bond (A)

4,25%

0,76%

1,21%

AT0000A13JW3

Apollo Nachhaltig Global Bond (T)

4,25%

0,76%

1,21%

AT0000A11FX3

ESPA PORTFOLIO BALANCED 10 (A)

3,00%

0,95%

AT0000A11FY1

ESPA PORTFOLIO BALANCED 10 (T)

3,00%

0,95%

AT0000A1XFG6

Apollo Nachhaltig New World (A)

5,25%

1,03%

AT0000A1XFK8

Apollo Nachhaltig New World (T)

5,25%

1,03%

AT0000722640

KEPLER Vorsorge Mixfonds (T)

3,00%

1,15%

AT0000857511

HYPO-INVEST

3,50%

1,18%

1,38%

AT0000A056H9

KMU Starmix Ausgewogen (T)

3,00%

1,20%

AT0000726914

Raiffeisen-§ 14-MixLight (A)

3,00%

1,27%

1,19%

AT0000726807

Raiffeisen-§ 14-MixLight (A)

3,00%

1,27%

1,19%

AT0000858923

RT Optimum §14 Fonds (A)

3,50%

1,27%

AT0000858949

RT Optimum §14 Fonds (T)

3,50%

1,27%

AT0000A1AK00

Spängler IQAM Austrian MedTrust (A)

3,50%

1,27%

1,31%

AT0000A1AK18

Spängler IQAM Austrian MedTrust (T)

3,50%

1,27%

1,31%

AT0000A1TVS6

Apollo Konservativ (T)

5,25%

1,36%

AT0000814975

Hypo PF Ausgewogen (A)

3,50%

1,37%

0,45%

AT0000611132

Hypo PF Ausgewogen (T)

3,50%

1,37%

0,45%

AT0000802491

ESPA PORTFOLIO BALANCED 30 (A)

5,00%

1,39%

AT0000A09R60

ESPA PORTFOLIO BALANCED 30 (T)

5,00%

1,39%

AT0000A09R86

ESPA PORTFOLIO BALANCED 30 (VT)

5,00%

1,39%

AT0000A0ZYA7

SpänglerPrivat: Ertrag Plus (A)

3,00%

1,41%

AT0000A0ZYB5

SpänglerPrivat: Ertrag Plus (T)

3,00%

1,41%

AT0000811674

Raiffeisen-§14-Mix (T)

3,00 %

1,55%

1,27%

AT0000811666

Raiffeisen-§14-Mix (A)

3,00 %

1,55%

1,27%

AT0000761655

Konzept : Ertrag Konservativ (A)

3,00%

1,59%

AT0000A0NCN2

AB Key Select (T)

3,50%

1,63%

AT0000A0NCM4

AB Key Select (A)

3,50%

1,63%

AT0000919394

Spängler IQAM Balanced Protect 95 (A)

3,00%

1,66%

1,28%

AT0000817994

Spängler IQAM Balanced Protect 95 (T)

3,00%

1,66%

1,28%

AT0000A15VN2

ERSTE RESPONSIBLE BALANCED (A)

5,00%

1,68%

AT0000A0WP18

ERSTE RESPONSIBLE BALANCED (T)

5,00%

1,68%

AT0000729298

C-QUADRAT Absolute Return ESG R (T)

3,00%

1,69%

AT0000724190

ESPA PORTFOLIO BALANCED 50 (A)

5,00%

1,78%

AT0000724208

ESPA PORTFOLIO BALANCED 50 (T)

5,00%

1,78%

AT0000810056

Konzept : Ertrag Ausgewogen (A)

3,50%

1,79%

AT0000738281

Konzept : Ertrag Ausgewogen (T)

3,50%

1,79%

AT0000856828

Gutmann Vorsorgefonds (A)

3,00%

1,80%

AT0000728571

Meinl Trio (T)

4,50%

1,99%

AT0000789821

C-QUADRAT ARTS Total Return Vorsorge (A)

5,00%

2,40%

AT0000A02PE1

C-QUADRAT ARTS Total Return Vorsorge (T)

5,00%

2,40%

AT0000703103

TOP-Fonds IV “Der Planende” der Steiermärkischen Sparkasse (A)

3,50%

2,42%

AT0000703111

TOP-Fonds IV “Der Planende” der Steiermärkischen Sparkasse (T)

3,50%

2,42%

Die Daten aus der genannten Tabelle wurden z. T. über den Angaben aus den Websites der KAGs gewonnen bzw. zum Teil über Fondsweb.at

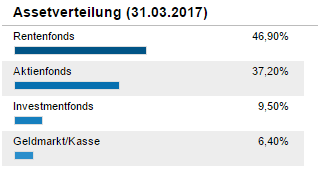

Daneben können Sie natürlich auch wieder in Wohnbauanleihen investieren. Fonds mit einem Aktienanteil haben die Chance, dass sie über die 4 Jahre bzw. darüber hinaus auch eine Performance entwickeln. Chance bedeutet aber natürlich auch Risiko und so kann aus dem investieren Betrag auch weniger Geld werden. Wägen Sie es für sich selbst ab, was Sie bereit sind zu riskieren. Wirft man einen genaueren Blick auf den Fonds “Raiffeisen-§14-Mix (T)” so sieht man folgende Struktur des Fonds:

Quelle: Screenshot Fondsweb.at

Es handelt sich dabei um einen Dachfonds, welcher wiederum in andere Fonds investiert. Rund 47 % sind im Bereich von Aktienfonds zu finden (Aktien + Investmentfonds addiert). Dieser Teil des Fonds bringt ein wenig Schwung in den Fonds, auf der anderen Seite aber auch ein Risiko, denn die Aktienmärkte sind nun mal volatil. Je größer der Anteil der Aktien ist, desto risikoreicher sind Sie unterwegs. Auf der anderen Seite ist es durch die aktuelle Zinspolitik so, dass mit Rentenfonds (Anleihenfonds) kaum etwas zu verdienen ist, wie Sie bei den Wohnbauanleihen in den letzten Jahren gemerkt haben. Sie müssen hier schon froh sein, wenn Sie nach Abzug der Gebühren eine schwarze Null vorfinden.

Wer hat Anspruch auf den Gewinnfreibetrag?

Jede natürliche Person mit betrieblichen Einkunftsarten (Land- und Forstwirtschaft, Gewerbebetrieb, Selbständige Arbeit). Dabei ist es egal, ob der Unternehmer den Gewinn mittels Einnahmen-Ausgaben-Rechnung oder doppelter Buchhaltung (Bilanzierung) ermittelt.

Wie hoch ist der Gewinnfreibetrag?

Der Gewinnfreibetrag ist bis zu 15 % vom Gewinn. Wobei es hier ein Maximum von 46.400 Euro gibt. Ein Grundfreibetrag von 33.000 Euro gibt es für Alle, für Gewinne darüber hinaus gibt es einen investitionsbedingten Gewinnfreibetrag.

Der Grundfreibetrag in der Höhe von 33.000 Euro steht jedem Unternehmer zu, das heißt davon 15 %, sind 4.950 Euro. Hier müssen keine Investitionen getätigt werden. Ist der Gewinn höher als 33.000 Euro und möchte man hier auch einen Gewinnfreibetrag geltend machen, muss investiert werden. Diesen Teil nennt man investitionsbedingten Gewinnfreibetrag. Voraussetzung dafür ist, dass im gleichen Kalenderjahr begünstigtes Anlagevermögen angeschafft wurde.

Was ist das begünstigte Anlagevermögen? Begünstigtes Anlagevermögen sind neue, abnutzbare, körperliche Wirtschaftsgüter des Anlagevermögens welches mindestens 4 Jahre genutzt werden. Es zählen aber auch bestimmte Wertpapiere dazu, zu diesem begünstigten Anlagevermögen.

Grenzen des investionsbedingten Gewinnfreibetrags

Ja, die gibt es, seit 2024 gelten nämlich die folgenden Grenzen für den Gewinnfreibetrag, welcher sich mit steigenden Gewinnen auch reduziert:

- Gewinne bis zu 33.000 Euro: 15 %

- die nächsten 145.000 Euro: 13 %

- die nächsten 175.000 Euro: 7 %

- die nächsten 230.000 Euro: 4,5 %

Bei einem Gewinn über 583.000 Euro im Jahr steht kein Gewinnfreibetrag mehr zu. Berücksichtigt man diese Staffel, ergibt sich ein maximaler Gewinnfreibetrag von 46.400 Euro.

Weitere bzw. ergänzende Informationen finden Sie unter anderem:

Betriebsaufgabe

Wurde in den vorangegangenen Jahren ein Gewinnfreibetrag durch Kauf von Wertpapieren genützt und wird der Betrieb geschlossen, so ist der damals geltend gemachte Freibetrag nachzuversteuern. Einzig wenn die Betriebsaufgabe durch höhere Gewalt (z. B. Tod) oder durch behördlichen Eingriff geschieht, dann ist hier nichts nachzuversteuern. Andernfalls gehen die Steuerbehörden davon aus, dass die Wirtschaftsgüter vom Betriebsvermögen in das Privatvermögen übergehen und dieser Übergang löst die Nachversteuerung aus.

Fazit

Der Gewinnfreibetrag ist für Unternehmer die natürliche Personen sind, eine tolle Sache ihren Gewinn bzw. die Steuer darauf zu verringern. Für den Gewinnfreibetrag muss keine Steuer bezahlt werden und ist gültig in einer Staffelform bis maximal 583.000 Euro:

- Gewinne bis zu 33.000 Euro: 15 %

- die nächsten 145.000 Euro: 13 %

- die nächsten 175.000 Euro: 7 %

- die nächsten 230.000 Euro: 4,5 %

Haben Sie noch Fragen, bzw. was halten Sie vom Gewinnfreibetrag? Werden Sie diesen nutzen und Fonds kaufen? Wenn ja, über Ihre Hausbank oder über einen Low-Cost Broker?

Lohnt sich eine firma zu gründen hierfür?

es lohnt sich immer ein Unternehmen zu gründen, wenn damit nennenswerte Gewinne erzielt werden.

Hallo ! Darf ich fragen ob ich jetzt als Unternehmer trotzdem die §14 Fonds auch bei Flatex kaufen kann und sich diese auch steuerlich absetzen lassen? oder ist das nicht möglich, das hab ich nicht ganz verstanden, ich habe nämlich (als Privatperson) schon seit jahren ein Flatex Konto

Hallo Thomas,

wenn du Flatex fragst, so sagen sie dir, dass es für Unternehmer kein Angebot gibt, nur für Privatpersonen in Österreich. Ich sehe es auch so, weil die steuerliche Behandlung von Fonds nicht abgebildet ist bei Flatex. In den Kommentaren findet sich eine Person die von sich sagt, dass sie Steuerberaterin sei und dies anders sehe. Der Diskurs verläuft sich aber und ich bleibe bei meiner Meinung 😉 Am besten ist es wohl, du klärst dies mit der Steuerberatung deiner Wahl.

Gruß,

Andreas

Hallo Andreas, erstmal tolle Webseite / Blog. Da ich mich heuer selbständig gemacht habe und ich nun erstmalig in den Genuss eines Gewinnfreibetrages komme würde ich gerne deine Meinung zum Thema Depot hören. Wo würdest du stand heute ein Depot für einen 5 stelligen Einmalerlag eröffnen? 🙂

Würde noch immer einen der oben angeführten Broker wählen. Hat sich nichts geändert bzw. halte ich die Website hier ziemlich aktuell 👌

Danke für die Antwort. Ich finde leider keine Mailadresse auf der Website. Kann man mit dir irgendwie in Kontakt treten?

Hallo Christoph,

das Impressum findet sich unten auf der Seite mit den gesetztlich notwendigen Daten:

https://www.broker-test.at/about-2/

Es gibt dort auch den Hinweis, dass keine Mails in Hinblick beantwortet werden, da hier immer wieder persönliche Anlage-, Rechts- oder Steuerberatung angefragt wird. Die gibt es bei den Experten die das auch können & dürfen, das hier ist nur eine allgemeine Informations-Website ohne Anspruch auf Korrektheit.

Gruß,

Andreas

Hallo,

vielen Dank für die hilfreichen Informationen. Ich habe noch eine Frage dazu: Können die Anschaffungskosten für die entsprechenden Fonds so wie die restlichen AFA-Posten über 4 Jahre abgeschrieben werden?

Den ersten Teil der Frage habe ich noch verstanden und kann dir diese nicht beantworten, weil betriebliches Depot. Das musst du deinen Steuerberater fragen.

Den zweiten Teil habe ich nicht verstanden mit der Abschreibung.

Hallo! Gilt für den Gewinnfreibetrag der Kaufkurs des Fonds, oder der Deckungsbeitrag?

Hallo Herbi,

der Kaufkurs, ich weiß aber auch nicht was du mit Deckungsbeitrag meinst?

Auf der WKO Seite für mich schwer verständlich beschrieben : “https://www.wko.at/service/steuern/Wertpapiere_fuer_den_Gewinnfreibetrag_bzw._zur_Wertpapierd.html”, daher meine Frage :).

Sorry, ich meine Deckungsausmaß: Bei manchen Fonds, z.B. diesem hier “https://www.kepler.at/de/fonds/fonds-finden/alle-fonds/kepler-vorsorge-mixfonds–t-.html” wird von einem “Das Deckungsausmaß für die Pensionsrückstellung beträgt 72,67 Euro je Anteil.” gesprochen.

Das kannst du vergessen, ich weiß zwar nicht den genauen Hintergrund, das hat aber etwas mit der Abfertigung Alt zu tun in Unternehmen, denn diese müssen auch solche Fonds kaufen für die Deckung der Pensionsrückstellung. Sozusagen ein Anteil ist 1.000 Schilling 🙂

Für dich gilt der Kurs zu dem du gekauft hast (exklusive Kosten/Gebühren).

Ok, danke für deine Hilfe!

P.S: Danke für deine schnelle Anwort!

Hallo Andreas, warum ist Flatex keine geeignete Wahl um den Gewinnfreibetrag zu investieren? Danke!

Weil Flatex in Österreich nur Depots für Private anbietet 🙂

Und somit Betriebsvermögen im Privatbereich wäre – auch die Abrechnung der Steuerlast ist bei betrieblich genutzten Depots meiner Information nach anders – so verstehe ich auch die Fondsreports auf Profitweb der steuerlichen Vertreter der Fonds.

Danke für deine rasche Antwort. Wenn man den Gewinnfreibetrag aber beispielsweise als Gesellschafter einer OG im Rahmen einer Gewinnausschüttung oder als Selbständiger wie Jurist, Arzt etc… veranlagt wäre Flatex eine Option?

Also: Mir wurde vor ca. 3 Jahren gesagt, dass Flatex hier kein Angebot stellt und nur für Private da ist.

Ich verstehe nicht, warum jetzt ein Selbstständiger von dir mit einem Privaten/Verbraucher/Konsumenten gleichgesetzt wird? Eine Kapitalgesellschaft kann sich sowieso nicht registrieren bei Flatex AT, ergo sprachen wir sowieso nicht von juristischen Personen.

Das ist eben mein Wissensstand, gerne aber bei Flatex direkt nachfragen oder mit dem Steuerberater klären.

Ich hatte diesbezüglich heute schon ein Gespräch mit einer Mitarbeiterin von Flatex. Sie meinte, dass ich als Selbständiger ein Depot eröffnen und § 14 Wertpapiere erwerben könnte. Habe auch explizit das Thema Gewinnfreibetrag angesprochen – hier kam es dann aber zu offensichtlichen Missverständnissen sodass ich (ob der Kompetenz verunsichert) bei dir nachgefragt habe. Auch mit dem Steuerberater habe ich das Thema heute schon diskutiert – letztlich leider auch mit noch offen gebliebenen Fragen. Es geht mit auch gar nicht darum unbedingt ein Flatex Depot haben zu wollen. Vielmehr will ich als vollkommener Neuling in diesem Thema (bislang hab ich bei… Weiterlesen »

Das finde ich jetzt aber alles andere als “nice”. Ich fühle mich verschauckelt bei dieser Vorgehensweise und am Ende mit Informationen rauszurücken, die zu Beginn wichtig & interessant gewesen wären.

Da ich die heute erhaltenen Informationen an der Hotline von Flatex durch meine vorangegangene Recherge angezweifelt habe (es gab definitiv Grund für Zweifel), habe ich mir erlaubt bei dir nochmal nachzufragen. Nocheinmal: Ich bin Neuling und an Lösungen / Antworten auf meine Fragen interessiert und dankbar für Hilfe ohne jemanden verschaukeln zu wollen! Jedenfalls habe ich noch eine schriftliche Anfrage an Flatex gestellt, die Antwort lasse ich dir gerne zukommen.

Hallo Hubert, hat Dir flatex schon eine hilfreiche Antwort zukommen lassen? Liebe Grüße, Petra

Hallo Petra, leider nicht! Bislang erhielt ich keine ANtwort von Flatex. Ich habe nun ein Depot für den Gewinnfreibetrag bei der Dadat und bin – soweit ich das jetzt schon sagen kann (Eröffnung Konto, Abwicklung WP Kauf, Webdesign) – zufrieden. Liebe Grüße, Hubert

Ich bin Steuerberaterin und kann dir sagen, du kannst als Einzelunternehmer auch ein Flatex – Depot haben und musst nicht ein eigenes betriebliches Depot einrichten.

obschon Flatex hierzu “nein” sagt, weil sie die Steuern bei Fonds nur für Privatanleger rechnen und nicht wie es sein sollte nach BV mit Option?

Entschuldige, meine Antwort war auf Depot für Wertpapiere wegen Investitionsfreibetrag bezogen. Diesen Freibetrag gibt es nur für Einnahmen-Ausgaben-Rechner und da wird Kapitalvermögen besteuert wie bei einem „Privatanleger“

Ist nicht gerade das, das Problem? Betrieblich veranlagte Wertpapiere die bei Flatex als Privater besteuert werden?

Erinnere dich zurück an die Zeiten der Wohnbauanleihen. Für Private wären die Zinsen ohne KESt gewesen, aber weil betrieblich veranlagte, mussten die Zinsen daraus verkestet werden.

Ich bin kein Steuerberater und weiß nicht wie das Finanzamt darauf reagiert, aber ich weiß jetzt nicht, warum betrieblich veranlagte Wertpapiere als Privatperson versteuert werden sollen. 🤔

Als Einnahmen-Ausgaben-Rechner kann

man eigentlich keine betrieblichen Wertpapiere haben, da diese kein notwendiges Betriebsvermögen sind. Die Wertpapiere für den Investitionsfreibetrag sind da sozusagen eine Ausnahme.

Bei natürlichen Personen gelten grundsätzlich die Regeln der KESt-Endbesteuerung. Und wenn es doch möglich ist die Wertpapiere im Betriebsvermögen zu halten, sind bei natürlichen Personen die KESt-Regeln anwendbar.

Nun, die Einkommensteuerrichtlinie unterscheidet bei der Besteuerung von Fonds zwischen Privatanleger und Betriebsvermögen (und hier dann noch abgestuft BV einer jur. Person) sowie ist die Stiftung ebenso noch ein Thema.

Bist du dir ganz sicher, dass der Gewinnfreibetrag eine Veranlagung als Privatanleger ist? Ich würde es auch als natürliche Person sehen, ABER im Betriebsvermögen. War ja damals bei den Wohnbauanleihen ebenso der Fall.

es ist eine veranlagung im betriebsvermögen, allerdings handelt es sich bei den begünstigten wertpapieren ausschließlich um meldefonds (mit hoffentlich inländischen depot) und hier sind laut rz 288 ff investmentfondsrichtlinien die gleichen regeln wie bei einem privatanleger anzuwenden.

falls eine einnahme mit kest nicht endbesteuert ist, muss dies in der steuererklärung nachgeholt werden. es hat also nichts mit der art des depots bei der depotführenden bank zu tun, die bank führt die kest immer gleich ab.

Danke Antonia für den Hinweis, ganz viel schlauer bin ich aber nicht geworden beim Nachsehen.

Geht es bei 288 FF nicht um Ausschüttungen, es gibt ja dann auch gleich wieder eine Einschränkung?

Bei 295, Thema Substanzgewinne, heißt es ja sogar “Im Unterschied zum Privatvermögen …” und eben “nicht endbesteuert”

Hallo an Alle, Wahrscheinlich liest das hier keiner/keine mehr, aber auch für mich werden gewinnmindernde Fonds nun interessant und ich habe mich hier und beim Blog von “Kapital Meister” nun informiert. Das mit Flatex wäre schön und ich habe nachgefragt und folgende Antwort bekommen: “Guten Morgen Herr Huber, vielen Dank, dass Sie sich mit Ihrem Anliegen an uns wenden. Wir helfen Ihnen gerne weiter. Firmenkontoeröffnungen bieten wir leider nicht an. Gerne kann ein Privatkonto über uns eröffnet werden. https://www.flatex.at/konto-eroeffnen/ Herr Huber, wir hoffen, dass diese Informationen Ihnen weitergeholfen haben und stehen bei Fragen gerne jederzeit zur Verfügung. Mit freundlichen Grüßen… Weiterlesen »

Servus Roman,

ich habe dies im Beitrag glaube ich ganz gut erklärt, warum Flatex für Betriebsvermögen keine Wahl ist und Flatex dies auch nicht anbietet (siehe https://www.broker-test.at/steuern/gewinnfreibetrag-welche-wertpapiere-und-welcher-broker/#Flatex). Leider hat deine Quelle Kapitalmeister dazu keine korrekte Auskunft geliefert, auch findet sich hier in den Kommentaren sogar Steuerberater die nicht wissen, dass es sich um Betriebsvermögen handeln muss, da diese anders steuerlich behandelt werden.

Gruß,

Andresa

Auch mein Steuerberater sieht bei Einzelunternehmen (EMU) kein Problem darin die Fonds über Flatex zu kaufen. Ist sowieso alles mir und meinem Namen zuzuordnen, egal ob Privat/Geschäftlich. Und daher so what. Bei GMBH wäe es etwas anders

Hallo Andreas, danke für den super Überblick. Ich investiere ja am liebsten in ETFs. Nur geht das ja mit dem Gewinnfreibetrag leider nicht zusammen. Da ist man als Selbständiger wohl oder übel an die genannten §14-Fonds gebunden. Wie siehst Du den das Potential bei den Mischfonds in der aktuellen Situation (Pandemie) für die nächsten Jahre? Ich habe gehört, dass Anleihen aktuell keine so gute Wahl sind. Und viele dieser Fonds sind ja eben auch da investiert. Wie siehst Du das? Ausblick eher gut oder schlecht? Danke!

Servus Mathias,

ich habe keine Glaskugel und verfüge auch über kein besseres Wissen als andere, daher gibt es von mir niemals irgendwelche Prognosen. Halte ich für unseriös.

Der “Gewinn” bei diesen Fonds ist das Steuerzuckerl. Der Gesetzgeber will hier keine Spekulation sondern das Ziel ist Schaffung von Quasi-Eigenkapital für die Unternehmer – und genau deshalb sind diese Fonds so konservativ.