Das Wichtigste zusammengefasst

- Wertpapiere wie Aktien, ETFs, etc. werden in Österreich mit 27,50 % Wertpapier besteuert, es gibt aber auch Ausnahmen und so könnte auch die Regelbesteuerung, also der persönliche Einkommensteuertarif gelten.

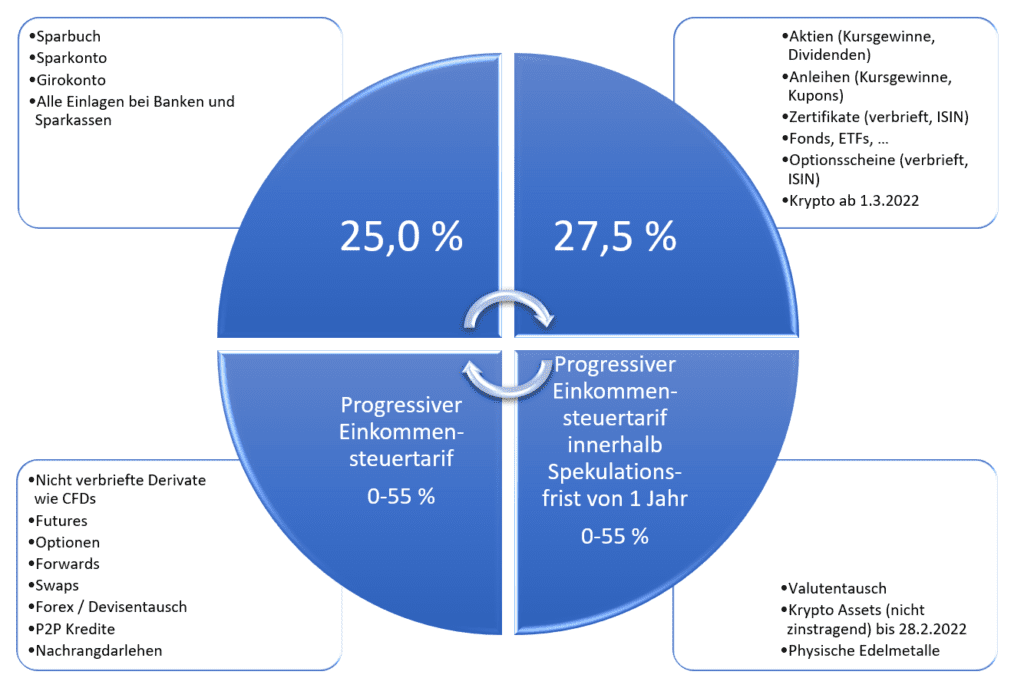

- Die Steuersätze:

- 25 % für Kapitalerträge wie Sparbücher, Sparkonten, Bausparer

- 27,50 % es bei realisierten Kursgewinnen von Aktien, Anleihen, Zertifikaten, Fonds und verbrieften Optionsscheinen

Der selbe Prozentsatz gilt natürlich auch für deren Dividenden, Anleihezinsen bzw. Ausschüttungen/ausschüttungsgleiche Erträge von Fonds und ETFs - 27,50 % Steuer gilt seit 1.3.2022 auch bei realisierten Krypto-Gewinnen und anderen Kryptoerträgen

- Der progressive Einkommensteuertarif (bis 55 %) gilt bei CFDs, Futures, Optionen, Forex, P2P Kredite oder Nachrangdarlehen z. B.

- Der progressive Einkommensteuertarif innerhalb einer Spekulationsfrist von max. 1 Jahr gilt bei Valutentausch und physischen Edelmetallen.

In diesem Ratgeber

Wie werden Wertpapiere besteuert?

Wie viel Steuer muss ich zahlen, wenn ich meine Aktie verkaufe? Wenn ich meinen ETF verkaufe? Wie ist das bei Krypto? Fragen über Fragen und oftmals ist die pauschale und richtige Antwort, dass 27,5 % an Steuern abgeführt werden müssen, wenn Gewinne realisiert werden. Realisiert bedeutet, dass ein Wertpapier erfolgreich verkauft wurde und ein Gewinn übrig bleibt, wenn der Anschaffungswert abgezogen wird.

Doch es gibt auch Ausnahmen und es gibt noch ganz viel mehr als Aktien und ETFs. Dieser Beitrag versucht an der Oberfläche aufzuklären, wann, welcher Steuersatz anfällt. Details oder Sicherheit bringt Ihnen das persönliche Gespräch mit einem Steuerberater Ihrer Wahl.

25,0 %, 27,50 % oder Einkommensteuer?

Der besondere Steuersatz von 25 % gilt seit 2016 nur noch für Geldeinlagen bei Kreditinstituten wie auf Sparkonten, Sparbüchern, Girokonto Guthaben. Einkünfte aus Kapitalvermögen unterliegen daher in der Regel dem 27,50 %igen Sondersteuersatz der von den heimischen Banken als Kapitalertragsteuer (KESt) abgezogen wird. Mit der Kapitalertragsteuer ist alles endbesteuert und der Anleger hat keine weiteren abgabenrechtlichen Pflichten. Es gibt aber Wertpapiere bzw. andere Veranlagungen die nicht unter die KESt fallen und diese werden dann mit dem persönlichen Einkommensteuertarif versteuert und müssen von einem selbst über die Einkommensteuererklärung deklariert und abgeführt wird. Der persönliche Einkommensteuertarif kann über den 27,50 % liegen, aber auch darunter. Theoretisch. Vermutlich wird es nur wenige Kapitalanleger im Wertpapierbereich geben, welche einen niedrigeren persönlichen Einkommensteuertarif haben als die 27,50 %.

Dieser Chart zeigt die 4 Möglichkeiten auf, wie die unterschiedlichen Gattungen versteuert werden. Wichtiger Hinweis: Es gibt so manche Spitzfindigkeit (siehe unter anderem Kommentare), die eine Gattung von KESt zu Einkommensteuer hüpfen lassen und umgekehrt. Daher Achtung und einen Steuerberater oder das Finanzamt hinzuziehen.

25,00 % Steuer

Mit dem besonderen Steuersatz von 25 % unterliegen wie bereits oben angeführt z. B.

- Sparbuch

- Sparkonto

- Girokonto

- grundsätzlich alle Einlagen bei Banken und Sparkassen

Bei heimischen Banken wird diese Steuer von 25 % von der Bank abgeführt als KESt und ist damit endbesteuert.

27,50 % Steuer

Dem besonderen Steuersatz von 27,5 % unterliegen folgende realisierte Kursgewinne von Wertpapiere bzw. deren Erträge / Erlöse:

- Kursgewinne von Aktien

- Dividenden von Aktien

- Anleihezinsen (Kupons)

- Kursgewinne von Anleihen

- Indexzertifikate

- Kapitalschutzprodukte

- Bonuszertifikate

- Inländische Fonds

- Meldefonds und Nicht-Meldefonds (hier aber pauschalierte Ermittlung der Erträge, welche verKEStet werden)

- Optionsscheine

- Krypto

Bei heimischen Banken wird diese Steuer von 27,5 % von der Bank abgeführt als KESt und ist damit endbesteuert.

Kapitalerträge

Einkünfte aus der Überlassung von Kapital wie z. B. Dividenden oder Zinsen aus Anleihen nach § 27 Abs. 2 des EStG.

Kapitalgewinne

Einkünfte aus realisierten Wertsteigerungen nach § 27 Abs. 3 des EStG wie Einkünfte aus der Veräußerung oder Einlösung sonstiger Abschichtung und auch die Einkünfte von Nullkuponanleihen.

Einkünfte aus Termingeschäften

Einkünfte gemäß § 27 Abs. 4 EStG 1988 liegen nur vor, wenn

- ein Differenzausgleich erfolgt,

- eine Stillhalterprämie geleistet wird,

- das Derivat selbst veräußert wird oder

- eine sonstige Abwicklung (Glattstellen) erfolgt.

Zur Behandlung von Schadenersatz bei Substanzschaden, siehe Rz 6143.

Altbestand

Für Altbestände, also Wertpapiere die man bereits vor dem 31.12.2010 angeschafft hat, gibt es keine KESt die berücksichtigt werden muss. Wertpapiere die ab dem 1.4.2012 angeschafft wurden, sind definitiv Neubestand und für die gilt die Versteuerung in der Höhe von 27,50 %. Nun gibt es einen Zeitraum der dazwischen liegt. Hier gilt, dass Aktien, Investmentfonds, Immofonds die vor dem 1.1.2011 erworben wurden als Altbestand gelten. Bei Anleihen, verbriefte Derivate (z. B. Zertifikate, Optionsscheine) die vor dem 1.4.2012 erworben wurden, gelten ebenso als Altbestand. Hier aber mit einer Besonderheit (damit es kompliziert wird). Wurden diese Wertpapiere zwischen 1.10.2011 und 1.4.2012 erworben müssen die realisierten Kursgewinne im Rahmen der Einkommensteuerklärung mit dem Sondersteuersatz von 27,5 % versteuert werden.

In diesem Video wird erklärt, warum die Kapitalertragsteuer in Österreich eine Abgeltungsteuer ist. Das bedeutet, es sind grundsätzlich keine weiteren Angaben in der Steuererklärung zu machen, wenn ein steuereinfacher Broker verwendet wurde.

Kryptowährungen

Seit 1.3.2022 werden Kryptowährungen mit dem besonderen Steuersatz von 27,5 % besteuert. Genaueres zur Kryptosteuer gibt es hier nachzulesen. Zu den Einkünften aus Kryptowährungen zählen laufende Einkünfte aus Kryptowährungen („Früchte“) sowie unabhängig von der Erfüllung einer Behaltefrist Einkünfte aus realisierten Wertsteigerungen von Kryptowährungen („realisierte Kursgewinne“).

Keine laufenden Einkünfte sind Staking, Bounties und Hardforks. Hier wird im Rahmen des Verkaufs erst die Besteuerung fällig.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen0 -55 % Einkommensteuer

Der progressive Einkommensteuertarif des Einzelnen fällt bei folgenden Wertpapieren an:

- CFDs

- Futures

- Optionen

- Forex

- Fremdwährungskonten

- Nachrangdarlehen (Crowdinvesting)

- P2P Kredite (Mintos, Bondora, …)

Wobei es hier natürlich stets auf den Einzelfall ankommt, ob tatsächlich die Regelbesteuerung in Form des progressiven Einkommensteuertarifs angewendet wird oder nicht.

Die Tabelle der Einkommensteuer, Stand Dezember 2024:

Einkommensteuer Tabelle für 2024

| Einkommen | Steuersatz |

|---|---|

| bis 12.816 Euro | 0 % |

| bis 20.818 Euro | 20 % |

| bis 34.513 Euro | 30 % |

| bis 66.612 Euro | 40 % |

| bis 99.266 Euro | 48 % |

| bis 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

Einkommensteuer Tabelle für 2025

| Einkommen | Steuersatz |

|---|---|

| bis 13.308 Euro | 0 % |

| bis 21.617 Euro | 20 % |

| bis 35.836 Euro | 30 % |

| bis 69.166 Euro | 40 % |

| bis 103.072 Euro | 48 % |

| bis 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

P2P Kredite

P2P Kredite wie z. B. bei Mintos oder Bondora werden ebenso mit dem persönlichen, progressiven Einkommensteuertarif in der Höhe von 0 bis 55 % versteuert.

0 -55 % Einkommensteuer, wenn innerhalb Spekulationsfrist von 1 Jahr

Es gilt der progressive Einkommensteuertarif, wenn bei folgenden Gattungen innerhalb der Spekulationsfrist von einem Jahr der Verkauf stattfinden. Wird erst nach dem Jahr Spekulationsfrist verkauft, so ist der erzielte Gewinn steuerfrei.

- Valutentausch

- Kryptowährungen (Bitcoins, etc.) bis 28.2.2022

- Physische Edelmetalle

Wichtig und nicht vergessen sollten Sie, dass wenn Sie Erträge die mit Ihrem Einkommensteuertarif versteuert werden, haben, so können Sie bei diesen sehr wohl Werbungskosten geltend machen. Hingegen bei Erträgen die unter die Kapitalertragsteuer fallen, können Sie keinerlei Werbungskosten geltend machen.

Fazit

In Österreich ist es so, dass Zinsen von Sparbüchern oder Sparkonten dem besonderen Steuersatz von 25,0 % unterliegen. Bei Kapitalgewinnen oder Kapitalerträgen aus Aktien, ETFs, etc. wird der besondere Steuersatz von 27,5 % fällig. Auch Krypto Assets fallen seit 1.3.2022 pauschal unter dem besonderen Steuersatz von 27,5 %.

Der progressive Einkommensteuertarif von 0 bis maximal 55 % wird bei nicht verbrieften Derivaten (CFDs), Futures, Optionen, Forex bzw. Devisentausch, P2P Krediten oder Zinserträge aus Nachrangdarlehen angewendet.

Der progressive Einkommensteuertarif mit einer Steuerbelastung von 0 bis 55 % wird auch bei Valutentausch (also z. B. Dollar-Scheine in Euro-Scheine) oder physischen Edelmetallen angewendet. Hier ist es jedoch so, dass die Besteuerung nur dann nötig ist, wenn der Verkauf innerhalb der Spekulationsfrist von einem Jahr passiert.

Hallo Andreas. Interessante Informationen, ich ging von ganz anderen Voraussetzungen aus. In den Medien wurde glaub ich berichtet, dass nach der Finanzkrise die Spekulationsfrist abgeschafft wurde (somit auch die prog. Besteuerung als Ekst.) und dafür die einheitliche Kursgewinnsteuer geschaffen wurde, ega wie lange ein Finanzprodukt gehalten wird. Hab ich da was völlig falsch verstanden? Und eine Frage stelle ich mir auch: ob die fehlende Möglichkeit des Verlustvortrages im Falle dass man im ersten Jahr 30.000 Verlust und im zweiten Jahr 20.000 Gewinn machen würde, vor Gericht hält. Für mein Empfinden ist das sittenwidrig, da der Verlust ja nichtmal mit anderem… Weiterlesen »

Nein, da hast du nicht wirklich etwas falsch verstanden. Hast du Wertpapiere damals innerhalb von 12 Monaten verkauft war das nach der Regelbesteuerung zu versteuern. Wäre… viele ÖsterreicherInnen haben das nicht getan und so wurde die Kapitalertragsteuer eingeführt für Kursgewinne.

Juristische Fragen darfst du mir nicht stellen. Da gibt es, genau so wie beim Thema Steuern ExpertInnen die das jahrelang studieren und erfolgreich praktizieren. Nachdem wir den Verlustausgleich so schon fast 10 Jahre haben, denke ich, wird das schon passen, sonst hätte schon jemand erfolgreich geklagt.

Hallo Andreas, Danke für Deine tolle Website, Beiträge und Videos!!! Ich habe eine Frage die vielleicht mehrere Selbstständige am Ende des Coronajahres 2020 interessieren könnte: Ich lese im Netz, dass Spekulationserträge aus nicht verbrieften Wertpapieren (z.B. CFDs, Optionen, Futures) in Österreich der Tarifbesteuerung von 25%-55% unterliegen. Also abhängig vom steuerpflichtigen Jahreseinkommen zu versteuern sind. Ich denke ab 2020 sind es 20%-55% Ich frage mich allerdings ob der Gesetzgeber für Spekulationsgewinne nicht trotzdem einen Mindeststeuersatz vorsieht? Beispiel: Wenn ein Selbstständiger im Jahr 2020 nur ein steuerpflichtiges Einkommen von 6.000 Euro erwirtschaftet hat – so ist für dieses Einkommen keine Einkommenssteuer abzuführen.… Weiterlesen »

Da hast du natürlich recht, dass es die 25 % ab 2020 nicht mehr gibt, sondern es nun 20 % sind.

Beginnen tut es aber bei 0 % bis maximal 55 %. Nein, es gibt keinen Mindeststeuersatz, außer es fällt unter die pauschale Besteuerung mit Kapitalertragsteuer.

Nach meinem Wissen, die Profis der Steuerberatungskanzleien überprüfen und beraten dich natürlich gerne, ist das genau so wie du es in deinem Beispiel bringst.

Hallo Andreas,

wie werden Aktien (Neubestand nach dem 1.4.2012) genau versteuert? Werden sie erst nach Verkauf der Aktie versteuert oder wie bei den ETFs werden die Kursgewinne innerhalb eines Jahres jährlich versteuert und dann beim Verkauf später abgerechnet?

Z.B. : wenn ich eine Aktie in 2020 kaufe und sie erst in 2025 verkaufe, werden jährlich KeSt. abgezogen oder erst nach der Veräußerung?

Meine Frage bezieht sich auf Aktien, die man länger behalten möchte (mehrere Jahre).

Danke!

LG, Ziad

Guten Tag lieber Andreas von Broker-test ich werde mit dem Traden ab 2021 anfangen. (Neuling) Gehandelt werden nur Währungspaare,Rohstoffe und Indices. Wie muss ich bei der Versteuerung am ende des Jahres vorgehen. Sollte ich mir meine Gewinne und Verluste jeden Monat zusammenrechnen ,am ende des Jahres Verluste von den Gewinnen minus rechnen und ca. 30 % abziehen damit ich es am ende des Jahres dem Finanzamt abgeben kann. Oder liege ich da komplett falsch und es gebe zb.einen einfachen (anderen ) weg wie man hier vorgeht. Wie ich gelesen habe kann man keine fixen Prozente für die Versteuerung nennen? Stimmt… Weiterlesen »

Servus und guten Morgen, wie du oben siehst, kommt es darauf an, welche Produkte du handelst, aber ja, voraussichtlich wird alles in der Regelbesteuerung versteuert werden müssen, sofern du Gewinne hättest. Realistisch ist das nicht, denn aus dem CFD-Handel wissen wir, dass Private zwischen 70-80 % Wahrscheinlichkeit verlieren. Langfristig ist die Wahrscheinlichkeit der Verluste noch höher. Ich möchte dich nicht demotivieren, aber der Wahrscheinlichkeit nach wirst du verlieren. Wie viel du – im Fall von Gewinnen – ans Finanzamt abführen musst, hängt von deinem persönlichen Steuersatz ab. Nur du kennst deine Einkommensquellen und wie du dort lukrierst. Wie du bei… Weiterlesen »

Vielen Dank für die schnelle Antwort und die ausführliche Erklärung. Ich hätte noch 2 fragen im Kopf wo ich mir nicht sicher bin ob die Antworten stimmen. 1) Wenn ich mit dem Trading anfange soll ich auch gleich am anfang des Jahres einen Erklärungswechsel durchführen. Habe mitbekommen das 4 mal Jährlich der Einkommenssteuer überwiesen werden muss. Was wenn man zb. die geplanten Gewinne nicht erreicht hat. 2) Ich lese oft im Internet das es einen Freibetrag von 801,00 € nur in Deutschland gibt. Gibt es einen Freibetrag auch in Österreich ,finde leider keine konkreten Antworten . Sorry für die vielen… Weiterlesen »

Ad 1) wenn du zu viel ESt bezahlt hast, bekommst du diese mit dem ESt-Bescheid wieder zurück

Ad 2) Nein: https://www.broker-test.at/steuern/steuerfreibetrag-kapitalertragsteuer/

Habe am 08.01.20 meine ersten und am 14.03 meine letzten Bitcoins 2020 gekauft und möchte die gerne nächstes Jahr verkaufen……. FIFO Verfahren mit Berücksichtigung von 1 Jahr Spekulationsfrist ist in Österreich sozusagen steuerfrei ?

Ich kann meine gekauften Bitcoins also systematisch nach 1nem Jahr verkaufen ?

Es gibt ein paar Sonderformen (z. B. betrieblich, Zinsen, …) bei Kryptowerten, aber im Normalfall heißt es innerhalb von 12 Monaten Regelbesteuerung, danach steuerfrei weil außerhalb der Spekulationsfrist.

Hallo Andi von Broker-Test.at, liebe Community! Ich hoffe ihr könnt mir bei meinem kleinen Problem etwas weiterhelfen. Es geht bezgl. um die Versteuerung von realisierten Gewinne von Optionen und Stillhalterprämien in Österreich. So wie ich es in meinen Recherchen Netz nun überall lesen konnte, werden in Österreich realisierte Gewinne von Optionen sowie etwaige Stillhalterprämien mit dem jeweiligen Einkommensteuertarif(pro Person unterschiedlich und abhängig vom Jahreseinkommen) besteuert und nicht mit 27,5% Kest. Angenommen man fällt aufgrund des Jahreslohns(zwischen 31 Tsd – 60 Tsd €) in den Steuertarif mit dem Steuersatz von 42%. Angenommen man macht in einem Jahr einen unversteuerten Gesamtgewinn (Gewinnrealisierung+Stillhalterprämien)… Weiterlesen »

Servus Mike,

mit Optionen, Stillhalterprämien & Co habe ich mich persönlich noch nicht näher beschäftigt, ist mir zu stressig, das Risiko zu hoch (auch wenn es im ersten Moment beherrschbar aussieht). Aufwand und Ertragschance zu niedrig. Da bleibe ich lieber unstressig bei Buy & Hold.

Mein Laienwissen ist hier auch, dass es der Regelbesteuerung unterliegt und hier der persönliche, progressive Einkommensteuertarif zur Anwendung kommt. Afaik kannst du hier aber etwaige Kosten miteinrechnen.

Gruß,

Andreas

Bitte um konkrete Unterstützung bei folgenden Beispiel beim Ausfüllen des E1kv: es handelt sich um Fonds mit KESt 27,5%, überall um realisierte Wertsteigerungen bzw. Verluste a) Verlusttopf Überhang: €300 lt. KEST Statusbericht bei inländischem Broker 1 1.3.2: Kennzahl 891 (mit neg. Vorzeichen unter Verluste?? – eher nein) b) Verlust-KEST Äquivalent: €400 bei ausländischem Broker 1.3.2: Kennzahl 892 c) Gewinn mit KEST Äquivalent: €900 bei inländischem Broker 2 der diese €900.- direkt abführt 1.3.2: Kennzahl 981 erwartetes Ergebnis: €700.- von den €900.- sind via E1kv zurückzuerstatten Unter 1.3 als Gesamtsaldo ergibt sich €600.- für inländische und -€400.- für… Weiterlesen »

Bitte für konkrete Ausführungsanleitungen und Unterstützung sich an einen Steuerberater zu wenden. Danke 👍

Hallo,

ich überlege mir gerade, ob ich als Privatperson in den CFD Handel einsteigen soll.

Habe ich das richtig verstanden, dass wenn ich ein CFD kaufe, dieses für mehr als ein Jahr behalte und mir danach den Gewinn auszahlen lassen würde, mir keine Sorgen zur die Steuer machen muss, da steuerfrei?

Vielen Dank.

lg Michael

Servus Michael,

nein, da hast du dich verschaut. Sieh doch, der CFD Handel ist bei der Regelbesteuerung: https://www.broker-test.at/steuern/#Einkommensteuer

Ad CFD Handel: Bedenke dass ca. 75 % aller Privatanleger ihr Geld verlieren…

Gruß,

Andreas

Wait a second.. verstehe ich das richtig dass wenn ich aktien kaufe und verkaufen innerhalb eines Jahres werden die realisierten gewinne mit meinem Einkommenssteuertarif besteuert und nicht mit der KEST?

Wir hier der höchste Einkommensteuertarif benutzt in welchen man fällt also zb 42%?

Wenn man jetzt 100.000 mit einem Aktienverkauf macht muss man für alles 42% zahlen anstatt der Kest?

Da hast du etwas missverstanden 😳

Steht oben ja, dass hier KESt anfällt.

Ahh alles klar und wenn man sich selbständig dafür entscheidet die Gewinne mit dem progressiven Steuertarif zu versteuern weil der niedriger ist als die Kest, wird automatisch alles mit zb 20% besteuert oder nur bis zum gewissen Betrag?

Beispiel. Als Teilzeit Angestellter habe ich 15000 Brutto im Jahr verdient. Somit 20% Einkommenssteuertarif. Wenn ich meine Gewinne mit diesem besteuern lasse gibt es hier eine Grenze wo dann der Einkommenssteuertarif sich erhöht oder kann man auch eine Million theoretisch dann mit 20% besteuern?

Ja, es gibt die Option in die Regelbesteuerung hinzuoptieren. Das kann aber dazu führen, dass gewisse Beihilfen hier dann ebenso mitangerechnet werden. Eine Entscheidung ohne Steuerberater*In würde ich hier persönlich nicht wagen. Und ja, du könntest auch deine Gewinne aus Wertpapieren über 1 Millionen mit der Regelbesteuerung besteuern lassen. Nachteil ist hier, dass es nicht deine genannten 20 % sind. Bei 1 Million bist du dann an der Grenze von 50 auf 55 %. Bedenke jedoch, dass es sich um ein progressives Modell handelt. Du durchläufst jede Zone mit dem jeweiligen Steuersatz. Bis 11.000 Euro gibt es 0 % Steuer,… Weiterlesen »

Hallo, wenn ich als österreichischer Staatsbürger neben meinem Job als Daytrader mit einem Fremdkapital Geld aus dem Markt ziehe, wie muss ich das dann versteuern?

z.B. man hat 25.000$ Fremdkapital und erwirtschaftet 5.000$ – diese 5.000$ würde man dann auszahlen lassen, unter was fällt das dann?

Liebe Grüße und Danke

Markus

Das ist so nicht einfach zu beantworten. Anscheinend bist du ja eh schon als Daytrader selbstständig, da müsstest du doch wissen, wie Gewinne zu versteuern sind. Ob gehebelt oder nicht, ist am Ende egal. Gewinn ist Gewinn und der gehört versteuert. Wie? Je nachdem um was es sich gehandelt hat.

Ich bin noch nicht selbstständig, aber ich habe einen Job als Angestellter und nebenbei bin ich als Daytrader aktiv. Hab noch nichts aus dem Markt gezogen, aber jetzt könnte es dann soweit sein. Nicht dass ich dann in irgendwelche Fallen treten. Es werden nur Futures getradet. Ja aber es ist doch ein Unterschied, ob es als Provision oder Gewinn ausbezahlt wird oder?

ah, okay, du hast das so geschrieben, dass dein Job Daytrader ist 🙂

Deine Begriffe die du verwendest sind komisch. Was meinst du mit „aus dem Markt gezogen“? Ist es ein realisierter Gewinn? Es handelt sich eh um verbriefte Futures?

Warum sollte ein realisierter Kursgewinn den Titel „Provision“ tragen?

Ich glaube du bist ein Fall für einen Steuerberater. Wenn du das ernsthaft machen willst, dann solltest du dich auch professionell von einem Steuerberater beraten lassen. Die Tausender würde ich investieren.

Weil ich mit Fremdkapital trade.

Ok Danke, das werde ich machen. 🙂

Liebe Grüße

Markus

Verstehe ich leider nicht, warum es im Sinne des EStG zu einer Provision wird, weil du FK einsetzt. Kann es sein, dass du aus dem Englischen übersetzt und deren Begriffe versuchst zu verwenden?

Hallo Andreas, meines Wissens nach handelt es sich bei Accounts von einigen Fremdkapitalgebern für das Daytrading mit Futures, um sog. Live Sim Accounts. Die Firma selbst z.B. Leeloo spiegelt das Trading von diesem Funded Demo Konto. (Hat nichts mit der Challenge zu tun, da ist es überhaupt nur DemoGeld) Sie gibt also das Kapital nicht wirklich aus der Hand, sondert spiegelt die Trades nach. Es handelt sich demnach um eine ausbezahlte Provision, weil man selbst das Geld nie wirklich hat. Im Laufe des Tradings bietet die Firma jedoch auch einen Prop. Account, d.h. einen ungespiegelten Echtgeld-Account an, den man annehmen… Weiterlesen »

Ich mache dieses Jahr bei BUX X (also mit CFDs) wie es momentan ausschaut einen Gewinn von über 2000€ – mache das nur zum Spaß – hab einen fixen Job

Die 2000€ gebe ich Anfang nächstes Jahres beim Steuerausgleich an und zahle dafür dann die Lohnsteuer.

Bekomm ich zusätzlich eine Nachforderung von der Sozialversicherung? ..bzw. muss ich das selbst melden, oder zahlt man dafür keinen SV-Beitrag?

Vielen Dank, Raphael

Du musst auf die Einkommensteuererklärung wechseln, das ist schon mal eine Änderung. https://www.broker-test.at/steuern/erklaerungswechsel/

Nachdem es unter die Tarifbesteuerung fällt, es aber dennoch Kapitaleinkünfte sind (§ 27a Abs. 2 des EStG) gibt es keine Sozialversicherung. Anders ist es, wenn du das gewerblich machst, dann benötigst du aber auch ein Gewerbe dazu.

Gruß,

Andreas

1) Sind CFD-Gewinne unter der Kennzahl 857 (Sonstige tarifsteuerpflichtige Einkünfte aus Kapitalvermögen (§ 27a Abs. 2; insbesondere Zinsen aus Privatdarlehen, Einkünfte aus nicht öffentlich begebenen Forderungswertpapieren, Einkünfte aus nicht verbrieften Derivaten ohne freiwilligem Steuerabzug, soweit nicht in Kennzahl 929 zu erfassen) einzutragen?

2) Dann wäre das das selbe Feld wie für die Zinsen aus Nachrangdarlehen… gilt dann für CFD-Gewinne auch der Freibetrag von 730€?

Danke schonmal im Voraus

Genau, CFDs sind unverbriefte Derivate.

Die magische Grenze gilt auch hier, aber Obacht, da gibt’s ja Einschränkungen… Einkünfte nur aus unselbständigen Tätigkeiten.

Wenn ich als Privatmann neben meinem Hauptjob Einkünfte aus CFD habe, die Einkünfte aus Kapitalvermögen sind, gibt es keine Sozialversicherung. Aber ab wann ist es dann „gewerblich“? Muss dazu eine bestimmte Grenze überschritten sein, z.b. 486€ im Monat (Geringfügigkeit), oder gilt es als gewerblich, wenn ich keinen Hauptjob hätte?

Grüße,

Kurti, Wien

Hallo Kurti! Wenn du im Bereich dieser kleinen Summen bist, dann fällt das grundsätzlich in den Bereich der sog. privaten Vermögensverwaltung. Es gibt Leute, die Leben von ihren Kapitaleinkünften, teils sehr sehr gut. Auch hier wird es nicht gewerblich. Gewerblichkeit würde ja vor allem dazu führen, dass bei KESt-pflichtigen Instrumenten (CFDs fallen in die Tarifbesteuerung, Aktien und Dividenden wären aber KESt) auf einmal Anschaffungsnebenkosten anrechenbar wären. Für private gilt bei der KESt: Keinerlei Kosten auf die Gewinne anrechenbar. Eine Gewerblichkeit kann sich bei sehr hohen Einkommen steuerlich auszahlen. Und ansonsten gilt grundsätzlich: private Vermögensverwaltung Das Ganze gibt’s natürlich viel feiner… Weiterlesen »

Besteuerung von Wertpapieren in Fremdwährung:

Wenn Wertpapiere in Fremdwährung gekauft oder verkauft werden, müssen diese ja zum EZB-Referenzkurs umgerechnet werden. Da jener jedoch erst um 16:00 gestellt wird, stellt sich folgende Frage:

Wie rechnet ihr, wenn nun eine Transaktion erfolgt, die vor 16:00 CET stattfindet?

Zu diesem Zeitpunkt gab es ja noch keinen neuen EZB-Referenzkurs.

Danke an Andreas für dieses Forum und eine erste Antwort diesbezüglich 👍 👍 👍

Falls jemand schon mit diesem Problem zu tun hatte, bitte Bescheid geben.

Danke

Der Kurs gilt für den ganzen Tag. Wie und wann er zustande kommt, das spielt keine Rolle.

Danke für die Antwort 👍👍👍 Ich frage auch deshalb, weil die EZB an „Feiertagen“ keinen Referenzkurs stellt, während in anderen Ländern der Handel normal weiter geht. – In diesem Fall müsste man ja den letzten aktuellen Referenzkurs nehmen, da es ja erst am nächsten Arbeitstag einen neuen gibt. Stimmt das so? Außerdem besteht die Möglichkeit, dass du handelst, wenn in Frankfurt schon der nächste Tag angebrochen ist, während es sich in lokaler Zeit noch um den Vortag handelt. – Hier müsste man dann den Referenzkurs nehmen, welcher erst Stunden später von der EZB für den gesamten Tag gestellt wird. Richtig?… Weiterlesen »

Adam, du liebst es die Dinge kompliziert zu machen 😁

Sind sie aber nicht. 🤷🏼♂️

Du nimmst einfach den letztaktuellen Kurs der EZB. Du darfst auch nix drehen obwohl du es so gerne tun würdest mit irgendwelchen Zeiten. Es gilt die Ortszeit und der dazu passende EZB Kurs.

Weiß zufällig jemand wiso bei BDCs teilweise die Ausschüttungen mit 27,5% besteuert werden und teilweise mit 42,5%.

Habe folgende drei Aktien und die Besteuerungen auf die Ausschüttungen sind wie folgt:

1) MAIN STREET CAP.CP.DL-,01

US56035L1044

27,5%

2) PROSPECT CAP CORP.DL-,001

US74348T1025

42,5% Abzug(27,5+15)

3) Gladstone Capital Corporation

US3765351008

42,5% Abzug(27,5+15)

Die Besteuerungen werden automatisch von der Dadat Bank vorgenommen.

Ist das von der Aktie abhängig wobei ich die alle drei als BDCs sehen würde, oder muss man da bei der Bank eventuell beantragen das die 15% Quellsteuer angerechnet werden?

Danke!

Mfg

Michael

Hallo Michael!

Die DADAT kann dir bei solchen Wertpapieren leider nicht die US-Quellensteuer der österr. KESt anrechnen.

So zahlst du:

15% Quellensteuer in den USA

+ 27,5% KESt bei der DADAT (anstelle nur 12,5%, wie es bei Anrechnung der Quellensteuer der Fall wäre)

Es gibt 2 Lösungen:

1. Über die Einkommensteuererklärung (Beilage E1kv) die Sache selbst korrigieren

2. Zu einem Broker außerhalb Österreichs gehen (zB Interactive Brokers). Dort wird sowieso generell keine KESt eingehoben. Damit machst du nach Ende des Jahres alles selber gegenüber deinem Finanzamt und zahlst von vorn herein nur den tatsächlich gültigen Betrag.

Danke für die schnelle Antwort, aber wiso werden dann bei der Main Street Capital Aktie nur 27,5% besteuert? Hat die da einen Sonderstatus?

Danke!

Mfg

Michael

Dazu musst du deinen Broker fragen, wie die Wertpapiere im österr. System hinterlegt bzgl. eingestuft sind.

Ben, bist du bitte so lieb und sagst dazu, dass das deine Privatmeinung ist. Ein offizielles Okay deiner Empfehlung hast du ja nicht bekommen in Form einer rechtsverbindlichen Auskunft des FA?

Schauen wir doch alle ein wenig aufeinander, dass wir uns zu 100 Prozent im rechtlichen Rahmen bewegen und wenn etwas unsicher ist, dies auch kennzeichnen. Danke 👍

Es scheint so, als ob 2 davon von der Dadat als ein Fonds nach dem AIF eingestuft werden und so auch besteuert werden.

Wenn du bei der Dadat nachfragst werden sie dir das wohl genauso bestätigen.

Ob es zulässig ist, so wie Ben es dir empfiehlt ist aus meiner Sicht sehr fraglich. Ich bin noch am abklären, die Erstauskunft bei einer Expertin beim Finanzamt war damals negativ.

Also werden AIF höher besteuert als „normale“ Aktien wenn die vermutung zutrifft. Wie die jeweilige Aktie eingestuft ist sollte die Bank wissen oder?

Bei AIFs kann es sein das am Jahresende noch was zusätzlich versteuert wird, wss bei Aktien nicht der Fall ist oder?

Bei einer steuereinfachen Bank brauche ich mir aber keine Sorgen machen das ich bei der besteuerung was übersehe, da dies normalerweise alles von der Bank gemacht wird oder? Es geht hier nicht um meine Haupteinnahmequelle.

Mfg

Michael

Ja, die Bank weiß das und eben genau aus diesem Grund besteuert sie so, wie sie eben besteuert. Das ist kein Zufall. Ja, diese Produkte werden als Nicht-Meldefonds dann natürlich auch eingestuft, weil kein steuerlicher Vertreter an die OeKB/Profitweb meldet. Ich habe dies mit meinem REIT bei meinen Experiment ebenso geschildert und dass es Flatex anders macht. Ich habe wirklich viel gelesen, viel bei den Brokern rumgefragt und es gab natürlich auch viel Echo aus der Community. Was sich herauskristallisierte ist, dass die heimischen Broker wie Bankdirekt.at, Hello Bank, DADAT Bank sich hier sehr eng mit dem Finanzamt kurzschließen und… Weiterlesen »

Danke, für die ausführlichen Infos, dann weiß ich jetzt schon wieder ein bisschen mehr. Habe auch die Vermutung, dass da bei meinen kleinen Summen nicht mehr viel übrig bleibt. Dachte immer das nur die REITs etwas komplexer zu behandeln sind, bzw. mehr zu versteuern ist, aber betrifft somit auch andere Aktien(BDCs bzw. AIFs). Bei „normalen“ Aktien werden die Ausschüttungen direkt im vollen Umfang versteuert und beim verkaufen wird der Gewinn versteuert, auch erst wenn ich die Aktie Jahre später verkaufe. Bei AIFs wir die Ausschüttung versteuert und zusätzlich am Jahresende die Kursdifferenz(Einkaufskurs zu aktuellem Kurs) versteuert. Ansonst sollte es hier… Weiterlesen »

Unter dem Titel Alternativer Investmentfonds fallen so einige Konstruktionen. Der österreichische Gesetzgeber sieht halt genauer hin, was sich denn hinter dem Konstrukt versteckt. Ist es ein Unternehmen, welches aber irgendwie Richtung Fonds tendiert, dann ist es womöglich Teil des AIF. Ein REIT ist ja auch nichts anderes als eine Aktie auf den ersten Blick. Eine Aktie die unter AIF geführt wird ist dann wie ein Nicht-Meldefonds und es ist genau so wie du es schilderst. Am Ende des Jahres gibt es eine pauschale Besteuerung, auf eine der beiden Arten. Die (Vorab) Besteuerung am Ende des Jahres wird dir dann beim… Weiterlesen »

Hallo!

Für das heurige Jahr werde ich wohl erstmals Einkommensteuer für Gewinne mit CFDs zahlen müssen. Meine Frage: unterliegt die ESt für Einkünfte aus Kapitalvermögen auch der ESt-Vorauszahlung?

Mit anderen Worten: ich bin selbständiger Einzelunternehmer und leiste pro Quartel ESt-Vorauszahlungen. Dass sich meine ESt durch die Gewinne aus dem CFD-Handel erhöht ist klar. Aber erhöht sich auch die Vorauszahlung?

Wäre schön, wenn jemand hier das beantworten könnte! Danke im Voraus.

Ja sicher, aber erst nachdem du deine Esterklärung abgegeben hast. Dann wirst du neu eingestuft und die Vorauszahlungen angepasst.

Für das aktuelle Jahr tut sich aber nichts mehr.

Hallo Andreas,

hätte eine Frage bezüglich Bundessteuer in den USA, ich habe bei einer online trading Plattform Gewinne gemacht und jetzt möchte ich mir es auszahlen lassen!

ich habe jetzt die Nachricht von meinem Broker bekommen das ich bevor ich meinen Gewinn auszahlen kann die Bundessteuer abführen muss? stimmt das ? kannst du mir da eventuell was dazu sagen!

Vielen Dank im Vorraus

LG, Martin

Das klingt dubios. Du hast bei der Registrierung angegeben, dass du in Österreich steuerbar bist? Wie lautet denn die Plattform? Immer wieder gibt es betrügerische Plattformen die viele Gründe erfinden, warum sie nicht auszahlen können & wollen.

Hallo Anreas! Tolle Arbeit und sehr guter Überblick. Hast du Dir auch die Versteuerung der in Amerika beliebten Dividendenstarken MLPs (Master Limited Partnerships) wie z.B. die Fa. Enterprise Products Partner L.P. (EPD) angesehen???

Nein, habe ich mir nicht angesehen. Ist mir auch noch nie untergekommen. Was ist denn daran denn so besonders? Warum ist es keine normale US Aktie?

MLPs haben eine der komplexesten Besteuerungen. Für Nicht US-Amerikaner werden sie immer mit dem Höchstquellsteuersatz von 37% besteuert, dazu kommen die 27,5% (österreichische) KeSt = ergibt also satte 64,5% Besteuerung. Das kannst du nur (teilweise) umgehen, aber auch nur max. 15% Quellensteuer anrechnen lassen, wenn du eine ziemlich aufwendige Steuererklärung (hängt unter anderm davon ab in welchen US-Bundesstaaten der MLP aktiv ist) in den USA durchführst. Der Aufwand ist schlichtweg nicht wert – außer du hast zuviel Freizeit. 😉

Das stimmt leider. Ich habe das auch erst im Nachhinein durch Nachfragen und Nachforschen bei verschiedenen Foren herausgefunden. Eine Warnung wäre da angebracht. Ich bin leider in so eine Steuerfalle getappt. Solchen „Aktien“ sind gar keine. Die Antwort meiner Bank war „Die von Ihnen im Depot gehaltenen Aktien sind von einer Limited Partnership, eine spezielle Gesellschaftsform, deren Gewinne bereits an der Quelle mit 37% besteuert werden. Wir erhalten nur noch die Nettodividende, das heißt abzüglich Quellensteuer.“ Die Bank zog vom Rest dann noch die 12,5% KEST ab und von meinen 144 Euro Dividende kamen nur noch 72,75 am Konto an.… Weiterlesen »

Hallo Andreas, gleich vorweg großen Dank für deine österreichspezifische Beleuchtung dieses Themas! Damit erleichterst du mir den Zugang enorm … Aufgrund der Komplexität der Informationen kommen trotzdem noch Unklarheiten auf, daher möchte ich dich um folgende Zusatzinformation bzgl. Aufklärung bitten: 1. Auf Grundlage welchen Gesetzes bzw. welcher Gesetze hast du dieses Chart (wie Wertpapiere besteuert werden) erstellt? Ist es ausschließlich das EstG 1988, Art. 27, Art. 27a und Art. 31? Bitte um Korrektur und Ergänzung. 2. Habe ich richtig verstanden, dass Daytrading-Gewinne aus der sog. „Long-Position“ mit KESt. 27,5%, die Gewinne aus der sog. „Short-Position“ jedoch unter die Tarifbesteuerung fallen?… Weiterlesen »

Servus Lia, du stellst Fragen, die dir dein Steuerberater beantwortet, denn du möchtest mich auf etwas festnageln und dafür gibt es eine eigene Berufsgruppe die das alleinig darf. Daher möchte ich dich bitten, dass du dich an (d)einen Steuerberater wendest. Grundsätzlich läuft es so ab, dass wenn es sich um verbriefte Wertpapiere handelt, dass sie unter die Kapitalertragsteuer fallen. Wenn es sich um einen steuereinfachen, inländischen Broker handelt, dann gibt es auch die Option, dass dieser die KESt für dich abführt bei nicht verbrieften Wertpapieren. Da kenne ich aber kein Praxisbeispiel. Deine Zahlen aus der E1kv kann ich nicht nachvollziehen… Weiterlesen »

Hallo Andreas, dafür, dass du durch meine Fragen das Gefühl vermittelt bekommen hast dich festnageln zu wollen, möchte ich mich entschuldigen! Das war keineswegs meine Absicht – ich wollte in meiner Fragestellung nur klar und verständlich sein, was ja gar nicht einfach ist. Mir ist bewusst, dass du meinen Steuerberater nicht ersetzen kannst, du jedoch über einen großen Wissenspool verfügst, wodurch du mit deiner Arbeit auch zu meinem besseren Verständnis der Materie beiträgst. Dafür bin ich dir wirklich überaus dankbar! DANKE auch für deine Antworten, die mich wieder einen Schritt weitergebracht haben! Bzgl. E1kv – hier habe ich den Rückschluss… Weiterlesen »

Servus Lia, wir tauschen uns hier nur auf Laienbasis aus und was ich vermeiden möchte ist, dass geglaubt wird, dass das was ich sage amtlich und die einzige Wahrheit ist. Es ist einzig eine Vermutung von mir. Eine Steuerberaterin, ein Steuerberater, die haben das gelernt und haften dafür auch. Von mir gibt es nur Vermutungen. Ad Kennzahl 929: Hast du bei deinen ausländischen CFDs irgendwelche Steuern bezahlen müssen bzw. etwas, was angerechnet werden kann? Ist mir noch nie untergekommen, daher würde ich sagen, dass die Kennzahl 857 übrig bleib: „Sonstige tarifsteuerpflichtige Einkünfte aus Kapitalvermögen (§ 27a Abs. 2; insbesondere Zinsen… Weiterlesen »

Vielen Dank für deine Rückmeldung … und danke nochmal für deine Arbeit!

Sehr gerne. Gemeinsam wissen wir mehr! 👍

Wird das Forum noch betreut, gibts noch Antworten oder schon stillgelegt?

Klaro, es ist aber schon noch so, dass es keinen Zwang gibt auch Antworten zu verfassen. Ja?

Ja klar. Danke für die Lebendmeldung. Alles bestens. 🙂

Einige Fragen zur progressiven Besteuerung beim CFD-Handel. Ist bei CFD-Geschäften ein Verlustausgleich möglich? Wenn ja, gibt es irgendwelche Grenzen pro Jahr? Angenommen die Erträge in einem Kalenderjahr betragen EUR 20.000 und die Verluste EUR 15.000. Dann sind EUR 5.000,– zusätzlich zum regulären Einkommen (z.B. aus einem Angestelltenverhältnis oder einer selbständigen Erwerbstätigkeit) zu versteuern. Richtig? Angenommen die Erträge in einem Kalenderjahr betragen EUR 20.000 und die Verluste EUR 25.000. Vermindert der Verlust von EUR 5.000,– das zu versteuernde Einkommen (z.B. aus einem Angestelltenverhältnis oder einer selbständigen Erwerbstätigkeit) Gibt man den Gewinn/Verlust in der Arbeitnehmerveranlagung bekannt oder ist eine Einkommenssteuererklärung einzureichen? Mit… Weiterlesen »

Meinem Verständnis nach, bin aber kein Profi:

– Nein, darf nicht mit anderen Einkunftsarten gemixt werden

– Natürlich ist die Einkommensteuererklärung notwendig. Wo hätte es denn Platz in der Arbeitnehmerveranlagung?

Hallo.. Ist es dann aber schon wieder möglich von der Regelbesteuerungsoption zur normalen Kest-Besteuerung zu wechseln oder?

Danke

Klaro, denn nur der Tod ist für die Ewigkeit 😉