Das Wichtigste zusammengefasst

- Möglichkeit zum Steuern sparen bzw. Steuerstundung – Verluste aus dem Verkauf von Kapitalvermögen mit realisierten Gewinnen, Dividenden, etc. gegenrechnen.

- Verluste aus der Veräußerung von Kapitalanlagen können nur mit gleichartig besteuerten Überschüssen aus Kapitalvermögen im selben Jahr verrechnet werden.

- 27,50 % besonderer Steuersatz vs.

- individuelle Tarifbesteuerung nach Einkommensteuer-Tabelle

- Realisierte Kursverluste können innerhalb eines Kalenderjahres mit erzielten Substanzgewinnen und Erträgen (Ausschüttungen, Dividenden, etc.) gegengerechnet werden

- Nur für Privatanleger

- Automatisch bei Einzeldepots von steuereinfachen Brokern – auch wenn mehrere Einzeldepots bei einem Broker bestehen.

- oder manuell über die Beilage E1kv der Einkommensteuererklärung (wenn es sich um mehrere Depots handelt, oder einem Gemeinschaftsdepot oder einem ausländischen Depot)

- Verlusttopf wird mit 31.12. des jeweiligen Kalenderjahres wieder auf 0,00 Euro gesetzt

- Wenn Verluste bereits realisiert sind, dann sollten diese Verluste mit Gewinnen ausgeglichen werden, denn sonst sind diese Verluste und deren Steuer-Anrechenbarkeit fixiert

- Achtung bei Verkauf und Wiederkauf! Finanzamt und Finanzmarktaufsicht wachen darüber, dass nicht zeitnah verkauft und gekauft wird! Keine Anerkennung als eigenständige Rechtsgeschäft durch Finanzamt und Gefahr des Crossings (Marktmanipulation)

In diesem Ratgeber

Video

In diesem Video wird erklärt, was der Verlustausgleich für Kapitalerträge ist, wie dieser für Kapitalvermögen die dem besonderen Steuersatz von 27,50 % bzw. der Tarifbesteuerung unterliegen, genutzt werden kann. Ebenso wird gezeigt, wie festgestellt werden kann, wie viel KESt bereits in diesem Jahr bezahlt wurde bei steuereinfachen Brokern wie Flatex, DADAT Bank, easybank, Raiffeisen / Bank Direkt und Erste Bank und Sparkassen / George.

Lohnt es sich?

Das aktive Gestalten des Verlustausgleichs kann sich lohnen. Je größer das finanzielle Rad ist, welches gedreht wird, desto eher lohnt es sich. Die Macht des Zinseszins schlägt hier voll zu, je länger investiert wird und je höher die Rendite, desto mehr lohnt es sich!

In diesem Beitrag wird aufgezeigt, wie lukrativ das aktive Nutzen des Verlustausgleich ist. Prämisse ist, dass Verluste mit Erträgen gegengerechnet werden können. Je höher, desto besser.

Vorteile

- “Steuerspar” Möglichkeit jedes Jahr

- Dadurch freigewordenes Kapital kann sofort reinvestiert werden

- Möglichkeit sich von Verlustpositionen zu trennen und Depot neu zu strukturieren

Nachteile

- Eigentlich wird die Steuer nur gestundet

- Nimmt Zeit in Anspruch

- Gebühren sind fix, zukünftige Gewinne nicht

Neutral

- Steuersystem wird geändert –

- Steuer auf Kapitalerträge wird erhöht nachteilig

- Steuer auf Kapitalerträge wird gesenkt, vorteilhaft

Bedingungen automatischer KESt-Verlustausgleich

Damit ein automatischer Verlustausgleich stattfinden kann und sich die Investoren um nichts kümmern müssen, sind folgende Bedingungen zu erfüllen:

- Steuereinfacher Broker

- Privatvermögen

- Einzeldepot (kein Gemeinschaftsdepot)

- Nur eine Bank bzw. Broker in Verwendung

Was wird im Verlustausgleich berücksichtigt?

Für den Verlustausgleich können folgende Wertpapierpositionen herangezogen werden:

- Substanzgewinne und Gewinne – realisierte Kursgewinne bzw. Kursverluste aus Aktien, Anleihen, Fonds, ETFs

- Dividenden

- Fondsausschüttungen

- Ausschüttungsgleiche Erträge

- Krypto Gewinne/Verluste und Erträge (seit 1.3.2022)

Während bei den Kursgewinnen und Kursverlusten nur der Neubestand (Neubestand, wenn nach dem 1.1.2011 angeschafft) herangezogen werden darf, ist es bei den Dividenden, Fondsausschüttungen und bei den ausschüttungsgleichen Erträgen so, dass auch der etwaige Altbestand für die Kalkulation des Verlusts herangezogen werden darf. Was bedeutet realisierte Kursgewinne bzw. -verluste? Nur wenn das Wertpapier verkauft wurde, ist der Gewinn bzw. Verlust auch realisiert.

Ausgeschlossen vom Verlustausgleich sind:

- Einkünfte aus Einkünften anderer Einkunftsarten wie z. B. Einkommen aus Gehalt/Lohn/Pension, Mieteinkünfte, Unternehmensgewinne, etc.

- Andere Kapitalerträge

- 25 %: Sparbuchzinsen, Girokontozinsen, …

- Altbestand vor 1.1.2011: Kuponzinsen aus Anleihen Altbestand, Kursgewinne- und -verluste aus Altbestand

- Tarif bzw. Einkommensteuer: Nicht endbesteuerte Kapitalerträge wie z. B. Zinsen aus Privatdarlehen, FX-Gewinne bzw. Verluste, nicht verbriefte Derivate (CFDs, Optionen) – mehr dazu hier.

Beispiel

Erträge aus Wertpapiergeschäften werden mit dem besonderen Steuersatz von 27,50 % besteuert. Diese Erträge können mit 27,50 % der entstandenen und realisierten Verluste aus den Wertpapiergeschäften gegengerechnet werden. Wichtig ist, dass diese im selben Kalenderjahr entstanden sind. Der maximale Anrechnungsbetrag ist die KESt der Wertpapier-Erträge.

| Gewinn | KESt-Belastung | KESt-Gutschrift | ||

| 8.3.2023 | Fondsausschüttung | 750,00 | 206,25 | |

| 14.5.2023 | Dividende | 50,00 | 13,75 | |

| 10.9.2023 | Verkauf Aktie m. Gewinn | 2.000,00 | 550,00 | |

| 12.12.2023 | Verkauf Aktie m. Verlust | -1.500,00 | -412,50 | |

| 357,50 |

Dieses Beispiel in der Tabelle zeigt 3 Erträge mit einer 27,5 %igen KESt-Belastung und zum 12.12.2023 einen Verkauf einer Aktie mit Verlust. Daraus ergibt sich eine KESt-Gutschrift über 412,50 Euro. Am Ende des Jahres gibt es sodann eine Gesamt-KESt-Belastung von 357,50 Euro. Mit dem Verlust-Verkauf der Aktie am 12.12.2023 konnte die KESt-Belastung des Kalenderjahres effektiv gedrückt werden.

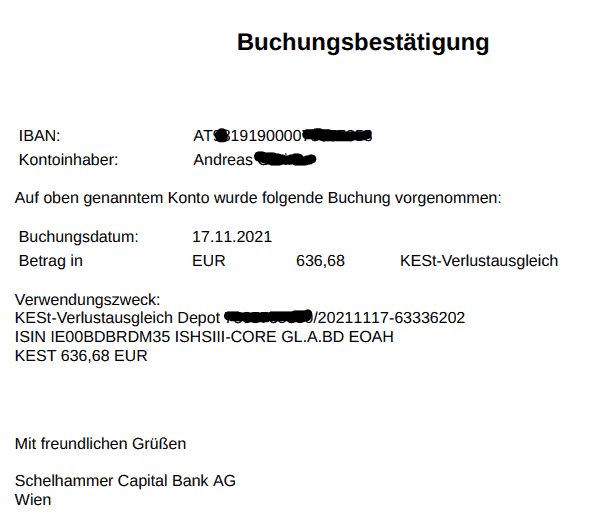

Was ist mit KESt-Gutschrift gemeint? Wohin wird die denn gutgeschrieben? Am Ende des Jahres und wie… nein, ruhig Blut, es passiert hier ganz einfach eine KESt-Gutschrift in der Höhe von 412,50 Euro auf das jeweilige Verrechnungskonto (bei Flatex jedoch auf der Abrechnung des verkauften Wertpapiers) das der Kunde beim Broker hat. Hier ein Beispiel von der DADAT. Es gab ein KESt-Guthaben und es wurden Wertpapiere mit Verlust realisiert. Es kam zu einer Gutschrift am Verrechungskonto.

Automatischer Verlustausgleich durch die depotführende Stelle

Ist das Depot bei einem österreichischen Broker oder einem Broker mit einem Sitz bzw. Niederlassung in Österreich, so kümmert sich im Normalfall der Broker darum, dass der Verlustausgleich automatisch durchgeführt wird. Der Verlustausgleich wird hier durch die depotführende Stelle durchgeführt. Dies passiert jedoch nur bei Einzeldepots. Bei Gemeinschaftsdepots ist dies nicht automatisiert möglich.

Ebenso nicht möglich ist ein automatischer Verlustausgleich, wenn ein Einzelner mehrere Depots bei unterschiedlichen Depotbanken hat. Wie auch? Nur der Depotinhaber hat einen Überblick über all seine Positionen.

Führt der Broker die Kapitalertragsteuer nicht freiwillig selbst ab, so müssen die Anleger den Verlustausgleich manuell über die Einkommensteuererklärung bzw. deren passender Anhang E1kv gemacht werden.

Wie viel bereits an KESt für Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge oder realisierte Kursgewinne abgeführt wurde, zeigen die steuereinfachen Broker in deren Online Banking. Wie dies aussehen kann zeigt der jeweilige KESt Status Bericht des Brokers. Die Bezeichnung variiert je nach Online Broker.

KESt Status Bericht

Wie viel Verluste habe ich denn schon in diesem Kalenderjahr realisiert? Wie viel Kapitalertragsteuer hat denn mein steuereinfacher Broker bereits in diesem Jahr realisiert? Der steuereinfache Broker führt darüber genau Buch und ein aktueller Blick in den jeweiligen KESt Status hilft einem beim Überblick.

Handelt es sich um einen nicht steuereinfachen Broker, so muss dies leider selbst und manuell durchgeführt werden. Nur selbst hat man einen Überblick darüber, was an Gewinne oder Verluste realisiert wurde und welche Dividenden, Ausschüttungen oder ausschüttungsgleiche Erträge einem zugegangen sind.

Hier ein paar Beispiele von steuereinfachen Brokern, wo der aktuelle KESt Status erhoben werden kann:

Flatex

Zum Stand November 2023 sind die Steuerbuchungen noch nicht im neuen Flatex Next verfügbar und es muss daher zu Flatex Classic gewechselt werden. Im neuen Flatex Next geht das über rechts oben über das Profil-Männchen, dort auf “Benutzerkonto” runterscrollen zum Bereich “Steuern” und dort auf “Steuerbuchungen”. Dort wird dann darauf hingewiesen, dass nun zu den Steuerbuchungen im Flatex Classic gewechselt wird.

Wer noch immer Flatex Classic nutzt: Bei Flatex Classic findet sich aktuelle Bericht zur bezahlten Kapitalertragsteuer unter “Konto&Depot” und hier dann bei den Steuerbuchungen. Die dort vorhandene Übersicht zeigt tagesaktuell wie viel Kapitalertragsteuer bereits abgeführt wurde bzw. wie hoch die Dotation des Verlustverrechnungstopfs ist. Die Screenshots unterhalb zeigen das nochmals.

- Verlustverrechnungstopf: Wie hoch sind die in diesem Kalenderjahr realisierten Kursverluste (um diese auszugleichen, müssen Gewinne etc. in diesem Jahr noch realisiert werden genau in dieser Höhe)

- Vermögenszuwachssteuer: Wie viel KESt wurde im laufenden Jahr bereits abgeführt, der Guthabenstand an Kapitalertragsteuer (hier heißt es nun Kursverluste im Ausmaß von mindestens x/27,5 % zu realisieren).

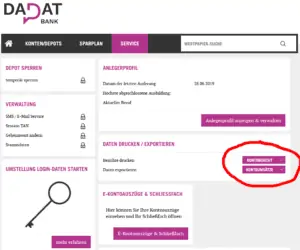

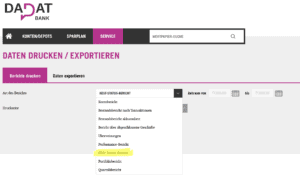

DADAT

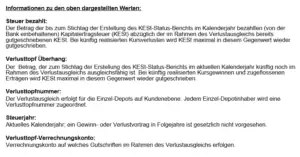

Bei der DADAT findet sich der Bericht unter “Service” dann rechts mittig auf “Kontobericht”. Bei der Art des Berichts wird dann “KESt-Status-Bericht”. ausgewählt. Im PDF Bericht findet sich auf 4 Seiten eine genaue Erklärung darüber, welche Depots hier zugeordnet sind und wie viel Steuer denn bislang bezahlt wurde, bzw. falls bisher die realisierten Verluste höher waren, wie hoch der Überhang im Verlusttopf ist.

- Steuer bezahlt: Der Betrag der bis zum Stichtag der Erstellung des KESt-Status-Berichts im Kalenderjahr bezahlten (von der Bank einbehaltenen) Kapitalertragsteuer (KESt) abzüglich der im Rahmen des Verlustausgleichs bereits gutgeschriebenen KESt. Bei künftig realisierten Kursverlusten wird KESt maximal in diesem Gegenwert wieder

gutgeschrieben. - Verlusttopf Überhang: Der Betrag, der zum Stichtag der Erstellung des KESt-Status-Berichts im aktuellen Kalenderjahr künftig noch im Rahmen des Verlustausgleichs ausgleichsfähig ist. Bei künftig realisierten Kursgewinnen und zugeflossenen Erträgen wird KESt maximal in diesem Gegenwert wieder gutgeschrieben.

easybank

Ähnlich bzw. genau so wie bei der DADAT geht es bei der easybank (ex Hello Bank) an den KESt-Status Bericht zu kommen. Unter “Berichte” geht es weiter zu “KESt-Status-Bericht” und danach folgt der bekannte Bericht wie bei der DADAT im PDF Format. Im PDF Bericht findet sich auf 4 Seiten eine genaue Erklärung darüber, welche Depots hier zugeordnet sind und wie viel Steuer denn bislang bezahlt wurde, bzw. falls bisher die realisierten Verluste höher waren, wie hoch der Überhang im Verlusttopf ist.

- Steuer bezahlt: Der Betrag der bis zum Stichtag der Erstellung des KESt-Status-Berichts im Kalenderjahr bezahlten (von der Bank einbehaltenen) Kapitalertragsteuer (KESt) abzüglich der im Rahmen des Verlustausgleichs bereits gutgeschriebenen KESt. Bei künftig realisierten Kursverlusten wird KESt maximal in diesem Gegenwert wieder

gutgeschrieben. - Verlusttopf Überhang: Der Betrag, der zum Stichtag der Erstellung des KESt-Status-Berichts im aktuellen Kalenderjahr künftig noch im Rahmen des Verlustausgleichs ausgleichsfähig ist. Bei künftig realisierten Kursgewinnen und zugeflossenen Erträgen wird KESt maximal in diesem Gegenwert wieder gutgeschrieben.

Bank Direkt / Raiffeisen

Um den aktuellen KESt-Status bei der Bank Direkt oder allgemein im Raiffeisen Online Banking “Mein ELBA” abzurufen, muss im Bereich des Wertpapierdepots unter “Mehr” der Punkt “Steuerinfo” aufgerufen werden. Danach werden die aktuellen Positionen und der aktuelle Gewinn bzw. Verlust angeführt. Mit einem Klick auf “Verlusttopf” können die aktuellen Verluste bzw. Gewinne angezeigt werden. Ganz unten zeigt sich “Periode KESt-Verrechnung” und hier wie viel KESt bereits bezahlt wurde.

- Steuer bezahlt Saldo: 27,5% der realisierten Gewinne zum Abfragezeitpunkt (es wurden mehr Gewinne als Verluste realisiert).

- Verlusttopf Saldo: 27,5% der realisierten Verluste zum Abfragezeitpunkt (es wurden mehr Verluste als Gewinne realisiert).

Erste Bank / George

Natürlich findet sich auch im George der Erste Bank und Sparkassen der aktuelle KESt-Verlustausgleich. Leider aktuell nur in der Browser Anwendung von George. Hierzu ist es notwendig auf das Depot zu gehen und dort findet sich neben der Darstellung der gehaltenen Wertpapiere als Tortendiagramm auch ein sehr auffälliger Link mit der Bezeichnung “KESt-Verlustausgleich”.

- Einzelsummen: Hier zeigen sich die Einkünfte und auch die Verluste aus den einzelnen Positionen. George listet dabei die Zinsen & Dividenden, Einkünfte aus Investmentfonds und auch die Kursgewinne & Kursverluste aus Wertpapieren extra aus.

- Abgeführte KESt: Darunter zeigt sich dann, wie viel KESt bereits abgeführt wurde und wie viel noch gegenrechenbare KESt im Fall von Verlusten hier noch verrechnet werden könnten im Depot der Erste Bank, einzusehen im George Online Banking.

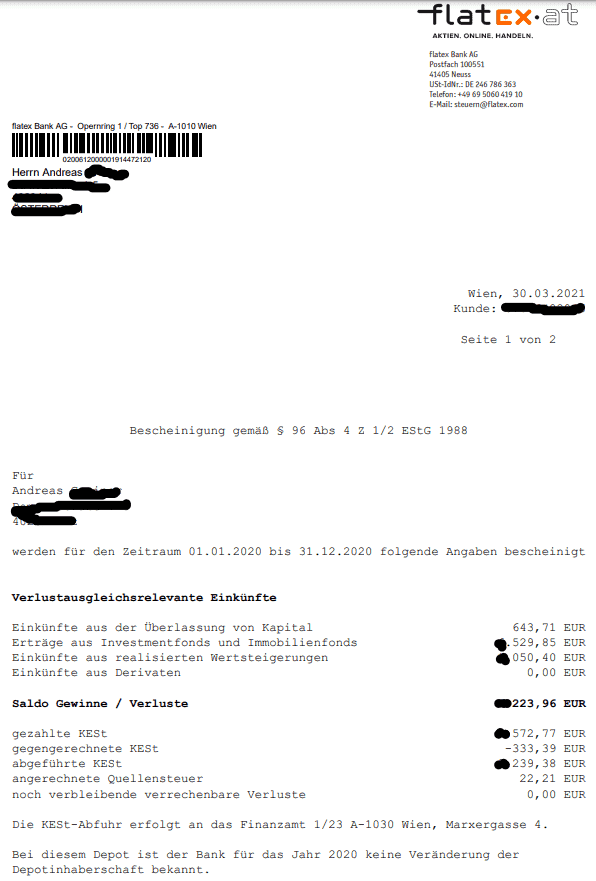

KESt Bescheinigung

Um eine doppelte Verlustverwertung zu vermeint ist eine Bescheinigung über die Durchführung des Verlustausgleichs vom steuereinfachen Broker zu erfolgen. In dieser jährlichen Bescheinigung wird gesondert für jedes Depot die positiven als auch negativen Einkünfte angeführt. Es finden sich dort die Früchte wie Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge und Substanzgewinnen. Auch die Summe der beim Verlustausgleich berücksichtigten Verluste bzw. der Gutschriften sind dort anzuführen. So sieht bei Flatex die Steuerbescheinigung aus:

Verlustausgleich bei 2 Depots

Was ist, wenn ich zwei oder mehr Depots besitze? Hier funktioniert es eben nicht mehr automatisch. Sind es Depots bei steuereinfachen Brokern, so geschieht hier je depotführender Stelle der Verlustausgleich. Möchte der Kunde jedoch die Gewinne von Depotbank A mit den Verlusten der Depotbank B gegenrechnen, so ist die Verlustausgleichsoption zu ziehen, siehe nächstes Kapitel.

Ebenso ist die manuelle Verlustausgleichsoption über die Einkommensteuererklärung zu ziehen, wenn sich das Depot im Ausland befindet (z. B. Trade Republic, Interactive Brokers, Scalable Capital, eToro).

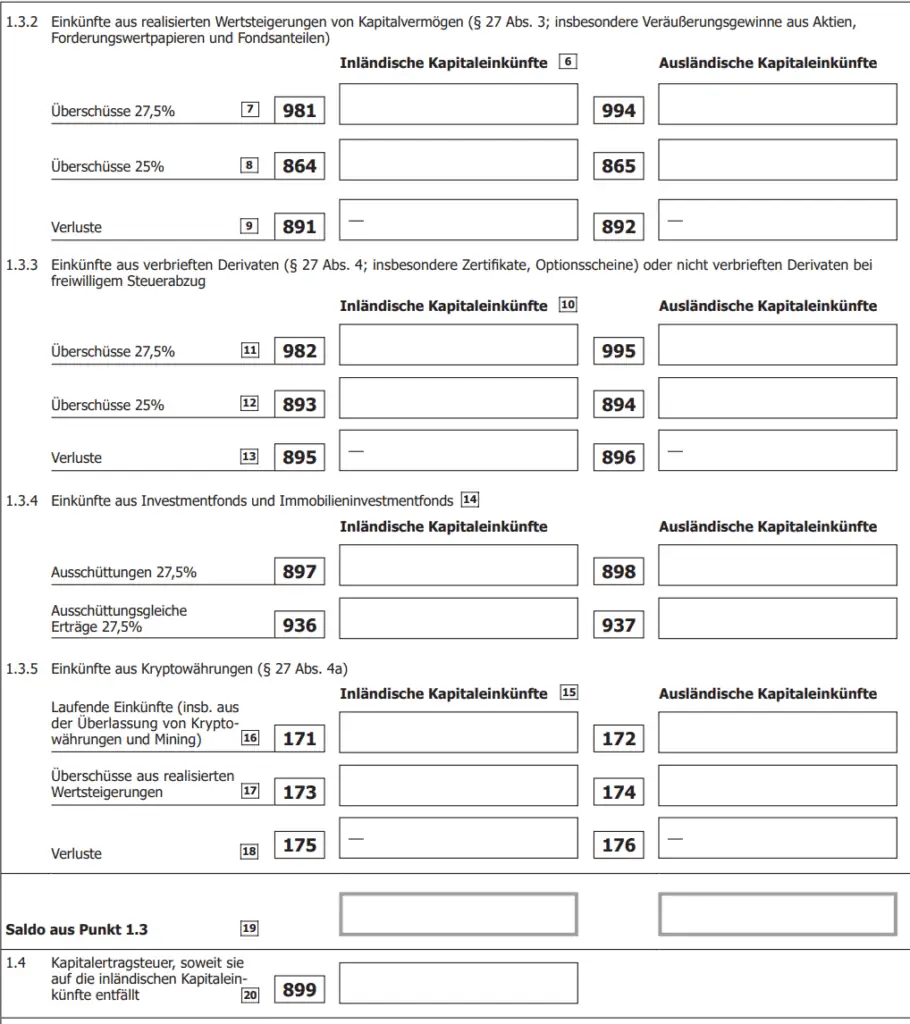

Verlustausgleich E1kv - manueller Verlustausgleich über Einkommensteuererklärung E1 bzw. E1kv

Nicht immer passiert der Verlustausgleich automatisch, bei Depots bei zwei oder mehr verschiedenen depotführenden Stellen oder wenn zusätzlich auch im Ausland investiert wird, muss die bereits gezahlte Kapitalertragsteuer selbst in der persönlichen Einkommensteuererklärung angegeben werden. Nur so können etwaige Verluste gegengerechnet werden zu vorhandenen Gewinnen und Erträgen.

Die bereits gezahlte Kapitalertragsteuer kann in der E1kv, der Beilage zur Einkommensteuererklärung für Kapitaleinkünfte, unter dem Punkt 899 eingegeben werden. Ebenso müssen die dazu gehörenden inländischen Erträge in der linken Spalte des E1kv ausgefüllt werden wie z. B. unter der KNZ 936 die ausschüttungsgleichen Erträge des inländischen Brokers.

Achtung bei der Höhe der Kapitalertragsteuer im Punkt 899:

In der Erklärung findet sich in der Beilage der wichtige Hinweis “Wahrnehmung der Verlustausgleichsoption nur für einen Teil der Kapitalerträge darf hier nur diejenige Kapitalertragsteuer erfasst werden, die auf Kapitalerträge entfällt, die tatsächlich in den Verlustausgleich einbezogen werden”.

Dieser Punkt heißt nichts anderes, dass nicht mehr Verluste gegengerechnet werden können als Steuer entstanden ist.

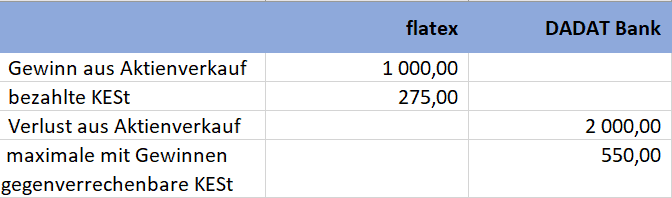

Beispiel: Bei Flatex wurde ein Gewinn aus Aktienverkauf in der Höhe von 1.000 Euro erzielt und dabei wurden 275 Euro an Kapitalertragsteuer fällig. Bei der DADAT Bank wurden im selben Jahr Verluste in der Höhe von 2.000 Euro realisiert. Das ergibt eine maximal gegenverrechenbare KESt in der Höhe von 550 Euro.

In das Formular des Finanzamts E1kv werden sodann in die Kennzahl 981 die 1.000 Euro vom erfolgreichen Verkauf mit Gewinn von Flatex eingetragen. In die Kennzahl 891 werden die Verluste der DADAT Bank eingetragen. Diese betragen maximal aber nur 1.000 Euro und so wird auch hier nur 1.000 Euro eingetragen. Am Ende werden dann noch in die Kennzahl 899 die bezahlte Kapitalertragsteuer in der Höhe von 275 Euro eingetragen.

Genauso erfolgt es natürlich auch, wenn einer der Broker im Ausland sitzen würde.

Verlustausgleich: P2P, Optionen und nicht verbriefte Derivate (CFDs)

Zinsen aus P2P (sofern sie der Tarifbesteuerung unterliegen), Optionsgeschäften und nicht verbrieften Derivaten wie CFDs unterliegen nicht dem besonderen Steuersatz von 27,5 % sondern dem normalen Einkommensteuertarif (grundsätzlich, Ausnahmen sieht der Gesetzgeber vor).

Nun schreibt das BMF, dass die Verluste aus der Veräußerung von Kapitalvermögen die dem besonderen Steuersatz unterliegen nicht mit den Überschüssen ausgeglichen werden dürfen, die dem normalen Einkommensteuertarif unterliegen.

Damit sollte es möglich sein die Substanzgewinne und -verluste bzw. Erträge aus diesen Geschäften gegenzurechnen.

Hier ein ein Beispiel:

- P2P Zinsen sofern sie der Tarifbesteuerung unterliegen

- Zinserträge aus Crowdinvesting-Projekte wie z. B. DagobertInvest, Rentably oder Rockets

- mit Verlusten aus Bitpanda Stocks Geschäften

gegenrechnen. Beides unterliegt dem normalen Einkommensteuertarif.

Wash Trade - Achtung beim Verkauf und Kauf!

Wer nun vor hat seine Wertpapiere für den Verlustausgleich zu verkaufen und gleich wieder zu kaufen bzw. vice versa, der sollte aufpassen, dass dieser dabei nicht den Markt manipuliert bzw. dass dieses Geschäft auch steuerlich berücksichtigt werden kann. Es könnte sich nämlich hier um einen Wash Trade handeln, wenn der Investor gleichzeitig oder zeitnah das selbe Finanzinstrument verkauft und kauft.

Es gibt beim zu schnellen Wiederkauf bzw. -verkauf nämlich zwei Probleme.

Steuer-Problem

Die Einkommensteuerrichtlinien geben bei Rz6231 wieder, dass die Veräußerungs- und Wiederbeschaffungsgeschäfte nicht als selbständige Rechtsgeschäfte anerkannt werden dürfen, wenn sie unter Einbindung der depotführenden Stelle

- zeitnah

- miteinander verknüpft

- und ohne Kurs- bzw. Wiederbeschaffungsrisiko

vorgenommen werden. In eine sehr ähnliche Kerbe, aber aus einem anderen Grund schlägt die FMA bzw. das Börsen-Gesetz mit dem folgenden Problem das auftreten kann:

Marktmissbrauchs-Problem

Darunter fällt jede Praktik die falsche oder irreführende Signale gibt oder geben könnte bzw. durch die ein anormales bzw. künstliches Kursniveau erzielt wird bzw. erzielen könnte. Das Finanzinstrument könnte so als begehrter gelten, als es tatsächlich der Fall ist.

In diesem Zusammenhang macht die Österreichische Finanzmarktaufsicht (FMA) gerne auf den folgenden Umstand aufmerksam:

Die Beauftragung und/oder Exekutierung von gegenläufigen Kauf- und Verkaufsorders im selben Titel ist bei börslichen Wertpapiergeschäften (auch In-sich-Geschäft, Wash Trade oder Crossing genannt) ist verboten.

Fazit

Der Verlustausgleich funktioniert nur innerhalb eines Kalenderjahres und nur dort können die realisierten Kursverluste von Wertpapiergeschäften mit realisierten Kursgewinnen gegengerechnet werden. Handelt es sich um einen steuereinfachen Broker bei dem ein Einzeldepot geführt wird, so macht dieser vollautomatisch durchführen. Werden mehrere Einzeldepots bei einem Broker geführt, so führt der steuereinfache Broker den Verlustausgleich über alle Depots durch.

Die verschiedenen Broker haben in ihrem Online Banking dazu die notwendigen Berichte dazu um diese Berechnungen nachvollziehen zu können. Bei einem nicht steuereinfachen Broker ist der Verlustausgleich über die E1kv der persönlichen Steuererklärung zu machen, ebenso kann dies notwendig sein bei einem Gemeinschaftsdepot bzw. mehreren Depotbanken.

Der Verlustausgleich ist natürlich freiwillig, denn der Staat bedankt sich natürlich, wenn diese Option nicht genutzt wird.

Hallo Andreas, ich hätte da eine Frage zu Faktor- und KO-Zertifikaten betreffend. In Deutschland kann bei einem Totalverlust bei einem Knockout-Zertifikat ja kein Verlustausgleich mehr gemacht werden. Aber wie ist die Situation hier in Österreich? Kann ich über das E1kv den Verlust hierzulande geltend machen (in meinem speziellen Fall: bin bei mehreren Brokern – darum E1kv)? Vor allem interessieren würden mich aber Faktor-Zertifikate. Diesbezüglich habe ich leider überhaupt nichts gefunden zu dem Thema “was mit den (-100%igen) Verlusten passiert wenn diese Zertifikate komplett aus dem Handel genommen werden und sich über den Broker auch nicht mehr verkaufen lassen”? Vielen lieben… Weiterlesen »

Servus Wolfgang,

mit Zertifikaten & Co habe ich nichts am Hut und wie bei jeder steuerlichen Aussage die verlässlich sein soll, benötigst du einen Steuerberater der deinen persönlichen Fall analysiert und berechnet – bzw. eben einen steuereinfachen Broker wählen, der macht das dann für dich und du kannst dich bequem zurücklehnen.

Gruß,

Andreas

Hallo

Wollte mal nachfragen wie das mit Optionsscheinen aussieht?

Wenn die unter die Knock Out Schwelle fallen hat man ja Totalverlust und die OS verschwinden aus dem Konto(flatex) werden diese auch automatisch in den Topf eingerechnet ?

Lg Chris

Servus,

Ich habe für 2020 noch verrechenbare Verluste -702€ laut der Steuerbescheinigung von Flatex, habe aber 2.321€ KESt gezahlt in 2020. Die Differenz kommt daher, dass ich Anfang 2020 Gewinne realisiert habe und in der zweiten Jahreshälfte 2020 Verluste realisiert habe. Aufgrund der zeitlichen Differenz zwischen realisierten Gewinnen (und damit gezahlter KESt) und realisierten Verlusten habe ich mehr Steuern gezahlt, als ich im Jahr 2020 hätte zahlen müssen (ich konnte den Verlusttopf nicht ausnützen). Kann ich mir die zuviel gezahlten Steuern über die Finanzonlie zurückholen?

Bitte um Hilfe

Ich kann dir nicht folgen. Da fehlt etwas 🤔 Wenn die Verluste größer als die Gewinne sind ist die Antwort nein, das hast du aber nicht verraten.

Wenn dies nicht der Fall ist, würde ich mir die Buchungen am Konto nochmals genau ansehen und gegebenfalls bei Flatex zur Klärung nachfragen.

Hallo Andreas, danke für die Antwort. Ich denke, das Problem ist folgendes, sobald ich einen Gewinn realisiere, zahle ich automatisch 27,5% Steuern. Ich habe in der ersten Hälfte des Jahres 2020 einige Gewinne realisiert und darauf Steuern gezahlt. In der zweiten Hälfte des Jahres habe ich einige Verluste realisiert, aber keine Gewinne. Das bedeutet, dass ich meine Verluste nicht nutzen konnte, um meine Steuern zu reduzieren, da sie erst in der zweiten Hälfte des Jahres 2020 entstanden sind. Ich wollte wissen, ob ich die Verluste mit den Gewinnen, die ich versteuert habe, über den Steuerausgleich oder eine andere Verrechnungsmöglichkeit gegenrechnen… Weiterlesen »

Hallo zusammen,

anscheinend kann zumindest bei Flatex von einem steuereinfachen Broker keine Rede sein.

Es würde mich interessieren, ob es irgendeinen AT Broker gibt, der wirklich den Titel “steureinfach” verdient und die späteren (nach den zuvor eingefahrenen Gewinnen) realisierten Verluste am Ende des Jahres berücksichtigt??

Weiss jemand, ob zB Dadat und Hellobank gleich wie Flatex vorgehen?

Einfach die Abrechnungen genau ansehen und es wird sich klären. Ich kann euch nicht folgen.

Du musst dir nur die Abrechnungen genauer ansehen, denn dort sind die Gutschriften dann zu sehen. Außerdem ist in den Steuerbuchungen alles sehr fein nachvollziehbar. Auch der Flatex Kundensupport hilft dir hier aus der Patsche, wenn du die Abrechnungen nicht nachvollziehen kannst.

Hier ein Beispiel wo es nach erzielten Gewinnen zu einem realisierten Verlust kam. Eine Gutschrift der KESt gab es über die Abrechnung und so gab es eine erhöhte Gutschrift am Flatex Verrechnungskonto aus dem Verkauf:

und in der Steuerbuchung findet sich das dann ebenso:

Guten Tag,

sind Ihnen Ausnahmefälle bekannt bei welchen in Österreich der Verlustvortrag verlängert werden kann (über das eine Kalenderjahr hinaus). Ich spreche hierbei konkret den Wirecard Betrugsfall an, bei welchem man “gezwungen” war zu verkaufen. Ich würde es nur fair finden, wenn in diesem Fall der Verlustvortrag zeitlich erweitert werden würde, gibt es solche Ausnahmereglungen? Ist Ihnen dahingehend etwas bekannt?

Freue mich über jeden Input diesbezüglich,

Beste Grüße

Georg

Servus Georg,

nein, da ist nichts möglich. Einzig man realisiert die Verluste über mehrere Jahre.

Gruß,

Andreas

Wie meinen Sie das – wie kann man Verluste über mehrere Jahre realisieren?

Ich habe die Verluste 2020 realisieren/buchen MÜSSEN durch den Betrugsskandal… Ich habe in 2021 Gewinne, welche ich gerne gegenrechnen würde. Danke für Ihre schnelle Antwort,

Grüße Georg

In dem man heuer erst die Wirecard Aktien verkauft und so realisiert. Oder eben die Gewinne von heuer bereits letztes Jahr.

Jetzt bin ich etwas verwirrt – kann ich das beliebig in die Steuererklärung einpflegen? Ich dachte es geht um das effektive Verkaufsdatum im Depot?

2020 Verkauf von Aktien – Verlust 100€

2021 Verkauf von Aktien – Gewinn 100€

Kann ich den Gewinn nun ins Jahr 2020 “schieben” bzw. den Verlust ins Jahr 2021?

Nein, natürlich nicht 🤔

Es kommt darauf an, wann man verkauft. Du hast anscheinend alle Wirecard Aktien letztes Jahr verkauft und nichts heuer und beim Gewinn hast du erst heuer verkauft.

richtig… Bin ziemlich frustriert, da man ja in diesem “Spezialfall” zum Verkauf “gezwungen” wird. Betrugsfall eines DAX Unternehmens, bei welchem sich auch immer mehr die Verstrickungen in die Deutsche, wie auch Österreichische Politik herauskristallisiert…

Deutsche können aber wiederum über 2 Jahre den Verlustausgleich machen.

Somit habe ich als Österreich in dieser Konstellation die komplette A-Karte gezogen. Wäre echt bitter, wenn das Finanzamt da nicht einlenken würde…

Hallo! Wie mache ich diese einfach verständliche Rechnung mit welchen Formular beim österreichischen FA? Und noch dazu mit einem “und” Depot mit meiner Frau. Das was ich bis jetzt vom FA gesehen habe ist für mich chinesisch.

Da bleibt dir wohl nur der Weg zum Steuerberater, die übernehmen das dann für dich.

Hallo Andreas, Ich bin schon länger bei deinem YT-Channel abonniert und wirklich beeindruckt von der Professionalität und dem Informationsgehalt deiner Videos (und der Vertrauenswürdigkeit deiner Aussagen). Sowas ist man gar nicht mehr gewöhnt, weiter so! 🙂 Ich hätte eine Frage, die meine Eltern betrifft. Sie haben bei FlatEx ein Gemeinschaftsdepot zu zweit. Leider wussten sie (und ich) vorab nicht, dass der Verlustausgleich dann nicht mehr steuereinfach ist. Angenommen sie haben dieses Jahr von Jänner bis April noch ein Gemeinschaftsdepot mit einigen realisierten Gewinnen und Verlusten. Dann werden ja die Gewinne direkt besteuert aber die Gegenrechnung der Verluste nicht (kann nur… Weiterlesen »

Das ist ein Thema welches ich mit dem Finanzamt bzw. einer Steuerberatungskanzlei besprechen würde. Das ist zu heikel und zu schnell würde man hier unbeabsichtigt in die Rue de la Gack abbiegen.

Hallo Andreas,

dass der automatische Verlustausgleich durch den (steuereinfachen) Broker nicht funktioniert, wenn

a) ein Gemeinschaftsdepot vorliegt oder

b) mehr als 1 Depot bei verschiedenen Brokern existiert, ist klar.

Nun bietet zB Flatex die Möglichkeit, mehr als 1 Depot (bis zu 5, wenn ich richtig informiert bin) – also mehrere Depots für eine Einzelperson beim selben Broker.

Wie sieht es da mit der (automatischen) Gegenrechnung aus?

In den FAQ bei Flatex habe ich dazu nichts gefunden.

Danke für deine Mühe und deine großartige und informative Seite!

LG Wolfgang

Alle Depots bei einer Bank werden für den automatischen Verlustausgleich berücksichtigt.

Bei Flatex also alle Depots die du dort führst, ebenso bei der DADAT etc.

Danke für die rasche und kompetente Antwort! Echt super!

LG Wolfgang

Hallo Andreas,

toller Beitrag. Es hat mich interessiert wie die Steuerbuchungen in meinem Depot (Flatex) aussehen. Bisher habe ich nur Verlust gemacht (Aktien gekauft und mit Verlust verkauft) und das reflektiert sich auch in den Angaben bei Flatex (Konto & Depot -> Steuerbuchungen)

Verlustverrechnungstopf: 2.655,80 EUR

Angerechnete ausl. Quellensteuer: 0,00 EUR

Kapitalertragsteuer (Altfälle): 0,00 EUR

Vermögenszuwachssteuer: 0,00 EUR

Frage: ist der Betrag im Verlustverrechnungstopf (2.655,80 EUR) der reale Nettoverlust oder sind das bloß die 27,5% des Verlustes (KEst)?

Ich hoffe die Frage war verständlich. Danke für deine Arbeit!

LG

Hallo,

bitte um Hilfe, ich bin Österreicher und ein Steuerausländer (Flatex de). Ich habe den Steuerausgleich zu erledigen. Die Frage ist, ob ich für die 27,5% kest Abgabe die Transaktionskosten abziehen darf (Gewinn- OrderGebühr)? In der Erträgnisaufstellung ist das mit Bruttoerträge benannt, oder ob rein Kauf und Verkaufkurs verwendet werden.? Vielen Dank für eine Rückmeldung und Hilfe

Nein, darfst du nicht.

KESt Verlustausgleich bei Wechsel auf Gemeinschaftsdepot unter dem Jahr

Hallo Andreas! Ich habe bei Flatex ein Einzel-Depot mit steuerlichen Gewinnen. Leider habe ich auch eine Aktie mit Totalverlust im Depot liegen (Konkurs in Österreich). Ich kann sie nicht mehr verkaufen, weil sie nicht mehr an der Börse gelistet ist. Auf Anfrage bei Flatex, ob sie die Aktie ausbuchen und den Verlustausgleich durchführen, bekam ich die Rückantwort, dass sie das erst dann machen können, wenn eine Wertloserklärung vom Masseverwalter vorliegt. Der Masseverwalter stellt aber keine solche Erklärung aus. Kann ich die Aktie von Flatex ausbuchen lassen und die Kest im Rahmen des Verlustausgleiches zurückholen, obwohl bei diesem Depot normalerweise immer… Weiterlesen »

Hallo Chris,

das ist eine spannende Frage! Das Ausbuchen der Aktie wird wohl funktionieren, ob diese dann auch in der steuerlichen Verlustrechnung aufscheint, ist eine andere Frage.

Falls Flatex das steuerlich bei dir berücksichtigt, ist für dich alles geklärt. Wenn nicht, dann bleibt noch die Option über die Einkommensteuererklärung – hier ist zu prüfen, ob das Finanzamt diesen realisierten Verlust durch Ausbuchung anerkennt. Ich vermute einmal ja. Frag dazu aber zurück, was das Finanzamt meint.

Falls du das über die Einkommensteuererklärung machen musst, wird es sicherlich so sein, dass das Finanzamt Unterlagen anfordern wird. Also unbedingt dokumentieren!

Gruß,

Andreas

https://www.youtube.com/watch?v=8B4HNtZhRps

Habe zwar dein Video angeguckt, finde das aber bei der Dadat unter Services -> Berichte nicht. 🙁

Könntest du mir das nochmal aufzeigen?

LG

Hallo Luk,

Service -> Berichte -> KESt-Status Bericht

🙂

asoo, unter “Berichte drucken hab ichs jetzt!

“WOW” und Danke für die schnelle Antwort!

LG

Hallo Andreas, eine Frage: ich habe bei Flatex (Steuereinfach) KEST bezahlt für Kursgewinne, da wurde die KEST ja auch im Jahr 2020 abgezogen von Flatex = bezahlt. Ich habe bei Degiro (NICHT Steuereinfach) jedoch einen Verlust. Kann ich mir jetzt so die KEST von Flatex zurückholen in dem ich bei E1kv bei Punkt: “Kapitalertragsteuer, soweit sie auf die inländischen Kapitaleinkünfte entfällt (Feld 899)” die bezahlte Steuer reinschreibe? müsste richtig sein oder? Wenn ich auf Vorberechnung gehe, kommt genau der Betrag als EST-Erklärungsguthaben raus den ich dort reinschreibe – DANKE, du hast mir schon oft geholfen mit deinen Videos auch 🙂… Weiterlesen »

Hallo Franz, also das kann dir nur ein Steuerberater machen bzw. empfehlen, dass man irgendwo was einträgt. Ansonsten obliegt es immer einem einzelnen. Mich darfst du nicht fragen, was du tun sollst. Was ich dir sagen kann ist das, was im Formular steht beim Feld 899: “16 In Kennzahl 899 ist die Kapitalertragsteuer einzutragen, die auf inländische Kapitaleinkünfte entfällt. In der Veranlagung erfasste Kapitalertragsteuer, die auf betriebliche Kapitalerträge entfällt ist nicht hier, sondern im Formular E 1 einzutragen. Bei Wahrnehmung der Verlustausgleichsoption nur für einen Teil der Kapitalerträge darf hier nur diejenige Kapitalertragsteuer erfasst werden, die auf Kapitalerträge entfällt, die… Weiterlesen »

DANKE für die RASCHE Antwort. Ja der Satz: „Bei Wahrnehmung der Verlustausgleichsoption nur für einen Teil der Kapitalerträge darf hier nur diejenige Kapitalertragsteuer erfasst werden, die auf Kapitalerträge entfällt, die tatsächlich in den Verlustausgleich einbezogen werden.“ sagt mir, dass ich die Steuer nur so eintragen darf, nur soweit ich die Kapitalerträge mit Verluste ausgleiche. Wenn ich BSP. 1000€ KEST bezahlt habe (BSP. bei Flatex) und Verlust bei DEGIRO wäre -500€, dann dürfte ich hier eben nicht die 1000€ bezahlte KEST eintragen sondern nur für die -500€ also: 137,5€ (27,5%) (weil diese nicht gegengerechnet wurden, da DEGIRO SteuerSCHLECHT 😉 ist, WÄRE… Weiterlesen »

Eine Verständnisfrage: Das Jahr ist gut gelaufen, man hat hohe realisierte Gewinne aber keine Aktien die man mit Verlust verkaufen könnte. Machts dann Sinn -jetzt am Jahresende- spekulative Hop oder Trop Optionsscheine zu kaufen? Der Verlust liegt ja dann bei max. 72,5% vom Einsatz – Und falls es gut läuft behalt ich den Optionsschein bis Anfang Jänner. – Zusammengefasst: Machts Sinn am Jahresende riskanter zu traden wenn man keine Verluste für den KESt Ausgleich hat? Vielen Dank

Das ergibt für mich keinen Sinn. Du tust auf einmal Dinge, die du sonst nicht machst.

Wenn du keine Verluste hast ist das doch perfekt, heißt super gelaufen das Jahr. 🤷🏼♂️ absichtlich sich Arbeit machen und zu zocken, meins ist das nicht.

Du berücksichtigst hoffentlich eh, dass du von deinen Verlusten eh auch nur 27,5 Prozent berücksichtigen kannst?

Heißt ich kann maximal 27,5% des Verlustes wiederholen? Oder ist da irgendwie mehr möglich?

Wiederholen oder wieder holen? Ich verstehe die Frage nicht.

Kann ich maximal 27,5% meiner Verluste gegenrechenen oder kann ich meinen gesamten Verlust den bezahlten Steuern gegenrechnen?

Nur 27,5 % der Verluste können geltend gemacht werden.

Hallo Andreas,

eine Frage hätte ich noch.

Macht es nicht mehr Sinn am Anfang des Jahres verlustbehaftete Aktien zu verkaufen als am Jahresende?

Dann hätte man das ganze Jahr Zeit diesen Verlusttopf auszuschöpfen(durch Gewinnaktien und Dividenden).

Oder versteh ich das komplett falsch?

Ja, da hast du einen Knopf im Kopf 😉 Verkaufst du jetzt, so ist der Verlust garantiert. Der Rest ist nicht garantiert. Du hast keine Garantie auf Dividenden (die es aber wohl geben wird, aber nur wohl, siehe letztes Jahr) und Gewinne sind dir auch nicht garantiert. Du könntest daher auf deinen Verlusten sitzen bleiben und am Ende einen Verlusttopf haben. Wenn du jetzt aber meinst, mah, ich will umswitchen auf ein anderes Wertpapier, tu es. Der Verlustausgleich ist meiner Meinung nach eine Option und soll dich nicht leiten in deinen Entscheidungen. Generell ist es meiner Meinung nach keine kluge… Weiterlesen »

aber sicher besser als ich verkaufe das ganze Jahr über keine einzige Aktie(weder mit Gewinn noch mit Verlust) und mache dann diesen Verkauf mit Verlust – dann ist der Verlustausgleichstopf gar nicht ausgeschöpft und mit 31.12 wird dieser ja wieder auf 0 gesetzt. Sprich ich verkaufe im Jänner mit 100€ Verlust – hab dann 27,5 im Verlustausgleichstopf. Bekomm dann 100€ an Bruttodividende – wären es ohne Verlusttopf 72,5 € – mal angenommen es ist eine österreichische Aktie – dann würd ich mit dem Verlustausgleichtopf dann eben 100€ an Dividenden bekommen oder 🙂 Wenn diese Annahme jetzt stimmt dann kenn ich… Weiterlesen »

Genau so ist es wie du es beschreibst. Du könntest natürlich auch zum Jahresende erst mit Verlust verkaufen und schauen, was sich tut.

Hallo,

Wo finde ich bei flatex diese saldoinformation?

Danke 🙂

Hallo Patrick,

unter Konto & Depot dann auf Steuerbuchungen.

Hallo Andreas,

Danke für die rasche Antwort 🙂

Schon gefunden – dieses Jahr wird nichts mehr verschenkt 😂

Hallo! Ich hätte eine kurze Frage, nur um sicherzugehen dass ich alles richtig verstanden habe: Ich habe nur ein Depot (bei FlatEx) und im Jahr 2020 größere Verluste realisiert, also viel im Verlusttopf gehabt. Wenn ich jetzt im Jahr 2021 aber wieder Gewinne mache, muss ich darauf die volle KESt zahlen und die Verluste aus dem Vorjahr werden nicht mehr berücksichtigt oder vom Finanzamt vorgeschrieben, wenn ich sie bei der Steuererklärung eintrage? Die Verlustbescheinigung, die mir FlatEx demnächst ausstellen wird ist somit in Österreich für meinen Fall nicht relevant? (Die Dame am FlatEx-Telefon hat mir erklärt, dass Verlusttöpfe nicht verfallen… Weiterlesen »

Da hat dir die Dame am Flatex Telefon einen Blödsinn erzählt. Sie hat dir tatsächlich die deutsche Situation erklärt. In Österreich gibt es nur EINEN Verlusttopf wo alles reinfällt und der erlischt mit 31.12. – ein Übertrag ins neue Jahr ist nicht möglich.

Es ist leider genau so, wie du es geschrieben hast.

Alles klar, vielen Dank für die schnell und klare Antwort. Sehr schade weil eine 5-stellige Summe im Verlusttopf war aber meine bestehenden Positionen mit Jahresende zum Teil bei +30% waren… Naja jetzt weiß ich zumindest Bescheid, ich bleib mal positiv und sehe es als “Lehrgeld” 😉 Hab gleich mal deinen YT-Channel abonniert um am Ball zu bleiben.

Hallo ich habe eine Frage:

Ich besitze zwei Depots: ein Depot bei der Raika und eines bei flatex.

Beim Raika Depot habe ich 2020 einige Aktien mit Verlust verkauft und beim flatex Depot habe ich 2020 einige Aktien (+Dividende) mit Gewinn verkauft und deshalb “zuviel” KESt bezahlt.

Nun möchte ich quasi die KESt der beiden Depots gegenrechnen, damit ich die zuviel bezahlte KESt bei flatex wieder zurück bekomme.

Das muss ich über dieses Formular machen oder?

E1kv 2020

https://formulare.bmf.gv.at/service/formulare/inter-Steuern/pdfs/2020/E1kv.pdf

Aber was muss ich da wo reinschreiben? Habe das noch nie gemacht.

Vielen Dank für deine Hilfe!

Liebe Grüße

b0nex

Servus Bonex,

ja, dieses Formular ist schon richtig, du musst natürlich auch noch einen Erklärungswechsel auf E1 machen, sofern du noch keine Einkommensteuererklärung machst: https://www.broker-test.at/steuern/erklaerungswechsel/

Was du wo reinschreiben musst? Nun, deine realisierten Gewinne und Verluste dementsprechend bei den inländischen Einkünften, Dividenden ebenso und gegebenenfalls auch noch Fondserträge. Das sind alles inländische Einkünfte, so wie du es aktuell schilderst. Es steht ja eigentlich alles da und es sind auch Erklärungen vorhanden am Ende des Formulars.

Für dich ausfüllen kann und darf nur die Steuerberatungskanzlei. Das heißt entweder selbst durchquälen oder auf die Hilfe von Profis zurückgreifen.

Gruß,

Andreas

Hallo Andreas, danke für deine Antwort. Leider ist das Thema bei mir aus privaten Gründen etwas liegen geblieben. Ich habe heuer auch schon meine Arbeitnehmerveranlagung erledigt. Ich bin prinzipiell Angestellter und habe somit natürlich Einkünfte aus nicht selbständiger Arbeit. Frage: 1) Ist es jetzt überhaupt noch möglich einen Erklärungswechsel von Arbeitnehmerveranlagung zur Einkommensteuererklärung durchzuführen UND für das vergangene Jahr (2020) das E1kv Formular abzugeben? Oder hätte ich das E1kv Formular Ende 2020 schon machen müssen respektive bevor ich heuer die ANV gemacht habe? 2) Gibt es einen Nachteil, wenn ich nun zur Einkommensteuererklärung wechsle und dann in Zukunft statt der… Weiterlesen »

Alles muss ich nicht verstehen warum du es schleifen hast lassen und jetzt eine Arbeitnehmerveranlagung durchgeführt hast? Ich würde sagen, du hättest eine Einkommensteuererklärung abgeben müssen. Sprich Einspruch der Arbeitnehmerveranlagung etc. – würde mich mit dem Finanzamt kurzschließen, ob meine Vermutung richtig ist. Du kannst natürlich auch weiterhin Pendlerpauschale etc. in deiner Einkommensteuererklärung geltend machen. Ad 3) Ich erkläre, dass Einkommensteuer fällig ist, wenn man in der Anmeldung einen höheren Betrag angibt der fällig sein wird. Der Staat will dann ganz einfach jedes Quartal vorab bereits etwas sehen und nicht erst im darauffolgenden Jahr. Für kleinere Beträge machen sie sich… Weiterlesen »

Hallo, ich hätte auch eine Frage.

Ich habe am Ende des Jahres Verluste eingefahren. Verlustverrechnungstopf ausgeschöpft und trotzdem noch Verluste. Nun muss ich über die Arbeitnehmerveranlagung versuchen noch was zu reduzieren. Bringt mir das überhaupt was wenn ich eine niedrige Pension beziehe bei der keine Steuer angerechnet wird, weil sie eben so niedrig ist. Bekomme ich da noch was vom Finanzamt retour.

Für Aufklärung wäre ich dankbar

Mit freundlichen Grüßen

Reiselust

Hallo Reiselust,

nein, das war es – du kannst nur mit passenden Gewinnen die dem besonderen Steuersatz von 27,5 % unterliegen, gegenverrechnen. Am 32. Dezember ist es zu spät. Ein Übertrag ins neue Kalenderjahr ist auch nicht möglich.

Puh….die Antwort kam aber schnell. Danke Andreas

Bin bei Flatex. Das heißt , der Verrechnungstopf Gewinn/Verlust ist endgültig. Da ich oft lese, dass man sich über das Finanzamt Steuern retour holen kann, dachte ich , ich sollte das noch machen.

Das betrifft also nur die Trader die nicht bei einem Steuer abführenden Broker sind?

Ist nicht mit der Steuer die abgeführt wird aus einem nichtselbständigen Einkommen gegenzurechnen/reduzieren.

Hallo Reiselust,

meine Aussage ist allgemein gültig, es gibt hier keine Ungleichbehandlung der heimischen oder ausländischen Kapitalerträge. Für alle gelten die selben Regeln/Gesetze.

Du kannst Kapitalerträge nur mit Kapitalerträgen gegenrechnen.

Verstanden. Danke nochmals.

Schönen Abend

Darf ich eine Frage stellen? ja, ich weiß, dass Sie kein Steuerberater sind 🙂

Nehmen wir an, ich habe sowohl einen steuereinfacher Broker als auch einen nicht-steuereinfacher Broker.

Steuereinfacher Broker:

Ich habe 1000€ Kapitalgewinne gehabt und 275€ wurden bereits automatisch abgezogen.

Nicht-steuereinfacher Broker:

Ich habe zufällig auch 1000€ Kapitalgewinne hier gehabt.

Wenn ich eine Steuererklärung machen würde, müsste ich dann nur die Kapitalgewinne des nicht-steuereinfaches Brokers erklären, oder alle?

Also, 1000€ oder 2000€ deklarieren?

Die inländischen Erträge wurden schon endbesteuert, es gibt in diesem Fall keine Notwendigkeit diese nochmals anzugeben.