Nachdem sich der Kauf von US-Unternehmensanleihen als schwierig bis gar unmöglich gestaltete über so manchen Broker, musste ein Plan B her. Der war schnell geboren und so wurde statt der Anleihe der US-Reit W.P. Carey (ISIN US92936U1097) als Alternativinvestment festgelegt und sodann geordert. Kaum waren die ersten Orders bei Bankdirekt, DADAT und Degiro aufgegeben, kam die nächste Hürde. Die Easybank. Hier wurde das Wertpapier einfach nicht gefunden. Unglaublich, oder? Auf Anfrage bei der Easybank kam folgende Antwort:

Sehr geehrter Herr …!

Da dieses Wertpapier wie ein Investmentfonds agiert, wird es als Alternative Investment Fund (AIF) eingestuft. Diese Wertpapiere sind über die easybank aufgrund der speziellen rechtlichen Regelungen (AIF-Gesetz) leider nicht handelbar.

Für weitere Anliegen stehen wir Ihnen jederzeit gerne zur Verfügung.

Mit freundlichen Grüßen

XYT +43 (0)5 70 05-500

easy@easybank.at

www.easybank.ateasybank AG | Wiedner Gürtel 11 | 1100 Wien

So die Antwortmail der Easybank auf Anfrage, warum dieses Wertpapier nicht vorhanden ist.

Handelsgericht Wien | FN 150466z

Damit ist es klar, dass dieses Wertpapier definitiv nicht bei der Easybank zu kaufen sein wird. Gut, nachdem bereits die ersten Orders aufgegeben wurde, wurde der Alternativ-Plan zum Alternativ-Plan geboren und ein alternatives Wertpapier bei der Easybank gekauft. Sehr ärgerlich zu sehen, dass verschiedene österreichische Broker hier sehr unterschiedlich vorgehen und nachdem der Anleihen-Kauf bei der Easybank bereits gescheitert ist, weil kein deutschsprachiges Kundeninformationsblatt der Anleihe vorlag, nun auch wieder eine unüberwindbare Hürde bei der Easybank.

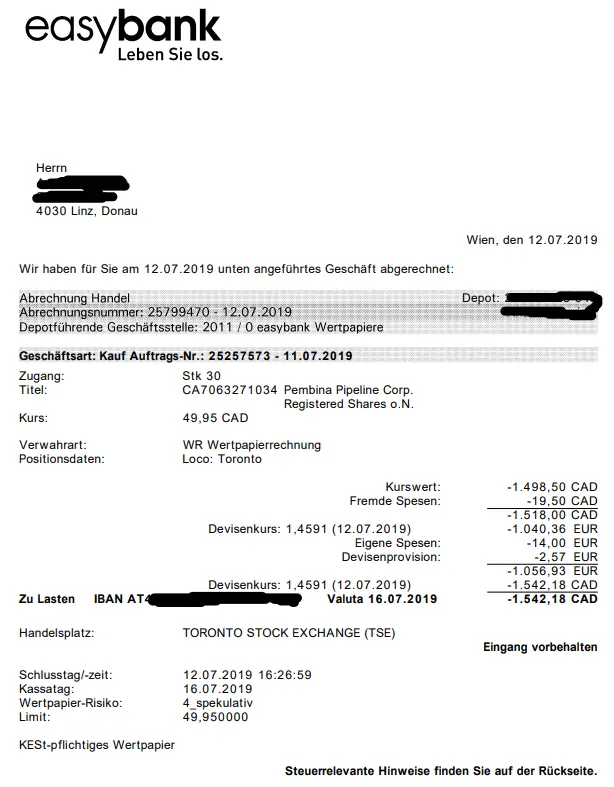

Und so wurde bei der Easybank statt der US-Aktie W.P. Carey also nun das kanadische Unternehmen Pembina Pipeline Corp.: Registered Shares o.N. an der TORONTO STOCK EXCHANGE (TSE) gekauft. Die Aktie hat die ISIN CA7063271034.

Im weiteren Verlauf des Artikels wird die W.P. Carey Aktie bzw. US-Reit behandelt, daher nur ein kurzer Abriss der Pembina Pipeline Aktie. Spannend bei diesem Unternehmen ist, dass es eine monatliche Dividende gibt, was definitiv unüblich ist. Rund um den 22. bis 24. eines Monats gibt es eine Dividendenzahlung des Transport- und Midstream-Dienstleister von Rohrleitungen. Die Dividendenrendite liegt bei dieser Aktie bei rund 5 %.

Video

Chart W.P. Carey

Bei WP Carey Inc. handelt es sich um einen US-Reit, also ein Unternehmen welches als US-Immobilienfonds agiert. Seit 1973 besteht das Unternehmen und wie der Chart der Aktie zeigt, gibt es in den letzten Jahren bei der Aktie einen wahren Höhenflug nach oben!

Die Dividendenausschüttung sollte quartalsmäßig erfolgen und es gibt eventuell auch noch einen Erlös aus dem Veräußerungsgewinn. Laut Boersen-Zeitung.de gab es folgende Ausschüttungen in den letzten Monaten:

| Ex-Tag | Dividende | Dividendenart | Zahlungszeitraum | Hauptversammlung |

| 27.06.19 | 1,034000000 USD | REIT-Ausschüttung | Quartalsdividende | .. |

| 28.03.19 | 1,032000000 USD | REIT-Ausschüttung | Quartalsdividende | .. |

| 28.12.18 | 0,754603900 USD | REIT-Ausschüttung | Quartalsdividende | .. |

| 28.12.18 | 0,237655200 USD | REIT-Ausschüttung | Quartalsdividende | .. |

| 28.12.18 | 0,037740900 USD | Veräusserungsgewinn REIT | Quartalsdividende | .. |

| 28.09.18 | 0,884531700 USD | REIT-Ausschüttung | Quartalsdividende | .. |

| 28.09.18 | 0,140468300 USD | Veräusserungsgewinn REIT | Quartalsdividende | .. |

| 28.06.18 | 0,139783100 USD | Veräusserungsgewinn REIT | Quartalsdividende | .. |

| 28.06.18 | 0,880216900 USD | REIT-Ausschüttung | Quartalsdividende | .. |

| 28.03.18 | 0,139097900 USD | Veräusserungsgewinn REIT | Quartalsdividende | .. |

| 28.03.18 | 0,875902100 USD | REIT-Ausschüttung | Quartalsdividende | .. |

In Relation zum aktuellen Börsenkurs bedeutet dies eine Rendite auf die Dividende von brutto ca. 5-6 %.

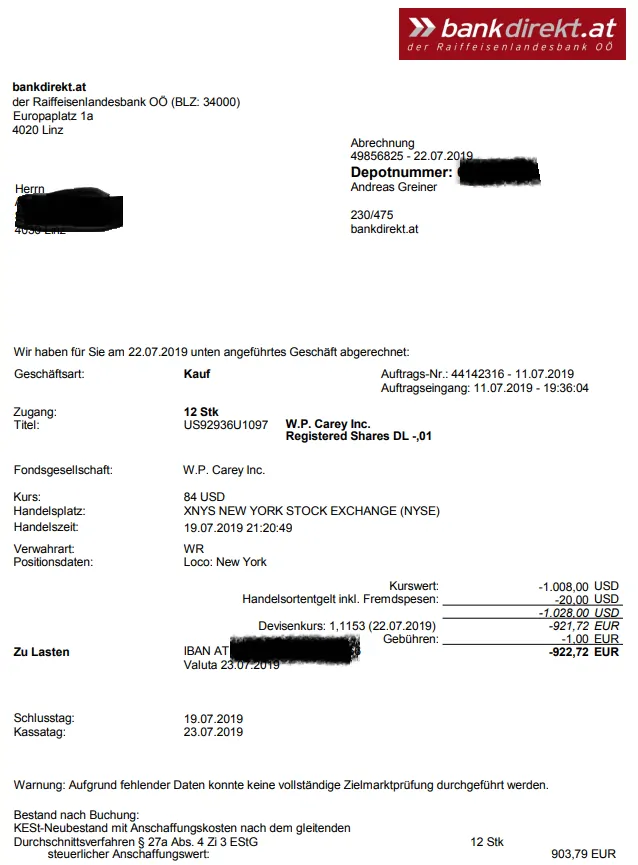

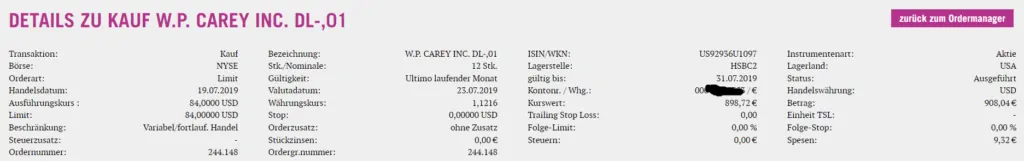

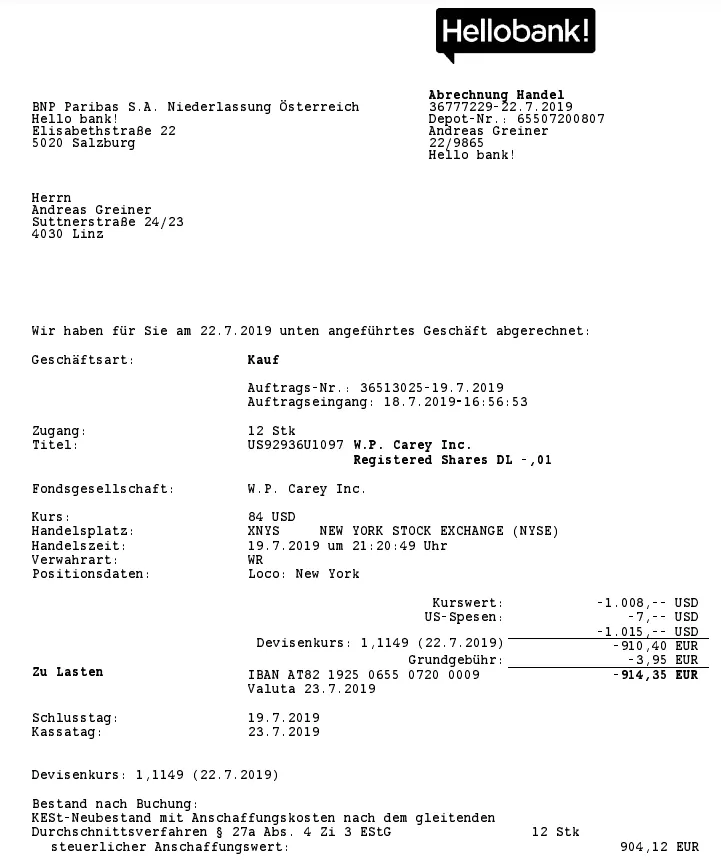

Order

Die Order wurde mit einem Limit von 83,40 US-Dollar in den USA aufgegeben. Das war am frühen Nachmittag des 11.7.2019. Danach stieg der Kurs an und an. Am 17.7.2019 wurde das Limit bei der Aktie gesenkt auf 84 US-Dollar und zwei Tage später, am 19.7.2019 wurde dann auch bei allen 5 Depots die Order ausgeführt mit dem Limit von 84 US-Dollar. 12 Stück wurden bei jedem der restlichen 5 Depots gekauft, insgesamt also handelt es sich um 60 Stück. Bei einem Ordergegenwert von ca. 900 Euro sind das dann ca. 5.400 Euro im gesamten an Wert zum Kaufzeitpunkt.

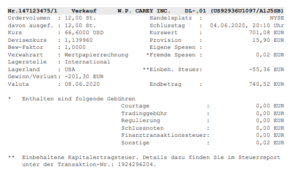

Ordergebühren (Kauf)

Der Kauf erfolgte an der US-Börse NYSE, der New York Stock Exchange. Die Gebühren sind dort deutlich günstiger als sie es in der Schweiz sind, dennoch aber auch teurer im Regelfall als sie es bei einem Kauf in Österreich wären.

| Kurs | Kaufgebühren | Kurs | Eigene Gebühren | Fremde Spesen | Ordergebühren | |

| Degiro | 84,00 $ | 1.008,00 $ | 1,12183 | 0,54 € | 899,10 € | |

| DADAT | 84,00 $ € | 1.008,00 $ | 1,12160 | 9,32 € | 908,04 € | |

| Hello Bank* | 84,00 $ | 1.008,00 $ | 1,11490 | 3,95 € | 7,00 $ | 914,35 € |

| Flatex | 84,00 $ | 1.008,00 $ | 1,11704 | 15,90 € | 918,28 € | |

| Bankdirekt* | 84,00 $ | 1.008,00 $ | 1,11530 | 1,00 € | 20,00 $ | 922,72 € |

* Bei diesen Anbietern gab es vergünstigte Gebühren dank Neukunden-Mascherl.

Auch dieses Mal besticht Degiro mit der günstigsten Möglichkeit die WP Carey Aktie dort zu kaufen. Insgesamt wurden lediglich 899,10 Euro in der Abrechnung bezahlt, hingegen bei der Bankdirekt trotz Neukundenbonus 922,72 Euro hingelegt. Die Differenz beträgt hier über 23 Euro. Ja, die Spread zwischen dem teuersten und günstigsten Anbieter war auch schon mal höher, aber 23 Euro sind auch nicht nichts.

Beim Devisenkurs gibt es auch hier wieder eine Differenz in der Höhe von 0,62 %, ähnlich hoch war sie schon beim Kauf der PepsiCo Aktie. Auch hier wieder der günstigste Anbieter Degiro mit dem Devisenkurs von 1,12183 bei der Umrechnung von US-Dollar auf Euro. Den schlechtesten Kurs gab es auch dieses Mal wieder bei der Hello Bank und kurz davor die Bankdirekt. Ist das ein Muster, dass Degiro und die DADAT attraktivere Devisenkurse anbieten als der Mitbewerb?

- Degiro 1,12183

- DADAT 1,12160

- Flatex 1,11490

- Bankdirekt 1,11704

- Hello Bank 1,11530

Die Abrechnung der Bankdirekt war klar verständlich und nachvollziehbar. Die Gebühren trotz Neukundenbonus aber hoch, auch der Devisenkurs ist im Vergleich zum Mitbewerb nicht sehr toll.

Die DADAT und ihre Abrechnungen. Dieses Mal ganz gut nachrechenbar, wenn auch nicht das gleiche Ergebnis errechenbar, wenige Cent fehlen in der Kontrollrechnung, jedoch zu unseren Gunsten. Günstigster österreichischer Anbieter bei diesem Kauf und auch der Devisenkurs sehr okay.

Degiro Abrechnung: Alles einfach, günstig und der Devisenkurs war der günstigste!

Die Aktie gab es bekanntlich nicht der Easybank, daher wurde ein alternatives Wertpapier dort gekauft. In Kanadische Dollar wurde hier abgerechnet.

Der Kauf bei Flatex von WP Carey, hier kommen wieder die pauschalen Gebühren zu tragen.

Bei der Hello Bank gab es den ungünstigsten Devisenkurs und auch bei den Gebühren insgesamt war es trotz Neukundenbonus nicht

Dividende / Ausschüttung

Wie aus einer Dividendenausschüttung von 12,43 US-Dollar nur 1,72 Euro werden… die ganze Geschichte von ganz vorne:

Mitte Oktober 2019 war es dann auch soweit, die erste Ausschüttung bzw. Dividende des US-REITs W.P. Carey wurde durchgeführt. Als Österreicher gibt es natürlich großes Interesse daran, wie die Ausschüttung von den unterschiedlichen Brokern versteuert wird. Es gibt viele Gerüchte darüber und daher ist es natürlich mehr als interessant, wie es denn dann die Broker tatsächlich machen.

Das Video dazu:

Zur Erinnerung, bei der Easybank war es von Haus aus schon nicht möglich das Wertpapier zu kaufen. Die Easybank verwehrte einen Kauf mit dem Hinweis auf das AIF (Alternative Investmentfonds Gesetz) und dass dies zu komplex für die Easybank sei und deshalb das Wertpapier für Privatkunden nicht angeboten wird. Daher wurde das Papier dann nur bei den übrigen 5 Brokern (Bankdirekt, DADAT, Degiro, Flatex und Hello Bank) gekauft.

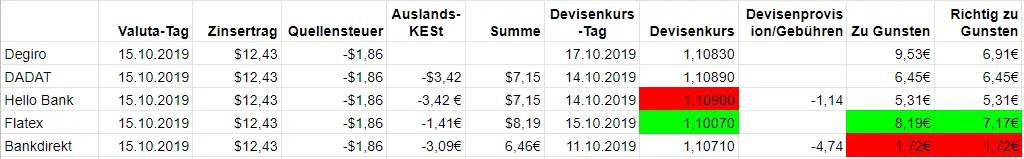

Hier die nackten Zahlen zu der Ausschüttung vom US-REIT W.P. Carey:

Bei allen 5 Depots wurden insgesamt 12,43 US-Dollar ausgeschüttet und bei allen Depots wurden 15 % Quellensteuer abgezogen. Soviel zu den Gemeinsamkeiten. Beim nicht steuereinfachen Depot von Degiro wurde nur die Quellensteuer von 15 % abgezogen, der Rest muss selbst über die Einkommensteuererklärung gemacht werden. So wie erwartet. Dann aber die große Überraschung, denn die DADAT, Hello Bank und die Bankdirekt haben es steuerlich so gemacht, dass nicht nur die 15 % Quellensteuer sondern auch die volle Kapitalertragsteuer von 27,50 % abgezogen wurde.

Bei Flatex hingegen wurden dann nur 12,50 % Kapitalertragsteuer abgezogen. Warum das? Bei DADAT, Hello Bank und bei der Bankdirekt wurde nachgefragt, warum denn die volle Kapitalertragsteuer abgezogen wurde. Die Antworten bei der DADAT (schriftlich) und bei der Bankdirekt (mündlich via Telefon) waren kurz und knapp, wobei die von der Bankdirekt.at sehr zuvorkommend und nett wieder war (großes Lob an dieser Stelle an die persönliche Note der Bankdirekt.at bei jedem Kontakt). Die Antwort von der Hello Bank war hingegen sehr ausführlich und konnte einzig hier so richtig nachvollzogen werden, warum sowohl Quellensteuer als auch Kapitalertragsteuer in voller Höhe anfällt:

“REIT’s sind laut dem österr. Steuerrecht als ausländischer Immobilienfonds einzuordnen. Diese sind in der Regel Nichtmeldefonds, da sie keinen steuerlichen Vertreter in Österreich haben.

Wir als Bank sind bei Forderungswertpapieren (Fonds, ETFs, Bonds etc) –

anders als bei Dividendenzahlungen von Aktien – nicht berechtigt, den

anrechenbaren Teil der ausländischen Quellensteuer bei der KESt-Berechnung automatisch zu berücksichtigen.Rechtliche Grundlage: § 1 Abs. 2 AuslandsKESt-VO iVm § 27 Abs. 2 Z 1 lit a

bis lit cDaher wurde bei der ISIN US92936u1097 15% Quellensteuer und 27,5% KESt verrechnet.”

15 % Quellensteuer und 27,50 % Kapitalertragsteuer, das wird fällig bei einem US-REIT – steuerlich also definitiv kein gutes Investment für einen Österreicher, wenn es korrekt abgerechnet wird.

Mit dem Finanzamt in Linz wurde vereinbart, dass sie sich meinen Fall mit der W.P. Carey Aktie genau ansehen werden und gegebenenfalls die Quellensteuer mir angerechnet werden.

Die Argumente der DADAT, Bankdirekt.at und Hello Bank, dass sie 15 % Quellensteuer und 27,5 % Kapitalertragsteuer verrechnen müssen sind nachvollziehbar. Die Rechtsabteilungen der Broker sind in engem Kontakt und Abstimmung mit dem Finanzministerium in Fragen wie diesen. Die Abrechnung dürfte somit korrekt sein, fraglich ist jedoch, ob 15 % KESt rückforderbar ist vom österreichischen Finanzamt. Probiert wird es und das Finanzamt sieht sich diesen Fall genau an.

User Christian (siehe Kommentar) hat vom Finanzministerium folgende interessante Antwort erhalten:

“Vorbehaltlich dessen kann zu Ihrer Anfrage wie folgt Stellung genommen werden:

ad REITs:

Der Begriff REIT dient als Überbegriff für verschiedene Investmentformen in Immobilien und wird international uneinheitlich ausgelegt. So können je nach Rechtsordnung hiervon beispielsweise Kapitalgesellschaften, reguläre Immobilieninvestmentfonds, Trust usw verstanden werden.

In der österreichischen Rechtsordnung existiert keine Definition des Begriffes „REIT“. Vielmehr enthält sie allgemeine Bestimmungen zur Besteuerung von Immobilieninvestmentfonds, die gemäß § 42 ImmoInvFG auch für ausländische Immobilienfonds gelten. Wenn ein ausländischer REIT als ausländischer Immobilienfonds zu qualifizieren ist, findet auf diesen auch die österreichische Fondsbesteuerung Anwendung; liegt kein ausländischer Immobilienfonds iSd § 42 ImmoInvFG vor, ist nach allgemeinem Steuerrecht eine Einordnung und eine damit verbundene Besteuerung vorzunehmen.

Ein ausländischer REIT ist dann als ausländischer Immobilienfonds gemäß § 42 ImmoInvFG zu qualifizieren, wenn:

– Z 1: AIF in Immobilien iSd AIFMG, deren Herkunftsstaat nicht Österreich ist (ausgenommen Körperschaften, die mit einer inländischen unter § 7 Abs 3 KStG fallenden Körperschaft vergleichbar sind: dies ist insbesondere dann der Fall, wenn die ausländische Körperschaft mit einer österreichischen GmbH oder AG vergleichbar ist);

– Z 2: Jede einem ausländischen Recht unterstehende Veranlagungsgemeinschaft in Immobilien, unabhängig von ihrer Rechtsform, deren Vermögen nach dem Gesetz, der Satzung oder tatsächlichen Übung nach den Grundsätzen der Risikostreuung (zB Investition in mehr als 10 Immobilien) angelegt ist, wenn sie nicht unter Z 1 fällt (= AIF in Immobilien) und die das Kriterium der Niedrig-/Nichtbesteuerung im Ausland erfüllt (Veranlagungsgemeinschaft unterliegt im Ausland tatsächlich direkt oder indirekt keiner der österreichischen Körperschaftsteuer vergleichbaren Steuer; die ausländische Steuer ist mehr als 10 Prozentpunkte niedriger als in Österreich; die Veranlagungsgemeinschaft ist im Ausland Gegenstand einer umfassenden persönlichen oder sachlichen Befreiung).

Befinden sich die Fondsanteile auf einem Inlandsdepot, erfolgt ein KESt-Abzug durch die Bank (dies gilt grundsätzlich unabhängig davon, ob es sich um inländische oder ausländische Fonds-/Immobilienfondsanteile handelt). Sofern sich die Fondsanteile auf einem Auslandsdepot befinden, ist in Hinblick auf die Steuererklärung folgendes zu beachten:

– Ist der ausländische Immobilienfonds in Österreich steuerlich vertreten, so werden die steuerlich relevanten Daten an die OeKB übermittelt und können dort vom Steuerpflichtigen abgerufen und in der Steuererklärung verarbeitet werden.

– Sofern keine Meldung an die OeKB erfolgt, hat der Steuerpflichtige selbst für die Ermittlung der korrekten steuerlich relevanten Daten zu sorgen. Aufgrund der Komplexität der Fondsbesteuerung kann es in vielen Fällen sinnvoll sein, für diese Berechnungen einen Steuerberater zu konsultieren.

Liegt ein Nichtmeldefonds vor und erfolgt die Berechnung der steuerlich relevanten Daten auch nicht durch den Steuerpflichtigen, ist eine Pauschalbesteuerung vorzunehmen (vgl Schätzmethode gemäß § 40 Abs 2 Z 2 ImmoInvFG): danach ist eine Ausschüttung zur Gänze steuerpflichtig und die ausschüttungsgleichen Erträge ermitteln sich wie folgt: als ausschüttungsgleicher Ertrag sind 90% des Unterschiedsbetrages zwischen dem letzten und dem ersten in einem Kalenderjahr festgesetzten Rücknahmepreis, mindestens jedoch 10% des letzten Rücknahmepreises anzusetzen.”

So das Finanzministerium, also klingt alles nach 15 % Quellensteuer plus volle KESt von 27,5 % in Österreich – wenn der Steuerpflichtige Unterlagen vorlegt, dann könnte das reduziert werden.

Rückerstattung der KESt über die Veranlagung

Wie im vorigen Absatz angekündigt, gab es im Jänner 2021 das Ergebnis vom Finanzamt. Es handelt sich richtigerweise um einen Nicht-Meldefonds und Ausschüttungen sind mit der US-Quellensteuer und 12,5 % Kapitalertragsteuer zu besteuern. Hat der steuereinfache Broker jedoch die volle KESt von 27,5 % verrechnet, so ist es möglich diese auf Antrag über die Einkommensteuererklärung wieder zurückzuholen. Damit ist es möglich, auf eine Gesamtsteuerlast von 27,5 % für US-REITs zu kommen.

Gebühren

Die Gebühren für die Ausschüttung waren nur bei der Hello Bank und bei der Bankdirekt vorhanden. Besonders bei der Bankdirekt waren die Gebühren mehr als heftig, denn am Ende kamen bei der Bankdirekt nur noch 1,72 Euro am Verrechnungskonto an! Bei einer Bruttoausschüttung von 12,43 US-Dollar also 11,23 Euro! Nach Steuern und Gebühren ist das nichts, wenn gerade nur noch knapp 15 % ankommen! Nein, nein, das darf nicht sein! Ein sehr extremer Fall aber zeigt, dass man sich gewisse Investments sehr gut überlegen soll. Bei der Hello Bank wurden die Mindestgebühren in der Höhe von 1,14 Euro fällig. Alle anderen Broker verrechneten keine Gebühren für die Ausschüttung.

Devisenkurs

Beim Devisenkurs war auch wie schon bei der Pepsi Dividende die Flatex ganz vorne zu finden. Dahinter die Bankdirekt und am Ende die Hello Bank wieder. Ein altbekannter Broker, die Salzburger, wenn es um einen schlechten Devisenkurs geht. Diese Feststellung gab es schon öfters hier im Experiment.

- Flatex 1,1007

- Bankdirekt 1,1071

- Degiro 1,1083

- DADAT 1,1089

- Hello Bank 1,1090

Die Spread zwischen dem besten und dem schlechtesten Kurs war in diesem Fall jedoch geringer als bei der PepsiCo Dividende, denn es waren ca. 0,75 %.

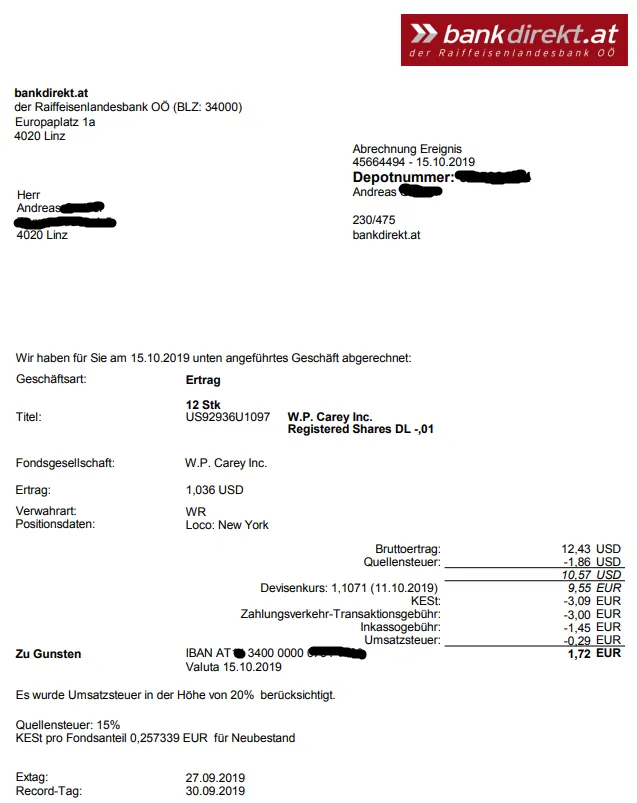

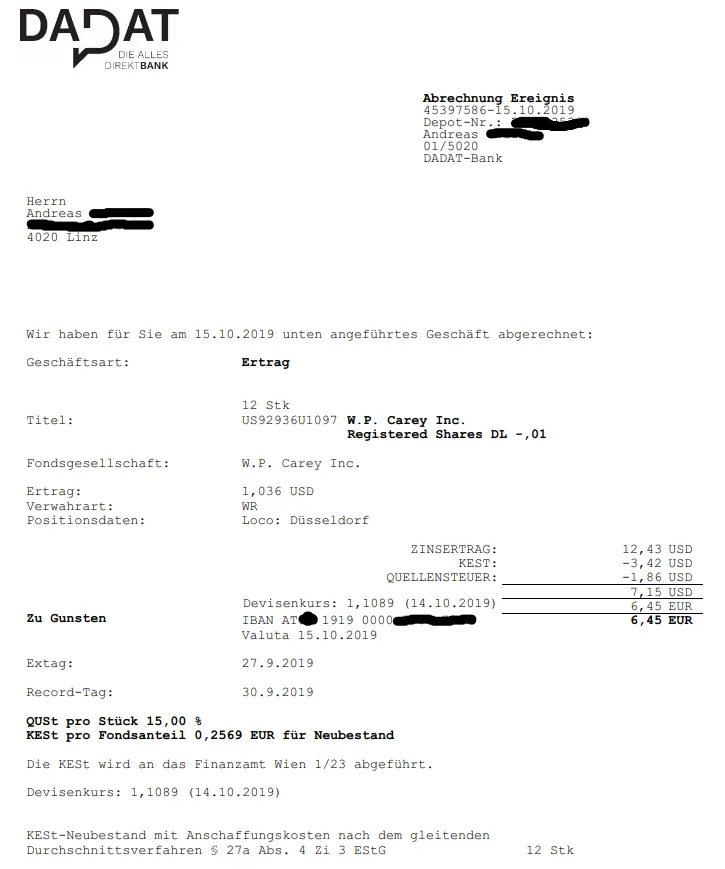

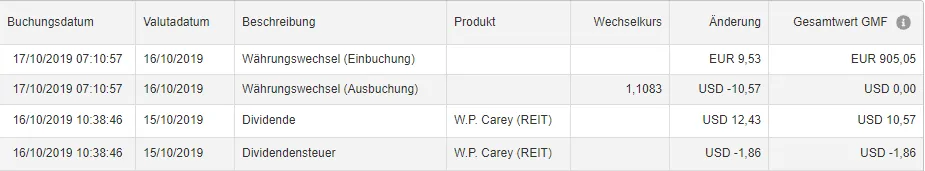

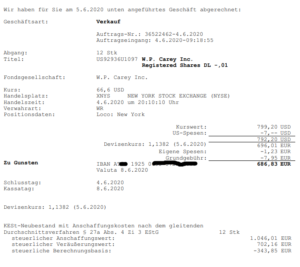

Abrechnungen

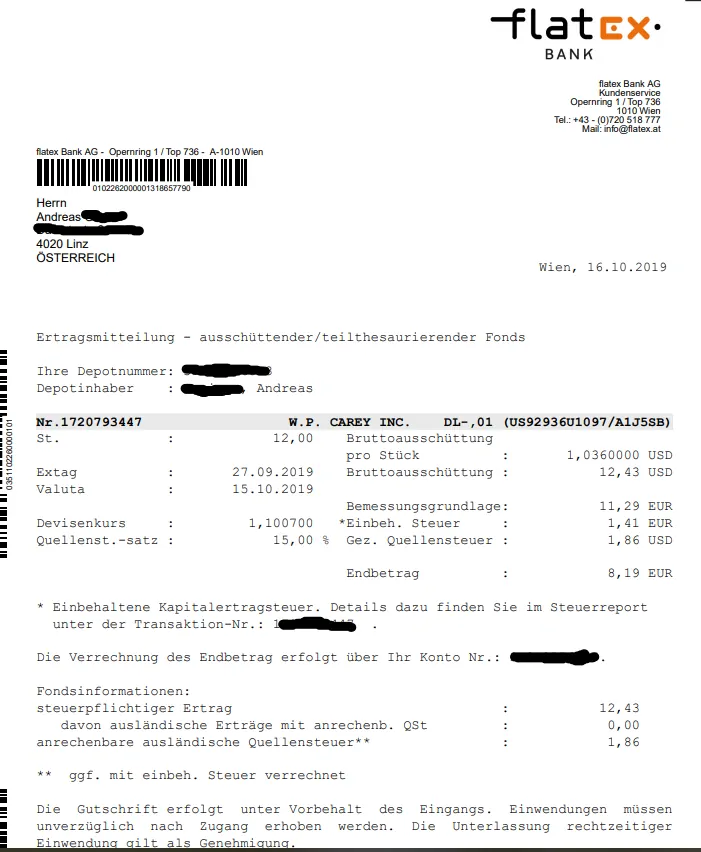

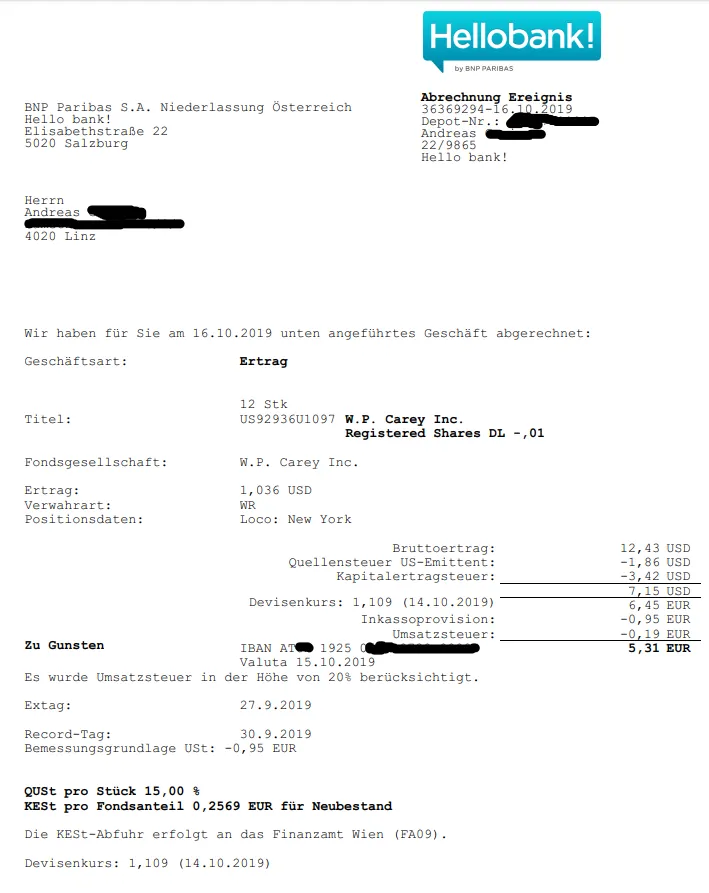

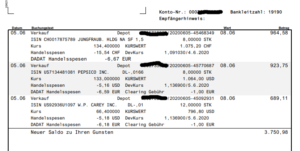

Hier die Screenshots der Abrechnungen der Ausschüttungen der W.P. Carey Ausschüttung im Oktober 2019.

Die Abrechnung von der Bankdirekt.at ist auch hier wieder klar und transparent. Ein Überhammer hier ist natürlich, dass die Gebühren wirklich immens sind und von der Ausschüttung von 12,43 US-Dollar am Ende nur 1,72 Euro angekommen ist. Eigentlich ein Wahnsinn bei diesen Kleinbeträgen! Die Steuern und Gebühren nagen fast den ganzen Ertrag auf!

Bei der DADAT war es wie gewohnt so, dass keine Gebühren für die Ausschüttung anfallen. Beim Devisenkurs war die DADAT auf Platz 4 von 5. Also nicht berauschend. Die Versteuerung erfolgte mit 15 % Quellensteuer und 27,50 % KESt, so wie es anscheinend das Gesetz will.

Degiro und ordentliche Abrechnungen? Gibts nicht! Daher auch hier wieder nur ein simpler Screenshot vom Broker aus den Niederlanden. Steuern wurden hier nur die Quellensteuer abgezogen, der Rest muss beim NICHT steuereinfachen Broker dann selbst über die E1kv Anlage bei der Einkommensteuererklärung durchgeführt werden.

Was haben wir denn da? Bei Flatex wurde bei der Abrechnung 15 % Quellensteuer verrechnet und 12,5 % KESt. Ein wesentlicher Unterschied zu den anderen steuereinfachen Brokern. Da hat sich Flatex wohl vertan… zumindest, wenn man sich die Argumentation der anderen Broker so anhört. Beim Devisenkurs war Flatex auch dieses Mal wieder führend, bester Devisenkurs von allen Angeboten! Top!

Und die Hello Bank? Hat auch für die Ausschüttung wieder Gebühren auf Lager. 1,14 Euro wurden hier schlagend, die Mindestgebühr für eine Dividende bzw. Ausschüttung. Dazu auch noch der schlechteste Devisenkurs von allen Angeboten und so kommen am Ende bei der Hello Bank bei diesem Experiment nur 5,31 Euro an von anfänglichen 12,43 US-Dollar Bruttoausschüttung.

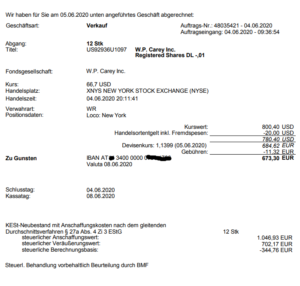

Verkauf

Der Verkauf der 12 Stück W. P. Carey US-REIT erfolgte bei den 5 Depots ohne Probleme. Leider platzte die Immobilienblase ordentlich am Markt und so war der Kurs des US-REITs deutlich unter dem Einstandskurs. Ein satter Verlust wurde erzielt. Die Abrechnungen zeigen es nochmals sehr deutlich.

Fragen, Kommentare?

Gibt es Fragen, Hinweise oder Kommentare? Dann einfach die Kommentar-Funktion hier nutzen.

Weiß jemand ob “Store Capital” als Nicht-Meldefonds betrachtet wird und somit auch der nachteiligen Besteuerung zum Opfer fällt?

Das kannst du ganz einfach selbst hier überprüfen, ob das Wertpapier ein Meldefonds ist:

https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f

Hallo Andreas,

Ich habe zwei REITs bei der DADAT und ich will mir nächstes Jahr die 15% KESt. über das E1kv Formular zurückholen. Unter welcher Nummer im E1kv Formular hast du den Betrag eingetragen, den du damals beim Finanzamt zurückgefordert hast?

Hallo,

ich habe bei flatex seit kurzem 2 REITs im Depot. Beide schütten monatlich aus. Bei einem wurden die 15% US-Quellensteuer abgezogen sowie die 12,5% KESt. So weit, so gut.

Bei anderen kam es jetzt zur ersten Ausschüttung und es wurde nur die US-Quellensteuer abgezogen. Bemessungsgrundlage und einbehaltene KESt scheinen in der Abrechnung mit 0,00 EUR auf.

Übersehe ich hier etwas oder flatex?

Meldefonds vs Nicht-Meldefonds?

Scheinen beide nicht in der oekb-Datenbank auf

Dann ist das eine Frage für den Flatex Support, was hier passiert 😁 die Antwort, auf die wäre ich sehr gespannt 😅

Hallo Andreas, vielen Dank für deinen Artikel und die Information darin! Für die Endjahresbesteuerung von REITs welche in Ö als NICHT-Meldefonds deklariert sind, nehm ich den Max-Wert von [(“Wert zum 31.12.” minus “Wert vom 01.01.” (auch wenn ich den REIT unterjährig gekauft habe?)) x 90% x 27,5%; 10% x (“Wert zum 31.12.”) x 27,5%], richtig? Wo bekomm ich die exakten Werte zu den jeweiligen Stichtagen bei DEGIRO her? Wo ist dieser Wert in der Steuererklärung einzutragen? Vielen Dank für deine Unterstützung! LG Nik

Und nehm ich die jeweiligen Wechselkurse am 01.01. u. 31.12.? LG

Hallo Andreas, Vielen Dank für die Infos die man hier entnehmen kann. Habe schon einige gute Informationen aus der Internetseite entnehmen können. Ich wollte z.B. die Unibail bei der hello bank kaufen, habe die Antwort bekommen das die aufgrund eines fehlenden KI… in Deutsch nicht in Österreich kaufbar sind. Da es ein Reit ist. Wissen Sie vielleicht ob ich die z.B. kaufen könnten wenn ich Kunde von Flatex D wäre? Oder müsste ich da Kunde von Flatex Ö sein und dann ginge es auch nicht. Ich habe nur gesehen das es eine Internetseite Flatex D und Ö gibt. Schöne Grüße… Weiterlesen »

Um welche ISIN handelt es sich denn? Flatex.de ist als Österreicher nicht möglich. Generell dürfte meines Wissens nach das Wertpapier ohne KID nicht verkauft werden. Die Frage ist halt, ist es eine Aktie oder ein Fonds?

Das ist die WKN: A2JH5S / ISIN: FR0013326246.

Folgende Antwort habe ich bekommen:

Wir informieren Sie, dass es sich bei dem von Ihnen gewünschten Wertpapier um einen sogenannten REIT (Real Estate Investment Trust) handelt.

Da REIT’s nach dem österreichischen Recht als Investmentfonds gehandhabt werden, ist aufgrund MIFID II ein deutschsprachiger PRIP-KIID, welcher bei dem von Ihnen gewünschten Wertpapier nicht vorhanden ist, erforderlich.

Daher ist ein Kauf des Wertpapiers nicht möglich.

Ich habe nur mitbekommen das die scheinbar in D kaufbar ist.

Das ist sehr unterschiedlich und wird vom Broker jeweils gehandhabt. Kaufst du diese bei einem ausländischen Broker, machst du dir das Fass der Steuern auf. Bislang konnte ich noch niemanden finden, der mir glaubhaft versichern konnte, dass er weiß, wie die Steuern bei einem REIT tatsächlich ausfallen. Ich bin noch immer beim Austesten 🙂 Was ich dir sagen kann ist folgendes: Dein FR0013326246 ist nicht kaufbar bei: Hello Bank Easybank BAWAG P.S.K. (eh klar, wenn easybank schon nicht geht) Erste Bank & Sparkassen Kaufbar bei: DADAT Bankdirekt.at Flatex.at Generell finde ich es ja spannend, dass dieses Produkt für Privatanleger kaufbar… Weiterlesen »

Ich habe jetzt denke ich die ganze steuer Situation von REITs verstanden. Dividende 15% Quelle(zB US) und 12,5% Steuererklärung. 90% vom Kursgewinne oder 10% vom Einstandspreis bzw vom 01.01. je nachdem was höher ist umgehen kann man das nur mit einem Verkauf vor Silvester und Kauf danach. Bitte um Korrektur wenn ich das jetzt falsch verstanden habe! Weiters ist mir jetzt noch nicht ganz klar was als REIT zählt bzw laut Österreichischen Gesetzlage anderst zu besteuern ist wie Aktien? z.B. bei Unibail-Rodamco-Westfield (Frankreich) schreibt mein Broker (Captrader) REIT aber wenn ich das verstanden habe trift das hir nicht zu wegen… Weiterlesen »

Servus Tempo, also den ersten Teil hast du falsch verstanden. Das was du schilderst ist die Hoffnung von vielen, viele Broker mit Sitz/Niederlassung in Österreich sehen es mit 15 % Quellensteuer + 27,50 % KESt. Ob hier etwas über die Einnkommensteuererklärung zurückholbar ist, ist fraglich. Ich lasse das überprüfen. Würde aber eher sagen: nein. Was als REIT zählt hängt von dem ab, wie es das Finanzamt dann sieht 🙂 Du kannst das nicht unterscheiden. Selbst wenn dein Broker sagt, es ist eine Aktie/REIT, ist das nicht die letzte Instanz. Es ist das Finanzamt. Alles was nach Immobilienfonds aussieht ist wohl… Weiterlesen »

Hallo Andreas, mein Standard Broker ist Captrader Sitz ist Deutschland wobei er auf den IB Broker aufbaut. normal sollte es mir nur die Quellensteuer von 15% abziehen wobei für Kanada steht etwas von 25% bei REITs, wobei mir das noch nicht ganz klar ist anscheinend wird in Deutschland sogar diese 25% angerechnet (https://nurbaresistwahres.de/cashtest-boston-pizza-royalties-income-fund/). Jetzt weiß ich natürlich nicht wie das zwischen Kanada und Österreich ist auch nicht was der Broker macht da ich ja aus Österreich bin, deswegen habe ich nur eine kleine Position um das mal zu testen. Weiters habe ich noch die DKB für meine Französischen Aktien bezüglich… Weiterlesen »

Also das was in Deutschland gilt oder in Frankreich, oder in Bulgarien, das muss nicht in Österreich gelten. Ich weiß, dass in Deutschland REITs sehr promotet werden und hier CapTrader empfohlen wird. Wie aber gesagt, es gibt starke Hinweise von den österreichischen Brokern & Finanzamt, dass REITs in Österreich steuerlich anders behandelt werden. “Bei der Einkommenssteuererklärung würde ich dann den Restbetrag auf die 27,5% bezahlen.” Auf welcher konkreten rechtlichen Basis würdest du das denn machen? Entweder du fragst einen Steuerberater und gibst Hintergrundinformationen zu den einzelnen Unternehmen oder eine mögliche Möglichkeit ist die schriftliche Anfrage inklusive genauer Erklärung der Unternehmen… Weiterlesen »

„Bei der Einkommenssteuererklärung würde ich dann den Restbetrag auf die 27,5% bezahlen.“ Das war rein auf die Dividende bezogen, also sollte in Österreich so wie bei Aktien gehandhabt werden. Einen steuerlichen Unterschied zu Aktien gibt es, sollte man bis 31.12. nicht verkaufen! Dann muss man in Österreich 90% der Kursgewinne versteuern oder 10% des Buchungswert je nachdem was höher ist. Für diesen Wert werden 27,5% Steuer gezahlt und es wird der Buchungswert erhöht, man zahlt also im Gegensatz zu Aktien die Steuer auf Kursgewinne im Voraus. Hier sieht man auch das größte Problem man muss, sollte der Kurs kaum oder… Weiterlesen »

Hehe, du bist hier sehr selektiv. 😉

Auf der einen Seite möchtest du die Ausschüttung des REITs wie eine Aktiendividende behandeln, auf der anderen Seite behandelst du den REIT dann zum Jahreswechsel doch wie einen Nicht-Meldefonds 😉

Ich sehe es bekanntlich anders und das auf Basis der mir vorliegenden Informationen. Falls du eine belastbare Informationen hast mit Quellenangabe, wieso 27,5 % ausreicht bzw. Quellensteuer angerechnet werden kann, so lass es uns bitte wissen!

Vorne weg das Steuereinfach Broker das nicht automatisch anrechnen Können/dürfen/machen kann natürlich andere Ursachen haben. Dies alles ist nur meine Interpretation die durchaus noch verständnis Lücken aufweist!!! (Quelle: https://findok.bmf.gv.at/findok?execution=e2s1)! Ich würde zumindest diese US-Reits als “7.4.2. Alternative Investmentfonds (AIF)” zuordnen! Quelle: Investmentfondsgesetz 2011 §186 Abs. 1 *) ausgeschütteten Erträge sind so wie Einkünfte aus Kapitalvermögen zu versteuern. *) Verluste können mit Einkünften aus Kapitalvermögen ausgeglichen werden. Quelle: Investmentfondsgesetz 2011 §186 Abs. 2 Z. 3 *)Steuer auf (eventuell fiktive) Kursgewinne (im unterschied zu Aktien). Quelle: https://findok.bmf.gv.at/findok?execution=e2s1 *)Weiters deute ich das laut 570 so das hier auch die DAB gilt und nach… Weiterlesen »

So funktioniert das nicht. Du musst einen Permalink erstellen, du kannst nicht einfach so den Link der Adresszeile kopieren. Das Linkziel geht aktuell ins Nirvana.

Zumindest bei dem von dir genannten Punkt 7.4.2. widersprichst du dir ja gleich einmal selbst. “*) ausgeschütteten Erträge sind so wie Einkünfte aus Kapitalvermögen zu versteuern.” –> 27,5 % KESt.

Aber wie gesagt, ich kann dir nicht folgen, weil deine Links nicht gehen.

Investmentfondsgesetz 2011: https://www.ris.bka.gv.at/NormDokument.wxe?Abfrage=Bundesnormen&Gesetzesnummer=20007389&Artikel=&Paragraf=186&Anlage=&Uebergangsrecht=

Doppelbesteuerung – Einkommensteuer (USA) (siehe Artikel 10

Dividenden Abs. 3): https://www.ris.bka.gv.at/GeltendeFassung.wxe?Abfrage=Bundesnormen&Gesetzesnummer=10005110

Also beim ersten Link gibt es nur ein 7. – kein 7.4.2.

Bei der Doppelbesteuerung steht, so wie ich es lese, nichts anderes, als die Quellensteuer bis 15 % betragen darf und beide Vertragspartner zulangen dürfen (also bei KESt und QESt). Ich lese deine Interpretation hier nicht raus. Der von dir genannte 3. Absatz im Artikel 10 besagt ja auch nur, dass darunter auch Gewinnausschüttungen fallen die anders tituliert werden.

Denkst du gilt für BDCs (hab mir da gerade die Main Street Kapital ins Dadat-Depot gelegt) ähnliche Reglungen? Ich bin gespannt und werde berichten.

Zur QueSt-Berechnung bei Flatex:

Meine Aktie mit ISIN NL…. wurde schon 2x mit QueSt und danach mit voller KEST von Flatex gebucht

Auf meine Urgenz wurde beide Male korrigiert, dh. Anrechnung der 15%, nur 12,5% KEST-Rest.

Vertrauen gut – Kontrolle besser !!

Weiters werden bei meinen ausländischen Dividenden die 5,90,.- je Zahlung abgezogen, was ich auch ärgerlich finde.

Ist es denn ein REIT oder eine normale Aktie?

“Bei Flatex hingegen wurden dann nur 12,50 % Kapitalertragsteuer abgezogen. Warum das? ” Weil Flatex der einzige hier im Bunde war der die US-Quellensteuer schon direkt an die Kest angerechnet hat, so wie das DBA es vorsieht. Bei den anderen heimischen Brokern wurdest du doppel-besteuert – da solltest du nachfragen was das soll und wie du die 15% US-QSt. zurück bekommst (laut DBA kann man die US-QSt. auf die Kest anrechnen – genau das hat Flatex getan, steht auch auf deren Abrechnung weiter unten -> “anrechenbare ausländische Quellensteuer”). Flatex dürfte der einzige sein der korrekt verrechnet hat. Bei den anderen… Weiterlesen »

Danke Christian für deinen Kommentar. Auf Youtube gabs beim dazugehörigen Video eine hitzige Diskussion. Von meinem aktuellen Wissensstand ist es so, dass DADAT, Hello Bank und Bankdirekt völlig korrekt laut Gesetz und Richtlinien abgerechnet haben und der Fehler vielmehr bei Flatex zu suchen ist. Was jedoch nicht heißt, dass ich es nicht versuchen kann und soll die 27,5 % auf 12,5 % zu drücken über die ESt-Erklärung. Dazu habe ich bereits mit dem Finanzamt telefoniert und bei der Erklärung im nächsten Jahr sehen sie sich meine Eingabe genau an und checken meinen Fall. Es geht nur um Peanuts-Beträge, doch das… Weiterlesen »

Ok, dann heißt es wohl abwarten was dabei rauskommt. Obwohl ich mir schwer vorstellen kann das man bei Flatex einen solchen Fehler machen würde.

Generell kann ich bei jedem Broker nur empfehlen die Abrechnungen genauestens zu prüfen und bei manchen Brokern SEHR genau 😉 Namen nenne ich jetzt aber keine ^^ Die Dame am Finanzamt hat mir erklärt, wie das abläuft und wie gesagt, es steht 3:1 gegen Flatex und das was ich bisher an nachgelesen habe, haben die Broker genau so abzurechnen. Die Investmentfondsrichtlinien 2018 gibt das so vor. Zuerst einmal, dass REITs als Immofonds einzustufen sind und danach geht die Maschinerie los und die Broker finden dann heraus, dass es für dieses Wertpapier keine Meldedaten bei OeKB gibt und es sich somit… Weiterlesen »

Hi,

habe beim Finanzministerium nachgefragt bezüglich REITs (und CEFs), schlechte Nachricht, genaue Auskünfte bezüglich Steuern (inkl. “Handhabung” der Quellensteuern), Einstufung etc. gibt nur das jeweilige Finanzamt (gut, da fragt man sich aber schon wofür die Damen und Herren im Ministerium da sind), allerdings habe ich dennoch eine allgemeine Antwort bekommen (ein Word Dokument mit etwas über 2 Seiten).

Wenn du willst kann ich dir das Antwortschreiben zukommen lassen. Email Adresse bräuchte ich halt.

mfg, Christian

Sehr, sehr gerne Christian!

Alles was hilft mehr Licht in dieses Kapitel zu bringen ist hilfreich. Wir tappen ja alle sehr im dunklen, was konkret.

?

info@broker-test.at

Mail ist unterwegs.

Hallo Christian,

ich habe gerade den Teil deiner Nachricht vom Finanzministerium eingebaut! Danke dir, dass du dies uns hier zur Verfügung stellst!