Das Wichtigste zusammengefasst

- Vorabsteuer die wiederum auf die Einstandskosten angerechnet werden

- Wenn steuereinfacher Broker, so kümmert sich dieser um die ordnungsgemäße Versteuerung der ausschüttungsgleichen Erträge – die hier vorfindbaren Informationen dienen lediglich zum Nachvollziehen

- Was sind ausschüttungsgleiche Erträge und wann fallen diese an? Wie kann ich als Privater herausfinden, warum mir mein steuereinfacher Broker ausschüttungsgleiche Erträge abgerechnet hat, ich eine Steuerzahlung habe, obwohl ich gar keine Erträge erhalten habe? Hier gibt es die Auflösung!

- Auf my.oekb.at können Sie die ausschüttungsgleichen Erträge ansehen/herunterladen und selbst nachvollziehen. Ihr Broker rechnet mit diesen Daten ab. Gemeldet werden diese vom steuerlichen Vertreter des Fonds. Inklusive Erklärvideo!

- Hat man keinen steuereinfachen Broker, sprich einen Broker im Ausland, so muss die Versteuerung selbst in die Hand genommen werden. Dies ist komplex, wurde aber dank einer verbesserten Meldestruktur 2020 leichter.

In diesem Ratgeber

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Achtung: Wenn Sie einen steuereinfachen Broker haben der sich um die Abführung der Kapitalertragsteuer kümmert, so kümmert sich dieser auch um alles rund um das Thema ausschüttungsgleiche Erträge. Es ist nichts zu tun. Die hier bereitgestellten Informationen können jedoch dazu dienen, dieses Thema besser zu verstehen.

Was sind ausschüttungsgleiche Erträge?

Ausschüttungsgleiche Erträge ist eine Art Vorabbesteuerung auf Erträge die im Fonds angefallen sind. Diese Vorabsteuer wird berücksichtigt, denn die Einstandspreise werden angepasst und somit beim Verkauf eine Doppelbesteuerung vermieden.

Handelt es sich um einen Meldefonds, so können bei diesem ausschüttungsgleiche Erträge entstehen. Der ausschüttungsgleiche Ertrag wird gemäß § 186 Abs. 2 Z 3 InvFG 2011 ermittelt.

Ausschüttungsgleiche Erträge fallen meistens bei thesaurierenden Fonds an, können aber auch bei ausschüttenden Fonds anfallen. Die ausschüttungsgleichen Erträgen setzen sich aus den ordentlichen und außerordentlichen Erträgen des Fonds zusammen.

Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenInländischer Broker oder ausländischer Broker

Mit einem ausländischen Broker haben Sie meist kostengünstigere Spesen, aber Sie haben sicherlich auch einen höheren Aufwand mit den steuerlichen Belangen. Auch wenn Broker wie Smartbroker, Trade Republic, DEGIRO damit werben, dass dort fast zum Nulltarif ETFs gekauft werden können, kann die jährliche Arbeit mit der korrekten Abführung der Steuer ein erheblicher Aufwand werden und birgt natürlich auch ein Risiko in sich. Sie sind dafür verantwortlich, dass alles korrekt abgeführt wird!

Ausschütter oder thesaurierender Fonds?

Es wird in der Veranlagung zwischen ausschüttenden und thesaurierenden Fonds unterschieden. Meist ist es so, dass ausschüttende Fonds Ausschüttungen haben und thesaurierende Fonds eben die ausschüttungsgleichen Erträge.

Es gibt jedoch keine Garantie darauf und es ist gar nicht so selten, dass auch ein Ausschütter ausschüttungsgleiche Erträge hat. Seien Sie sich dessen bewusst und später nicht erstaunt, dass es hier keine „Sortenreinheit“ gibt.

my.oekb.at liefert die Steuerdaten für Meldefonds

In diesem Video können Sie zusehen, wie Sie zu den Informationen der ausschüttungsgleichen Erträge auf Profitweb kommen und welche Zeilen im Dokumenten-Download dann für Sie wichtig sind. Alternativ gibt es auch die darunter vorfindbare Anleitung. Der im Beispiel erwähnte Fonds ist ein Fonds, welcher in US-Dollar notiert (Umrechnung zum Stichtag nicht vergessen).

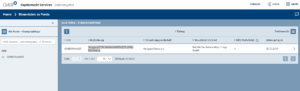

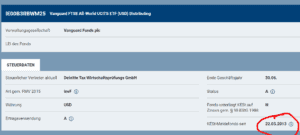

Danach erhalten Sie das Ergebnis von my.oekb.at und Sie können hier nun die Details zum Fonds ansehen und gegebenenfalls sogar als CSV-Datei herunterladen. Wir möchten uns die Steuerdaten ansehen und sehen bereits bei der Übersicht, dass es sich hier um einen Fonds (bzw. ETF) handelt, welcher seit 22.5.2013 ein KESt-Meldefonds in Österreich ist.

Seit Dezember 2020 sind die notwendigen Informationen auf einen Blick leicht ersichtlich und das sogar rückwirkend über viele Jahre! Kein aufwendiges Suchen mehr, sondern alles schön übersichtlich auf einer Seite bzw. in einem Bereich für den Anleger.

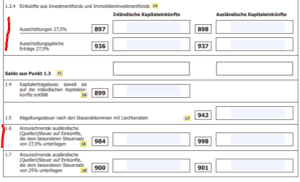

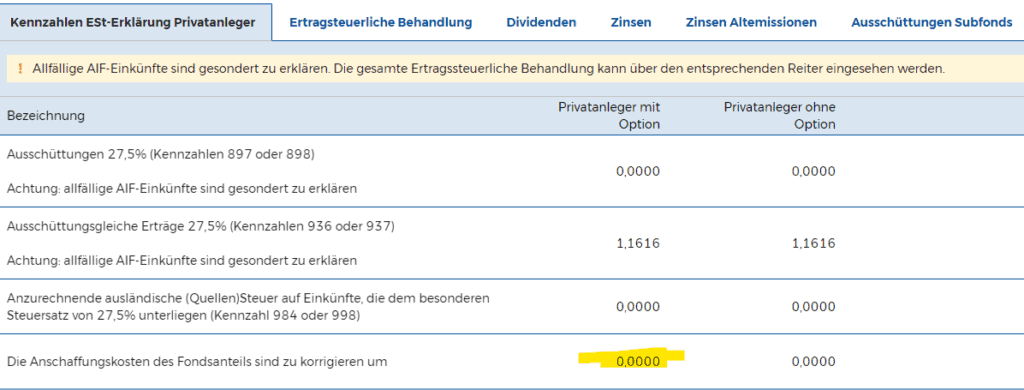

Hier eine andere Jahresmeldung des ETF „Lyxor MSCI World (LUX) UCITS ETF I“ mit der ISIN LU0392494562. Die grün markierten Felder zeigen, dass jeweilige Meldedatum bzw. können über die Pfeile zu früheren Meldungen navigiert werden und natürlich auch heruntergeladen werden.

Genau mit diesen Daten kann die E1kv rasch und korrekt ausgefüllt werden. Die Angaben in der Meldung sind je Fondsanteil und je nachdem in welcher Währung der Fonds notiert, muss eventuell noch der Fondsanteil in Euro umgerechnet werden und am Ende mit der Anzahl der Fondsanteil zum Zeitpunkt der Meldung multipliziert werden. Die Währung des Fonds zeigt sich ebenso im Stammblatt des Fonds auf my.oekb.at

Den jeweils aktuellen Umrechnungskurs bei Notierung in Fremdwährung zum Meldestichtag kann am besten hier abgerufen werden: Wechselkurs der EZB am Tage der steuerlichen Meldung. Erfolgt die Meldung my.oekb.at z. B. am 3.1.2020, so suchen Sie sich den Umrechnungskurs dazu. Zum 3.1.2020 war z. B. der Umrechnungskurs des Euro zum US-Dollar bei 1,147. Nimmt man das obige Beispiel des ETFs „LU0392494562“ her, so sind die ausschüttungsgleichen Erträge in der höhe von 1,1616 US-Dollar umgerechnet dann 1,0421 Euro ausschüttungsgleicher Ertrag pro Stück in Euro von dem die 27,50 %ige Kursgewinnsteuer abgeführt werden muss. Sie müssen hier nur noch herausfinden, wie viele Stück Sie denn am Meldestichtag in Ihrem Depot hatten. Es zählt hier der Zuflusszeitpunkt.

Hinweis: Damit es zu keiner Dopppelbesteuerung kommt, wird der Anschaffungswert Jahr für Jahr erhöht. Dafür gibt es bei den gemeldeten Daten der OeKB eine eigene Zeile „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“. Zum Zeitpunkt des Verkaufs des Wertpapieres wird somit der erhöhte Anschaffungswert berücksichtigt und so kommt es es zur korrekten Besteuerung. In diesem Fall ist keine Korrektur notwendig.

Drei wichtige Hinweise:

- Auch Ausschütter können in ihren Jahresmeldungen ausschüttungsgleiche Erträge haben. Oftmals kann es sogar auch so sein, dass die Ausschüttungen unter ausschüttungsgleiche Erträge gemeldet werden.

- Es wird darauf hingewiesen, dass allfällige AIF-Einkünfte noch gesondert erklärt werden müssen. Überprüfen Sie daher über den Reiter „Ertragssteuerliche Behandlung“ ob ihr Fonds keine AIF-Einkünfte führt.

- Handelt es sich um einen Ausschütter der die Ausschüttungen nicht über den steuerlichen Vertreter an die OeKB meldet, so sind die Ausschüttungen auch noch gesondert zu versteuern und in der Einkommensteuererklärung anzugeben.

Wenn Sie nun noch Fragen oder Ergänzungen zu diesem Beitrag über ausschüttungsgleiche Erträge von thesaurierenden Meldefonds und wo Sie die notwendigen Daten zur korrekten Versteuerung des Fonds finden können, so nutzen Sie die Kommentarfunktion dieses Artikels.

Steuereinfachen Broker verwenden

Die ausschüttungsgleichen Erträge selbst zu versteuern, da ein ausländischer Broker verwendet wurde, ist eine komplexe Sache, die von vielen wohl unterschätzt wurde, als man sich für einen Broker im Ausland entschied. Man spart sich dort wohl den einen oder anderen Euro, doch ist man bei der korrekten Versteuerung dann ganz auf sich selbst gestellt, denn die Informationen die man vom Broker aus dem Ausland erhält sind nur rudimentär und keine wirkliche Unterstützung. Wenn Sie die Zeit rechnen, welche Sie dafür aufwenden an die richtigen Zahlen zu kommen und diese in Ihre Einkommensteuererklärung einzusetzen, so könnte es passieren, dass sich die günstigeren Broker Preise im Ausland dann doch nicht rechnen.

Achtung: Die ausschüttungsgleichen Erträge nicht zu versteuern ist überhaupt keine gute Idee, denn die Broker aus dem EU-Ausland sind natürlich dazu verpflichtet die Depotinhaber an ihre nationalen Steuerbehörden zu melden und diese wiederum melden weiter an die österreichischen Finanzbehörden. Die Meldung ist sehr umfangreich und das Finanzamt weiß also bescheid über Ihr Depot. Geregelt ist dieser Austausch mit dem Zauberwort „Common Reporting Standard“. Einen eigenen Beitrag zu diesem Thema finden Sie hier.

Wenn Sie sich all den Ärger und die Mühen ersparen wollen, so verwenden Sie einen steuereinfachen Broker, welcher Ihnen die Arbeit abnimmt und für Sie die Steuer abführt. Günstige Broker mit Sitz in Österreich sind Flatex, DADAT und die easybank. Online Broker wie die DADAToder auch die Bank Direkt haben sehr oft Neukundenaktionen die auch für die Gebühren für den Depotübertrag aufkommen. Auch als Bestandskunde lohnt sich eine Nachfrage beim Broker, wie es denn aussieht, wenn Sie ihre Wertpapiere, in diesem Fall Fonds bzw. ETF, zu einem anderen Broker transferieren möchten.

Besteuerung von ausschüttungsgleiche Erträgen mit ausländischen Brokern (Degiro, Onvista, Trade Republic, Smartbroker, Comdirect, Consorsbank)

Es ist alles einfacher, wenn ein steuereinfacher Broker mit Sitz oder Niederlassung in Österreich verwendet wird, wie es bei Flatex, DADAT, Easybank, etc. der Fall wäre. Will man dennoch den schweren und harten Weg gehen, so muss man die oben beschriebenen Daten für den ETF erheben und in das Formular E1kv, welches das Finanzamt anbietet, eintragen. Wie kommt man zum Formular E1kv für das jeweilige Jahr? Sie müssen dazu die Möglichkeit haben, eine Einkommensteuererklärung abzugeben. Falls Sie dies bereits können, so starten Sie beim Punkt b) los, wenn Sie bislang eine Arbeitnehmerveranlagung gemacht haben, so starten Sie bei Punkt a) los – sie müssen sich zuerst in die Einkommensteuererklärung optieren.

a) Sie verwenden im Moment noch eine Arbeitnehmerveranlagung um eine Steuererklärung durchzuführen?

Wechseln Sie bitte zur Einkommensteuererklärung, denn nur dort gibt es das notwendige Formular E1kv. Um einen Erklärungswechsel von Arbeitnehmerveranlagung auf Einkommensteuererklärung durchzuführen, steigen Sie auf FinanzOnline ein, klicken danach im Menü auf „Eingaben > Anträge > Erklärungswechsel“ und dort wählen Sie den „Wechsel zur Einkommensteuererklärung“ aus. In diesem Beitrag wird der Erklärungswechsel detailreich erklärt. Nach dieser Aktion erhalten Sie die Bestätigung, dass der Erklärungswechsel erfolgreich durchgeführt wurde. Nun können Sie bei b) fortfahren.

b) Sie machen bereits eine Einkommensteuererklärung?

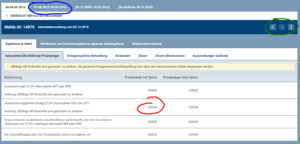

Um die ausschüttungsgleiche Erträge ordnungsgemäß zu versteuern, wählen Sie in FinanzOnline das Formular E1kv aus (E1kv Beilage zur Einkommenssteuererklärung E1 für Einkünfte aus Kapitalvermögen).

Achtung, EURO-Beträge einfügen: Achten Sie davor unbedingt darauf, dass Sie bei Fonds in Fremdwährungen zuerst die ausschüttungsgleichen Erträge der Fremdwährung in Euro umrechnen zum Kurs am Meldesichttag.

Bei einem steuereinfachen Broker versteuert dieser die ausschüttungsgleichen Erträge, über die Kennazl 937 können Sie die ausschüttungsgleichen Erträge von Fonds bei einem ausländischen Broker selbst versteuern:

Kennzahl 937:

Ausschüttungsgleiche Erträge 27,5% (Kennzahlen 936 oder 937) Achtung: allfällige AIF-Einkünfte sind gesondert zu erklären

Kennzahl 998:

Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998)

Weil man es nicht oft genug sagen kann, auch hier wieder der Hinweis:

Alle Angaben ohne Gewähr und nach besten Wissen und Gewissen erstellt!

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Die einfachste Alternative zu all diesem Steuerkram ist es natürlich, wenn Sie sich einen steuereinfachen Broker suchen oder finden Sie den Aufwand überschaubar? Nehmen Sie sich einen Steuerberater dafür, oder versuchen Sie es auf eigene Faust?

In diesem Beitrag wird das Thema Versteuerung von Fonds und ETFs nochmals genauer betrachtet und erklärt.

Fazit

Das Thema Besteuerung von ausschüttungsgleichen Erträgen ist definitiv kein einfaches Thema und erfordert so einiges an Hirnschmalz. Ob die oben gemachten Ausführungen korrekt sind, das entzieht sich meiner Kenntnis. Sie sind auf jeden Fall nach besten Wissen und Gewissen erstellt und werden immer wieder aktualisiert.

Handelt es sich um einen ausländischen Meldefonds, so liefert dieser über seinen steuerlichen Vertreter die Steuerdaten über Meldungen an die Österreichische Kontrollbank (OeKB), welche dieser auf der Website profitweb.at veröffentlicht. Von dort holt sich der steuereinfache Broker diese Daten und rechnet die Steuer im Namen des Kunden ab. Haben Sie keinen steuereinfachen Broker, so müssen Sie sich selbst das nötige Wissen aneignen und die Daten von Profitweb herunterladen, aufbereiten und schlussendlich über Ihre Einkommensteuer-Erklärung versteuern. Das Finanzamt und ein Steuerberater sind hier Ihre Hilfestellungen, damit auch alles mit rechten Dingen zugeht.

Die ausschüttungsgleichen Erträge sind Vorabsteuern für den Staat bei einem Fonds. Damit es beim Verkauf nicht zu einer Doppelbesteuerung kommt, werden die bereits bezahlten Steuern berücksichtigt. Dazu werden die Anschaffungskosten bzw. die Einstandspreise angepasst.

Hinweis zu den Kommentaren

Andreas, muss ich jetzt bei meinem ETF mit der ISIN nun den Wert x in das Feld y meiner Einkommensteuererklärung einfügen?

Fragen wie diese sind persönliche Fragen die nur eine Steuerberatungskanzlei passend und treffend beantworten kann. Bitte um Verständnis, dass ich keine persönliche Beratung anbieten kann – daher entweder selbst die Entscheidung treffen oder die ExpertInnen der Steuerberatungskanzleien aufsuchen. Oder… noch einfacher, einen steuereinfachen Broker verwenden!

Hallo Andreas,

gleich noch Frage, basierend auf deinen Kommentaren und zu Profitweb vs. my.oekb.at. Das BMF-Dokument auf findok erwähnt unter Rz 265 unter Bezug auf profitweb, dass man bei der Erklärung von rechtzeitig gemeldeten Ausschüttungen diese „um den unter Punkt 9.1 Inlandsdividenden (steuerfrei gemäß §10 KStG) für Privatanleger angeführten Betrag“ kürzen kann. Welcher Kategorie entspricht das auf my.oekb.at? Ist das unter „ertragssteuerliche Behandlung“ der Punkt 12 („Österreichische KESt, die durch Steuerabzug erhoben wird“)?

LG

Julia

Hallo Andreas, ich habe vor kurzem meinen ersten ETF – einen MSCI World gekauft und mich vorab hier informiert. Nun bin ich mir aber nicht mehr sicher ob der Kaufzeitpunkt Ideal war: Ende Geschäftsjahr lt. OEkb. 31.03. gekauft jetzt Mitte April. Die letzte Meldung erfolgte am 13.10.2020. Was zählt nun bei Flatex wenn die automatisch abrechnen? – Dass ich KEINE Anteile hatte im Geschäftsjahr das bis zum 31.03.2021 ging für welches die kommende Meldung ist, oder zählt was ich am nächsten Meldetag – wohl irgendwann im Oktober an Anteilen habe? Da die Kursgewinne des Jahres bis Ende März 2021 bei… Weiterlesen »

Der Meldestichtag ist der relevante Tag.

Als Entscheidungskriterium mE aber vernachlässigbar für Buy & Hold Anleger. Es werden ja auch deine Anschaffungskosten dementsprechend angepasst. Da macht irgendjemand ganz viel Angst und Wirbel bei der „richtigen“ Wahl des ETFs.

Hallo Andreas, vielen Dank für den tollen Beitrag. Aus Interesse habe ich die Abrechnung aus meinem flatex-Depot von zwei thesaurierenden ETFs (IE00BL25JL35, IE00BTJRMP35) nachgerechnet. Dabei habe ich festgestellt, dass flatex für die Abrechnung NICHTdie Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998) auf der my.oekb.at Webseite (zu finden unter dem Reiter „Kennzahlen ESt-Erklärung Privatanleger“) verwendet hat, sondern jene anrechenbare ausländische Quellensteuer, die auf der my.oekb.at Webseite unter dem Reiter „Ertragssteuerliche Behandlung“ bei dem Punkt 12.4 „Minus anrechenbare ausländische Quellensteuer“ zu finden ist. Dieser verwendete Betrag ist in beiden Fällen höher als der… Weiterlesen »

Wenn du dem Finanzamt erklären kannst, warum du etwas anderes angibst, dann ist das sicherlich eine Möglichkeit 😉

Die Begründung „weil Flatex es so macht“ erinnert mich an „Peter ist aber auch durch die Wiese gelaufen“. Wenn du dir sicher bist, dass das die korrekte Vorgehensweise ist, dann go for it 🙂

Alles klar und vielen Dank für die rasche Antwort 😉

Hallo Andreas,

Ich habe ein Frage zu den Meldungen.

Am Beispiel LU0073103748 Melde-id 245100, Meldedatum 17.7.2020 (Geschäftsjahrbeg: 1.1.2019 Ende 31.12.2019)

–> Ausschüttungsgleiche Erträge 0,0332

ist dieser Wert für den EkSt-Ausgleich 2019 oder 2020 anzuwenden?

Danke

LG James

Hallo James,

das Meldedatum ist relevant, nicht das Geschäftsjahr.

Danke Andreas,

also muss dieser Wert für den EkSt-Ausgleich 2020 verwendet werden.

Das musst du für dich feststellen, ob das der für dich relevante Betrag ist. Ich bin kein Steuerberater, der sich mit deiner Situation im Detail auseinandergesetzt hat.

Hallo Andreas, sehr gut und löblich wie du dich mit dem Thema beschäftigst, da dies trotz Studium in Wirtschaft nicht allzu einfach ist… Ich hätte noch eine konkrete Frage zum theaurisierer Ishares MSCI World )ISIN IE00B4L5Y983, WKN A0RPWH). Broker ist Flatex also steuereinfach und es handelt sich um einen Meldefonds, von daher habe ich ´mal nichts zu tun. Für mein Verständnis sind die ausschüttungsähnlichen Erträge die Dividenden und etwaige Effekte durch das jährliche Rebalancing entstehen! Andere Kosten sind diesbezüglich NICHT mehr inbegriffen. Teilweise liest man, das etwaige Buchgewinne (Wertsteigerung innerhalb eines Jahres auch berücksichtigt werden müssen, was bei dir auf… Weiterlesen »

Hallo Josef,

Lies dir einfach den ersten Teil durch wo es um die ordentlichen und außerordentlichen Erträge geht:

https://www.broker-test.at/steuern/etf-steuern/

Damit müsste es klarer sein.

Gruß,

Andreas

Hallo Andreas, kurze Frage: Wenn ich zb im Jänner 10 Stück ETF kaufe; Im März ist das Meldedatum; Im August kaufe ich nochmal 10 Stück und im November verkaufe ich alle 20 Stück – Sind dann ausschütungsgleiche Erträge fällig für die 10 Stück vor dem Meldedatum?

genau das sind sie.

Hallo Andreas, diese Webseite hat mir schon einiges erklärt und bei vielen Fragen weitergeholfen, danke dafür! Ich habe trotzdem eine Frage zum Thema ausschüttend/thesaurierend, wo ich keine richtige Antwort finde. Es geht um folgenden ETF: IE00BZ163G84. Egal ob auf JustETF oder Finanzen.net steht überall, dass dieser ein ausschüttender ETF ist, mit einem monatlichen Ausschüttungsinterval. Auf der OEKB Website ist der ETF auch bei der Ertragsverwendung als Ausschütter gekennzeichnet. Trotzdem gibt es dort nur Jahresdatenmeldungen mit eingetragenen ausschüttungsgleichen Erträgen und keine monatliche Ausschüttungsmeldungen mit den entsprechenden Ausschüttungen. Ist dieser ETF nun ein Ausschütter oder Thesaurierer? Ist das eine Falschinformation im Internet?… Weiterlesen »

Das ist alles korrekt. Der steuerliche Vertreter des Fonds spart sich die Ausschüttungsmeldungen und macht anscheinend nur eine Jahresmeldung, da packt er dann alles unter den Punkt ausschüttungsgleiche Erträge.

Super, danke für die schnelle und präzise Antwort!

Hallo Andreas, wir hatten ja schon mal kurz über den Chat“bot“ 😉 Kontakt. Dank deiner Seite hab ich meine Steuerklärungen gut hin bekommen. Die Finanzer waren positiv überrascht … Zu meiner Frage: Ich habe im Altbestand ausl. Meldefonds. Für diese zahle ich nun jährl. ausssch.g. Erträge. Verkaufe ich nun einen solchen Altbestand fällt ja keine Besteuerung des Gewinns statt. Bei Nichtaltbestand (nach 2010) kann man sich ja, den vom Fonds gemeldeten Anteil lt. Punkt “ 6.1 & 6.2 Die Anschaffungskosten des Fondsanteils sind zu korrigieren um…“ vom Gewinn abziehen und nur den Rest versteuern… Angenommen die Summe der über die… Weiterlesen »

Hallo Richard,

alles ohne Gewähr wie immer, nur die Steuerberatungskanzlei kann dir hier definitiv weiterhelfen und dir richtige Antworten & Anleitungen geben.

Zu deiner Frage:

Dann ist das eine Angelegenheit des Verlustausgleichs: https://www.broker-test.at/steuern/verlustausgleich/

Warum sollte ich denn zwischen Altbestand und Neubestand in meiner Antwort unterscheiden? Der Altbestand ist doch schon geritzt und erledigt. Dazu gab es keine Frage von dir 😉

1/2 Ok. Dann ist also kein Unterschied zw. Alt- u Neubestand

2 Verstehe ich das richtig: Egal ob es sich um Steuern auf AGE, Dividenden, etc handelt, es kann immer nur im Zuge von Verkäufen und Jahr des Verkaufs gegen gerechnet werden ?!

Sicher ist ein Unterschied zwischen Alt- und Neubestand. Du hast ihn doch bereits umrissen. Was war denn deine Frage dazu?

Die zweite Frage verstehe ich leider auch nicht. Kannst du das bitte umformulieren?

1 ich bin gerade dabei für 2018 die Einkommensst. zu deklarieren (bin hinten nach). 2018 habe ich einen Altbstandsmeldefonds verkauft, für den ich 2016 u 2017 AGE versteuert habe. Da es sich um einen Altbestand handelt zahle ich keine Steuer auf den Gewinn. Welchen Anteil der Steuern muss ich vom Gewinn abziehen, um zu sehen ob überhaupt noch ein Gewinn bleibt ? Ist der abzuziehende Anteil die Summe der Punkte 6.1&6.2 aus den Meldungen für 2016 und 2017 ? 2 Ich habe 2016, 2017 Steuern auf Dividenden und AGE bezahlt. Auch 2018 steht das somit gerade an. a) Solange ich… Weiterlesen »

Ad Frage 1: Ich dachte das sei Altbestand und deshalb bezahlst du keine Kursgewinnsteuer? Ich kenne mich nicht mehr aus

Ad Frage 2:

a) wenn du keine realisierten Verluste hast, kann du nichts gegenrechnen -> Verlustausgleich

b) für alle Wertpapiere die unter die 27,5 %ige KESt fallen. Bitte sieh dir die von mir verlinkte Seite an

Allgemein würde ich meinen, dass deine Themen etwas für eine Steuerberatungskanzlei sind. Das klingt nach einem gewissen Wirrwarr und du bist ja auch hinten bei den Erklärungen.

ad 1) Ja verkauft habe ich den Albestandsfonds 2018 und für diesen 2016 u 17 AGE versteuert.

Welchen Anteil der Steuern muss ich vom Gewinn abziehen, um zu sehen ob überhaupt noch ein Gewinn bleibt ?

Ist der abzuziehende Anteil die Summe der Punkte 6.1&6.2 aus den Profitweb Fondsmeldungen für 2016 und 2017 ?

und falls eben kein Gewinn bleibt, kann ich dann auch einen Verlustausgleich machen …

Ohne Gewinn können auch keine Verluste gegen gerechnet werden.

d.h. man bleibt nicht nur auf dem Kurverlust, sondern auch auf den für AGE bezahlten Steuern aus 2016/17 sitzen.

Richard, ich kann dir wirklich nur empfehlen eine Steuerberatungskanzlei aufzusuchen. Eine Steuerberatung kann von dieser perfekt erfolgen und diese erklären dir alles bis ins Detail.

Wenn in so einem Fall keine Aussicht besteht bezahlte Steuern zurück zu bekommen, kostet die Beratung nur noch zus. und das wollte ich eben klären.

3 Nach deinen Videos ist mir nun denke ich klar. Solange ich nichts mit Verlust verkaufe, gibts nichts zurück zu holen. 4 Nochmal zum Thema bez. Punkt “ 6.1 & 6.2 Die Anschaffungskosten des Fondsanteils sind zu korrigieren …“ aus den Fondsmeldungen bei Profitweb: Ich habe für meinen Altbestandsfonds erst ab 2016 und 17 AGE versteuert. Somit kann ich die Anschaffungskosten A um diese Beträge X (aus 6.1+6.2) erhöhen. Dann habe ich 2018 den Altbestandsfonds mit einem Erlös E verkauft. Angenommen V = E-(A+X) und V < 0. Kann ich dann diesen Verlust V gegen in 2018 zu bezahlende KEST… Weiterlesen »

?

Hallo Andreas & Forum, ich darf mich natürlich den anderen Kollegen hier anschließen und mich mal bei dir bedanken, dass du hier eine tolle Wissens/Erfahrungs-Basis & Plattform zum Thema Versteuern bietest und wir uns alle hier austauschen können! 🙂 Es ist ja wirklich ein Info-Dschungel mit Steuern…. Ich hätte ein paar Fragen zum Versteuern des ausschüttenden ETF IE00B1FZS913, der auf einem deutschen Depot liegt (also „steuer-schwer“), und würde für meine E.St.-Erklärung als Österreicher Deine/Eure Meinung sehr zu schätzen wissen: Generelle Infos: 1ter Kauf: April 2020 (ich bin während dem Geschäftsjahr in den Fonds eingestiegen) 2ter Kauf: Okt 2020 Alle Anteile… Weiterlesen »

Hallo Daniel, Ad 1) Das können wir dir kaum weiterhelfen, denn nur du weißt, was in deiner Abrechnung steht. Das ist eine Frage für den Broker den du gewählt hast, warum es hier zu Abweichungen kommt. Wenn die Jahresmeldung die Ausschüttungen beinhalten, müsstest du nichts tun mit den Ausschüttungen und die Jahresmeldung genügt dann. Ob dies der Fall ist, muss von dir geprüft, festgestellt und mit dieser Information gearbeitet werden. Ad 2) Das müsstest du Franklin Templeton fragen. Ich verstehe die Aussage ebenso nicht. Ad 3) Ganz genau so ist es, bis Ende Juni ist die Erklärung abzugeben. Und ja,… Weiterlesen »

Hi Andreas,

Danke für die schnellen Antworten!

Ad 1) Wenn man theoretisch nur eine OeKB-Ausschüttungsmeldung zu dem ETF betrachtet, ergibt das mit Ausschüttung und gleichzeitigem Kurs-Korrekturwert beim ETF überhaupt einen Sinn?

(ich habe es bei ETFs nämlich eher so verstanden, dass es nur zu einem Kurs-Korrekturwert kommt, wenn eben AgE angeführt sind)

Hallo Daniel,

was meinst du mit Sinn ergeben? Es ist eine Meldung des steuerlichen Vertreters auf Basis der Ausschüttung.

Hallo nochmals, ich versuche die Frage anders, da ja nur eines von beiden greifen kann für eine korrekte Versteuerung in Ö: Wenn ich nun von dem (ausschüttenden) ETF (ISIN oberhalb) beim deutschen Broker eine reale Ausschüttung bekomme ist das der Betrag X. Parallel dazu wird die Ausschüttung (konkret für den ETF am 24.11.2020) an die OeKB gemeldet, und zwar in Form von „Ausschüttungen 27,5% (Kennzahlen 897 oder 898)“ & einem gleichzeitigen ngeativem Kurs-Korrekturwert. => a.) Welche Form greift denn hier für die korrekte österr. Versteuerung? b.) Und wenn gem. der Meldung an die OeKB das Richtige wäre, ist dies dann… Weiterlesen »

Hallo Andreas, tolle Seite. Bei REITs ist es dann noch komplizierter mit ausländischen Brokern. Könntest du dazu Mal was schreiben? Wäre sehr nett von dir! VG Roman

Servus Roman,

am Sonntag kommt ein kurzes REIT Update von mir und danach erst einmal länger nichts, weil ich genug habe von der REIT Steuer Sache. Da gibt es mir zu viele Ungereimtheiten und speziell in Hinblick auf ausländischer Broker wärs ja dann eigentlich nichts spezielles – aber halt viel Arbeit. Die gute passende Alternative zum Selbstmachen ist hier der Gang zur Steuerberatungskanzlei.

Danke, habe die Diskussion deines Youtube-Videos mit großem Interesse gelesen und als MistaFix auch was geschrieben, Stichwort „schwarze Fonds“. Super Arbeit die du machst in einem echt Tricky Thema.

Hallo Andreas! Als erstes vorweg: Vielen Dank für deine ganze Arbeit! Du hast mir über die Monate schon oft mit deinen Videos geholfen! Ich habe ein Depot bei der dadat und habe nun bei meinen Kontoumsätzen gesehen, dass ich für den ARK ETF Trust Innovation (US00214Q1040) zu Silvester zwei positive Ausschüttungen (+2,87 € + 0,73€) hatte und eine negative Ausschüttung (-44,82€). Die negative Ausschüttung ist als „pure“ Steuer verbucht, während von den anderen zwei 1,09€ bzw 0,28€ also Steuern abgezogen wurden. Ich warte zurzeit auf einen Rückruf der Dadat, welche mir das hoffentlich erklärt, wollte aber hier nochmals nachfragen –… Weiterlesen »

Servus Albert, danke für das Lob, doch hat die DADAT hier definitiv einen Vorteil, denn diese sieht ganz genau, was denn hier gebucht wurde und mit welchem genauen Wortlaut 😉 Auf jeden Fall hast du dir einen Nicht-Meldefonds damit gekauft und hier erfolgt über den Jahreswechsel die pauschale Versteuerung. Sozusagen eine Vorabsteuer à la ausschüttungsgleiche Erträge, die beim Verkauf angerechnet wird. Zu den anderen Beträgen kann ich natürlich nichts sagen, denn wie oben geschrieben, kenne ich im Vergleich zu dir und der DADAT nicht den Text am Kontoauszug „Ausschüttung“ alleine ist hier einfach zu wenig. Das ist einfach zu wenig… Weiterlesen »

Hi Andreas! Mir geht es ähnlich wie Albert. Habe mir auch zwei der ARK ETFs gekauft (Ende Oktober 2020). Heute wurden mir dafür in Summe ca. 700 Euro KESt abgebucht! Auf meine Rückfrage kam eben die Antwort mit den ausschüttungsgleichen Erträgen. Spielt es also keine Rolle WANN ich den ETF gekauft habe, es wird einfach immer pauschal anhand der vorhandenen Stücke zum Stichtag kalkuliert? Auch wenn ich in während der kurzen Haltedauer kaum Gewinn bzw. Ausschüttungen erhalten habe? Diese KESt kommt dann, wenn ich das richtig verstehe jährlich auf mich zu (um den erhöhten Einstandswert vermutlich)? vielen Dank für deine… Weiterlesen »

Hallo Marina, ja, das ist so, das macht der Gesetzgeber, die DADAT, Hello & Co sind nur die Überbringer der Botschaft und können so gar nichts dafür. Bei einem Meldefonds zählt die Anzahl der Anteile am Meldestichtag des steuerlichen Vertreters und beim Nicht-Meldefonds der Stand zum 31.12. – hier wird dann wie in deinem Fall einfach pauschal besteuert. Gleichzeitig wird der Einstandswert erhöht und wenn du deinen Fonds verkaufst, so wird dies berücksichtigt. Heißt der realisierte Kursgewinn (toi-toi-toi) wird so errechnet: Verkaufserlös – nach oben angepasste Anschaffungskosten Es ist halt ärgerlich in deinem Fall, weil es sich so anfühlt als… Weiterlesen »

Danke für die perfekt verständliche Antwort! 🙂

lg

Marina

Danke für das Update mit my.oekb.at! Da denkt man, dass man es halbwegs verstanden hat und merkt dann, dass dem doch ganz und gar nicht so ist 🙂 Die letzte Meldung von LU0378438732 an my.oekb war bspw. am 3.1.2020. Der Ausfüllhilfe von Franklin Templeton, die hier auch schon gepostet wurde, entnehme ich, dass ich zugeflossene Ausschüttungen im selben Jahr versteuern muss (also 2019) wohingegen für die Versteuerung von ausschüttungsgleichen Erträgen der Meldezeitpunkt entscheidend ist, also eigentlich im Jahr 2020. Nehmen wir der Einfachheit halber mal an, alles im gleichen Jahr zu versteuern, dann hab ich bisher die ausschüttungsgleichen Erträge unter… Weiterlesen »

Servus Stefan,

ich würde hier die Ausschüttungen gar nicht versteuern, weil der steuerliche Vertreter diese anscheinend unter den ausschüttungsgleichen Erträgen summiert. Er meldet auch die Ausschüttungen nicht unterjährig sondern nur einmal seine Jahresdatenmeldung mit den ausschüttungsgleichen Erträgen.

Nein, ich habe mich zu offenen Immobilienfonds nicht beschäftigt. Eine Gesetzesänderung dürfte hier nun auch anstehen, siehe mein letztes Video.

Gruß,

Andreas

Hallo Andreas, Erstmal danke für die ausführlichen Infos auf deiner Seite. Leider ist mir die ganze Steuersituation noch nicht ganz klar, da ich gerade erst mit dem Thema Börse anfange. Ich würde gerne in den ETF IE00BYWQWR46 einmalig investieren, dazu meine Frage anhand eines Beispiels Nun kaufe ich z.B. 10 Anteile um 344,20€. Laut letzter Meldung an oekb wird die nächste Meldung vermutlich im Mai 2021 für 2020 erfolgen. Wenn nun also die Meldung im Mai erfolgt, muss ich also KESt für das Jahr 2020 bezahlen, in dem sehr gut performt wurde, obwohl ich erst nach diesem Geschäftsjahr eingestiegen bin?… Weiterlesen »

Guten Morgen Marcus,

das siehst du genau richtig, du bezahlst für jene Anteile die du am Meldetag besessen hast und so eben auch für das abgelaufene Jahr. Wie hoch die Zahlung sein wird kann dir niemand sagen, kommt auf so viele Komponenten an.

Wäre es ratsam? Vielleicht, vielleicht auch nicht – auf Jahrzehnte gesehen nein. Beim Verkauf kannst du wiederum auf der anderen Seite stehen, in dem du z. B. im April verkaufst, bevor der Meldestichtag ist.

Unterm Strich ist es bei jahrzehntelanger Haltedauer aber ein Parameter der nicht wirklich interessant ist.

Grüße,

Andreas

Lieber Andreas, danke für das wie immer gute Video. Wobei ich zuletzt doch noch folgende Fragen habe: 1. wenn ich einen Meldefonds sowie inländ. steuereinfachen Broker (Flatex) habe, muss ich in der ESt-Erklärung gar nichts tun, oder? 2. Die Daten auf my.oekb.at sind somit nur zu meiner Kontrolle, ob mein Broker das Richtige abgezogen hat? 3. Ich bin bei Flatex. Dass die Angaben auf der Abrechnung sehr dürftig sind, kann ich bestätigen. Aber was meinst Du mit dem Satz „das findest Du weiter hinten bei den Steuerdaten“? Meinst Du damit my.oekb.at? 4. Und: wenn ich später mal verkaufe, passiert die… Weiterlesen »

Servus Andreas,

ad 1 und 2: wie auch im Video gesagt, ist das dann zur Kontrolle deines steuereinfachen Brokers.

ad 3+4: Ich meinte damit, dass diese Steuerbuchungen bei den Depotumsätze zu finden sind. Nicht in den Steuerbuchungen. Passiert ein ausschüttungsgleicher Ertrag, werden sogleich die Anschaffungsdaten angepasst laut Meldung.

Zusammenfassung:

Wenn du einen steuereinfachen Broker hast der sich um die Abführung der Kapitalertragsteuer kümmert, so kümmert sich dieser auch um alles rund um das Thema ausschüttungsgleiche Erträge. Es ist nichts zu tun. Die hier bereitgestellten Informationen können jedoch dazu dienen, dieses Thema besser zu verstehen.

Hallo Andreas, vielen Dank für dein neues Video + Blogbeitrag – ich hab mir das mal an einem Beispiel bei flatex bei mir angeschaut und konnte es super nachrechnen! Eine Frage allerdings bleibt noch offen bei mir bez. dem Punkt „„Die Anschaffungskosten des Fondsanteils sind zu korrigieren um““. Was heißt das exakt? Angenommen der Wert um den korrigiert werden soll lautet „0,3681“ und der Abrechnungstag wäre der 6.12.20 und ich habe folgende Teile gekauft 1.1.20 – 1 Stück a 100 3.3.20 – 1 Stück a 110 4.4.20 – 1 Stück a 120 Sind dann meine Anteile nach der Jahresmeldung mir… Weiterlesen »

Servus Bernhard,

das ist grundsätzlich schon sehr richtig, die einzige kleine Korrektur ist, dass du am 6.12.2020 insgesamt 3 Anteile hast mit einem Einstandspreis von 110,00 Euro. Das gleitende Durchschnittspreisverfahren wird mit jedem Kauf bzw. Verkauf neu gebildet. Das heißt am 6.12.2020 wird der Einstandspreis erhöht auf 110,3681 Euro.

Verkaufst du am 19.12.2020 um z. B. 115,00 Euro, so hast du dann deinen realisierten Gewinn von 3×4,6319 Euro noch versteuern. Das sind dann also 27,50 % KESt von 13,8957 Euro.

Da war ich dann eh auf dem richtigen Weg – jetzt ist es mir klar – Vielen Dank!

Ich habe einen ausschüttungsgleichen Ertrag von einem USA ETF von € 1.234,64 und zahle dafür € 327,19 KEST und dazu 15% USA KEST von 48,55.

Leider finde ich unter der isin IE00BYZK4552 bei der Kontrollbank/profitweb nicht. Meine Nachrechnung 60% von 1.234,64 davon 27,5% ergibt aber weniger.

Servus Hans Peter,

also ich finde mit der ISIN bei Profitweb schon ein Ergebnis. Achte bei der Angabe unbedingt darauf, dass keine Leerzeichen am Ende der Zeichenfolge sich befinden.

Deine Rechnung von 60 % ist aber leider auch falsch. Da gibt es da draußen leider zu viel Falschinformation. Auf ordentliche Erträge gibt es stets 100 %, auf außerordentliche Erträge gelten dann die 60 %. Das ist bei einem ausschüttungsgleichen Ertrag aber meist mehr als komplex und kann nur der steuerliche Vertreter berechnen und verstehen. Daher einfach die Zahlen aus Profitweb verwenden und Vertrauen schenken. Was anderes geht eh nicht.

Lieber Andreas ! Ja danke. Heute klappt profitweb. Danke auch für die 60% bzw. richtigen 100%. Danke und lg aus dem Nordburgenland.

Sehr fein 👍

Hallo Andreas,

ich habe eine Wertpapierabrechnung eines T-Fonds bekommen welche einen negativen agE ausweist, der steuerliche Anschaffungswert sich also verringert! Wie kann sowas entstehen?

KEST wird trotzdem abgeführt. Irgendwas verstehe ich nicht, scheint’s??!!

Für Aufklärung dankbar

Joe

Joe, ich kenne die Abrechnung nicht und ich kenne auch die gemeldeten Daten des steuerlichen Vertreters nicht. Ich habe die Erfahrung, dass es – bis auf Flatex – sich aus der Abrechnung und aus den gemeldeten Daten gut erklären lässt. Bitte wende dich gleich direkt an deinen Broker bzw. an den steuerlichen Vertreter. Ich würde aber unbedingt im Vorfeld es nochmals überprüfen, ob alles genau so ist, wie du es schilderst (ich glaube du vermixt hier paar Begriffe).

Danke für die schnelle Antwort. Es handelt sich um LU1868836161. Die Abrechnung folgt genau den Meldedaten an profitweb, der Minusbetrag unter 16.4 ist mir trotzdem unverständlich! (wüsste nicht was ich hier vermischen könnte?)

Joe, wie gesagt, wende dich bitte an deinen Broker oder direkt an den steuerlichen Vertreter. Es ist einfach sehr mühselig hier eine Kommunikation zu führen und ich kann sowieso nicht in den Fonds selbst hineinsehen. Warum ist es mühselig? Nun hast du mir die ISIN genannt, unbekannt ist noch immer die Abrechnung deines Brokers, was genau verrechnet wurde. Deckt es sich mit dem was Profitweb hat, deckt es sich nicht? Was ich auf jeden Fall mal nicht sehe ist, dass es negative ausschüttungsgleiche Erträge gibt. Die Kennzahl 16.2 führt hier 0,0288 an Ertrag in der Periode an. Was sehr wohl… Weiterlesen »

Ich verstehe dich. Die prinzipielle Frage ist, ist eine Senkung des Anschaffungswertes -wie in profitweb gemeldet- logisch überhaupt möglich?

Danke für deinen Zeitaufwand!

Ja, das ist durchaus schon möglich, denn in so einem Fonds kann so einiges in der Hülle darin passieren. Eine Korrektur von Vorperioden z. B. wäre eine Möglichkeit die mir einfallen würde. Der steuerliche Vertreter ist der, der es genau weiß, warum, wieso. Der Broker führt nur die OeKB Meldung aus (hoffentlich richtig).

Nochmal danke!

Hallo Andreas!

Eine Frage.

Wie ist es in profitweb.at angegeben, bei den Ausschüttenden ETF’s die z.B. quartalsweise ausschütten.

Soll ich dann alle Meldeungen nehmen und adieren, die für einen bestimmten Kalenderjahr angegeben sind, oder eine von diesen Meldungen ist die Jahresmeldung und nur die soll ich bei meiner Arbeitsnehmerveranlagung berücksichtigen?

MfG,

Adrian

Die Jahresmeldung müsste die Ausschüttungen ebenso enthalten, soweit mein Laienwissen.

Jetzt habe ich das gefunden.

Art der Meldung: Jahresmeldung.

Ich bin so froh.

Mir ist ein Stein vom Herzen gefallen.

Jetzt auch mit einen nicht steuereinfachen Broker und mit einer einfachen Excel Datei kann man alles ziemlich leicht ausrechnen.

Noch einmal, danke Andreas du bist für einige Menschen hier in Österreich wie ein Schutzengel.

MfG,

Adrian

Wie immer aber alles ohne Gewähr und ich sehe es nicht so, dass es ein leichtes Unterfangen ist alles auszurechnen und korrekt die Steuer abzuführen. 😬 War schon mal schwieriger, aber leicht, nö, zumindest nicht für mich 😁

Hallo Andreas. Eine Frage bezuglich der Jahresmeldungen der ETFs. Das Geschäftsjahr eines Fonds beginnt und endet zB.: im Juni. uberschneidet also zwei Kalender- bzw. Steuerjahre .Das Steuerjahr aber fängt am 1,1, an und endet am 31,12. passt doch nicht wirklich zusammen. Wie kann ich dann korrekt versteuern?

Iman, ich habe dir doch genau DIESE Frage hier beantwortet!

https://www.broker-test.at/steuern/etf-steuern/comment-page-4/#comment-2185

Hallo Andreas!

Danke für deine ausführlichen Erklärungen! 🙂

Wie schaut es eigentlich bei ETFs und Sparplänen aus: Wenn ich über die Jahre einen ETF bespare, muss ich dann die gewichteten, angepassten steuerlichen Anschaffungswerte mitteln? Oder kann ich bei Teilverkäufen die entsprechenden, für mich „besten“ (d.h. steueroptimierten) Anschaffungswerte verwenden? Und gibt es eigentlich auch „ausschüttungsgleiche Verluste“ bei ETFs, welche man mit Gewinnen innerhalb eines Jahres gegenrechnen kann?

Danke!

LG

Servus Clemens,

ganz habe ich es noch nicht gecheckt, aber ich versuche es mal so:

Es gilt das Durchschnittspreisverfahren, nichts anderes (also kein FIFO oder was auch immer). Das macht dein steuereinfacher Broker für dich. Wenn du keinen hast, have fun 😉

Es gibt nichts, was es nicht geben würde. Ja, könnte passieren meiner bescheidenen Meinung nach. Praxisbeispiel habe ich bislang noch nicht gesehen.

Gruß,

Andreas

Hallo Andreas!

Schade, kein FIFO 😉

Danke!

LG

Nö, das EStG sieht da etwas anderes vor – Du kannst dir die Welt also nicht so drehen, wie du sie gerne hättest 😉

Hallo Andreas!

Ihr diskutiert hier nur über ETF, die mich momentan nicht interessieren. Ich überlege meine Aktiendepot von Österreich nach Deutschland (DKB) zu verlegen.

Ich mache jetzt schon meine Einkommensteuererklärung selbst über Finanz Online. Nachdem ich Dein Video und Deine Erklärungen gesehen habe, kann ich mir nicht vorstellen, dass die Steuererklärung über die in Deutschland ausgeschüttet Dividenden so kompliziert ist. Oder sehr ich es falsch?

Danke

Ashok

Wenn du eh bereits die E1 machst, so bekommst du die Dividenden ganz gut hin. Auch die Kursgewinne. Das große Problem sind halt Fonds.

Hier bekommst du eine Idee, was das für dich bedeuten wird:

https://www.broker-test.at/steuern/kapitalertraege-von-auslandsdepots-versteuern/