Das Wichtigste zusammengefasst

- Vorabsteuer die wiederum auf die Einstandskosten angerechnet werden

- Wenn steuereinfacher Broker, so kümmert sich dieser um die ordnungsgemäße Versteuerung der ausschüttungsgleichen Erträge – die hier vorfindbaren Informationen dienen lediglich zum Nachvollziehen

- Was sind ausschüttungsgleiche Erträge und wann fallen diese an? Wie kann ich als Privater herausfinden, warum mir mein steuereinfacher Broker ausschüttungsgleiche Erträge abgerechnet hat, ich eine Steuerzahlung habe, obwohl ich gar keine Erträge erhalten habe? Hier gibt es die Auflösung!

- Auf my.oekb.at können Sie die ausschüttungsgleichen Erträge ansehen/herunterladen und selbst nachvollziehen. Ihr Broker rechnet mit diesen Daten ab. Gemeldet werden diese vom steuerlichen Vertreter des Fonds. Inklusive Erklärvideo!

- Hat man keinen steuereinfachen Broker, sprich einen Broker im Ausland, so muss die Versteuerung selbst in die Hand genommen werden. Dies ist komplex, wurde aber dank einer verbesserten Meldestruktur 2020 leichter.

In diesem Ratgeber

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Achtung: Wenn Sie einen steuereinfachen Broker haben der sich um die Abführung der Kapitalertragsteuer kümmert, so kümmert sich dieser auch um alles rund um das Thema ausschüttungsgleiche Erträge. Es ist nichts zu tun. Die hier bereitgestellten Informationen können jedoch dazu dienen, dieses Thema besser zu verstehen.

Was sind ausschüttungsgleiche Erträge?

Ausschüttungsgleiche Erträge ist eine Art Vorabbesteuerung auf Erträge die im Fonds angefallen sind. Diese Vorabsteuer wird berücksichtigt, denn die Einstandspreise werden angepasst und somit beim Verkauf eine Doppelbesteuerung vermieden.

Handelt es sich um einen Meldefonds, so können bei diesem ausschüttungsgleiche Erträge entstehen. Der ausschüttungsgleiche Ertrag wird gemäß § 186 Abs. 2 Z 3 InvFG 2011 ermittelt.

Ausschüttungsgleiche Erträge fallen meistens bei thesaurierenden Fonds an, können aber auch bei ausschüttenden Fonds anfallen. Die ausschüttungsgleichen Erträgen setzen sich aus den ordentlichen und außerordentlichen Erträgen des Fonds zusammen.

Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenInländischer Broker oder ausländischer Broker

Mit einem ausländischen Broker haben Sie meist kostengünstigere Spesen, aber Sie haben sicherlich auch einen höheren Aufwand mit den steuerlichen Belangen. Auch wenn Broker wie Smartbroker, Trade Republic, DEGIRO damit werben, dass dort fast zum Nulltarif ETFs gekauft werden können, kann die jährliche Arbeit mit der korrekten Abführung der Steuer ein erheblicher Aufwand werden und birgt natürlich auch ein Risiko in sich. Sie sind dafür verantwortlich, dass alles korrekt abgeführt wird!

Ausschütter oder thesaurierender Fonds?

Es wird in der Veranlagung zwischen ausschüttenden und thesaurierenden Fonds unterschieden. Meist ist es so, dass ausschüttende Fonds Ausschüttungen haben und thesaurierende Fonds eben die ausschüttungsgleichen Erträge.

Es gibt jedoch keine Garantie darauf und es ist gar nicht so selten, dass auch ein Ausschütter ausschüttungsgleiche Erträge hat. Seien Sie sich dessen bewusst und später nicht erstaunt, dass es hier keine „Sortenreinheit“ gibt.

my.oekb.at liefert die Steuerdaten für Meldefonds

In diesem Video können Sie zusehen, wie Sie zu den Informationen der ausschüttungsgleichen Erträge auf Profitweb kommen und welche Zeilen im Dokumenten-Download dann für Sie wichtig sind. Alternativ gibt es auch die darunter vorfindbare Anleitung. Der im Beispiel erwähnte Fonds ist ein Fonds, welcher in US-Dollar notiert (Umrechnung zum Stichtag nicht vergessen).

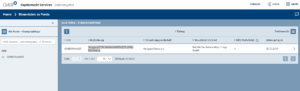

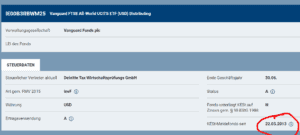

Danach erhalten Sie das Ergebnis von my.oekb.at und Sie können hier nun die Details zum Fonds ansehen und gegebenenfalls sogar als CSV-Datei herunterladen. Wir möchten uns die Steuerdaten ansehen und sehen bereits bei der Übersicht, dass es sich hier um einen Fonds (bzw. ETF) handelt, welcher seit 22.5.2013 ein KESt-Meldefonds in Österreich ist.

Seit Dezember 2020 sind die notwendigen Informationen auf einen Blick leicht ersichtlich und das sogar rückwirkend über viele Jahre! Kein aufwendiges Suchen mehr, sondern alles schön übersichtlich auf einer Seite bzw. in einem Bereich für den Anleger.

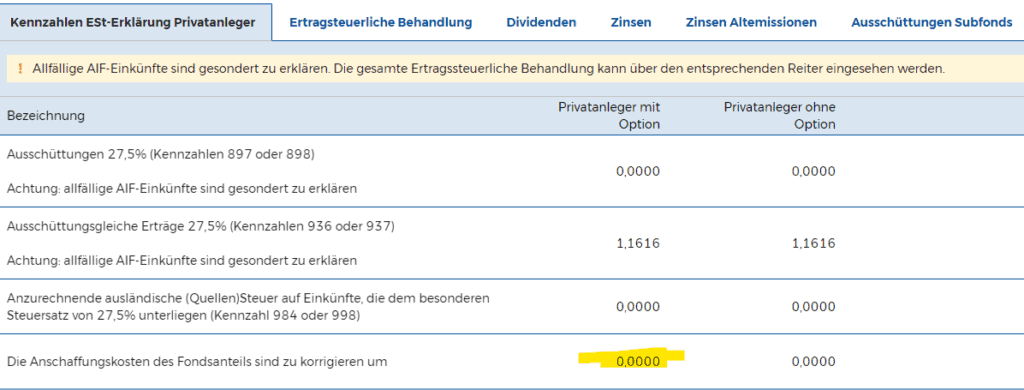

Hier eine andere Jahresmeldung des ETF „Lyxor MSCI World (LUX) UCITS ETF I“ mit der ISIN LU0392494562. Die grün markierten Felder zeigen, dass jeweilige Meldedatum bzw. können über die Pfeile zu früheren Meldungen navigiert werden und natürlich auch heruntergeladen werden.

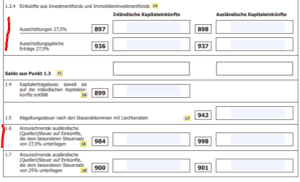

Genau mit diesen Daten kann die E1kv rasch und korrekt ausgefüllt werden. Die Angaben in der Meldung sind je Fondsanteil und je nachdem in welcher Währung der Fonds notiert, muss eventuell noch der Fondsanteil in Euro umgerechnet werden und am Ende mit der Anzahl der Fondsanteil zum Zeitpunkt der Meldung multipliziert werden. Die Währung des Fonds zeigt sich ebenso im Stammblatt des Fonds auf my.oekb.at

Den jeweils aktuellen Umrechnungskurs bei Notierung in Fremdwährung zum Meldestichtag kann am besten hier abgerufen werden: Wechselkurs der EZB am Tage der steuerlichen Meldung. Erfolgt die Meldung my.oekb.at z. B. am 3.1.2020, so suchen Sie sich den Umrechnungskurs dazu. Zum 3.1.2020 war z. B. der Umrechnungskurs des Euro zum US-Dollar bei 1,147. Nimmt man das obige Beispiel des ETFs „LU0392494562“ her, so sind die ausschüttungsgleichen Erträge in der höhe von 1,1616 US-Dollar umgerechnet dann 1,0421 Euro ausschüttungsgleicher Ertrag pro Stück in Euro von dem die 27,50 %ige Kursgewinnsteuer abgeführt werden muss. Sie müssen hier nur noch herausfinden, wie viele Stück Sie denn am Meldestichtag in Ihrem Depot hatten. Es zählt hier der Zuflusszeitpunkt.

Hinweis: Damit es zu keiner Dopppelbesteuerung kommt, wird der Anschaffungswert Jahr für Jahr erhöht. Dafür gibt es bei den gemeldeten Daten der OeKB eine eigene Zeile „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“. Zum Zeitpunkt des Verkaufs des Wertpapieres wird somit der erhöhte Anschaffungswert berücksichtigt und so kommt es es zur korrekten Besteuerung. In diesem Fall ist keine Korrektur notwendig.

Drei wichtige Hinweise:

- Auch Ausschütter können in ihren Jahresmeldungen ausschüttungsgleiche Erträge haben. Oftmals kann es sogar auch so sein, dass die Ausschüttungen unter ausschüttungsgleiche Erträge gemeldet werden.

- Es wird darauf hingewiesen, dass allfällige AIF-Einkünfte noch gesondert erklärt werden müssen. Überprüfen Sie daher über den Reiter „Ertragssteuerliche Behandlung“ ob ihr Fonds keine AIF-Einkünfte führt.

- Handelt es sich um einen Ausschütter der die Ausschüttungen nicht über den steuerlichen Vertreter an die OeKB meldet, so sind die Ausschüttungen auch noch gesondert zu versteuern und in der Einkommensteuererklärung anzugeben.

Wenn Sie nun noch Fragen oder Ergänzungen zu diesem Beitrag über ausschüttungsgleiche Erträge von thesaurierenden Meldefonds und wo Sie die notwendigen Daten zur korrekten Versteuerung des Fonds finden können, so nutzen Sie die Kommentarfunktion dieses Artikels.

Steuereinfachen Broker verwenden

Die ausschüttungsgleichen Erträge selbst zu versteuern, da ein ausländischer Broker verwendet wurde, ist eine komplexe Sache, die von vielen wohl unterschätzt wurde, als man sich für einen Broker im Ausland entschied. Man spart sich dort wohl den einen oder anderen Euro, doch ist man bei der korrekten Versteuerung dann ganz auf sich selbst gestellt, denn die Informationen die man vom Broker aus dem Ausland erhält sind nur rudimentär und keine wirkliche Unterstützung. Wenn Sie die Zeit rechnen, welche Sie dafür aufwenden an die richtigen Zahlen zu kommen und diese in Ihre Einkommensteuererklärung einzusetzen, so könnte es passieren, dass sich die günstigeren Broker Preise im Ausland dann doch nicht rechnen.

Achtung: Die ausschüttungsgleichen Erträge nicht zu versteuern ist überhaupt keine gute Idee, denn die Broker aus dem EU-Ausland sind natürlich dazu verpflichtet die Depotinhaber an ihre nationalen Steuerbehörden zu melden und diese wiederum melden weiter an die österreichischen Finanzbehörden. Die Meldung ist sehr umfangreich und das Finanzamt weiß also bescheid über Ihr Depot. Geregelt ist dieser Austausch mit dem Zauberwort „Common Reporting Standard“. Einen eigenen Beitrag zu diesem Thema finden Sie hier.

Wenn Sie sich all den Ärger und die Mühen ersparen wollen, so verwenden Sie einen steuereinfachen Broker, welcher Ihnen die Arbeit abnimmt und für Sie die Steuer abführt. Günstige Broker mit Sitz in Österreich sind Flatex, DADAT und die easybank. Online Broker wie die DADAToder auch die Bank Direkt haben sehr oft Neukundenaktionen die auch für die Gebühren für den Depotübertrag aufkommen. Auch als Bestandskunde lohnt sich eine Nachfrage beim Broker, wie es denn aussieht, wenn Sie ihre Wertpapiere, in diesem Fall Fonds bzw. ETF, zu einem anderen Broker transferieren möchten.

Besteuerung von ausschüttungsgleiche Erträgen mit ausländischen Brokern (Degiro, Onvista, Trade Republic, Smartbroker, Comdirect, Consorsbank)

Es ist alles einfacher, wenn ein steuereinfacher Broker mit Sitz oder Niederlassung in Österreich verwendet wird, wie es bei Flatex, DADAT, Easybank, etc. der Fall wäre. Will man dennoch den schweren und harten Weg gehen, so muss man die oben beschriebenen Daten für den ETF erheben und in das Formular E1kv, welches das Finanzamt anbietet, eintragen. Wie kommt man zum Formular E1kv für das jeweilige Jahr? Sie müssen dazu die Möglichkeit haben, eine Einkommensteuererklärung abzugeben. Falls Sie dies bereits können, so starten Sie beim Punkt b) los, wenn Sie bislang eine Arbeitnehmerveranlagung gemacht haben, so starten Sie bei Punkt a) los – sie müssen sich zuerst in die Einkommensteuererklärung optieren.

a) Sie verwenden im Moment noch eine Arbeitnehmerveranlagung um eine Steuererklärung durchzuführen?

Wechseln Sie bitte zur Einkommensteuererklärung, denn nur dort gibt es das notwendige Formular E1kv. Um einen Erklärungswechsel von Arbeitnehmerveranlagung auf Einkommensteuererklärung durchzuführen, steigen Sie auf FinanzOnline ein, klicken danach im Menü auf „Eingaben > Anträge > Erklärungswechsel“ und dort wählen Sie den „Wechsel zur Einkommensteuererklärung“ aus. In diesem Beitrag wird der Erklärungswechsel detailreich erklärt. Nach dieser Aktion erhalten Sie die Bestätigung, dass der Erklärungswechsel erfolgreich durchgeführt wurde. Nun können Sie bei b) fortfahren.

b) Sie machen bereits eine Einkommensteuererklärung?

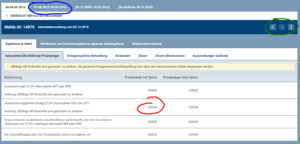

Um die ausschüttungsgleiche Erträge ordnungsgemäß zu versteuern, wählen Sie in FinanzOnline das Formular E1kv aus (E1kv Beilage zur Einkommenssteuererklärung E1 für Einkünfte aus Kapitalvermögen).

Achtung, EURO-Beträge einfügen: Achten Sie davor unbedingt darauf, dass Sie bei Fonds in Fremdwährungen zuerst die ausschüttungsgleichen Erträge der Fremdwährung in Euro umrechnen zum Kurs am Meldesichttag.

Bei einem steuereinfachen Broker versteuert dieser die ausschüttungsgleichen Erträge, über die Kennazl 937 können Sie die ausschüttungsgleichen Erträge von Fonds bei einem ausländischen Broker selbst versteuern:

Kennzahl 937:

Ausschüttungsgleiche Erträge 27,5% (Kennzahlen 936 oder 937) Achtung: allfällige AIF-Einkünfte sind gesondert zu erklären

Kennzahl 998:

Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998)

Weil man es nicht oft genug sagen kann, auch hier wieder der Hinweis:

Alle Angaben ohne Gewähr und nach besten Wissen und Gewissen erstellt!

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Die einfachste Alternative zu all diesem Steuerkram ist es natürlich, wenn Sie sich einen steuereinfachen Broker suchen oder finden Sie den Aufwand überschaubar? Nehmen Sie sich einen Steuerberater dafür, oder versuchen Sie es auf eigene Faust?

In diesem Beitrag wird das Thema Versteuerung von Fonds und ETFs nochmals genauer betrachtet und erklärt.

Fazit

Das Thema Besteuerung von ausschüttungsgleichen Erträgen ist definitiv kein einfaches Thema und erfordert so einiges an Hirnschmalz. Ob die oben gemachten Ausführungen korrekt sind, das entzieht sich meiner Kenntnis. Sie sind auf jeden Fall nach besten Wissen und Gewissen erstellt und werden immer wieder aktualisiert.

Handelt es sich um einen ausländischen Meldefonds, so liefert dieser über seinen steuerlichen Vertreter die Steuerdaten über Meldungen an die Österreichische Kontrollbank (OeKB), welche dieser auf der Website profitweb.at veröffentlicht. Von dort holt sich der steuereinfache Broker diese Daten und rechnet die Steuer im Namen des Kunden ab. Haben Sie keinen steuereinfachen Broker, so müssen Sie sich selbst das nötige Wissen aneignen und die Daten von Profitweb herunterladen, aufbereiten und schlussendlich über Ihre Einkommensteuer-Erklärung versteuern. Das Finanzamt und ein Steuerberater sind hier Ihre Hilfestellungen, damit auch alles mit rechten Dingen zugeht.

Die ausschüttungsgleichen Erträge sind Vorabsteuern für den Staat bei einem Fonds. Damit es beim Verkauf nicht zu einer Doppelbesteuerung kommt, werden die bereits bezahlten Steuern berücksichtigt. Dazu werden die Anschaffungskosten bzw. die Einstandspreise angepasst.

Hinweis zu den Kommentaren

Andreas, muss ich jetzt bei meinem ETF mit der ISIN nun den Wert x in das Feld y meiner Einkommensteuererklärung einfügen?

Fragen wie diese sind persönliche Fragen die nur eine Steuerberatungskanzlei passend und treffend beantworten kann. Bitte um Verständnis, dass ich keine persönliche Beratung anbieten kann – daher entweder selbst die Entscheidung treffen oder die ExpertInnen der Steuerberatungskanzleien aufsuchen. Oder… noch einfacher, einen steuereinfachen Broker verwenden!

In den neuesten ETF-Meldungen sind unter Position 16.1 – 16.4 die Werte angegeben welche man in der Steuererklärung (inkl. Kennzahlen der Erklärung) pro Stk. angeben muss. Eventuell auf die Währungsumrechnung achten und fertig. Ich glaube eine wesentliche Erleichterung für die Steueranmeldung.

Guten Morgen Erwin,

ich habs auch schon gesehen, dass die Tabellen nun anders aussehen. Hurra, hurra! Alles was zu einer Erleichterung führt ist SEHR positiv!

Danke für die Informationen! Wenn ich bei einem Steuereinfachen Broker wie Flatex bin, muss ich bei meiner Steuererklärung noch Angaben machen oder erledigt das alles Flatex für mich, da dieser Broker die KEST ja direkt an den lieben Staat Österreich abführt…..?! Somit muss ich selbst keine Angaben bei meiner Steuererklärung machen?!

Wenn es sich um einen steuereinfachen Broker handelt, so führt dieser die KESt ab im Namen des Depotinhabers.

Danke für den tollen Artikel. Bin gerade dabei 1-2 ETF(ausschüttende)für mein Portfolio auszuwählen. Hab mir die Steuerdaten für einige angesehen und bei einem ist mir was aufgefallen. iShares MSCI USA Quality Dividend UCITS ETF IE00BKM4H312 4. Steuerpflichtige Einkünfte 0,2395 5. Summe Ausschüttungen vor Abzug KESt, ausgenommen an die Meldestelle bereits gemeldete unterjährige Ausschüttungen 0,4513 du schreibst: Punkt 4. Steuerpflichtige Einkünfte abzüglich Punkt 3.3.2 Inlandsdividenden steuerfrei gem. §10 KStG abzüglich Punkt 5. Summe Ausschüttungen vor Abzug KESt, ausgenommen an die Meldestelle bereits gemeldete unterjährige Ausschüttungen abzüglich Punkt 5.4 In der Ausschüttung enthaltene Substanzauszahlung Würde das in diesem Fall bedeuten, dass in… Weiterlesen »

Servus Alex, ich habe mir die gemeldeten Jahresmeldungen zu deinem genannten ETF angesehen und bin leicht verzweifelt, wie du denn auf die Werte kommst. Dann habe ichs gecheckt, du hast dir nicht die Jahresmeldungen angesehen, sondern hast die letzte Quartalsmeldung genommen. Ich habe hier dann abgebrochen, weil diese nicht relevant sind, relevant zur Versteuerung sind die Jahresmeldungen eines Fonds. Generell: Für Fonds lieber einen steuereinfachen Broker verwenden als das selbst in die Hand zu nehmen, weil es eine zu komplexe Sache ist (und immer alles ohne Gewähr, auch mein Versuch hier Transparenz reinzubringen ist mitunter nicht fehlerfrei) und/oder ein Steuerberater… Weiterlesen »

Mea culpa, mea maxima culpa! Hab einfach auf die neueste Meldung geclickt. Danke Dir vielmals für die schnelle Hilfe. Jetzt ist alles klar. Nach Dursicht der Jahresmeldung ist mir noch aufgefallen, dass beim Punkt 5. Summe Ausschüttungen diesmal gar nichts steht(da „ausgenommen an die Meldestelle bereits gemeldete unterjährige Ausschüttungen“). Da muss man anscheinend die Quartalsmeldungen auch mit in die Rechnung einbeziehen. Ich bin eh noch am Überlegen ob ich für die ETF nicht doch einen steuereinfachen Broker(hab ein Flatex und ein Degiro Depot) nehmen soll. Mich stören halt wirklich die hohen Mehrkosten(bei Flatex insbesondere die Dividenden-Kosten) insbesondere bei einer Dividenden-Strategie.… Weiterlesen »

Hm, ich glaube da gibts ein Missverständnis oder ich verstehe etwas nicht: Wenn du bei Flatex Auschütter kaufst, so hast du die Steuer quasi immer sogleich abgeführt und kein Risiko in Hinblick auf gedecktes Verrechnungskonto. Für die Ausschüttung des ETFs bezahlst du im Moment nichts (aber für Dividenden > 15 €). Du kannst dir ja x-Depots aufmachen und wenn du eine Dividendenstrategie verfolgst, eben einen Broker deiner Wahl für die Dividenden wählen. Aktuell ist häufig die Kombi – Flatex für ETFs und AT+DE Aktien – DADAT (oder evtl. Easybank) für Dividendenstrategie Oder eben einen nicht steuereinfachen Broker aus dem Ausland… Weiterlesen »

Bei Flatex würde natürlich die Steuer abgeführt. Allerdings wie gesagt wären da die Dividendengebühren sehr hoch(plane langfristig Dividenden ETF anzusparen – ca. 1000€ pro Monat). Die Kosten sind bei Degiro so massiv viel günstiger, dass ich halt doch darüber nachdenke mir die Arbeit anzutun. Und wie gesagt ist die (Steuer-)Arbeit bei (1-2)ausschüttenden ETF ja dann doch überschaubar soweit ich das jetzt verstanden hab. Kurzgefasst: 1. Jahresmeldung + die unterjährigen Meldungen runterladen 2. Vom Punkt 4 Steuerpflichtige Einkünfte aus der Jahresmeldung die Dividendenzahlungen abziehen (sind in den unterjährigen Meldungen unter Punkt 5) 3. Mit Wechselkurs der EZB vom Tag der Meldung… Weiterlesen »

Wie gesagt ich verstehe deinen Zusammenhang mit den Flatex-Dividendengebühren und den ETF-Ausschüttungen nicht.

Nochmals ganz klar : Ausschüttungen aus Fonds sind bei Flatex KOSTENLOS, weil sie keine Dividenden sind sondern Ausschüttungen! 😉

Ah jetzt verstehe ich was du meinst. Ich hatte Ausschüttungen mit Dividenden gleichgesetzt(sind ja auch eigentlich das gleiche?). Dann spricht nichts gegen Flatex als Broker für die ausschüttdenden ETF. Perfekt! Danke Dir vielmals!

Ausschüttungen und Dividenden sind nicht das gleiche – Zinsen sind auch nicht das gleiche wie Dividenden – gibt da doch einige Unterschiede.

AGs bezahlen unter Umständen Dividenden. Fonds haben nur Ausschüttungen aus deren Erträge (die sich z. B. aus Dividenden, Zinsen, … zusammensetzen).

Hallo, ich habe einen thesaurierende Fond dieses Jahr gekauft, wenn ich es dieses Jahr verkaufe, gibt es keine Ags, oder? Der Fond hat keinen inländischen steuerlichen Vertreter.

Danke

Nein, das ist falsch. Es zählt das Meldedatum des Fonds. Wenn zu diesem Zeitpunkt Anteile des Fonds gehalten wurden, muss die Steuer abgeführt werden. Hat also NICHTS mit einem Kalenderjahr zu tun.

Ich habe folge zwei Positionen bei nicht steuereinfachen Broker, bei denen ich Dividendenerträge erhalte – ich verkaufe nicht, sondern erhalte nur Dividendenerträge: – bei Interactive Brokers „Crown Castle“ Symbol: CCI – bei Degiro „Brookfield Infrastructure Partners“ Symbol: BIP Bei CCI habe ich noch keine Dividende erhalten – daher vorab die Frage: Es fällt als REIT ja wahrscheinlich unter FOND und daher unter Ausschüttung – ist das korrekt? Muss ich also hier die ausschüttungsgleiche Versteuerung (wie im Blog beschrieben) anwenden? bei REITs sollte dann auch keine Quellensteuer anfallen – ist das korrekt? Bei BIP habe ich bereits eine Dividende erhalten und… Weiterlesen »

Servus und guten Morgen Roman, die schlechte Nachricht gleich zu Beginn: alles ohne Gewähr und vor allem, es kann dir wohl niemand sagen. Ad REIT: Falls du es noch nicht gesehen hast, ich habe ein Experiment laufen mit einem REIT und hier gabs eine Ausschüttung (da liegst du richtig mit der Ausschüttung, AIF, Fonds). 3 österreichische Broker haben 15 % Quellensteuer und 27,5 % KESt abgezogen, also 42,5 %. Hier habe ich es im Detail dokumentiert: https://www.broker-test.at/experiment/kauf-60-stueck-w-p-carey-isin-us92936u1097-und-30-stueck-pembina-pipeline-corp-isin-ca7063271034/#Dividende_Ausschuettung Nur Flatex machte es anders. Habe mit einer Dame am Finanzamt telefoniert, was denn nun richtig ist. Wir haben uns ausgemacht, ich mach… Weiterlesen »

Hallo Andreas, danke für Deine prompte Rückmeldung. Bei Flatex kann ich die korrekte Abrechnung auch bestätigen – Bei „Tanger Factory Outlet“ (SKT) (auch ein REIT) wurden bei Flatex 27,5% korrekt besteuert – zusätzlich interessant ist, dass keine Gebühr ab €15 Nettoausschüttung erhoben wird, da unter Fond fällt. Bei Interactive Brokers werden die 15% Quellensteuer bei REITS (CCI) abgezogen – bei Degiro weiß ich das noch nicht – da wurde keine Quellensteuer bei BIP abgezogen (was ja auch kein REIT ist) und habe sonst keinen REIT bei Degiro. Folgende Fragen habe ich noch: – Muss ich nun die erhaltene Bruttoausschüttung beim… Weiterlesen »

Hey Roman, also ob Flatex das so richtig gemacht, das bezweifle ich stark aufgrund der Erfahrungen im Experiment. Schlussendlich kanns so ausgehen, aber Gewissheit gibts keine. Easybank lehnt AIFs ab, Bankdirekt.at, Hello Bank und DADAT behandeln es anders als Flatex… gibt also gute Gründe, warum ich daran zweifle. Bzgl. konkrete Handlungsempfehlung, wo was einzutragen ist. Ich bin kein Steuerberater, auch nicht das Finanzamt, daher kann und darf ich da nicht konkretes sagen und schreiben. Und was weiß ich schon? Ich kann dir zeigen, wie ich das z. B. gemacht habe: https://www.broker-test.at/steuern/kapitalertraege-von-auslandsdepots-versteuern/ Generell: Wenn du keine Quellensteuer bezahlt hast, dann darfst… Weiterlesen »

Erst einmal vielen Dank für die sehr gut aufbereiteten Beiträge hier und die Videos auf YouTube. Habe ich das nun richtig verstanden, dass man bei uns in Österreich (im Vergleich zu den Nachbarn in DE) tatsächlich mit thesaurierenden ETFs noch einen steuerlichen Vorteil hat, da ja „nur“ 60 % der ausschüttungsgleichen Erträge versteuert werden müssen statt der 100 %, wenn es sich tatsächlich um einen ausschüttenden ETF handelt? Einziger Nachteil ist natürlich dann, dass man, wie hier auch erwähnt wird, dass man genügend Geld für die Steuern auf dem Verrechnungskonto haben muss, was vor allem bei Flatex durch die Negativzinsen… Weiterlesen »

Servus und Hallo Stefan, ja, so heißt es meines Wissens nach bei den ausschüttungsgleichen Erträgen, dass es hier noch einen steuerlichen Vorteil gibt. Bei einem synthetischen sollte es eben auch so sein, wie du es schilderst, habs bisher aber noch nie kontrolliert. Generell würde ich jedoch vorsichtig sein bei einer Entscheidung in Bezug auf die liebe Steuer. Ein Federstrich des Gesetzgebers und es kann sogleich wieder anders aussehen. Speziell bei langfristigen Veranlagungen über Jahrzehnte könnte so eine Entscheidung später dann nicht mehr den gewünschten Vorteil bringen. Bzgl. Gefahr von SWAP ETFs und Risiko: Wer bin ich, dass ich das beurteilen… Weiterlesen »

Danke für die schnelle Antwort! 🙂 Dass die steuerlichen Vorteile von Thesaurierern oder Swappern schnell mit einer Gesetzesänderung weg sein können, stimmt natürlich. Und da ich natürlich vorhabe, mindestens 20 Jahre mein Depot nicht groß anzurühren, ist wohl ein Thesaurierer neben dem Steuervorteil aus Bequemlichkeitsgründen besser für mich geeignet. Bzgl. Gefahr von SWAPs: Stimmt natürlich, es ist wohl schwer, das Risiko einzuschätzen. Grundsätzlich ist das Streuen in mehrere Broker und Wertpapiere natürlich optimal, um so etwas vorzubeugen, das kann und möchte ich jedoch für mich aufgrund der Gebühren eher vermeiden und nur zwei ETFs bei einem Broker (Flatex) kaufen und… Weiterlesen »

Danke für diese ausführlichen Erklärungen, das ist sehr hilfreich. Ich habe jedoch folgendes Problem, das ich mir nicht erklären kann und das mich verunsichert: Ich habe ein Depot bei der deutschen comdirect-Bank. Für das Jahr 2017 habe ich von der Bank für meine thesaurierenden Fonds Informationen zur ‚Ertragsthesaurierung‘ bekommen, die ich für meine öst. Einkommenssteuererklärung Kennziffer 937 benutzt habe. Für 2018 habe ich von comdirect keine Informationen mehr zu den Thesaurierungen bekommen, weil sich in Deutschland die Steuergesetze dazu geändert haben. Deshalb habe ich mir die Daten für 2018 von profitweb.at geholt, und dabei zur Kontrolle auch die Daten von… Weiterlesen »

Ich vermute mal dass die Comdirect die Information aus ihrer deutschen Sicht verteilt hat. Das Depot ist für uns nicht steuereinfach und wir müssen uns leider selbst um die korrekte Versteuerung kümmern. ??♂️

Profitweb ist für uns die einzige Anlaufstelle für bei Fonds und ETFs.

Dieses Thema ist hier sehr interessant aufbereitet. Die Frage, die ich mir stelle ist, wenn das Finanzamt im Rahmen des CRS ohnehin detaillierte Informationen von den Brokern bekommt, warum wird man dann als Steuerzahler mit einem Berg an Aufwand alleine gelassen? Wenn ich es richtig verstehe müsste das Finanzamt anhand dieser Daten automatisiert in der Lage sein die korrekte Steuerlast zu berechnen oder sehe ich das falsch? Da könnten die doch im Sinne von etwas mehr Service-Charakter einem eine Art Vorschreibung anhand der CRS Daten geben, die man nur noch bestätigen oder allenfalls beeinspruchen muss. Das geht leicht ins Off-Topic… Weiterlesen »

Soweit ich weiß, werden nicht alle nötigen Daten im Rahmen von CRS übermittelt. Würde aber nicht mehr viel fehlen und ja, es wäre zu schön, wenn zumindest innerhalb der EU alles für einen erledigt wird. Leider sind auch die nationalen Besteuerungen mehr als komplex und so ist es natürlich ein schwieriges Unterfangen, doch dafür hätten wir doch die lieben Politiker die es in Gesetze und Lösungen münden lassen, damit die Beamten und Banken es dann umsetzen können.

Hallo,

ist das obige Rechenbeispiel mit „LU0635178014“ noch aktuell? Ich habe mal, als Übung für einen ausländischen Broker, die Berechnungen meines steuereinfachen Brokers nachgerechnet.

Der steuereinfache Broker hat für die KESt den Eintrag „12. Österreichische KESt, die durch Steuerabzug erhoben wird“ aus dem Profitweb mal die Anzahl der Fondsanteile genommen und in Euro umgerechnet.

Weiterhin wurden die Anschaffungskosten um „6.1 Korrekturbetrag ausschüttungsgleicher Ertrag für Anschaffungskosten“ mal die Anzahl der Fondsanteile in Euro erhöht.

Dabei kommt etwas deutlich anderes heraus als im obigen Rechenbeispiel.

Danke!

Ich habe mir jetzt noch einmal genau das Beispiel mit „LU0635178014“ angeschaut (und nicht wie oben einen anderen Fond, den ich bei meinem steuereinfachen Broker im Depot halte). Grund für den Unterschied war, dass „LU0635178014“ unter dem Punkt „12.4 Minus anrechenbare ausländische Quellensteuer“ den Eintrag 0,0000 hat. Falls dieser Eintrag nicht 0 ist (wie bei meinem Fond), muss man die anrechenbare ausl. Quellensteuer noch von der berechneten KESt abziehen.

Viele Grüße!

Sehr informative Seite, super. Leider erst jetzt gefunden. Ich persönlich habe 2 Broker. Bei Captrader habe ich ausschließlich meine US-Wertpapiere, geht alles ganz easy. Die Quellensteuer wird ja bei den Dividenden automatisch abgezogen und mit der Steuererklärung ist das auch relativ einfach. Aber für nicht US-Wertpapiere habe ich mir Anfang des Jahres auch ein Depot bei einem Österreichischen-Broker, bei Dadat eingerichtet. Das vereinfacht die Sache denn ich habe auch keinen Schimmer wie das laufen würde mit der Quellensteuer bei Aktien z.B aus Russland wenn ich die bei Captrader hätte. Dort habe ich nun meine Aktien aus China-Russland und dem Euro-Raum.… Weiterlesen »

Servus Herbert,

vielen lieben Dank für die Blumen, freut mich, wenn du hier interessante Infromationen für dich findest und du davon profitierst.

Unter anderem profitieren wir hier auch alle davon, dass wir unsere Erfahrungen miteinander austauschen und so wir nicht nur von den Marketingbotschaften der diversen Institute abhängig sind. Wenn du einen persönlichen Erfahrungsbericht über CapTrader oder die DADAT hinterlassen möchtest, freue ich mich natürlich sehr! Hier gibt es weitere Informationen dazu: https://www.broker-test.at/erfahrungen/#Erfahrungsbericht_selbst_schreiben

Danke erstmal danke für den hilfreichen Artikel! 🙂

Nun meine Frage… Ich habe mir im März 2019 einen Sparplan(IE00B8GKDB10) bei der Comdirect eingerichtet.

Ich bin Österreicher und es handelt sich um einen ausschüttenden Fonds, betrifft mich jetzt die kommende Jahresmeldung vom 1.1.2020?

Ich bin jetzt total verwirrt, da es sich ja um einen Ausschütter handelt, es sich aber dennoch Zahlen in den Feldern 4., und 5. befindet (zumindest in den Vorjahren)

Wann muss ich jetzt das erste mal meine AgE steuerlich angeben?

Danke im voraus

Moritz

Hast du Wertpapiere zum Zeitpunkt der Meldung des steuerlichen Vertreters, dann betrifft es dich natürlich.

Für die Beurteilung der persönlichen Relevanz einer Steuermeldung ist in Bezug auf den Besitz nicht der Zeitpunkt der Meldung relevant, sondern das Ende der Meldeperiode (in Moritz‘ Fall 30.06.2019). Der Zeitpunkt der Meldung ist nur wichtig um zu wissen, in welchem Steuerjahr zu melden ist.

verstehe ich das richtig, sobald sich im Feld 4. eine Zahl befindet handelt es sich hierbei um ausschüttungsgleiche Erträge?

Hallo Ich habe mir auf der Seite einiges durchgelesen da ich auch auf der Suche nach einem Broker bin. Möchte ebenfalls in Dividenden-Aktien investieren. Wie es scheint ist es als „normaler“ Aktienkäufer doch ratsamer einen einheimischen steuereinfachen Broker zu nehmen. Gleiche Sprache/Land bei evtl. Rückfragen. Denn ein Steuerberater wenn man keinen privat kennt kostet ja auch was. Außerdem kann sich ja immer was ändern bei diesem ganzen Steuerzeugs. Ich hätte auch DADAT ins Auge gefasst. Andererseits bleibt mir unter dem Strich aber wohl dennoch am Jahresende weniger übrig als wenn ich einen Ausländischen Broker nehme. Aber da muss man wohl… Weiterlesen »

Servus Larissa,

deine Überlegungen klingen schon sehr reif und auch nachvollziehbar. Ja, die Gebühren sind in der Regel bei den österreichischen Anbietern höher, doch bedenke, wenn du einen günstigen ausländischen Anbieter hast, dann musst entweder du Zeit reinstecken für das Steuerthema oder ein von dir bezahlter Steuerberater. Unterm Strich könnte der „günstige ausländische Anbieter“, dann vielleicht insgesamt teurer sein als eine steuereinfache Lösung mit einem Anbieter mit Sitz bzw. Niederlassung in Österreich.

Hi

Das passt hier wohl nicht ganz rein, weis aber nicht wo ich es sonst hinschreiben sollte.

Ich habe mein Depot bei Captrader und die Quellensteuer wird dort gleich abgezogen, das passt.

Mein Problem ist, das ich Wertpapiere eines Unternehmens mit Sitz in Großbritannien habe und ich muss da anscheinend die Ausländische Quellensteuer selbst abführen.

Leider hat man mir das vorher nicht mitgeteilt das ich das selber machen muss und der Broker das nur für US-Aktien selbst erledigt.

Jemand eine Ahnung wie ich nun vorgehen muss?

Da hast du Recht, dass es hier nicht reinpasst. Du hast ein viel größeres Problem als du im Moment glaubst. Du bist in Österreich mit jeder Ausschüttung/Dividende/Kursgewinn/… steuerpflichtig, eventuell kannst du dir dank DBA etwas anrechnen lassen, aber das musst du dir Stück für Stück ansehen.

Du hast dir keinen steuereinfachen Broker genommen, daher wird dir CapTrader hier null weiterhelfen. Entweder selbst alles erlernen oder Steuerberater.

Zum Einlesen kannst du diese Beiträge verwenden (ich vermute du hast nicht viel Zeit hier auf der Website auf dich genommen):

https://www.broker-test.at/steuern/

https://www.broker-test.at/steuern/automatische-informationsaustausch-aia-durch-common-reporting-standards-crs/

https://www.broker-test.at/steuern/kapitalertraege-von-auslandsdepots-versteuern/

Doch doch, ich hab hier schon einiges gelesen. Nur war mir das nicht klar das es sich ausschließlich um US-Wertpapiere handelt wo Captrader das selbst macht.

Naja wieder was gelernt.

So wie ich es in der Übersicht bei „Steuereinfach“ sehe würde z.B DADAT das als Broker für mich machen wenn ich die Wertpapiere bei denen hätte oder?

Also diese Ausländische Quellensteuer gleich abführen, egal ob es US, UK oder sonstwas ist?

So einfach ist es nicht, aber zumindest hast du bei steuereinfachen Instituten maximal den Nachteil, dass du doppelt Steuern zahlst. Mit diversen Anträgen und Formularen kannst du das aber umgehen.

Aktuell läufst du Gefahr, dass du nicht ordnungsgemäß in Österreich versteuerst. Dank CRS wird dein Depot aber gemeldet.

Die Steuererklärung in Österreich habe ich erst gemacht, da gabs keine Probleme bzw. wurde mir mitgeteilt das es passt.

Zum Glück sind es die einzigen Wertpapiere die anscheinend nicht richtig versteuert wurden.

Tja jetzt weis ich echt nicht genau was ich machen soll.

Vor allem wo bzw. wem ich das melden soll/muss etc..

Also so wie du es schilderst, hast du es nicht korrekt gemacht. Nur weil du einen Bescheid bekommst, heißt das nicht, dass es korrekt war. Das Finanzamt geht ja davon aus, dass du alles korrekt angibst.

Hast du nen Tip was ich jetzt diesbzgl. machen soll. An wen muss ich mich da wenden bzw. kann ich das irgendwo selbst beantragen/nachzahlen etc?

Warum glaubst du, dass du in UK etwas abführen musst?

Ich bin kein Steuerberater und auch nicht befugt. Ich denke aber, dass in den Beiträgen hier schon Aufklärung genug da ist. Ich sehe ja dein Problem nicht im Ausland sondern im Inland.

Wenn ich dich richtig verstehe glaubst du das ich die „gesamte“ Steuer für diese speziellen Wertpapiere in Österreich abführen muss und nicht noch einen Teil in UK.

Ja ich werde mich da einlesen und mal bei der Finanz anfragen.

Mich würde in erster Linie interessieren woher du die Annahme hast. Speziell für UK ist mir anderes bekannt und daher bin ich so stark irritiert von deinen Annahmen. Wien geschrieben:

Am besten Karten auf den Tisch, welche Wertpapiere, welche Länder, was wurde angeführt wohin. Am Ende musst du dich einlesen, beim Finanzamt und/oder Steuerberater rückfragen. Bei der Verwendung eines nicht steuereinfachen Brokers ist man zu 100 Prozent selbst verantwortlich, daher unbedingt Zeit und Energie reinstecken, bevor es zu einem bösen Erwachen kommt.

Also meine Wertpapiere sind „Unilever PLC“ gekauft in NYSE in USD.

Land des Emittenten ist UK

Gut, jetzt kennen wir das Wertpapier, doch noch nicht die Quelle:

Dieser Hinweis kam vom Captrader Chat, als ich nachfragte wegen der Steuer von UL. Da wurde mir im Chat mitgeteilt da es sich um UK handelt muss ich mich um die Quellensteuer dort selbst kümmern.

Wie geschrieben, ich verstehe es nicht. Weil CapTrader (somit nicht steuereinfach), musst du dich um die Versteuerung kümmern. Da oder dort kann es sein, dass CapTrader bereits einen Teil der Quellensteuer abführt, du bist aber allein verantwortlich, dass du deine Steuerschuld in Österreich abführst. Da und dort kannst du dir dann dank DBA einen Teil der Quellensteuer anrechnen lassen und wenn du da oder dort zuviel bezahlst, dann kannst du dir das auf Antrag bei den dortigen Finanzämtern zurückholen.

Lese dich bitte in das Thema ein, es ist komplexer als du denkst.

So ich bins nochmal 😉

Ich habe folgendes gefunden.

https://www.bankdirekt.at/eBusiness/01_template1/1132762101969358860-1136660005177322028_1136661877514631195_1143162295149175080-1143162295149175080-NA-2-NA-NA-NA.html

Wenn ich das richtig verstehe gibt es in Großbritannien gar keine Quellensteuer.

Und in Österreich habe ich die Dividenden von diesen UK-Wertpapieren ja ganz normal versteuert.

Ich dachte nur das noch was für die Engländer anfällt.

Für Ausländer gibt es keine Quellensteuer in Großbritannien, ansonsten sehr wohl. Das heißt volle Versteuerung in AT, keine Anrechnung.

Also wie erwähnt die habe ich in Österreich voll versteuert.

Wenn ich die hier voll versteuert habe, weil ich habe ja die ganze Summe angegeben, dann müsste es ja passen.

Du gibst dir die Antwort auf deine Frage selbst, insbesondere weil wir immer nur Fragmente des Sachverhalts kennen. Was du, wann und wie in AT versteuert hast, kennen wir ja nicht.

Hallo, erstmal Danke für deine Mühe und die ganzen Informationen! Ich glaube, es jetzt zumindest ein wenig besser zu verstehen 🙂 Zwei Dinge sind mir aber noch nicht ganz klar. 1) „Damit es zu keiner Dopppelbesteuerung kommt, wird der Anschaffungswert Jahr für Jahr mit dem bereits versteuerten Wert der Substanzgewinne erhöht. Zum Zeitpunkt des Verkaufs des Wertpapieres wird somit der erhöhte Anschaffungswert berücksichtigt und so kommt es es zur korrekten Besteuerung.“ Prinzipiell versteh ich das aber wie sieht das in der Realität bei einem ausländischen Broker aus? Muss ich selbst Protokoll führen, welche Summen ich bereits versteuert habe und welchen… Weiterlesen »

Servus Stefan, Ad 1) Bei einem Sparplan ist es komplex und hier hängt es ja auch vor allem davon ab, wann die Steuermeldung des ETFs erfolgt ist. Würde sagen, ein Fall von Knieschuss, extremenen Masochismus oder zu wenig informiert. Würde ich daher unbedingt vermeiden. Mit deinem Tipp hast du recht. Der Einstandswert wird im Hintergrund Jahr für Jahr erhöht, aber natürlich nicht angezeigt in der Konsole. Wird erst beim Verkauf schlagend. Ad 2) Kommt darauf an, wohin du ziehst. Es gibt eine „Wegzugsbesteuerung“ und die kann hier schlagend werden. Ein Fall fürs Finanzamt bzw. Steuerberater. Im Fall von Deutschland wird… Weiterlesen »

Hallo Andreas, danke für die Antwort. Zu 1) Naja, bin aus DE relativ spontan nach AT gezogen, weshalb mein Depot + Sparplan (noch) in Deutschland ist. Hab gelesen, dass beim Übertragen des Depots nach AT es auch zu Problemen kommen kann, wenn die Einstandswerte nicht richtig übermittelt werden und teilweise fallen Kosten an. Jetzt muss ich mir überlegen, was schlimmer ist 😀 Zu 2) Wegzugsbesteuerung vielleicht nicht aber die Schattenbuchhaltung ist ja eine andere bzw. die Art der Besteuerung in AT und DE. Deshalb ist mir nicht klar, wie, falls ich wieder zurück nach DE ziehen sollte, das mit der… Weiterlesen »

Bei 2 Hochsteuerländern wie wir es in AT und DE haben, wird es vermutlich keine Wegzugsbesteuerung geben. Aus steuerlichen Gründen bist du ja sicher nicht nach AT geflüchtet 😉

Auf jeden Fall ist dein Fall sehr unangenehm. Wenn du heute dein Depot nach AT übersiedelst und wenige Monate bzw. Jahre später wieder zurück, hast du viele neue graue Haare.

Hallo Stefan,

(1) Im Gegenteil zu dem, was Andreas suggeriert, musst du bei einem ausländischen Broker selbst die laufende Buchhaltung über die steuerlichen Anschaffungskosten führen. Dein deutscher Broker macht das nicht freiwillig für seine in Österreich ansässigen KundInnen.

(2) Österreich hat eine Wegzugsbesteuerung, unabhängig davon, ob das Zielland ein „Hochsteuerland“ ist oder nicht. Mein Hausverstand vermutet, dass es in DE gleich ist, du durch deinem Umzug von DE nach AT also einen fiktiven Verkauf in DE besteuern musstest. (In die andere Richtung ist es jedenfalls so.)

Grüß dich Richard, entweder hast du dich verlesen oder dein Beitrag ist einfach nur bösartig. An keiner Stelle suggeriere ich etwas, dass ein ausländischer Broker irgendwas macht oder übernimmt. Ganz im Gegenteil, ich rate jedem davon ab, außer Masochisten, dass sie bei ausländischen Brokern das Thema Steuern selbst in die Hand nehmen. Bitte äußere dich dazu, wie du das denn gemeint hast. Wir sind hier eine Community und versuchen uns gegenseitig zu helfen, so gut es geht. Für Bösartigkeiten gibt es keinen Platz. Ad 2) das ist nicht so einfach und kommt eben darauf an – so in Österreich. Darum… Weiterlesen »

Hallo Andreas,

Ad (1) habe ich wohl deinen Antwortteil auf einen Frageteil bezogen (Broker in DE), den du damit aber nicht gemeint hast (gemeint hast du Broker in AT). Das war nicht bösartig gemeint, sondern ein Missverständnis. Entschuldige bitte.

Ad (2) danke für den Link zu den Richtlinien. Auch die vier Beispiele darin machen klar, dass Österreich in jedem Fall grundsätzlich eine Wegzugsbesteuerung durchsetzt. Ich habe die Erfahrung auch selbst gemacht, als ich für ein paar Jahre im Ausland gewohnt habe.

Funktioniert die Besteuerung eines ausschüttenden ETF’s genauso wie oben erwähnt oder gilt das nur für thesaurierende? Wenn es anders funktioniert, dann wie? 🙂

Funktionieren genau so. Ist nichts anders, nur, dass die Ausschüttungen bekannt sind.

kann es demnach sein, dass ein ausschüttender ETF auch „ausschüttungsgleiche Erträge“ hat?

Danke für deine netten Antworten 🙂

LG Tobias

Ja

Nachtrag zu meinem untenstehenden Beitrag — typisches Praxisbeispiel mit Frage: * ETF IE00B4L5Y983; iShares Core MSCI World UE USD(Acc) * dieser ist bei DEGIRO kostenfrei und damit sicherlich für viele von uns Österreichern von Interesse Die relevanten Kennzahlen aus dem EXCEL der Jahresmeldung 2018 von profitweb sind KZ 3.3.2 — 0,0 USD KZ 4 — 1,6997 USD KZ 5 — 0,0 USD KZ 5.4 — 0,0 USD KZ 12 — 0,3427 USD ==> Kennzahl 12 passt mit KZ 4 aufs erste nicht überein, da 0,3427 / 0,275 = 1,2462 USD Unter Berücksichtigung der KZ 12.4 — 0,1245 USD (Minus anrechenbare… Weiterlesen »

Liebe KollegInnen von broker-test.at, vielen herzlichen Dank und auch Lob für Eure ausführlichen Tests und Anleitungen! Ich selbst bin „buy & hold“ Anleger auf mehrere ETFs und habe ein Depot bei flatex.at und nun auch bei DEGIRO, da mir das Kostenmodell besser zusagt und ich mir Kostenersparnisse erwarte. Obwohl Angestellter ist bei mir (wegen Vermietung) steuertechnisch bereits auf Einkommenssteuer „umgestellt“. Nun zu meinen ersten 😉 Fragen bzgl. Versteuerung von ETFs: Grundprämisse: Ausschließlich Meldefonds laut profitweb. Fall 1 ) ausschüttender ETF A: während eines Kalenderjahres wird von DEGIRO der Betrag X.- in EURO gutgeschrieben (umgerechnet von USD oder GBP u.s.w.). Ist… Weiterlesen »

Servus und guten Morgen Ben, hier meine unverbindliche Einschätzung als Laie: ad 1) Nein, ich würde immer bei Profitweb nachsehen. Die Bezeichnung „Ausschütter“ vs. „Thesaurierer“ sind keine Garantie auf das, was sie wirklich tun. Also immer und stets kontrollieren und nachsehen was in dem Fonds tatsächlich passiert ist. ad 2) Ich habe es mir mit der Kennzahl 12 gerade angesehen. Ich weiß leider nicht mehr, wie ich auf das gekommen bin. Aus heutiger Sicht war das ein Blödsinn 🙂 ad Degiro Cash-Funds: Hier gibt es alle Informationen zu den einzelnen Funds: https://www.degiro.at/ueber-degiro/cashfunds.html#document ad Irland, Deutschland, Luxemburg, …: Ja, aber nur… Weiterlesen »

Hallo und erstmal herzlichen Glückwunsch zu dieser gelungenen Community! Die Seite ist so etwas wie die Anlaufstelle Nr. 1 rund um Fragen zu Broker und der Steuer für den Privatgebrauch. So habe ich auch mich zu diesem Thema hier inspirieren lassen und die Gelegenheit genutzt, das Thema der Fondsbesteuerung nochmals eigenständig durchzuackern. Ich bin dabei auf – für mich – völlig neue Erkenntnisse gestoßen, die so in dieser Form auch hier noch nicht zu finden sind. Quelle hierfür sind die Investmentfondsrichtlinien (InvFR) 2018 des BMF in der derzeit (April 2019) aktuellen Fassung vom Juli 2018: https://findok.bmf.gv.at/findok/resources/pdf/0c52ac50-ce37-4f10-b952-ac7d4f71ffc6/74706.1.-1.X.pdf Daraus lassen sich in… Weiterlesen »

Servus und guten Morgen Bernhard, ich habe mir dein verlinktes Dokument angesehen und muss mir dafür einfach mehr Zeit nehmen. Mehr als 200 Seiten und kein Inhaltsverzeichnis sind eine Herausforderung in Sachen „schnell mal reinlesen“ 😉 Vielleicht bist du ja so nett und gibst uns eine Hilfestellung in wie fern es „einfacher“ geht als hier beschrieben. Habe ich etwas auf die schnelle Sichtung überlesen oder gilt es auch weiterhin Profitweb aufzusuchen, die relevanten Daten herauszufiltern und diese dann in ein Excel oder gleich in die E1kV einzusetzen? Bzgl. Veräußerung und Erhöhung der Kaufkurse. Hast du dir diesen Beitrag ebenfalls bereits… Weiterlesen »

Servus Andreas,

erstmal danke für den hilfreichen Artikel!

Ich habe mir im Dezember 2018 einen Sparplan(IE00B5BMR087) bei Onvista eingerichtet, sprich mit Dez.18 meine ersten Anteile an dem ETF gekauft.

Ich bin Österreicher und es handelt sich um einen thesaurierenden Fonds, betrifft mich jetzt die Jahresmeldung vom 2.1.2019? (Geschäftsjahr: 1.8.2017 – 31.7.2018).

Ich bin jetzt total verwirrt, im Geschäftsjahr besaß ich ja noch keine Anteile am Tag der Jahresmeldung jedoch schon…

Wann muss ich jetzt das erste mal meine AgE steuerlich angeben?

Danke im voraus & LG

Daniel

Ja, dich betrifft diese Meldung.

Hallo,

das heißt es sind nur die Anteile zum Meldedatum relevant, sollte man davor ETF kaufen bzw. verkaufen sind diese nicht in die Berechnung aufzunehmen, d.h. man multipliziert die Kennzahlen mit der Anzahl zum Meldedatum und nicht mit dem Datum des Geschäftjahresendes.

Zusätzlich, sollte die Meldung, so wie oben am 2.1.2019 erfolgen, so muss ich dies erst bis Ende April bzw. Juni 2020 in die Steuererklärung für 2019 eingeben.

LG

Ja und Ja aus der Sicht meiner bescheidenen Kenntnisse 🙂

Vielen Dank für die schnelle Antwort. Ich habe den „Fehler“ gemacht letztes Jahr bei Degiro ein paar Euro zu investieren und habe erst danach begonnen mich mit dem Thema Steuern genau auseinanderzusetzen, dumm und frei nach „wird schon nicht so schwer sein“, aber da muss ich jetzt durch, nach einigen Wochen Recherche und Berechnungen bin ich glaube ich nun endlich fertig. Habe ein Paar ETF Anteile und Aktien, gekauft und teilweise wieder verkauft. Deine Anleitung finde ich gut und die Franklin Templeton Ausfüllhilfe liefert auch eine gute Hilfestellung. Ein Blick ins Investmentfondsgesetz sollte aber zur Sicherheit wohl immer gemacht werden,… Weiterlesen »