Das Wichtigste zusammengefasst

- Vorabsteuer die wiederum auf die Einstandskosten angerechnet werden

- Wenn steuereinfacher Broker, so kümmert sich dieser um die ordnungsgemäße Versteuerung der ausschüttungsgleichen Erträge – die hier vorfindbaren Informationen dienen lediglich zum Nachvollziehen

- Was sind ausschüttungsgleiche Erträge und wann fallen diese an? Wie kann ich als Privater herausfinden, warum mir mein steuereinfacher Broker ausschüttungsgleiche Erträge abgerechnet hat, ich eine Steuerzahlung habe, obwohl ich gar keine Erträge erhalten habe? Hier gibt es die Auflösung!

- Auf my.oekb.at können Sie die ausschüttungsgleichen Erträge ansehen/herunterladen und selbst nachvollziehen. Ihr Broker rechnet mit diesen Daten ab. Gemeldet werden diese vom steuerlichen Vertreter des Fonds. Inklusive Erklärvideo!

- Hat man keinen steuereinfachen Broker, sprich einen Broker im Ausland, so muss die Versteuerung selbst in die Hand genommen werden. Dies ist komplex, wurde aber dank einer verbesserten Meldestruktur 2020 leichter.

In diesem Ratgeber

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Achtung: Wenn Sie einen steuereinfachen Broker haben der sich um die Abführung der Kapitalertragsteuer kümmert, so kümmert sich dieser auch um alles rund um das Thema ausschüttungsgleiche Erträge. Es ist nichts zu tun. Die hier bereitgestellten Informationen können jedoch dazu dienen, dieses Thema besser zu verstehen.

Was sind ausschüttungsgleiche Erträge?

Ausschüttungsgleiche Erträge ist eine Art Vorabbesteuerung auf Erträge die im Fonds angefallen sind. Diese Vorabsteuer wird berücksichtigt, denn die Einstandspreise werden angepasst und somit beim Verkauf eine Doppelbesteuerung vermieden.

Handelt es sich um einen Meldefonds, so können bei diesem ausschüttungsgleiche Erträge entstehen. Der ausschüttungsgleiche Ertrag wird gemäß § 186 Abs. 2 Z 3 InvFG 2011 ermittelt.

Ausschüttungsgleiche Erträge fallen meistens bei thesaurierenden Fonds an, können aber auch bei ausschüttenden Fonds anfallen. Die ausschüttungsgleichen Erträgen setzen sich aus den ordentlichen und außerordentlichen Erträgen des Fonds zusammen.

Video

Inländischer Broker oder ausländischer Broker

Mit einem ausländischen Broker haben Sie meist kostengünstigere Spesen, aber Sie haben sicherlich auch einen höheren Aufwand mit den steuerlichen Belangen. Auch wenn Broker wie Smartbroker, Trade Republic, DEGIRO damit werben, dass dort fast zum Nulltarif ETFs gekauft werden können, kann die jährliche Arbeit mit der korrekten Abführung der Steuer ein erheblicher Aufwand werden und birgt natürlich auch ein Risiko in sich. Sie sind dafür verantwortlich, dass alles korrekt abgeführt wird!

Ausschütter oder thesaurierender Fonds?

Es wird in der Veranlagung zwischen ausschüttenden und thesaurierenden Fonds unterschieden. Meist ist es so, dass ausschüttende Fonds Ausschüttungen haben und thesaurierende Fonds eben die ausschüttungsgleichen Erträge.

Es gibt jedoch keine Garantie darauf und es ist gar nicht so selten, dass auch ein Ausschütter ausschüttungsgleiche Erträge hat. Seien Sie sich dessen bewusst und später nicht erstaunt, dass es hier keine “Sortenreinheit” gibt.

my.oekb.at liefert die Steuerdaten für Meldefonds

In diesem Video können Sie zusehen, wie Sie zu den Informationen der ausschüttungsgleichen Erträge auf Profitweb kommen und welche Zeilen im Dokumenten-Download dann für Sie wichtig sind. Alternativ gibt es auch die darunter vorfindbare Anleitung. Der im Beispiel erwähnte Fonds ist ein Fonds, welcher in US-Dollar notiert (Umrechnung zum Stichtag nicht vergessen).

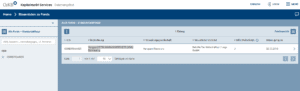

Die gehen my.oekb.at und und geben dort die ISIN Ihres Fonds ein. Die Abhandlung des Beispiels erfolgt mit dem ETF Vanguard FTSE All-World UCITS ETF (USD) Distributing welcher in US-Dollar notiert mit der ISIN “IE00B3RBWM25”. Herausgegeben wird dieser von Vanguard Funds plc.

Die gehen my.oekb.at und und geben dort die ISIN Ihres Fonds ein. Die Abhandlung des Beispiels erfolgt mit dem ETF Vanguard FTSE All-World UCITS ETF (USD) Distributing welcher in US-Dollar notiert mit der ISIN “IE00B3RBWM25”. Herausgegeben wird dieser von Vanguard Funds plc.

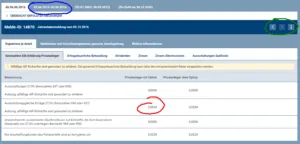

Danach erhalten Sie das Ergebnis von my.oekb.at und Sie können hier nun die Details zum Fonds ansehen und gegebenenfalls sogar als CSV-Datei herunterladen. Wir möchten uns die Steuerdaten ansehen und sehen bereits bei der Übersicht, dass es sich hier um einen Fonds (bzw. ETF) handelt, welcher seit 22.5.2013 ein KESt-Meldefonds in Österreich ist.

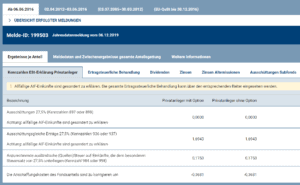

Seit Dezember 2020 sind die notwendigen Informationen auf einen Blick leicht ersichtlich und das sogar rückwirkend über viele Jahre! Kein aufwendiges Suchen mehr, sondern alles schön übersichtlich auf einer Seite bzw. in einem Bereich für den Anleger.

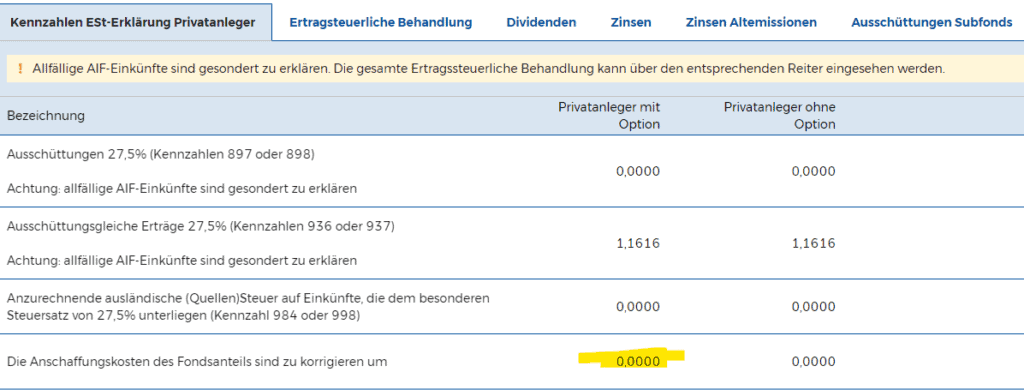

Hier eine andere Jahresmeldung des ETF “Lyxor MSCI World (LUX) UCITS ETF I” mit der ISIN LU0392494562. Die grün markierten Felder zeigen, dass jeweilige Meldedatum bzw. können über die Pfeile zu früheren Meldungen navigiert werden und natürlich auch heruntergeladen werden.

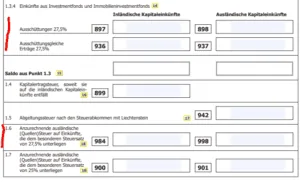

Genau mit diesen Daten kann die E1kv rasch und korrekt ausgefüllt werden. Die Angaben in der Meldung sind je Fondsanteil und je nachdem in welcher Währung der Fonds notiert, muss eventuell noch der Fondsanteil in Euro umgerechnet werden und am Ende mit der Anzahl der Fondsanteil zum Zeitpunkt der Meldung multipliziert werden. Die Währung des Fonds zeigt sich ebenso im Stammblatt des Fonds auf my.oekb.at

Den jeweils aktuellen Umrechnungskurs bei Notierung in Fremdwährung zum Meldestichtag kann am besten hier abgerufen werden: Wechselkurs der EZB am Tage der steuerlichen Meldung. Erfolgt die Meldung my.oekb.at z. B. am 3.1.2020, so suchen Sie sich den Umrechnungskurs dazu. Zum 3.1.2020 war z. B. der Umrechnungskurs des Euro zum US-Dollar bei 1,147. Nimmt man das obige Beispiel des ETFs “LU0392494562” her, so sind die ausschüttungsgleichen Erträge in der höhe von 1,1616 US-Dollar umgerechnet dann 1,0421 Euro ausschüttungsgleicher Ertrag pro Stück in Euro von dem die 27,50 %ige Kursgewinnsteuer abgeführt werden muss. Sie müssen hier nur noch herausfinden, wie viele Stück Sie denn am Meldestichtag in Ihrem Depot hatten. Es zählt hier der Zuflusszeitpunkt.

Hinweis: Damit es zu keiner Dopppelbesteuerung kommt, wird der Anschaffungswert Jahr für Jahr erhöht. Dafür gibt es bei den gemeldeten Daten der OeKB eine eigene Zeile “Die Anschaffungskosten des Fondsanteils sind zu korrigieren um”. Zum Zeitpunkt des Verkaufs des Wertpapieres wird somit der erhöhte Anschaffungswert berücksichtigt und so kommt es es zur korrekten Besteuerung. In diesem Fall ist keine Korrektur notwendig.

Drei wichtige Hinweise:

- Auch Ausschütter können in ihren Jahresmeldungen ausschüttungsgleiche Erträge haben. Oftmals kann es sogar auch so sein, dass die Ausschüttungen unter ausschüttungsgleiche Erträge gemeldet werden.

- Es wird darauf hingewiesen, dass allfällige AIF-Einkünfte noch gesondert erklärt werden müssen. Überprüfen Sie daher über den Reiter “Ertragssteuerliche Behandlung” ob ihr Fonds keine AIF-Einkünfte führt.

- Handelt es sich um einen Ausschütter der die Ausschüttungen nicht über den steuerlichen Vertreter an die OeKB meldet, so sind die Ausschüttungen auch noch gesondert zu versteuern und in der Einkommensteuererklärung anzugeben.

Wenn Sie nun noch Fragen oder Ergänzungen zu diesem Beitrag über ausschüttungsgleiche Erträge von thesaurierenden Meldefonds und wo Sie die notwendigen Daten zur korrekten Versteuerung des Fonds finden können, so nutzen Sie die Kommentarfunktion dieses Artikels.

Steuereinfachen Broker verwenden

Die ausschüttungsgleichen Erträge selbst zu versteuern, da ein ausländischer Broker verwendet wurde, ist eine komplexe Sache, die von vielen wohl unterschätzt wurde, als man sich für einen Broker im Ausland entschied. Man spart sich dort wohl den einen oder anderen Euro, doch ist man bei der korrekten Versteuerung dann ganz auf sich selbst gestellt, denn die Informationen die man vom Broker aus dem Ausland erhält sind nur rudimentär und keine wirkliche Unterstützung. Wenn Sie die Zeit rechnen, welche Sie dafür aufwenden an die richtigen Zahlen zu kommen und diese in Ihre Einkommensteuererklärung einzusetzen, so könnte es passieren, dass sich die günstigeren Broker Preise im Ausland dann doch nicht rechnen.

Achtung: Die ausschüttungsgleichen Erträge nicht zu versteuern ist überhaupt keine gute Idee, denn die Broker aus dem EU-Ausland sind natürlich dazu verpflichtet die Depotinhaber an ihre nationalen Steuerbehörden zu melden und diese wiederum melden weiter an die österreichischen Finanzbehörden. Die Meldung ist sehr umfangreich und das Finanzamt weiß also bescheid über Ihr Depot. Geregelt ist dieser Austausch mit dem Zauberwort “Common Reporting Standard”. Einen eigenen Beitrag zu diesem Thema finden Sie hier.

Wenn Sie sich all den Ärger und die Mühen ersparen wollen, so verwenden Sie einen steuereinfachen Broker, welcher Ihnen die Arbeit abnimmt und für Sie die Steuer abführt. Günstige Broker mit Sitz in Österreich sind Flatex, DADAT und die easybank. Online Broker wie die DADAToder auch die Bank Direkt haben sehr oft Neukundenaktionen die auch für die Gebühren für den Depotübertrag aufkommen. Auch als Bestandskunde lohnt sich eine Nachfrage beim Broker, wie es denn aussieht, wenn Sie ihre Wertpapiere, in diesem Fall Fonds bzw. ETF, zu einem anderen Broker transferieren möchten.

Besteuerung von ausschüttungsgleiche Erträgen mit ausländischen Brokern (Degiro, Onvista, Trade Republic, Smartbroker, Comdirect, Consorsbank)

Es ist alles einfacher, wenn ein steuereinfacher Broker mit Sitz oder Niederlassung in Österreich verwendet wird, wie es bei Flatex, DADAT, Easybank, etc. der Fall wäre. Will man dennoch den schweren und harten Weg gehen, so muss man die oben beschriebenen Daten für den ETF erheben und in das Formular E1kv, welches das Finanzamt anbietet, eintragen. Wie kommt man zum Formular E1kv für das jeweilige Jahr? Sie müssen dazu die Möglichkeit haben, eine Einkommensteuererklärung abzugeben. Falls Sie dies bereits können, so starten Sie beim Punkt b) los, wenn Sie bislang eine Arbeitnehmerveranlagung gemacht haben, so starten Sie bei Punkt a) los – sie müssen sich zuerst in die Einkommensteuererklärung optieren.

a) Sie verwenden im Moment noch eine Arbeitnehmerveranlagung um eine Steuererklärung durchzuführen?

Wechseln Sie bitte zur Einkommensteuererklärung, denn nur dort gibt es das notwendige Formular E1kv. Um einen Erklärungswechsel von Arbeitnehmerveranlagung auf Einkommensteuererklärung durchzuführen, steigen Sie auf FinanzOnline ein, klicken danach im Menü auf „Eingaben > Anträge > Erklärungswechsel“ und dort wählen Sie den „Wechsel zur Einkommensteuererklärung“ aus. In diesem Beitrag wird der Erklärungswechsel detailreich erklärt. Nach dieser Aktion erhalten Sie die Bestätigung, dass der Erklärungswechsel erfolgreich durchgeführt wurde. Nun können Sie bei b) fortfahren.

b) Sie machen bereits eine Einkommensteuererklärung?

Um die ausschüttungsgleiche Erträge ordnungsgemäß zu versteuern, wählen Sie in FinanzOnline das Formular E1kv aus (E1kv Beilage zur Einkommenssteuererklärung E1 für Einkünfte aus Kapitalvermögen).

Achtung, EURO-Beträge einfügen: Achten Sie davor unbedingt darauf, dass Sie bei Fonds in Fremdwährungen zuerst die ausschüttungsgleichen Erträge der Fremdwährung in Euro umrechnen zum Kurs am Meldesichttag.

Bei einem steuereinfachen Broker versteuert dieser die ausschüttungsgleichen Erträge, über die Kennazl 937 können Sie die ausschüttungsgleichen Erträge von Fonds bei einem ausländischen Broker selbst versteuern:

Kennzahl 937:

Ausschüttungsgleiche Erträge 27,5% (Kennzahlen 936 oder 937) Achtung: allfällige AIF-Einkünfte sind gesondert zu erklären

Kennzahl 998:

Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998)

Weil man es nicht oft genug sagen kann, auch hier wieder der Hinweis:

Alle Angaben ohne Gewähr und nach besten Wissen und Gewissen erstellt!

Die hier dargestellten Informationen wurden nach besten Wissen und Gewissen erstellt, dennoch kann sich ein Fehler eingeschlichen haben oder sich die Sachlage ändern. Nutzen Sie doch die Kommentarfunktion am Ende der Seite, um auf etwaige Fehler aufmerksam zu machen.

Die hier vorfindbaren Informationen können falsch sein bzw. sich durch Gesetzgebung, Rechtsprechung oder auch durch Erlässe der Finanzverwaltung verändern und natürlich kann die Besteuerung der Einzelperson auch noch durch verschiedene individuelle Parameter abhängen. All diese Faktoren sind hier natürlich nicht berücksichtigt und daher ist es wohl für jeden empfohlen sich an das Finanzamt oder einen Steuerberater zu wenden, welcher über die persönliche Situation bescheid weiß und so passende Beratung erfolgen kann.

Die einfachste Alternative zu all diesem Steuerkram ist es natürlich, wenn Sie sich einen steuereinfachen Broker suchen oder finden Sie den Aufwand überschaubar? Nehmen Sie sich einen Steuerberater dafür, oder versuchen Sie es auf eigene Faust?

In diesem Beitrag wird das Thema Versteuerung von Fonds und ETFs nochmals genauer betrachtet und erklärt.

Fazit

Das Thema Besteuerung von ausschüttungsgleichen Erträgen ist definitiv kein einfaches Thema und erfordert so einiges an Hirnschmalz. Ob die oben gemachten Ausführungen korrekt sind, das entzieht sich meiner Kenntnis. Sie sind auf jeden Fall nach besten Wissen und Gewissen erstellt und werden immer wieder aktualisiert.

Handelt es sich um einen ausländischen Meldefonds, so liefert dieser über seinen steuerlichen Vertreter die Steuerdaten über Meldungen an die Österreichische Kontrollbank (OeKB), welche dieser auf der Website profitweb.at veröffentlicht. Von dort holt sich der steuereinfache Broker diese Daten und rechnet die Steuer im Namen des Kunden ab. Haben Sie keinen steuereinfachen Broker, so müssen Sie sich selbst das nötige Wissen aneignen und die Daten von Profitweb herunterladen, aufbereiten und schlussendlich über Ihre Einkommensteuer-Erklärung versteuern. Das Finanzamt und ein Steuerberater sind hier Ihre Hilfestellungen, damit auch alles mit rechten Dingen zugeht.

Die ausschüttungsgleichen Erträge sind Vorabsteuern für den Staat bei einem Fonds. Damit es beim Verkauf nicht zu einer Doppelbesteuerung kommt, werden die bereits bezahlten Steuern berücksichtigt. Dazu werden die Anschaffungskosten bzw. die Einstandspreise angepasst.

Hinweis zu den Kommentaren

Andreas, muss ich jetzt bei meinem ETF mit der ISIN nun den Wert x in das Feld y meiner Einkommensteuererklärung einfügen?

Fragen wie diese sind persönliche Fragen die nur eine Steuerberatungskanzlei passend und treffend beantworten kann. Bitte um Verständnis, dass ich keine persönliche Beratung anbieten kann – daher entweder selbst die Entscheidung treffen oder die ExpertInnen der Steuerberatungskanzleien aufsuchen. Oder… noch einfacher, einen steuereinfachen Broker verwenden!

Hallo Andreas,

Ich habe noch eine Frage zu diesen Artikel, weil ich mir nicht ganz sicher bin.

Der Punkt 16.4 “Die Anschaffungskosten des Fondsanteils sind zu korrigieren um” werden wir erst dann brauchen wenn wir die Fondsanteile verkaufen bzw. veräußern?

Oder bracht man diesen Punkt auch irgendwo anders?

Ja, so würde ich das auch sehen.

@Adrian, aus meiner Sicht ist die Antwort ein NEIN und ein JA: * das ist eine Nebenbuchhaltung die für jeden Fond / ETF jedes Jahr (nach der Meldung auf profitweb) durchzuführen ist und fortgeführt werden muss. * die Korrektur gemäß 16.4 kann “nach oben” oder aber auch “nach unten” vorgeschrieben sein. * bei thesaurierenden ETFs ist dies verständlicher und einfacher — der ausschüttungsgleiche Ertrag ist in der jährlichen Einkommenssteuererklärung anzugeben und darauf werden die 27,5% fällig. Damit es zu keiner Doppelbesteuerung kommt, wird der Einkaufspreis idR UM DEN GLEICHEN BETRAG erhöht und der über mehrere Jahre erhöhte Einkaufspreis ist dann… Weiterlesen »

Bei Ausschüttungen gibt es keine Korrektur des Einstandspreises. Diese gibt es nur bei ausschüttungsgleichen Erträgen.

Wichtig ist sich von dem Gedankenkonstrukt zu trennen, dass Ausschütter keine Thesaurierungen haben können und umgekehrt. Daher könnten auch Ausschütter eine Erhöhung des EPs haben, wenn ausschüttungsgleiche Erträge anfallen.

Hallo Andreas, ich kann deinen Aussage(n) nur zustimmen und diese doppelt unterstreichen. Jetzt kommt aber das GROSSE ABER und zwar in der Form, dass diese Aussage bzw. Annahme durch die Angaben auf profitweb (zB für ausschüttende ETFs von Vanguard) leider nicht in dieser Form bestätigt werden. Darf ich daher mein Problem mit den neuen KZ 16.1 bis 16.4 für Ausschütter am Beispiel des Vanguard Developed Europe (ausschüttend) mit der ISIN IE00B945VV12 kurz erläutern: * 16.1. 0,0000 (Ausschüttungen 27,5% (Kennzahlen 897 oder 898) Achtung: allfällige AIF-Einkünfte sind gesondert zu erklären) * 16.2. 0,3553 (Ausschüttungsgleiche Erträge 27,5% (Kennzahlen 936 oder 937) Achtung:… Weiterlesen »

Hi, zwei kurze Fragen: Frage eins: du schreibst “…und am Ende mit der Anzahl der Fondsanteile zum Zeitpunkt der Meldung multipliziert werden.” Müsste es nicht heißen, “…und am Ende mit der Anzahl der Fondsanteile am Ende des Geschäftsjahres des Fonds multipliziert werden.”? Weil der Tag der Meldung ist ja lediglich der Tag an dem der steuerliche Vertreter das meldet, sohin irrelevant für die Erträge des Fonds. Die Meldung bezieht sich ja auf die Erträge im Geschäftsjahr des Fonds. Aus meiner Sicht müsste man die Fondsanteile zum Ende des Geschäftsjahres hernehmen. Macht auch von einem anderen Blickwinkel her nur so Sinn,… Weiterlesen »

Servus,

Frage 1) leider nein

Frage 2) es zählt nicht das Geschäftsjahr, auch nicht das Kalenderjahr. Zeitpunkt der Meldung ist jener Punkt der zählt, so mein Wissensstand. Steuerberater oder Finanzamt sind aber natürlich die einzig richtigen Anlaufstellen.

Du hast doch erst vor einem Monat ähnliche Fragen gestellt, warum schon wieder ins gleiche Horn? https://www.broker-test.at/steuern/ausschuettungsgleiche-ertraege/comment-page-3/#comment-1453

@Azad, es ist (siehe meine obenstehende Frage) zwischen thesaurierenden und ausschüttenden ETFs zu unterscheiden … * bei thesaurierenden sind ja die Erträge (auch jene bevor du den ETF gekauft hast) im ETF-Konstrukt verblieben. Die Steuer auf die ausschüttungsgleichen Ertäger erhöht deinen Einkaufspreis, so dass du nicht schlechter gestellt bist. Im worst-case bezahlst du bereits wenige Tage nach dem Erwerb die Steuer für das vorausgegangene Geschäftsjahr — allerdings sind diese Erträge je im ETF verblieben. * bei ausschüttenden ETFs bin ich auch deiner Meinung, dass das angeführte Vorgehen (Anzahl Anteile zum Meldedatum) keinen Sinn machen kann (s.o. meine neue Frage) und… Weiterlesen »

Ah verstehe. Jetzt hat sich bei mir noch die Frage aufgetan, welche Meldung für welches Jahr herzunehmen ist. Kurzes Beispiel:

Der ETF den ich habe hat folgende Meldungen gemacht:

1. Meldung vom 15.05.2019 für das Geschäftsjahr 01.01.2018-31.12.2018.

2. Meldung vom 15.05.2020 für das Geschäftsjahr 01.01.2019-31.12.2019.

Ich habe den Fonds seit 01.01.2019. Wenn ich jetzt die Steuererklärung für 2019 mache, nehm ich dann die erste oder die zweite Meldung dafür her?

Danke für die Hilfe!

LG

Azad

Natürlich die Zahlen aus 2019, wenn du die 2019er machst.

Sorry wenn ich da jetzt auf der Leitung stehe. “Zahlen aus 2019” heißt?

Beim ersten ist ja die Meldung aus dem Jahr 2019 und beim anderen ist es das Geschäftsjahr 2019.

Meinst du die Meldung 1 oder die Meldung 2 für die 2019er Steuererklärung?

Danke nochmals!

LG

Azad

Es zählt doch das Meldedatum, daher gibt es die 2019er Zahlen und 2020er Zahlen.

Haben wir weiter oben bereits geklärt, dass meinem Wissensstand nach nicht das Kalenderjahr, nicht das Geschäftsjahr, sondern das Meldedatum sticht.

Hallo Andreas, super! vielen Dank für deine Arbeit. Leider hat es ja mit dem Treffen Ende März (Stichwort Berfahrten) nicht geklappt. Nun sitze ich auch vor der Einkommenssteuererklärung und mit den neuen Kennzahlen 16.1. bis 16.4 im XLS von profitweb ist das schon mal relativ einfacher. Ich hätte 2 Anmerkungen bzw. Fragen und hoffe du kannst mir ein kurzes Feedback übermitteln … 1) Einen Punkt sehe ich etwas anders gesehen als du: * Du schreibst, dass die Anzahl der ETF-Anteile zum Jahresende, also 31.12.2019 relevant ist. * Nach meiner Auffassung ist doch eher das Geschäftsjahr relevant, da sich die Steuerdaten… Weiterlesen »

Hallo Andreas, habe erst jetzt gesehen, dass du mit steuertechnischen Fragen derzeit so ziemlich bombardiert wirst, vergiss also Frage 2) ————— Frage 1 ist aber glaube ich ist vom Grundverständnis her interessant. Folgende Annahme zum iShares EM IMI: * KAUF 60 Anteile VOR dem 28.02.2019 zu K1 * KAUF 40 Anteile NACH dem 28.02.2019 zu K2 * 100 Anteile zum 31.12.2019 und zum 29.02.2020 Ich (würde) diesen Fall in der Einkommenssteuererklärung 2019 wie folgt berücksichtigen: * KZ 937 –> + 40x USD 0,7607 (natürlich auf EUR umgerechnet) * KZ 998 –> + 40x USD 0,05 * Der neue virtuelle Kaufkurs… Weiterlesen »

Servus Bernd,

wo sage ich denn das, dass das Kalenderjahr zählt? 😱

Nein, der Meldestichtag des Fonds ist das, was zählt.

Beim Rest, du bekommst es ja eh mit, sind das so persönliche Fragen, dass ich nachfragen müsste und meine Zeit hier reinläuft um deine vielen persönlichen Steuerfragen zu beantworten. Vielleicht nimmst du dir für das erste Jahr einen Steuerberater der dir all deine Fragen und Unsicherheiten nimmt. Der ist ein Profi und da hat es dann auch Hand und Fuß. Ich kann ja immer nur meine Sicht der Dinge aus Laiensicht schildern.

hallo und danke für den artikel.

mir stellt sich folgende frage (beispiel)

ich habe einen th. etf. (einstandswert 1000.-)

dieser reinvestiert zb 100 euro

ich zahle davon 10.- als steuer -> auf meinem flatexkonto steht -10.-

jetzt entschliesse ich mich den fonds zu verkaufen – der kurs ist nicht gut – verkauf um 900.-

ich habe jetzt ja 100 euro verlust gemacht UND 10 euro steuer gezahlt.

das kann ja so nicht sein oder ? ist es dann so dass die verluste mit der steuer gegengerechnet werden diese also wieder gutgeschrieben wird ?

worauf ich hinaus will : man zahlt die steuern ja sozusagen vor, also man hat ausgaben die aber nichts erwirtschaften können weil sie ja vom broker für den staat einbehalten werden…

gerade wenn ich mir langfristig etwas ansparen will mit etfs dann macht es ja keinen sinn wenn ich laufend steuern vorauszahle (auch wenn es zum auszahlungspunkt) dann gegenverrechnet wird

Kursverluste werden im gleichen Kalenderjahr mit Kursgewinnen und anderen 27,5 %igen KESt-Erträgen gegengerechnet.

Wenn bei einem deiner thes. ETF eine Steuerbuchung durchgeführt wird, dann wird im Hintergrund der Einkaufskurs entsprechend erhöht. Bei einem ausschüttenden ETF hättest du zwar die Dividende ausbezahlt bekommen (und auch Steuer darauf bezahlt), aber der Kurswert hätte sich auch genau um diesen Wert verringert. Unterm Strich bleibt die Differenz (in deinem Fall Verlust) von deinem Kauf- zu Verkaufskurs identisch, unabhängig davon ob dieser ETF als Ausschütter oder Thesaurierer abgewickelt wird. —————— Falls du vorher Gewinn-Trades hattest, dann müsstest du bei diesem Verlust-Trade eine entsprechende Steuergutschrift erhalten haben bzw. sollte dir zumindest deine bereits einbehaltene Steuer wieder gegenverrechnet worden sein??… Weiterlesen »

Hallo Andreas,

am Anfang vielen Dank für diesen super Artikel und die Youtube Videos. Du kannst komplizierte Dinge sehr einfach und verständlich erklären.

Ich habe eine Frage.

Kann man davon ausgehen, wenn ich einen nicht steuereinfachen ausland Broker habe und NUR ausschüttende ETF’s kaufe dan muss ich die ganzen Sachen mit dem Ausschüttungsgleichen Erträge nicht machen?

Ich weiß aber, dass ich die Ausschüttungen nur richtig versteuern muss, aber das ist viel einfacher, zumindest für mich.

Mit freundlichen Grüßen,

Adrian

Da habe ich leider schlechte Nachrichten für dich Adrian. Nein, das ist nicht so. Es gibt keine Garantie, dass Ausschütter keine thesaurierenden Erträge (und somit ausschüttungsgleiche Erträge) haben und auch umgekehrt kommt es immer wieder vor, dass Thesaurierer auch ausschütten.

Das ist leider nicht so sortenrein, wie man es sich als Laie vorstellt.

Heißt nichts anderes, als dass man immer nachschauen muss, ob es neben den Ausschüttungen auch ausschüttungsgleiche Erträge gegeben hat.

Vielen dank für deine Antwort.

Hallo Andreas, mein ETF IE00BJ0KDQ92 MSCI World UCITS ETF 1C wurde am 07.05.2020 laut Profitweb steuerlich gemeldet. ***Ich habe mir die Exceldatei herungergeladen mit folgenden Ergebnissen:*** 16.1 0,000 USD 16.2 1,813 USD 16.3 0,1385 USD 16.4 1,6623 USD ***Nun kam am 8.5.2020 die Steuerliche Meldung von Flatex: *** Stk: 234,97 Bruttothesaurierung pro Stk: 1,6623 USD -> Bruttothesaurierung 390,59 USD Devisenkurs: 1,0783 –> steuerpflichtiger Ertrag 307,43 USD -> Einbehaltene Steuer 78,41 EUR Mein Problem an dieser Abrechnung ist, dass ich sie nicht verstehe: 1) Flatex nimmt die 1,6623 USD aus Punkt 16.4 (Profitweb) als Thesaurierte Erträge her 2) Laut der angegebenen… Weiterlesen »

Servus Daniel,

ich bekomme im Moment sehr viele Abrechnungen die ich erklären soll. Leider ist es mir nicht möglich mich in jede Abrechnung neu hineinzudenken, denn eine Stunde ist hier schnell mal vorüber inklusive der Erklärung. Daher darf ich dich bitten, dass du dich an den Broker selbst wendest.

Generell hat Flatex wohl die schlechteste Abrechnung in Hinblick auf das Verständnis und kann nur die anderen Online Broker empfehlen wie DADAT, Hello Bank, Easybank oder bankdirekt.at. Was dir vielleicht helfen kann ist meine Erklärung im Experiment bei dem damals gekauften ETF:

https://www.broker-test.at/experiment/broker-experiment-kauf-6×9-54-stueck-spdr-msci-acwi-ucits-etf-isin-ie00b44z5b48/#Versteuerung_thesaurierenden_ETF_wie_funktioniert_es

Grüße,

Andreas

Ok verstehe ich, muss da wohl bei Flatex persönlich anrufen, denn auf meine Mail haben sie seit 2 Wochen nicht geantwortet das Prinzip der Versteuerung von Ausschüttungsgleichen Erträgen habe ich eigentlich Verstanden aber die Versteuerung von Flatex ist mir irgendwie ein Dorn im Auge

LG Daniel

Gerade ausprobiert, ja, es ist 1 Stunde an Arbeit was ich hier übernehme an Arbeit die die Broker nicht erfüllen. Jetzt sollte eigentlich alles klar sein. Wie geschrieben, eigentlich hätte es mit dem von mir geposteten Link aus dem Experiment auch gut selbst nachvollzogen werden können:

https://docs.google.com/spreadsheets/d/1jgkFCwHLNtP9YiRAGKM6rHWLBbh_x7_TD2m-_m6RErE/edit?usp=sharing

Hallo Andreas, nach Erhalt einer Ertragsmitteilung von Flatex (ebenfalls zu einem thesaurierenden USD-ETF) stehe ich vor denselben Fragen, die Daniel C bereits unter 3) und 5) angeführt hat. Das Abrechnungsbeispiel habe ich mir angesehen, eine zentrale Frage lässt es für mich aber unbeantwortet: Woher entnimmst du die KESt/Stk (EUR 0,3597) – im Beispiel ist das ein eingetragener Fixwert? Dieser entspricht weder dem Ergebnis von Bruttothesaurierung/Stk : Devisenkurs * 27,5% = EUR 0,4239, noch entspricht er dem Ergebnis von Bruttothesaurierung/Stk * Devisenkurs * 27,5% * 60% = EUR 0,2544. Mir ist klar, dass er via “Steuerpflichtiger Ertrag” * Devisenkurs * 27,5%… Weiterlesen »

Daniel, woher ist diese nehme? Hast du dir mein Beispiel auch tatsächlich angesehen und auch die Kommentare dazu? Eigentlich wäre es damit sehr klar, woher diese Zahl stammt 😉 Also bitte nochmals genau ansehen.

Warum sollte deines Erachtens nach dieser Wert nicht mit 100 % KESt versteuert werden? Ich merke halt nur, dass die 60:40 % Regel irgendwie immer gerne missverstanden wird. Gleich vorweg, das wird schon so stimmen. Eher irren wir, als der Broker, auch wenn dieser öfters Fehler meacht.

Hallo Andreas, danke für die flotte Reaktion. Ja, ich habe mir dein Beispiel tatsächlich angesehen (auch den Link zur Erläuterung der Abrechnung) und auch sonst noch einiges zum Thema gelesen, nicht nur auf dieser Website. Allerdings ergäbe in meinem eigenen Fall (96 Stk. LU0322253906, Devisenkursdie 1 EUR = 1 USD 1,125) die Addition aus 12.1., 12.3., 12.4. (neg. Wert), und 12.8. eine KESt von USD 0,0491/Stk., für 96 Stk also eine KESt von USD 4,7136. Diesen Rechenweg halte ich auch eigtl. für den richtigen (ich selber hätte Punkt 12. lt. OEKB herangezogen, der ist hier 0,0490, unterscheidet sich also nur… Weiterlesen »

Servus Daniel, da wirfst du jetzt noch sehr viele Bäume in den Wald für uns extra rein. Die von Haus aus komplexe Sicht wird von dir noch mit ganz viel Nebel angereichert. Also ich blicke bei deinen Angaben gar nicht durch, insbesondere weil ja die Daten der Abrechnungen fehlen bzw. wenn, dann sind sie so eingeflossen, dass das wohl niemand ohne noch mehr Zeitaufwand rauslesen kann. Wie geschrieben, ich habe Daniels Abrechnung ja hier https://docs.google.com/spreadsheets/d/1jgkFCwHLNtP9YiRAGKM6rHWLBbh_x7_TD2m-_m6RErE/edit#gid=0 aufgedröselt und mit Kommentaren versehen. Das müsste doch klappen. Außerdem gibt es hier auch noch ein Praxisbeispiel https://www.broker-test.at/experiment/broker-experiment-kauf-6×9-54-stueck-spdr-msci-acwi-ucits-etf-isin-ie00b44z5b48/#Versteuerung_thesaurierenden_ETF_wie_funktioniert_es Ansonsten bitte bei Flatex oder welcher Broker… Weiterlesen »

Sowohl auf die Abrechnung von Daniel C, als auch das Praxisbeispiel habe ich mich ja bereits bezogen – genau diesem Praxisbeispiel folgt meine Rechnung im vorherigen Beitrag ja bereits (deswegen 12.1, 12.3, 12.4, 12.8 im OEKB Dokument). Und natürlich habe ich die Beispiele auch gelesen, samt Kommentaren, Links etc.. Die folgenden Angaben müsten dir ja bereits reichen, um einen erwarteten Steuerbetrag für 2019 ermitteln zu können (mehr Basisdaten stehen auf einer Flatexabrechnung auch nicht): 96 Stk. LU0322253906, Devisenkurs 1 EUR = 1 USD 1,125 Alles weitere ist ja ohnehin dem zugehörigen OEKB Dokument zu entnehmen. Um dir das Nachsehen zu… Weiterlesen »

Es hilft allen Beteiligten, wenn du strukturiert das Problem darstellst und die Zahlen der Abrechnung auflistet. Am besten und einfachsten natürlich ein Screenshot. Daniel C. hat es auch gut geschafft, oder? Das Wording der verschiedensten Abrechnungen sind mitunter auch unterschiedlich und Flatex macht es am schlechtesten von allen. Daher bitte am besten mit Screenshots arbeiten oder die Struktur der Abrechnung übernehmen. Zum Problem selbst: Ja, ich bin hier bei dir, auch ich kann es nicht nachvollziehen (sofern die Beträge stimmen die du schreibst). Eigentlich hätten 0,049 USD je Anteil abgerechnet werden müssen. Ergibt laut deinem Kurs und deinen Anteilen 4,70… Weiterlesen »

Hallo Andreas,

wie finde ich heraus, ob der oben genannte ETF nach §14 für den Gewinnfreibetrag nützen kann?

Bei dieser Suche das Hakerl setzen bei Abfertigungsfonds

https://www.fondsprofessionell.at/fonds/suche/

Das müsste dann gut passen

Hallo, danke erstmal für die Erklärung und das Video. Ich hätte 3 Fragen: 1. Ich muss die Steuererklärung bis 30.Juni spätestens im Finanzonline erledigen. Es scheint aber so, als würden die ETF ihre Meldungen für 2019 bis dahin gar nicht hochgeladen haben auf Profitweb (meistens so im Juli soweit ich das sehe, bspw. LU0908500753, IE00BJ0KDR00, IE00BTJRMP35) Wie löse ich dieses Problem? 2. Ist es ein Problem, wenn die ETF Meldungen vom Kalenderjahr abweichen? Die Steuer erkläre ich ja für den Zeitraum 1.1.-31.12.. Sprich ich nehme die Stückzahl an dem ETF, die ich am 31.12.2019 hatte. Wenn der ETF Zeitraum aber… Weiterlesen »

Du hast ja schon auf YouTube ein Kommentar hinterlassen 🤷🏼♂️

Ad 1 und 2: siehe YouTube, das Meldedatum des Etfs bzw. dessen steuerlicher Vertreter ist für die Steuer wichtig.

Ad 3: das macht der steuerliche Vertreter. Wir haben einzig “nur” noch die gemeldeten Zahlen zu übernehmen.

Hallo,

ja sorry hab erst auf Youtube kommentiert und dann gesehen, dass der Artikel aktueller ist.

Nochmal kurz zu Frage 2. Das heißt wenn ich am 30.Juni meine Steuererklärung mache und an dem Tag ist noch keine Meldung da, dann scheinen zu diesem ETF auch keine agE in melner Steuererklärung auf? (habe den ETF erst seit 2019, somit bringen mir die älteren Meldungen nichts) Oder muss ich eine Verlängerung der Frist für die Einreichung der Steuererklärung beantragen?

Danke!

LG

Wenn du am Tag der Meldung einen ETF gehalten hast, dann musst du im nächstfolgenden Jahr das versteuern. So mein Verständnis, bin aber kein Steuerberater.

Aktuell habe ich das Gefühl du denkst zu sehr in Kalenderjahrkategorie.

Hallo Andreas,

vielen Dank für deinen tollen Beitrag!

Wie versteuere ich ETF-Anteile die ich nur 1-2 Monate besessen habe und vor dem Meldedatum wieder verkaufe?

Hintergrund ist, dass ich von Degiro zu einem steuereinfachen Broker wechseln möchte, wenn ich nun vor dem Stichtag des ETF (IE00B4X9L533) verkaufe muss ich die Gewinne dann nicht versteuern, oder übersehe ich etwas?

Vielen Dank im Voraus.

Was ist die Grundlage dafür, dass du deine Gewinne nicht versteuern willst?

Soweit ich es verstanden zählen die Anteile die man am Meldedatum (laut Excel Tabelle aus Profitweb) besitzt, oder? Wenn ich jetzt vor diesem Zeitpunkt verkaufe und dann keine Anteile mehr zum Meldedatum besitze muss ich dann trotzdem alle Anteile versteuern?

das hast du falsch verstanden. Es geht hier um die Behandlung von ausschüttungsgleichen Erträgen. Also was ist, wenn Ausschüttungen nicht ausgeschüttet werden, sondern thesauriert.

Über den Kursgewinn wird hier gar nichts erzählt.

Hallo Andreas,

ich hab beim Finanzwesir folgende (unbeantwortete Frage) gefunden, kannst Du dazu klärend 🙂 was sagen, … danke die LG Heinz

Text war: Ist es eigentlich eine österreichische Besonderheit, dass anscheinend physisch replizierende, ausschüttende ETFs TROTZDEM ausschüttungsgleiche Erträge haben und so natürlich versteuern müssen, während die meisten ausschüttenden Swapper auch keine ausschüttungsgleichen Erträge haben? Ist mir anscheinend gerade mit IE00BK1PV551 – Xtrackers MSCI World Index UCITS ETF 1D passiert, wo Flatex mir gerade Steuern für eine “Bruttothesaurierung” abgezogen hat.

Und: Wo kann man denn sehen, ob ein Ausschütter auch noch ausschüttungsgleiche Erträge hat?

Ich kann diese Frage nicht wirklich beantworten, glaube jedoch, dass diese Person vom Einzelnen aufs Allgemeine schließt. Was ist die Substanz für diese Vermutung und hier vermute ich einen Einzelfall und der Autor versucht hier eine allgemeine Aussage zu treffen. Denke auch nicht und hier müsste der Autor des Kommentars auch wieder zeigen was seine Datenbasis ist, dass es sich hier um eine österreichische Besonderheit handelt. Du siehst wie immer alles in Profitweb. Aber auch hier, die Vergangenheit ist keine Indikation für die Gegenwart oder Zukunft. Sprich, hat ein Ausschütter die letzten 5 Jahre keine ausschüttungsgleichen Erträge, kann das aber… Weiterlesen »

Servus Andreas,

danke für deinen Artikel, das ist mir eine große Hilfe. Eine Frage habe ich allerdings noch und hoffe ich habe nichts überlesen. Wenn man mehrere ETFs im Depot hat, muss man dann pro ETF ein Formular ausfüllen, oder alles zusammenrechnen?

Danke!

Die Beilage E1kv bietet dir nur Platz für eine Summe. Alles was du rechnest ist in einer gesonderten Rechnung zu machen und auf Verlangen dem Finanzamt vorzulegen.

Danke dir!

Hallo,

wie muss ich ausschüttungsgleiche Erträge angeben, wenn ich einen monatlichen Sparplan habe.

Ich meine jetzt nur die Berechnung der Stückzahl. Die Anzahl der im Depot befindlichen Stücke ändert sich ja monatlich. Gilt hier das Meldedatum des ETF’s Also wie viel Stück hatte ich zu diesem Zeitpunkt?

Hallo, vielen vielen Dank für die tollen Infos. Mir stellt sich allerdings bei der Berechnung über profitweb noch eine entscheidende Frage. Wenn das Steuerjahr ungleich dem Geschäftsjahr des ETF ist, welche Werte ziehe ich dann für meine Einkommensteuer heran? Beispiel: Ich mache meine Einkommensteuererklärung im April 2020 für 2019. Im August 2019 habe ich Anteile an einem ETF gekauft. Das Geschäftsjahr des ETFs ging allerdings von Juni 2018 bis Mai 2019. Das heißt das aktuelle Geschäftsjahr in dem ich meine Anteile gekauft habe ist noch nicht abgeschlossen. Berücksichtige ich das dann erst für die nächste Einkommenssteuererklärung 2021?Ich hoffe es kann… Weiterlesen »

Dann hast du die Anteile noch nicht gehabt zum letzten Stichtag.

Hallo,

vielen Dank auch für die Anleitung, das hat mir schon recht viel weitergeholfen. Allerdings stimmt mein Finanzamt mit der Aussage nicht überein.

Beispiel: IE00BFY0GT14

Meldedatum: 25.10.2019 -> das ist der relevante Tag für den USD Umrechnungskurs

Geschäftsjahresende: 31.03.2019

Ich habe monatlich ab Mai gekauft.

Ich habe das Finanzamt gefragt ob meine Stückzahl vom Geschäftsjahresende oder Meldedatum als Stichtag zählt und folgende Antwort bekommen.

Zitat: “grundsätzlich zählen für den jeweiligen Veranlagungszeitraum (aktuell 2019) die im Jahr zugeflossenen Beträge.”

Mir klingt das komisch. Vor allem weil der Satz mit “grundsätzlich” beginnt. Das klingt die “eigentlich” 🙂

Was denkst du?

Danke!

Da würde ich ganz einfach beim Finanzamt nochmals nachfragen, wie sie das gemeint haben. Die sind natürlich die Profis.

Sag ihnen wie es ist, ab Mai gekauft und welche steuerlichen Daten du denn verwenden sollst.

Versuche eine dezidierte Aussage zu erhalten, mit allgemeinen Aussagen tun wir uns alle schwer.

Ich habe jetzt eine klare Antwort bekommen auf meine Frage

“[…] Somit ist der einzig logische Stichtag für mich das Meldedatum. Kann ich das so anwenden?”

Antwort: Ja

Hallo Andreas, 1. Frage, zum screenshot bei profitweb.at, ISIN habe ich eingegeben aber in dem erzeugten Fenster steht bei mir zwischen ISIN und ISIN Bezeichnung NICHT ” ->Steuerdaten” so wie bei deinem Screenshot sodass ich das anklicken kann was mache ich falsch? 2.” thesaurierend” bedeutet steuerlich – 60% des Gewinns/zuwachses werden mit 27,5% besteuert und (vom steuereinfachen Broker für mich) abgeführt? Dabei greift der Broker auf das Verrechnungskonto zu das gedeckt sein muss, … wenn ich mit flatex arbeite, … (-0,4%/p.a. 🙁 finde ich in unter ” ->Steuerdaten” raus wann (Datum)das passiert? Ist das das Ende des “Geschäftsjahres des ETF_Anbieters”?)… Weiterlesen »

Servus und guten Morgen Heinz, ad 1) das würde ich auch gerne wissen, was du machst. Ich kann das nicht nachvollziehen und nachmachen. Rufe ich den Fonds ab, sieht es aus wie auf meinem Screenshot. Vielleicht hilft dir das Video weiter bei der Eingabe? https://www.youtube.com/watch?v=hpfi3tp21e0 Ad 2) Nein, das heißt es nicht in Hinblick auf die Steuern. Die 60 % gelten nur für Substanzgewinne. Ordentliche Gewinne wie z. B. Zinsen, Dividenden, etc. werden sofort zu 100 % besteuert. Ansonsten liegst du richtig. Wann das ist, sieh dir vielleicht dieses Video dazu an: https://www.youtube.com/watch?v=ppGTZqj7OOU Ad 3) Ja, genau. Es gibt hier… Weiterlesen »

Hallo Heinz!

zu 1: ist bei mir auch so! Du musst in “Liste der Meldefonds” die ISIN-Nr. anklicken und dann das Meldedatum! (Andreas hat wohl einen Exklusivzugang?!)

Gruß Joe

Hallo Andreas!

Scheint als bleibt einem ab 2019 etwas Rechnerei erspart. Dein Beispiel (LU0635178014) zahlt die Dividende aber doch aus. Wieso stehen die 0,9809 dann in 16.2 und nicht in 16.1?

Eine weitere Frage habe ich noch zu Quellensteuer auf Dividenden von Einzelaktien. Vielleicht kannst du uns da auch weiterhelfen. Ich hätte bei einer deutschen Aktie jetzt die Brutto-Dividende in 963 eingetragen aber was genau in 998? 0,15 * Brutto-Dividende?

Vielen Dank für alles!

Gruß

Stefan

Frage 1 ist mir noch immer nicht klar. Wenn ich nur in 16.2 was stehen habe, brauch ich eigentlich auch keine Währungen umrechnen o.ä. sondern gebe einfach genau den Betrag an, der mir überwiesen worden ist, oder?

Zur zweiten Frage:

Ich hab jetzt mal versch. Eingaben in die Felder getätigt und wiederholt die Steuerlast/Gutschrift vorberechnen lassen. Dementsprechend würde ich sagen, dass in Feld 998 wie von mir vermutet 0,15*(Bruttodividende deutscher Aktien) muss.

Ich verstehe deine Frage nicht, warum etwas nicht umgerechnet werden soll? Der Fonds notiert in USD und wir in Österreich haben bekanntlich den Euro 😉

Und nein, du nimmst nicht das, was dir dein Broker “überweist”, du hast die Meldungen des Steuerlichen Vertrerters des ETFs zu versteuern. Vielleicht gabs ja eben auch ausschüttungsgleiche Erträge bei deinem Ausschütter? Das siehst du eben im Report an die OeKB.

Hast du dir das bereichts angesehen? https://www.broker-test.at/steuern/kapitalertraege-von-auslandsdepots-versteuern/

Wie immer, alles ohne Gewährt und keine Ahnung ob das alles stimmt.

Danke für die Antwort! Der Kommentar zu Frage 1 aus meiner Antwort hatte eigentlich nichts mit meiner ursprünglichen Frage zu tun 🙂 Warum ausgeschüttete Dividenden in Feld 937 (ausschüttungsgleiche Erträge) und nicht in 898 (Ausschüttungen) eingetragen werden müssen, ist mir noch immer unklar. Dein ETF aus deinem Text (LU0635178014) hat ja 2019 0,98 USD ausgeschüttet und nicht thesauriert. Trotzdem steht die 0,98 in Feld 16.2 mit der Beschreibung Ausschüttungsgleiche Erträge – Kennzahl 937 In meiner Antwort ging es mir nur darum, dass ich den überwiesenen Betrag nehmen kann, wenn es eben keine ausschüttungsgleichen Erträge etc. gegeben hat sondern ausschließlich in… Weiterlesen »

Ich verstehe dich nicht Stefan, glaube aber, du hast einen Denk- oder Lesefehler.

Feld 16.1 Ausschüttungen

Feld 16.2 Ausschüttungsgleiche Erträge

Bei einem ETF gibt es keine Dividenden die ausgeschüttet werden. Es gibt nur Ausschüttungen oder Ausschüttungsgleiche Erträge. Dividenden gibt es bei Aktien.

Wie schon geschrieben, wenn in Feld 16.2 eine Zahl bei Ausschüttungsgleiche Erträge steht, dann gibt es Ausschüttungsgleiche Erträge. Du kannst nicht daraus Ausschüttungen machen! Das was der steuerliche Vertreter meldet ist das, was du zu machen hast, du kannst hier nicht dein Ding durchziehen. Gut, kannst du schon, aber das Finanzamt wird dir dann sagen: NO! 🙂

Ok, jetzt steh ich entweder wirklich mega aufm Schlauch oder ich bin dumm 😀

Nehmen wir noch mal den ETF aus deinem Beispiel: LU0635178014. Der passt ganz gut, weil ich ihn auch hab und er ausschüttet.

Auszug aus Profiweb:

16.1: 0,00

16.2: 0,98

16.3: 0,00

16.4: 0,00

Ausschüttungsgleiche Erträge verstehe ich als Substanzgewinne d.h. es wird nichts auf mein Konto überwiesen.

Der ETF schüttet aber aus und ich hab den Betrag (0,98 USD pro Anteil) ja auch auf mein Konto überwiesen bekommen. Was sind Ausschüttungen, wenn das Ausschüttungsgleiche Erträge sind?

Schön, wenn du ihn hast, ich nicht 😉

Ich kann dir nur das erzählen, was der steuerliche Vertreter gemeldet hat und auf das vertraue ich 🙂

Ausschüttungsgleiche Erträge sind Erträge die thesauriert werden, Substanzgewinne können ein Teil davon sein im Bereich der außerordentliche Erträge. Es können aber auch ordentliche Erträge thesauriert werden wie Zinsen oder Dividenden.

Wenn der steuerliche Vertreter einen Fehler gemacht hat und du dieses Insider Wissen hast, dann top! Go for it 🙂 Du kannst das ja im Fall des Falles ja dann eh nachweisen.

Da ich ebenfalls eher davon ausgehe, dass der Fehler bei mir liegt und nicht beim steuerlichen Vertreter, versuch ich den ja gerade zu finden 🙂 Was mir gestern Abend noch gekommen ist: Kann es in der Theorie überhaupt sein, dass ausschließlich in 16.2 was steht und in 16.4 nichts? 16.2 heißt ja, dass ich für den thesaurierten Teil des Fonds bereits Steuern bezahlt habe (60%). Dementsprechend müsste dann aber doch auch der Anschaffungswert erhöht werden, was in 16.4 steht? Berechne ich übrigens die ausschüttungsgleichen Erträge nach der alten Methode (Punkt 4 – Punkt 3.2.2 – Punkt 5 – Punkt 5.4)… Weiterlesen »

Also da wäre ich mir nicht so sicher, dass der steuerliche Vertreter keinen Fehler macht. Unterm Strich ists ja ghupft wie ghatscht. Es ist nicht schön, aber unterm Strich kommt das selbe raus. Das heißt natürlich auch, dass deine Vermutung zu 16.2 und den 60 % falsch ist.

Zu deiner Frage. Ja, wird wohl möglich sein.

Hier mal noch die antwort der steuerlichen Vertretung:

“Bei Jahresmeldungen – siehe Art der Meldung – wird automatisch ein ausschüttungsgleicher Betrag in Punkt 16.2. angezeigt. Wird keine Jahresmeldung abgegeben, wird die Höhe der Ausschüttung in Punkt 16.1 (Kz 897 und 898) angezeigt.”

Merci Stefan!

Das ist ja sehr spannend, dass DIE das so machen. Muss ich mal checken, ob das alle steuerlichen Vertreter so machen, oder nur dieser eine hier so 🙂

Hallo Andres, vielen Dank für deinen Artikel.

Ich habe eine Verständis-Frage, vielleicht kannst du sie mir ja beantworten.

Wenn Profitweb im Excel bei den entsprechenden 16.0 einträgen 0 zeigt.

Bedeutet dass dann auf jeden Fall, dass ich für diesen Fond in diesem Geschäftsjahr nichts versteuern muss?

Oder ist die 1x im Jahr Versteuerung von thesaurienden Fonds trotzdem notwendig und ich muss mir den Wertanstieg in diesem Jahr erst recht selbst ausrechnen und davon 60% zu 27,5% versteuern?

Danke,

lg. Mario

Servus Mario,

schick doch mal die ISIN, so eine Ferndiagnose ist schwer. Kursanstieg ohne AE ist zwar möglich, aber eher unrealistisch.

Die von dir skizzierte Vorgehensweise ist jedoch falsch, soviel ist sicher. ?

Ich hoffe ich gehe nicht zu sehr ins Detail, ich schildere dir aber nun mal meine Situation. Mir ist bewusst, dass das hier keine Steuerberatung ist, geh am besten nur auf die Fragen ein, die du auch beantworten möchtest. Ich besitze folgende 4 etfs bei Degiro. Ich möchte für das Jahr 2019 die Kursgewinne in Österreich versteuern. Degiro Bericht Jahresbericht 2019 spricht von 0€ Gewinn (ich nehme an da thesaurierend und ich nichts verkauft habe) LU1829220216 – für das Jahr 2019 gibt es noch keinen Bericht bei Profitweb – abwarten? DE000A0S9GB0 – Nicht-Meldefond daher Pauschalversteuerung IE00BDFL4P12 – Profitweb spricht von… Weiterlesen »

Na servas, ich vermute du hast das nicht wissentlich und absichtlich gemacht, dass du dir diese ETFs über DEGIRO gekauft hast. Also: LU1829220216: kommt wohl wieder rund um Ende Juli +-2 Monate DE000A0S9GB0: würde ich auch so sehen IE00BDFL4P12: sehe ich nun auch so, das ist ja auch ein Commodity ETF, da ging nix IE00B48X4842: Hier hängt es vom Kaufzeitpunkt ab und wann das Geschäftsjahr beendet wurde. Was du mit 16.3 und 16.4 tust? Das steht dabei –> 16.3 Anzurechnende ausländische (Quellen)Steuer auf Einkünfte, die dem besonderen Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998) und mit 16.4 korrigierst du… Weiterlesen »

Danke dir für deine Bereitschaft meine Fragen aufzugreifen! Auf Degiro hab ich meine ersten ETFs gekauft, mittlerweile bin ich schon bei flatex. Leider muss ich den Steuer Balast den ich mir mit Degiro eingehandelt habe noch mitschleppen… Weißt du zufällig, bis wann ich meine Gewinne für 2019 versteuern muss? also welche Fristen einzuhalten sind. Weil z.b. die Zahlen von LU1829220216 erst im Sommer veröffentlicht werden. Falls du noch nerven hast: Habe ich es nun richtig verstanden? -> Vorgehensweise zu IE00B48X4842 (der etf der laut profitweb zahlen größer 0 hat): Wert von 16.2 in euro umrechnen (kurs zum Meldedatum) und mit… Weiterlesen »

Bzgl. bis wann du das versteuern musst: eine gute Frage, denn eigentlich müsstest du das spätestens im ersten HJ 2020 elektronisch abgeben, wenn nicht elektronisch sogar noch rascher. Komisch finde ich bei dem ETF, dass das erste Jahr ein Rumpfjahr anscheinend erst war. Vom Gefühl würde ich sagen, du musst das erst im Jahr darauf in die ESt-Erklärung reingeben, oder du gibst ein wenig später ab. Wenn du beim Finanzamt nachfragst, dann bekommst du aber eine Antwort mit Händen & Füßen die korrekt ist. Die Vorgehensweise beim IE00B48X4842 klingt gut. Bzgl. 16.4. ganz genau, das wird erst beim Verkauf schlagend.… Weiterlesen »

Hallo Andreas, Vielen Dank für deine interessanten Artikel. Ich hätte eine Frage zu dem ETF IE00B1FZS350 (iShares Developed Markets Property Yield UCITS ETF). Der Fonds strebt die Nachbildung der Wertentwicklung eines Index an, der aus börsennotierten Immobiliengesellschaften und Real Estate Investment Trusts (REITs) aus Industrieländern unter Ausschluss von Griechenland besteht, die auch die Kriterien für die Dividendenrendite erfüllen. Auf Profitweb wird der ETF als Meldefonds (seit 13.07.2010) geführt Wenn ich mir die Meldungen jedoch im Detail ansehe, dann scheinen mir die Daten nicht vollständig. Unter “Art der Meldung” steht “keine Jahresmeldung” Die Kennzahlen für die Einkommenssteuererklärung (Position 16) betragen 0.… Weiterlesen »

Servus Andy, ich habe mir gerade diesen ETF angesehen. Du hast die Meldungen auf Profitweb.at nicht genau angesehen. Neben den unterjährigen Meldungen gibt es sehr wohl Jahresmeldungen, die hast du übersehen. Die relevanten Kennzahlen sind jedoch noch nach Schema “alt”, daher keine Position 16 nach der du suchst bislang. Bzgl. Steuer: Dir wird doch bei jeder Ausschüttung die Steuer abgezogen, dh. du siehst es doch auf deinen Flatex Abrechnung bisher schon, dass dieser ETF nicht steuerfrei ist (wie auch bzw. warum auch sollte dieser steuerfrei sein?). Ob es dann zu einer Aufrollung durch die Meldung an die OeKB kommt durch… Weiterlesen »

Hi Andreas.

Meine Frage zur Versteuerung von ausschüttungsgleichen Erträgen mit ausländischen Brokern in Kennzahl 937:

1) gebe ich hier den vollen “Bruttobetrag” an: z.B. laut Profitweb 2,- je Anteil, 100 Anteile im Depot = 200,-

2) oder 200,- x (60% x 27.5%) = 33,-

Das gleiche für Ausschüttungen lt. Kennzahl 898: voller Betrag an erhaltenen Ausschüttungen, oder nur die 27.5%?

Gleiches für ausländischen Zinserträge aus Kapitaleinlagen bei Banken

1) voller Zinsertrag = 100,-

2) oder nur den zu versteuernden Anteil: 100,- x 25% = 25,-

Danke und viele Grüße

Servus Stefan,

es sind immer die Bruttobeträge anzugeben, die Erklärung sollte den Rest machen. Kontrolliere es einfach in deiner ESt-Erklärung, ob er auch richtig rechnet, ich denke, es ist dann selbsterklärend und hast dann auch die Überprüfung, ob meine Vermutung auch richtig ist. Oder noch besser, beim Finanzamt nachfragen, die sind genau für solche Dinge da 🙂

Dein 2) mit den 60 % gibt es so nicht.

Grüße,

Andreas

Gruß,

Andreas

Servus Andreas,

Vielen Dank für deine Aufklärung 🙂

Das mit den 60% hatte ich aus deinem Artikel entnommen, siehe unten. Hab ich das dann falsch verstanden?

Viele Grüße

Stefan

“Es wird in der Veranlagung zwischen ausschüttenden und thesaurierenden Fonds unterschieden, in der Besteuerung gibt es hier den Unterschied, dass bei Substanzgewinnen (auch ausschüttungsgleiche Erträge genannt) im Jahr des Substanzgewinns nur 60 % der Steuerlast abgeführt werden und die restlichen 40 % beim Verkauf des Fonds fällig werden. Somit gibt es bei einem thesaurierenden Meldefonds einen kleinen steuerlichen Vorteil.”

Nana, das stimmt schon so. 60 % auf Substanzgewinne. In den Steuerdaten sind jedoch Ausschüttungen UND evtl. Substanzgewinne enthalten.

Andreas, bitte korrigiere das, wo auch immer du diese Fehlinformation verbreitest.

“Substanzgewinne (auch ausschüttungsgleiche Erträge genannt)”

Substanzgewinne sind etwas ganz anderes als auschüttungsgleiche Ertäge.

Danke Richard für den Hinweis, habe ich gemacht. Zu deiner Vermutung, dass Substanzgewinne etwas anderes sind als ausschüttungsgleiche Erträge, muss ich dich fragen, woher du das glaubst? Es ist doch so, dass ein Fonds ordentliche und außerordentliche Erträge hat und diese je nach Fondsart ausschüttet oder thesauriert. Im Fall eines thesaurierenden Fonds sind das ausschüttungsgleiche Erträge die sich aus ordentlichen und außerordentlichen Erträgen zusammensetzen können. Ordentliche Erträge: z. B. Zinsen, Dividenden Außerordentliche Erträge: z- B. realisierte Kursgewinne, realisierte Kursverluste, Erträge aus Wertpapierleihe, Swap-Erträge Ich freue mich natürlich, wenn du mir Quellen lieferst, die deine Vermutung bestätigen, dass Substanzgewinne KEIN Teil… Weiterlesen »

Hallo Andreas, und entschuldige die späte Antwort.

Deine erste Frage (woher ich das hätte) beantwortest du dir im weireren Verlauf deines Kommentars ja eh schon selber, und zwar ganz gut: Substanzgewinne können agE sein oder ausgeschüttet werden. Vice versa können agE aus Substanzgewinnen oder ordentlichen Erträgen bestehen.

Die beiden Begriffe gleichzusetzen ist jedenfalls falsch.

Ich finde es nicht okay, dass du mit der falschen Unterstellung schließt, ich hätte gesagt, dass Substanzgewinne nicht Teil eines agE sein können.

Die beste Quelle in diesen Fragen sind übrigens die InvFR 2018: https://findok.bmf.gv.at/findok?execution=e100000s1&segmentId=3388e08a-4e6f-4005-a2ad-6ca640f28c87

LG

Servus Richard, es ist keine falsche Unterstellung, denn du hast doch selbst geschrieben “Substanzgewinne sind etwas ganz anderes als auschüttungsgleiche Ertäge.” – nein, ist es eben nicht. Substanzgewinne können Teil von ausschüttungsgleichen Erträgen sein. Ich verstehe auch nicht deine neue Behauptung, dass ausschüttungsgleiche Erträge aus Substanzgewinnen ODER ordentlichen Erträgen bestehen können. Also entweder habe ich ein fehlerhaftes Wissen oder du bist hier unsauber. Ausschüttungsgleiche Erträge können ordentliche und/oder außerordentliche Erträge beinhalten. So auch Ausschüttungen. Substanzgewinne sind lediglich ein Teil der außerordentlichen Erträge. So mein Kenntnisstand. Falls du etwas anderes weißt bzw. die Quelle dafür hast, dann bitte ich dich um… Weiterlesen »

Um ausschüttungsgleiche Erträge weitestgehend zu umgehen, finde ich die Vanguard ETFs sehr interessant. z.B. den Vanguard FTSE All-World (IE00B3RBWM25). Bei diesem z.B. kam bei den letzten 4 Jahresmeldungen bei “Österreichische KESt, die durch Steuerabzug erhoben wird” immer eine negative Zahl raus. Von Flatex wurde die letzten zwei Jahre ebenfalls bis auf Dividenden nix besteuert.

Ich frag mich aber, ob man hier bei einem nicht steuereinfachen (ausländischen) Depot außer den erhaltenen Dividenden noch etwas in die Steuererklärung eintragen müsste, oder wie Flatex vorgehen kann – also nur die Dividenden besteuern und eintragen, solange die ausschüttungsgleichen Erträge bzw. Punkt 12 negativ sind.

Einen ähnlichen Gedanken hatte ich auch. Allerdings sieht es für mich nun so aus, dass die Quellensteueranrechnung z.B. beim Vanguard FTSE All-World (IE00B3RBWM25) dabei verloren geht. Ob das nun nur bei flatex so ist, oder ob die negative KESt bei der Jahresmeldung generell auch bei anderen Brokern zu keiner KESt-Gutschrift führt, kann ich nicht abschätzen. Jedenfalls hätte man bei der Selbstversteuerung über ein Auslandsdepot das gleiche Problem, wenn man nur die Dividenden versteuern würde/müsste. Die thesaurierenden Anteilsklassen wären da wohl im Vorteil, wenn man nicht auf die Ausschüttungen angewiesen ist.

das einzig komische ist dieser Punkt auf profitweb, laut dem man (vermutlich nur, wenn man KESt zurückerstattet bekommt), die Anschaffungskosten reduzieren (!) müsste.

16.4. Die Anschaffungskosten des Fondsanteils sind zu korrigieren um -0,3681

Würde also die Besteuerungsgrundlage bei späterem Verkauf erhöhen.

Andreas @ broker-test, was sagst du dazu?

Hallo, vielen Dank für die hilfreichen Infos! Dazu hätte ich folgende Fragen: Ich bespare vier ETFs: MSCI World thesaurierend, Emerging Markets thesaurierend, DAX thesaurierend und MDAX ausschüttend. Die KeSt-Berechnungen meines Brokers (Flatex) kann ich jedoch nie völlig nachvollziehen und erhalte auch keine Antworten auf meine Fragen. zB: 1. Beim World und Emering Markets rechne ich Bruttothesaurierung x Stückzahl x Devisenkurs. Davon 16,5% KeSt (60% von 27,5%). Wobei der KeSt-Betrag, den Flatex abführt, nie exakt 16,5% sind, sondern mal zB 16,45, dann wieder zB 16,69%. Warum ist das so? 2. Beim thesaurierenden DAX-ETF (Fondswährung Euro) wiederum wurden keine begünstigten 16,5% abgeführt,… Weiterlesen »

Servus Andreas,

also eigentlich müssten all deine Fragen mit dem Artikel hier beantwortet werden können, darum bitte einfach lesen.

Paar Dinge:

Ad 1) Du hast eine falsche Annahme. 60-40 % Regel gilt nur für Substanzgewinne. Dieser Beitrag hilft dir sicherlich auch weiter: https://www.broker-test.at/steuern/etf-steuern/

Ad 2) siehe 1

Ad 3) Ausschütter können auch thesaurieren und umgekehrt. Zur letzten Frage: Einfach den Artikel durchlesen. Sollte sich alles selbst erklären und die Frage beantworten.

Liebe Grüße,

Andreas

Hallo Andreas, leider nein. Mir ist noch immer nicht die Abgrenzung der Begriffe “ausschüttungsgleiche Erträge” und “Substanzgewinne” klar, da Du sie mal gleichsetzt (zB im Beitrag ETF-Steuern unter dem Punkt: “Kurz notiert: Substanzgewinne (ausschüttungsgleiche Erträge) werden Jahr für Jahr mit 60 % der 27,50 % KESt besteuert”), dann wieder getrennt behandelst. 1) Ausschüttender ETF: Dass Ausschüttungen sofort mit 27,5% zu versteuern sind, ist mir klar. Kann es darüber hinaus auch bei Ausschüttern ausschüttungsgleiche Erträge geben? Jedenfalls führte Flatex zu einem 2. Termin Steuer für die Profitwebposition 16.4 “Die Anschaffungskosten sind zu korrigieren um…” x Stück x27,5% ab. 2) Thesaurierende ETFs:… Weiterlesen »

Andreas, du hast sehr viele Fragen und es ist wirklich einiges oben im Artikel zu finden und du stellst auch erneut die Frage ob ein Ausschütter thesaurieren kann, obschon die Antwort beim letzten Mal dabei war ??♂️ Ich bin nicht flatex, der mit dir jeden Schritt durchgeht. Ich stelle hier Informationen zur Verfügung mit besten Wissen und Gewissen und versuche allgemeine Antworten zu liefern. Mehr aber nicht, und ich kann dir zeitlich nicht deine Abrechnungen erklären. Sieh dir einfach auch noch die etf Abrechnung im Experiment an, dann wirst du vielleicht jede Antwort auf deine Fragen finden und studier die… Weiterlesen »

Hallo Fragesteller-Andreas, Broker-Test-Andreas scheint sich selbst nicht so ganz auszukennen. Fondsinterne Substanzgewinne sind jedenfalls etwas fundamental anderes als ausschüttungsgleiche Erträge. Zu deinen Fragen: Kann es darüber hinaus auch bei Ausschüttern ausschüttungsgleiche Erträge geben? Theoretisch ja, weil sich jeder Fonds selber aussuchen kann, was und wie viel davon er ausschütten will. Praktisch, und speziell bei ETFs, werden exakt alle Dividenden, und sonst nichts, ausgeschüttet. Daher gibt es keine agE. Was es schon geben kann, sind interne Substanzgewinne, z.B. durch Umschichtungen. 2) Thesaurierende ETFs: Hier dachte ich, dass die AgE laut Profitweb jährlich mit 60% von 27,5% = 16,5% zu versteuern seien.… Weiterlesen »

Servus Richard, ich habe dir die Frage auch schon in einem anderen Thread gestellt und ich freue mich natürlich auch eine Antwort, warum die außerordentlichen Erträge eines Fonds kein Teil der ausschüttungsgleichen Erträge sind. Ad 2) Bitte die Profitweb Reports genau studieren zu verschiedenen ETFs bzw. den Artikel oben lesen. Hier siehst du dann gut, dass im Jahr 2019 eine Umstellung stattfand und es erst im Laufe des Jahres 2019 so einfach wurde. Außer du kannst uns auch für die Vergangenheit einen Kniff aufzeigen, den wir bisher noch nicht gesehen haben und all diese Fragen aufgeworfen hat. Danke dafür im… Weiterlesen »

Danke für die Infos. In Aut findet man leider wenig dazu und es ist auch unnoetig kompliziert. Ich habe Wereldhave (eine Niederlaendische Aktiengesellschaft die Einkaufszentren betreibt, also ein Reit) im vorigen Jahr gekauft. Ich bin bei der Dadat und habe auch schon Quartalsdividenden bekommen. Die wurden mit 42,5% besteuert 15% Quellensteuer plus 27,5% Kest. Ab heuer gibt es in den Niederlanden keine Quellensteuer mehr (soweit ich gelesen hab.?) Also wird die Dividende in Zukunft nur mehr mit 27,5 % besteuert. (also kein Nachteil mehr) Zum Jahreswechel wurde mir (wie ich jetzt herausgefunden habe) eine Steuerdividende auf die Aktie berechnet. Da… Weiterlesen »

Servus Martin, das mit den NL und keine Quellensteuer lese ich bei dir zum ersten Mal, bin hier aber definitiv auch kein Insider und wäre zu begrüßen, wenn es so wie in den UK gehandhabt werden würde. Zuerst möchte ich dich begrüßen, willkommen im Klub der “REIT-Deppen”, habe mir auch einen gekauft in meinem Experiment: https://www.broker-test.at/experiment/kauf-60-stueck-w-p-carey-isin-us92936u1097-und-30-stueck-pembina-pipeline-corp-isin-ca7063271034/ Ich darf dir auch verraten, dass auch hier bei mir in der abgelaufenen Woche zugegriffen wurde und es wurde mir so auch vorhergesagt. In AT laufen REITs als Immofonds und haben keinen steuerlichen Vertreter, damit eben als Nicht-Meldefonds. Genau so wie du es schreibst,… Weiterlesen »

Hallo Ich habe bei der Dadat nachgefragt was das für ein Buchung ist, und die Antwort war: “vielen Dank für Ihre Nachricht. Bei der angesprochenen Buchung handelt es sich um einen ausschüttungsgleichen Ertrag/Steuerdividende. Ich bitte Sie, direkt mit dem steuerlichen Vertreter oder dem Emittenten in Verbindung zu treten, da wir nur die depotführende Bank sind. ” Das haette ich mir sparen koennen. Ich habe aber herausgefunden das es so wie oben beschrieben ist. Man kann den neuen steuerrelevanten Einstiegskurs allerdings nur im Kest Status Report (bei Berichte drucken) herausfinden. Ich habe auch einen kleinen Test-Teilverkauf gemacht und mir wurde eine… Weiterlesen »