Lohnt sich eine Höherversicherung in der gesetzlichen Pensionsversicherung? Mal schauen! Dieser Beitrag klärt auf.

Video

Ziel der Höherversicherung

- Höhere Pension

- bzw. vorzeitig in Pension zu gehen

Dabei handelt es sich um eine freiwillige Versicherung, mit der der künftige Pensionsanspruch erhöht werden kann. Sie kann nur zu einer in der Pensionsversicherung bereits bestehenden Pflicht-, Weiter- oder Selbstversicherung – unabhängig vom Lebensalter – mit Antrag eingegangen werden.

Auswirkungen auf die Pension

Mit der Höherversicherung kommt es zu einem besonderen Steigerungsbetrags. Jede Zahlung in der öherversicherung führt zu einer höheren Pension.

- Früher bis 1986: +1 % p.a.

- 1986-2016: Prozentsatz aus Alter & Geschlecht

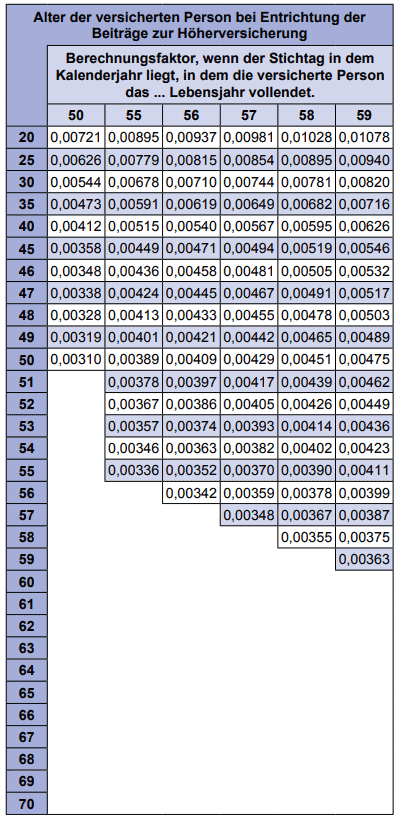

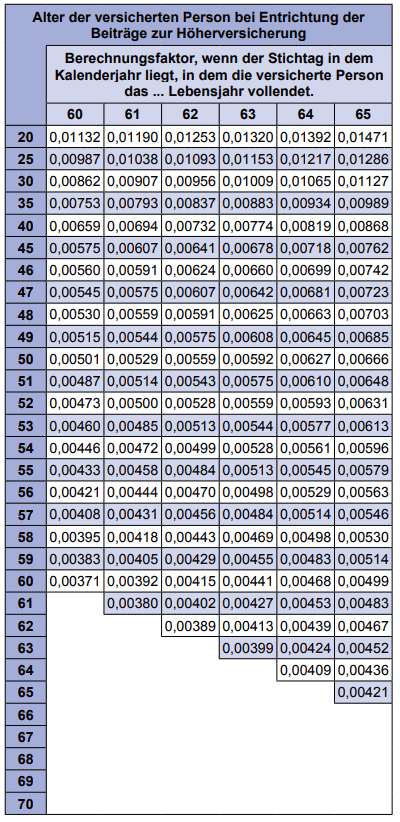

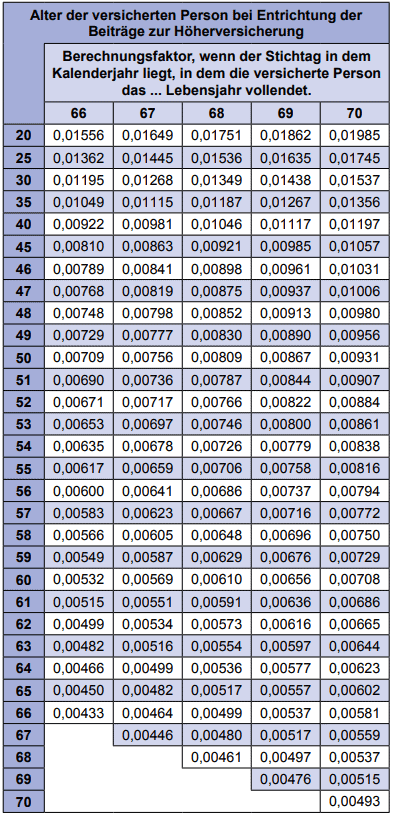

- ab 1.4.2016: Tabelle für einen Überblick unabhängig vom Geschlecht

Der besondere Steigerungsbetrag zur Pension ist zu 75 % steuerfrei; die restlichen 25 % werden gemeinsam mit der Pension versteuert.

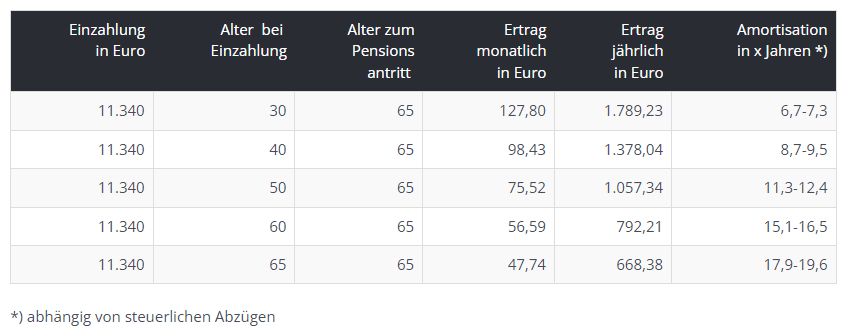

Beispiel: Mit 45 Jahren zahlt man 11.000 Euro einmalig ein. Die 11.000 Euro werden mit dem Berechnungsfaktor 0,00762 multipliziert. Das ergibt 83,82 Euro an Steigerungsbetrag. Diese werden mit der Alterspension zusätzlich im Monat ausbezahlt. +83,82 Euro im Monat, 14x im Jahr. 25 % davon fallen in eine erhöhte Lohnsteuer.

Der Berechnungsfaktor ergibt sich aus diesen Tabellen, die die Pensionsversicherung anbietet:

Kosten

Frei wählbar bis zu einem bestimmten jährlichen Maximum, 2022 liegt dieses bei 11.340,00 Euro.

Zahlungstermine: Die Beiträge zur Höherversicherung können frei gewählt werden innerhalb des Kalenderjahres.

Gut zu wissen

- Der besondere Steigerungsbetrag wird 14-mal jährlich ausgezahlt. 75 % davon steuerfrei, 25 % wird normal besteuert

- Besondere Steigerungsbetrag wird um selbes prozentuelles Ausmaß wie die Pension erhöht.

Je früher, desto besser - Anteilsmäßiger Anspruchsübergang auf Bezieher*innen von Hinterbliebenenpensionen. (Waisen, Witwer/Witwen)

- Keine steuerliche Berücksichtigung mehr möglich, Stichwort “Topf-Sonderausgaben”. Das war früher möglich, wenn Antrag vor 1.1.2016 abgegeben wurde. So konnte bis 2020 diese Ausgaben unter den Topf-Sonderausgaben berücksichtigt werden.

Überlegungen dazu

Wie lange werde ich leben? Für Männer liegt die Lebenserwartung nun bei 78,0 Jahren, für Frauen bei 83,3 Jahren. Nun stellt sich die Frage nach der persönlichen Langlebigkeit und wann eingezahlt wird und natürlich die persönliche Pensionshöhe (da 25 % der Höherversicherung mit Krankenversicherung und Lohnsteuer besteuert werden).

Höherversicherung oder private Vorsorge mittels z. B. ETF?

Was ist besser? Die Höherversicherung in der gesetzlichen Pensionsversicherung oder die private Vorsorge mittels eines ETFs? Wie überall ist hier eine pauschale Antwort nicht möglich, die Dinge sind komplexer und es werden hier 2 Obstsorten miteinander aufgerechnet. Das eine sind Äpfel, das andere sind Birnen. Hier ein paar Gedanken:

- es kann sich lohnen privat vorzusorgen, besonders bei einer sehr positiven Entwicklung der Märkte

- private Vorsorge mittels ETF sind flexibler und liquider

- nachteilig ist das Langlebigkeitsrisiko bei der privaten Vorsorge – noch viel Leben, wenn das Geld aus ist.

- Erben profitieren jedoch vom Kurzlebigkeitsrisiko bei der privaten Anlage

- Je später die Entscheidung getroffen wird, desto eher ein Vorteil bei der Höherversicherung in der gesetzlichen Versicherung und desto eher kann abgeschätzt werden, wie lange man lebt (als 20jähriger schwer festzustellen, ob der Krebs einen mit 45 Jahren aus dem Leben reißt z. B.)

- Bei der gesetzlichen Pensionsvorsorge gibt es eine Garantie auf eine Pensionszahlung bis ans Lebensende, auch z. B. für die Witwenpension. Bei der privaten Vorsorge kann

Fazit

Eine Höherversicherung kann sich lohnen um die Höhe der Pension zu erhöhen. Je früher die Zahlungen für die Höherversicherungen stattfinden, desto besser, denn diese erhöhen nachhaltig und höher die Pension. Die Ausgaben für die Höherversicherung können nicht (mehr) steuerlich abgesetzt werden.

Ob es sich nun lohnt in die Höherversicherung einzuzahlen oder privat mittels z. B. eines ETFs vorzusorgen ist eine höchst persönliche und individuelle Entscheidung. Die dazu passenden Rechnungen können in beide Richtungen entscheiden. Posit