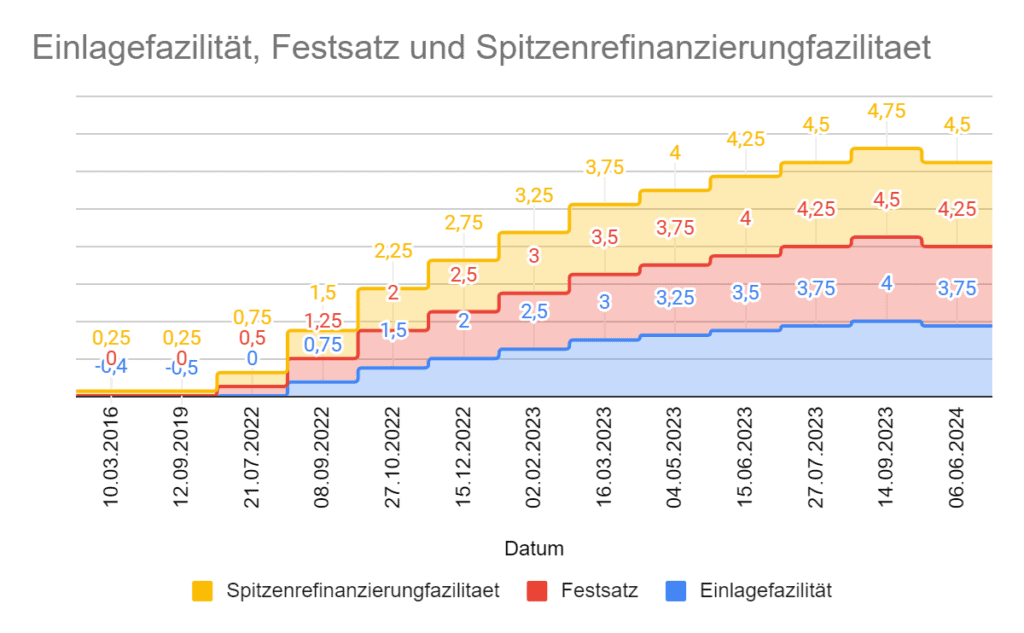

Heute am Donnerstag, 6. Juni 2024, hat die Europäische Zentralbank (EZB) beschlossen den Leitzins wieder zu verändern. Im Unterschied zum letzten Mal im September 2023 geht es jetzt jedoch nach unten. Der Festsatz senkt sich von 4,50 auf 4,25 und die Einlagenfazilität wird von 4,00 auf 3,75 % gesenkt. Beide Leitzinssätze wandern um 25 Basispunkte nach unten. Zuvor wurde der EZB Leitzins innerhalb von 15 Monaten in 10 Schritten immer nur erhöht.

Am 12.6.2024 sind die neuen Zinssätze der EZB:

- Hauptrefinanzierungsgeschäfte: 4,25 %

- Spitzenrefinanzierungsfazilität: 4,50 %

- Einlagenfazilität: 3,75 %

Video

Nach den Anstiegen seit Sommer 2022 bis in den Frühherbst 2023 geht es jetzt erstmals wieder bergab bei den EZB Leitzinsen.

| Datum | Einlagefazilität | Festsatz | Spitzenrefinanzierungfazilitaet |

| 10.03.2016 | -0,4 | 0 | 0,25 |

| 12.09.2019 | -0,5 | 0 | 0,25 |

| 21.07.2022 | 0 | 0,5 | 0,75 |

| 08.09.2022 | 0,75 | 1,25 | 1,5 |

| 27.10.2022 | 1,5 | 2 | 2,25 |

| 15.12.2022 | 2 | 2,5 | 2,75 |

| 02.02.2023 | 2,5 | 3 | 3,25 |

| 16.03.2023 | 3 | 3,5 | 3,75 |

| 04.05.2023 | 3,25 | 3,75 | 4 |

| 15.06.2023 | 3,5 | 4 | 4,25 |

| 27.07.2023 | 3,75 | 4,25 | 4,5 |

| 14.09.2023 | 4 | 4,5 | 4,75 |

| 06.06.2024 | 3,75 | 4,25 | 4,5 |

Was bedeutet die Senkung der EZB Leitzinsen?

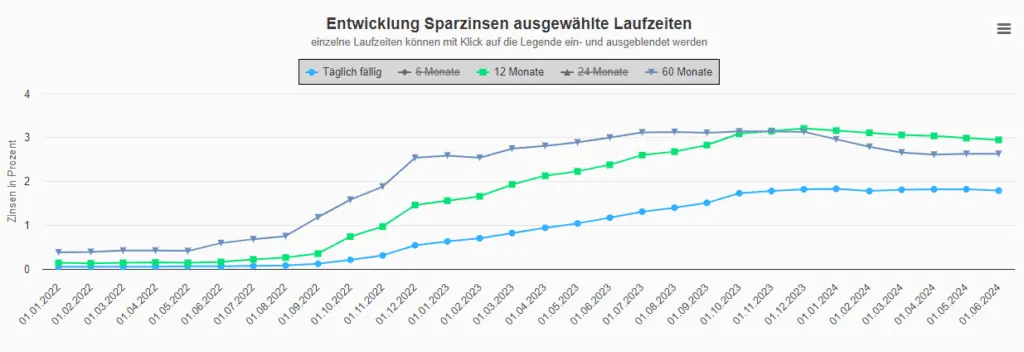

Weniger Sparzinsen

Die EZB-Senkung wird sich unmittelbar auf Tagesgeld und Festgeld auswirken, da nicht nur der Leitzins, sondern auch der Einlagenzins der EZB gesenkt wird. Der Einlagenzins bestimmt, wie viel Geld die Kreditinstitute für ihre bei der EZB geparkten Mittel erhalten. Einen Teil dieses Zinses haben viele Banken in den vergangenen 1,5 Jahren an ihre Kunden weitergegeben. Bereits seit Herbst 2023 sind die Zinsen speziell für Festgeld mit einer Laufzeit von über 12 Monaten gesenkt worden. Dieser Trend könnte sich noch ein wenig fortsetzen. Vor allem die Zinsen für kürzer laufende Sparangebote werden jetzt aber wohl eher angepasst als die Festgeldzinsen mit einer längeren Laufzeit.

Die ausländischen Angebote wie Trade Republic oder WillBe haben bereits bekannt gegeben, dass sie ihre Zinssätze senken werden. Trade Republic mit 12.6.2024 von 4,00 auf 3,75 % und WillBe von 3,80 auf 3,55 %. Es darf davon ausgegangen werden, dass auch andere Sparzinsenanbieter ihre Zinsen senken werden bei kürzer gebundenen Spareinlagen.

Konsumkredite werden günstiger

Auch die Konsumkredite werden sich im Laufe der nächsten Wochen vergünstigen, jedoch nicht sofort. Diese Kredite sind meist an einen bestimmten Referenzzinsatz wie den 3-Monats-Euribor gekoppelt. Wird dieser günstiger, so werden auch Konsumkredite günstiger. Ein Blick in die jeweiligen Vertragsbedingungen der Konsumkredite ist hier notwendig und ein Blick auf den dort hinterlegten Referenzzins.

Immobilienkredite könnten günstiger werden

Die Kreditzinsen für Immobilien sind in den vergangenen Wochen trotz der Aussicht auf einen sinkenden EZB-Leitzins gestiegen. Im März lag der durchschnittliche effektive Zinssatz bei 4,5 % laut OeNB für Kreditzinsen bei Immobilien. Dieser Wert ist auf einen ähnlichen Niveau seit Herbst 2023.

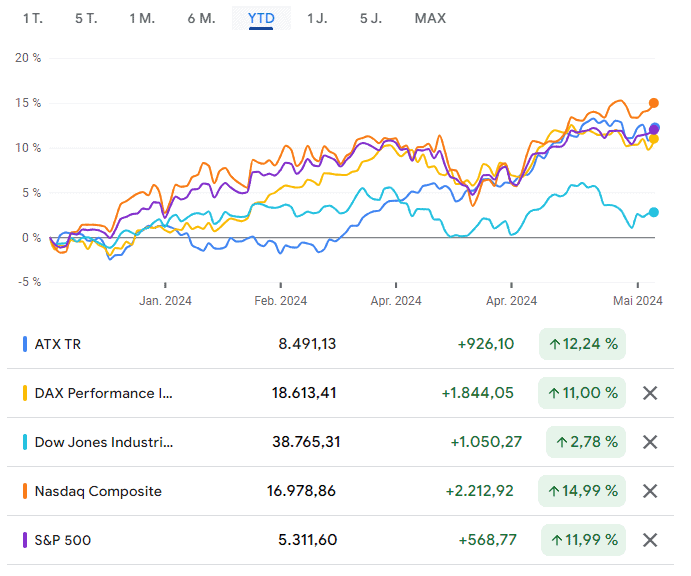

Was bedeutet das für den Aktienmarkt?

Niedrigere Zinsen sind meist vorteilhaft für die Aktienkurse. Einerseits werden Unternehmen durch niedrigere Kreditkosten entlastet, was deren Profitabilität erhöhen kann. Andererseits werden zinstragende Anlagen wie Anleihen oder Festgeld weniger attraktiv, wodurch Aktien an Beliebtheit gewinnen. Anleger sollten jedoch nicht automatisch davon ausgehen, dass eine Zinssenkung einen positiven Impuls für den Aktienmarkt bedeutet. Die Börsen haben einen ersten Zinsschritt im Juni bereits seit Monaten eingepreist und wer die Entwicklung der Börsen im heurigen Jahr beobachtet hat, der sieht aktuell nur eine Richtung. Die nach oben!

Entscheidend für die Aktienmärkte wird der zukünftige Zinsausblick der EZB sein. Anfang des Jahres lag die Konsens-Schätzung bei sechs bis sieben Zinssenkungen in diesem Jahr, aktuell wird nur noch mit zwei bis drei Zinssenkungen gerechnet.

Was kommt als Nächstes?

Die nächste Sitzung der Europäischen Zentralbank (EZB) ist für den 18. Juli 2024 anberaumt. Diese Leitzins Senkung wurde schon lange angekündigt und nun auch durchgezogen. Die Inflation innerhalb der EU ist nach 2,4 % im März und April zuletzt im Mai in der Schnellschätzung auf 2,6 % wieder gestiegen. Die Ziel-Inflation innerhalb der EU von 2,0 % ist damit noch lange nicht erreicht und das Inflationsbarometer zeigt eher nach oben als nach unten. Weitere Zinssenkungen sind in dieser Situation wohl nicht angedacht. Das Schreckgespenst der höheren Inflation ist noch immer im Raum und es will anscheinend auch nicht den Raum verlassen, besonders bei uns in Österreich, wo die Inflation

Aktuell sieht die EZB die folgende Inflationsentwicklung für die kommenden Monate und Jahre:

Inflation

- 2024: 2,5 %

- 2025: 2,2 %

- 2026: 1,9 %

Das Wirtschaftswachstum sieht die EU gemächlich vor sich:

Wirtschaftswachstum

- 2024: 0,9 %

- 2025 1,4 %

- 2026: 1,6 %

Für Österreich sieht die OeNB folgende Zahlen:

Inflation

- 2024: 3,4 %

- 2025: 2,7 %

- 2026: 2,5 %

Wirtschaftswachstum

- 2024: 0,3 %

- 2025 1,8 %

- 2026: 1,5 %

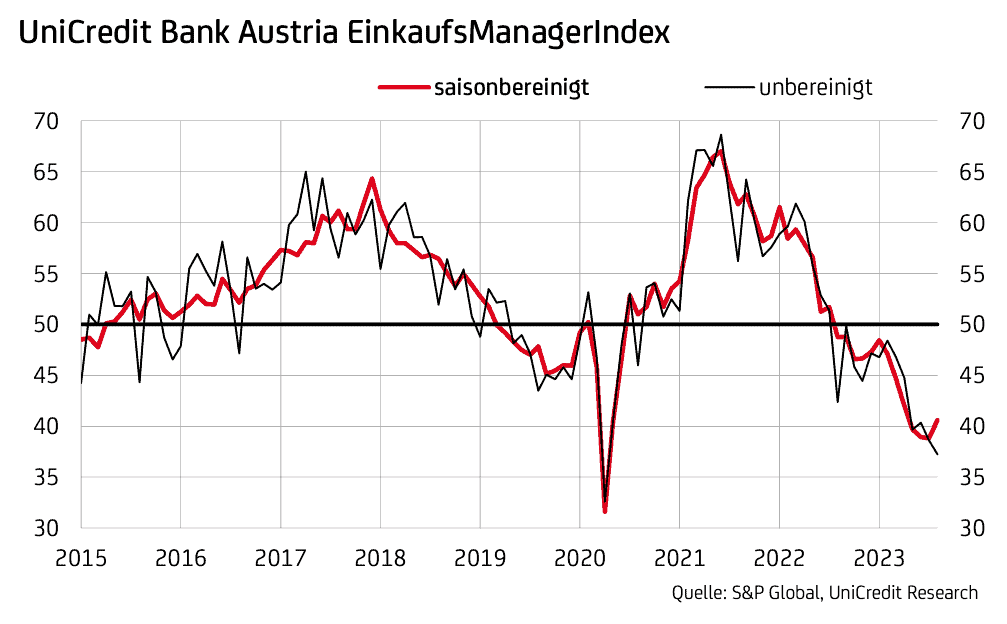

Im Mai verzeichnete der UniCredit Bank Austria EinkaufsManagerIndex einen Anstieg auf 46,3 Punkte, was den höchsten Wert seit 15 Monaten darstellt. Diese Entwicklung deutet auf eine Stabilisierung der Industriekonjunktur hin, obwohl der Index weiterhin unter der Wachstumsschwelle von 50 Punkten liegt. Die Produktionsleistung verzeichnete nur noch eine geringe Reduktion, da sich der Rückgang des Neugeschäfts deutlich verlangsamte. Erfreulicherweise signalisiert der Auftrags-/Lagerquotient zum ersten Mal seit zwei Jahren eine bevorstehende Produktionsausweitung. Dies könnte darauf hindeuten, dass sich die Industriekonjunktur in einer Phase der Erholung befindet. Der Erwartungsindex für die kommenden zwölf Monate stieg auf 56,3 Punkte, was auf eine positive Stimmung und optimistische Zukunftsaussichten in der Industrie hinweist. Allerdings kam es im Mai zu einer erstmaligen Verschlechterung der Ertragslage seit eineinhalb Jahren. Diese Entwicklung ist auf die Verlangsamung des Rückgangs der Ein- und Verkaufspreise zurückzuführen, die mit unterschiedlichem Tempo erfolgte.

Zusammenfassend lässt sich sagen, dass der UniCredit Bank Austria EinkaufsManagerIndex im Mai positive Signale für die österreichische Industrie sendet. Die Stabilisierung der Produktionsleistung und die optimistischen Zukunftserwartungen sind ermutigend. Jedoch gibt es weiterhin Herausforderungen, insbesondere im Bereich der Ertragslage und der Beschäftigung, die es zu bewältigen gilt.

Sparzinsen Entwicklung

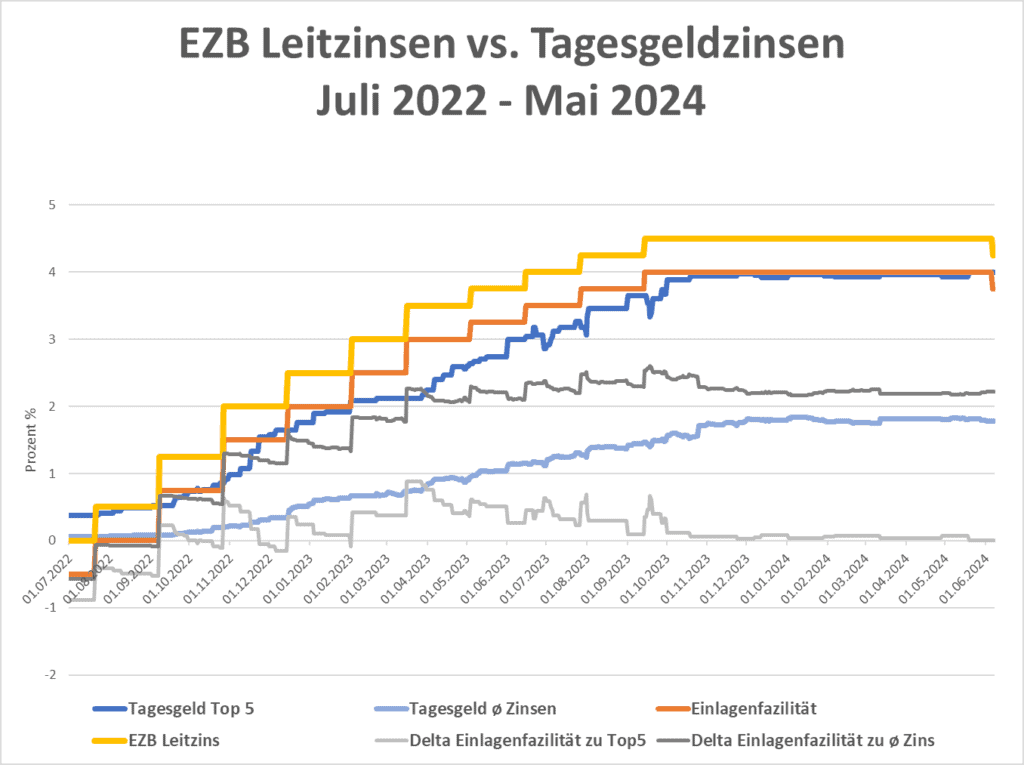

Der Einlagenzinssatz der Geschäftsbanken lag die letzten Monate bei satten 4,00 %, wie hoch war der typische Tagesgeldzins? Deutlich darunter im Durchschnitt. Nur in den letzten Monaten gab es von so manchem aggressiven Anbieter ein Angebot von 4 %. In der nachfolgenden Grafik zeigt die orange Linie den EZB Leitzins in der Höhe von 4 % für Geschäftsbanken, auch Einlagenfazilität genannt. Die dunkle, blaue Linie zeigt die Top 5 Zinssätze vom Sparzinsen Vergleich auf Sparzinsen.at an. Hier zeigt sich, dass in den letzten Monaten diese beiden Linien fast deckungsgleich waren.

Bei den allgemeinen Sparzinsen zeigte es sich jedoch, dass diese viel zu niedrig sind. Die helle, blaue Linie ist der durchschnittliche Zins für Tagesgeld und dieser bewegt sich bei 2 %. Die obigen 4 % Angebote aus den Top 5 sind allesamt aus dem Ausland, im Inland gibt es bestenfalls für Neukunden bis zu 3,6 % p.a.

Sparzinsen: Die Steigerungen der Sparzinsen hinken den Leitzinserhöhungen hinterher.

Die meisten Banken profitieren also von dieser Zinsdifferenz, was zu erheblichen Zinsgewinnen führt und ihre Finanzergebnisse verbessert. Wie können Kunden reagieren? Indem sie die Sparzinsen vergleichen und eine Bank auswählen, die höhere Zinsen bietet!

Banken verdienen prächtig

Die Österreichische Nationalbank veröffentlichte bereits im April, dass die Banken in Österreich im Geschäftsjahr 2023 hervorragende Gewinne erzielt haben. Das aggregierte Jahresergebnis lag bei 14,1 Milliarden Euro und somit 38,4 % über dem bereits hohen Ergebnis von 2022. Hauptverantwortlich für diese Entwicklung war der Anstieg beim Zinsergebnis um 6,1 Milliarden Euro.[2] Auch im Geschäftsjahr 2024 dürften die österreichischen Banken dank des Zinsergebnisses wieder hervorragend verdienen. Es ist wichtig zu beachten, dass Zinsergebnisse für Banken normal sind und die Nullzinsphase eine Ausnahmesituation war. Diese Zeit stellte für die Ertragslage der Banken eine Herausforderung dar.

ÖsterreicherInnen horten viel Geld in Form von Bargeld und täglich fälligen Einlagen!

Eine beträchtliche Menge an Bargeld und täglich verfügbaren Spareinlagen befindet sich in den Händen privater österreichischer Anleger. Laut OeNB-Daten gab es rund 216 Milliarden Euro in Form von Bargeld und täglich fälligen Einlagen bei den österreichischen Privathaushalten. 115 Milliarden sind längerfristig veranlagt. Ergibt insgesamt über 331 Milliarden Euro an

- Bargeld (28,4 Milliarden Euro)

- Täglich fällige Einlagen (187,8 Milliarden Euro)

- Sonstige Einlagen (115,2 Milliarden Euro)

Pro Kopf sind das rund 37.000 Euro. Es ist wichtig zu bedenken, dass das Horten großer Bargeldmengen oder das Halten von niedrig verzinsten Einlagen im Laufe der Zeit zu einer Entwertung des Geldes führen kann. Die Inflation kann die Kaufkraft des Geldes beeinträchtigen. Daher ist es ratsam, verschiedene Investitionsmöglichkeiten zu prüfen, die potenziell höhere Renditen bieten können, ohne das Risiko einer Vermögensminderung zu vernachlässigen.

In den Jahren eines kaum vorhandenen Zinses wurde viel Erspartes einfach am Girokonto gehortet oder auf Tagesgeld geschaufelt. Die Zinsen waren da und dort überschaubar hoch. Nun nachdem die Zinsen wieder kamen im Jahr 2023, schaufelten die österreichischen Haushalte wieder mehr Geld in gebundene Sparanlagen laut den Quelldaten der OeNB:

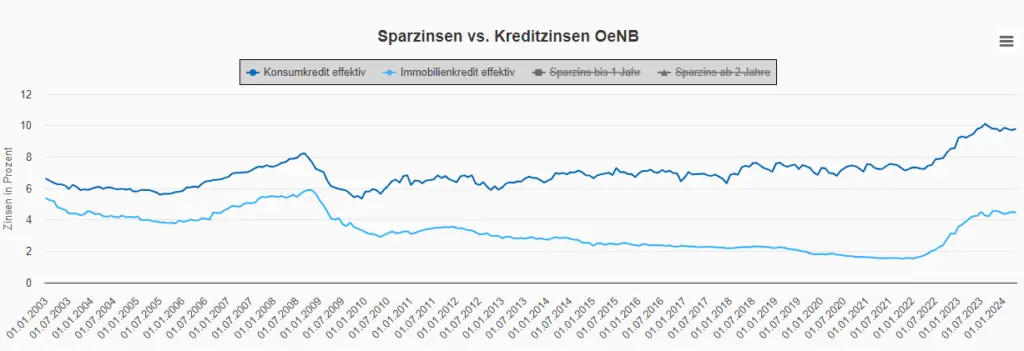

Österreichs Kreditzinsen verzeichnen weiterhin einen Aufwärtstrend.

Die Statistiken der OeNB zeigen, dass die österreichischen Kreditzinsen bis Steptember 2023 einen Aufwärtstrend aufweisen (siehe Diagramm). Bei neuen Konsumkrediten beträgt der Durchschnittssatz aktuell rund 9,7 %, und bei Immobilienkrediten liegt er effektiv bei etwa 4,5 %. Diese Prozentsätze sind in den letzten Monaten gleichbleibend geblieben, es bleibt abzuwarten ob mit der aktuellen Senkung der EZB Leitzinsen auch bei den Kreditzinsen es noch weitere Bewegungen nach unten gibt.

Eine interessante Tatsache: Am Anfang der Aufzeichnungen betrug der Unterschied zwischen Konsum- und Immobilienkrediten weniger als 2 Prozentpunkte, aber in letzter Zeit ist die Differenz über 5 Prozentpunkte! Banken verdienen also ordentlich an Konsumkrediten.

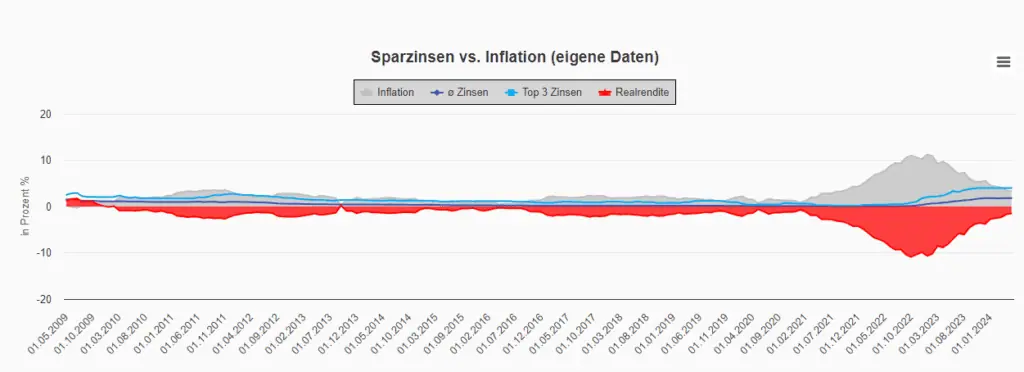

Aufgrund der starken Inflation bleiben Negativrealzinsen bestehen.

Die Inflation ist in ihrer Schnellschätzung im Mai 2024 auf 3,3 % gesunken. Sie ist nun deutlich niedriger als in den Monaten zuvor, jedoch noch immer höher als in vielen anderen Ländern der EU.

Bei einem durchschnittlichen Tagesgeldzins von 1,80 % p.a. und einer Inflationsrate von 3,3 % ergibt sich eine negative Realrendite von rund -1,5 %. Berücksichtigt man auch die Steuer in Höhe von 25 %, sinkt die Realrendite noch weiter. Selbst bei Abschluss der höchsten Angebote nähert sich die Realrendite bestenfalls der Nulllinie an. Unterm Strich wird das Ersparte weniger wert.

Das letzte Mal gab es im Jahr 2009 eine positive Realrendite.

Quelle: Vergleich von Sparzinsen und Inflation = Realrendite – von Sparzinsen.at

Zinsprognose

Wie geht es weiter? Die nächste Sitzung der EZB ist für den 18. Juli 2024 geplant. Danach folgen noch drei weitere EZB Sitzungen im heurigen Jahr. Manche meinen, dass bis zu zwei oder drei Senkungen in diesem Jahr passieren könnten, andere sehen diese Senkung bereits als das Maximum an Senkungen in diesem Jahr an. Es werden die Wirtschaftsdaten der nächsten Monate zeigen, wie es denn nun weitergehen wird. Das Gefüge ist noch äußerst fragil und das Inflationsziel von 2 % aktuell zwar in Griffweite, objektiv betrachtet womöglich auch bald schon wieder außer Reichweite, weil die Inflation wieder ansteigen könnte. Was dann? Wieder Zinserhöhungen?

Die Zukunft wird es zeigen!

Hallo Andreas,auf die Gefahr hin,für paranoid gehalten zu werden frage ich trotzdem:diese Nullmitteilungen und die Rochaden firmenintern bei Flatex machen irgendwie ein mulmiges Gefühl(sorry,bin echt ein Laie bez. Börse/broker).da ja die Sicherung bei Veruntreuung auch nur bis 20.000€ reicht,frage ich mich grad ob man sich Gedanken machen muss….wie siehst du das?

Sorry,der Post gehört natürlich zu flatex/nullmeldung>>könntest du ihn bitte verschieben?

Hallo Katharina, ich habe auf nicht mehr Einblick als du. Bei den Nullmitteilungen sehe ich einfach ein Hoppala. Da schickt ein Datenlieferant irrtümlich Nullmitteilungen und die Schnittstelle bei Flatex ist so programmiert, dass sie jede Datenlieferung auch verarbeitet. Jetzt dürftens dazu gelernt haben und verarbeiten Nullmeldungen nicht mehr. Erledigt. Bzgl. Turbulenzen im Aufsichtsrat & Vorstand: Das sehe ich aktuell vielmehr sportlich, sowas passiert, wenn es ein Kräftemessen bei den AktionärInnen gibt und die nicht happy sind. Ich glaube wir bekommen nur die Hälfte mit, worum es eigentlich geht. Will der Gründer tatsächlich mehr einwirken ins operative Geschäft oder geht es… Weiterlesen »