Das Wichtigste zusammengefasst

- Ausschüttungsgleiche Erträge: Vorab-Steuer bei Fonds und ETFs in Österreich

- Wie werden diese abgerechnet anhand des Beispiels von Flatex

- Wie können die ausschüttungsgleichen Erträge kontrolliert werden?

In diesem Ratgeber

Video

In diesem Video wird anhand des Beispiels Flatex erklärt, wie ausschüttungsgleiche Erträge abgerechnet werden. Die Vorabsteuer fällt sowohl bei ausschüttenden als auch thesaurierenden Fonds an. Das Video behandelt auch, wie es gelingt (oder auch eben nicht gelingt) herauszufinden wann die Steuer fällig wird und in welcher Höhe.

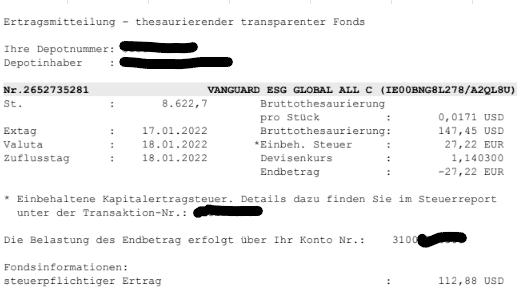

Abrechnung Flatex

So sieht die Abrechnung von ausschüttungsgleichen Erträgen bei Flatex aus, wenn es heißt “Fondsthesaurierung: Thesaurierung transparenter Fonds”. Hier zeigt sich Endbetrag von 27,22 Euro die an Steuer vom Cash-Verrechnungskonto abgebucht wurde für die ausschüttungsgleichen Erträge für den Vanguard-ETF.

Wie es nun zu dieser Thesaurierung kommt und wie alles anhand des Beispiels Flatex nachvollzogen werden kann, zeigt dieser Beitrag. Zuerst jedoch ein wenig Theorie.

Ausschüttungsgleiche Erträge

- Ordentliche Erträge: 100 % Steuer von 27,5 % (Zinsen, Dividenden)

- Außerordentliche Erträge: Auch hier 27,5 % Steuer wobei 60 % sofort, 40 % bei Veräußerung (realisierte Kursgewinne, realisierte Kursverluste, Einkünfte aus Derivate)

Abrechnung ausschüttungsgleiche Erträge

Der steuerliche Vertreter des Emittenten meldet die ausschüttungsgleichen Erträge an die Österreichische Kontrollbank, die wiederum eine Datenbank führt zur öffentlichen Abfrage der Meldedaten.

Die ausschüttungsgleichen Erträge werden an die OeKB je Anteil gemeldet. Daher ist es notwendig die Anzahl der Anteile im Depot des Kunden festzustellen. Hier ein Beispiel:

| Stück | Kurs | Summe | |

| Kauf 1.1. | 10 | 12,00 € | 120,00 € |

| Kauf 1.2. | 11 | 10,00 € | 110,00 € |

| Kauf 1.3. | 9 | 12,00 € | 108,00 € |

| Summe zum 1.3. | 30 | 11,26 € | 338,00 € |

Der Kunde kauft zu drei verschiedenen Zeitpunkten Anteile eines ETFs zu verschiedenen Kursen. Zum Stichtag 1.3. sind es schlussendlich 30 Anteile mit einem Gesamtwert von 338,00 Euro, das sind je Anteil Anschaffungskosten von 11,26 Euro. Das Verfahren welches hier angewendet wird, ist das des gleitenden Durchschnittspreises (im Vergleich zu Deutschland, wo das FIFO-Verfahren bei Wertpapieren angewandt wird, First-in, First-out).

Zum 15.3. trifft die Meldung des steuerlichen Vertreters bei der OeKB ein, der Broker rechnet kurz darauf hin die ausschüttungsgleichen Erträge ab. Die Meldung besagt, dass je Anteil 0,50 Euro an ausschüttungsgleichen Erträgen erwirtschaftet wurden im abgelaufenen Wirtschaftsjahr und die Anschaffungskosten, um diesen Betrag erhöht werden dürfen.

Das hat zur Folge, dass die folgende Steuer auf die ausschüttungsgleichen Erträge zu zahlen ist:

| Stück | Wert | Summe | |

| 16.3. | 30 | 0,50 € | 15,00 € = 4,13 Euro Steuer |

Die ausschüttungsgleichen Erträge betragen bei 30 Stück dann 15,00 Euro. Davon müssen 27,5 % Steuer bezahlt werden, was eine Steuerbelastung von 4,13 Euro ausmacht. Diese Steuer wird vom Verrechnungskonto des Brokers abgebucht.

Vermeidung der Doppelbesteuerung!

Die ausschüttungsgleichen Erträge und die Besteuerung deren, sind eine Vorabsteuer. Bei einer Aktie ist es so, dass erst beim Verkauf festgestellt wird, wie hoch der realisierte Gewinn ist und auf diesen Gewinn ist die Steuer zu zahlen. Nun ist jedoch bei Fonds eine Vorabsteuer zu zahlen und dies gehört steuerlich berücksichtigt zur Bemessung des Gewinnes (oder Verlusts) beim Fondsverkauf zu einem späteren Zeitpunkt. Aus diesem Grund erhöht der steuereinfache Broker die Anschaffungskosten und damit die Bemessungsgrundlage beim späteren Verkauf.

- 11,26 + 0,50 = 11,76 Euro neuer Einstandspreis

Wird zu einem späteren Zeitpunkt der ETF um z. B. 12,00 Euro je Anteil verkauft, wird der Gewinn aus 12,00 – 11,76 Euro errechnet und davon die 27,5 %ige Steuer vom steuereinfachen Broker abgerechnet.

Flatex Abrechnung "Ertragsmitteilung - thesaurierender transparenter Fonds"

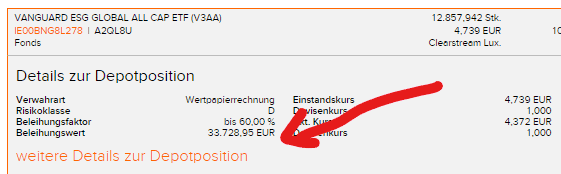

Wie kann die Ertragsmitteilung thesaurierender transparenter Fonds zum

- Vanguard ESG Global All Cap UCITS ETF (USD) Accumulating (ISIN IE00BNG8L278) ETF

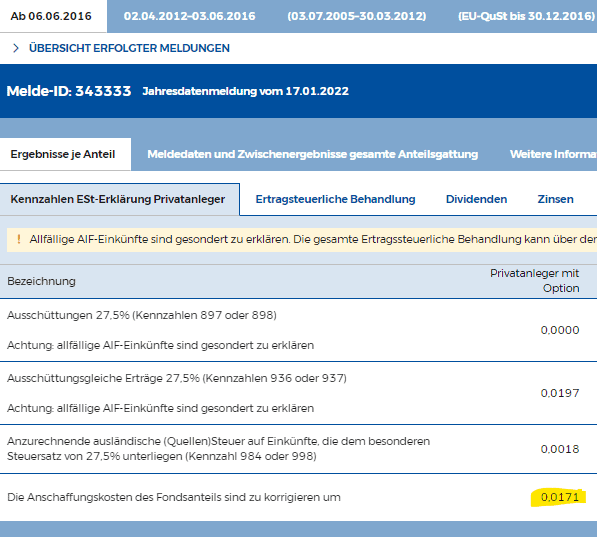

nachvollzogen werden? Es wird die OeKB Meldung benötigt zum 17.1.2022, die hier abrufbar ist und neben der Abrechnung am Bild zu sehen ist. Daraus werden die notwendigen Daten entnommen.

- Ausschüttungsgleiche Erträge: 0,197 USD je Anteil

- Anzurechnende Quellensteuer: 0,0018 USD je Anteil

- Anschaffungskosten Korrektur: 0,0171 USD je Anteil

- Umrechnungskurs von USD auf EUR: 1,14030

- Anzahl der ETF Anteile: 8.622,7 Stück

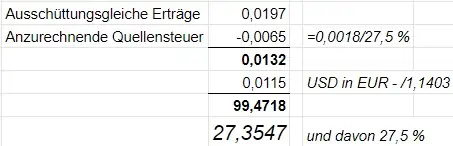

Zu rechnen ist:

Die ausschüttungsgleichen Erträge von 0,0197 USD minus der anrechenbaren Quellensteuer die mit 27,5 % zu dividieren ist und so auf Ergebnis von -0,0065 USD kommt. Das Ergebnis von 0,0132 USD ist umzurechnen in Euro mit dem Flatex-Devisenkurs von 1,1403 (eine Division). Die 0,0115 Euro sind zu multiplizieren mit der Anzahl der Anteile von 8.622,7 Stück was 99,4718 Euro ausmacht. Davon 27,5 % Steuer ergibt 27,3547 Euro.

Die 27,3547 Euro weichen jedoch von der errechneten Steuerschuld von Flatex ab in der Höhe von -27,22 Euro. Das hängt damit zusammen, dass es sich hier um Rundungsfehler handelt. Die Richtung stimmt jedoch. Wer es ganz genau wissen will, der muss in die OeKB Daten noch genauer reinkriechen.

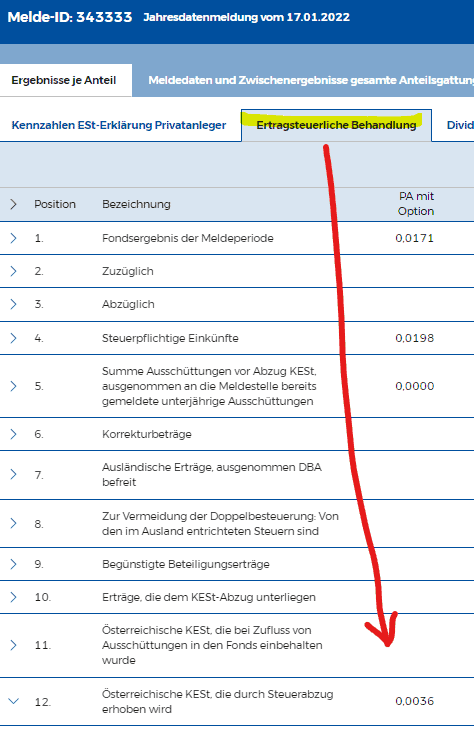

In der OeKB Meldung findet sich im Reiter “Ertragssteuerliche Behandlung” unter Punkt 12 die wichtigen Zahlen für die Abrechnung, die “Österreichische KESt, die durch Steuerabzug erhoben wird”. Das sind 0,0036 USD. Diese umgerechnet mit dem Umrechnungskurs laut Abrechnung von 1,1403 und diesen Betrag mit 8.622,7 Stück multipliziert ergeben die 27,22 Euro an Endbetrag als Steuer.

- 0,0036 USD / 1,1403 * 8.622,7 Stück = 27,22 Euro

Fondsinformationen: steuerpflichtiger Ertrag

Wie lassen sich die 112,88 USD in diesem Beispiel errechnen? Dazu bedarf es wieder einen Blick auf die Zahlen auf myoekb.at, dieses Mal jedoch auf die Detailzahlen aus dem Reiter “Ertragsteuerliche Behandlung”. Dort dann die Zahlen aus dem Punkt 12 aufklappen. Dort werden dann die beiden Positionen miteinander addiert.

12.3 KESt auf ausländische Dividenden: 0,0054

12.4 Minus anrechenbare ausländische Quellensteuer: -0,0018

Dieses Ergebnis von 0,0036 USD muss danach durch 0,275 % dividiert werden und dieses Ergebnis wiederum mal Anzahl der Anteile von 8.622,7. Das ergibt auf den Cent genau 112,88 US-Dollar.

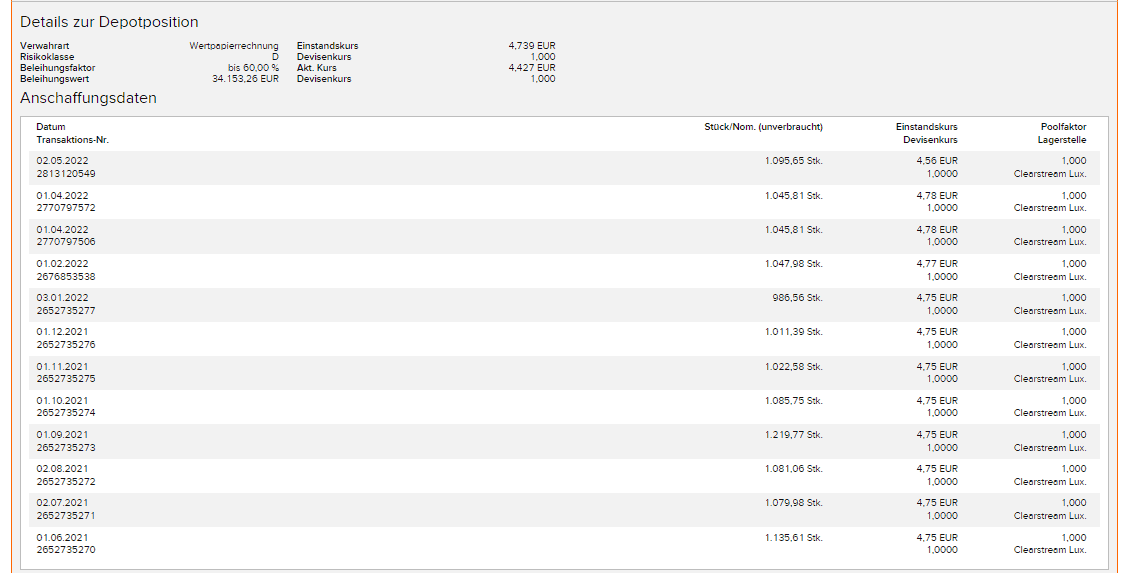

Erhöhung Anschaffungskosten

Damit eben keine Doppelbesteuerung im Fall des Verkaufs passiert, werden die Anschaffungskosten vom steuereinfachen Broker angepasst um jenen Betrag, den die OeKB meldet. Das sind in diesem Fall 0,0171 USD.

| Stück | Kurs | Summe |

| 1.135,61 | 4,4016 | 4.998,50 |

| 1.079,98 | 4,6297 | 5.000,00 |

| 1.081,06 | 4,6251 | 5.000,00 |

| 1.219,77 | 4,7550 | 5.800,00 |

| 1.085,75 | 4,6051 | 5.000,00 |

| 1.022,58 | 4,8896 | 5.000,00 |

| 1.011,39 | 4,9437 | 5.000,00 |

| 986,56 | 5,0681 | 5.000,00 |

| 8.622,70 | 4,7315 | 40.798,50 |

Danach werden die bisher gekauften Positionen angezeigt. Was auffällt ist, dass für alle Käufe vor dem 17.1.2022 es einen einheitlichen Einstandskurs in der Höhe von 4,75 Euro gibt. Das ist der angepasste Einstandskurs.

Im Detail kann diese Anpassung unter den Depotumsätzen (Menü “Konto & Depot” -> “Depotumsätze” nachvollzogen werden. Hier zeigt sich, dass am 18.1.2022 die bis dorthin gekauften Anteile mit einem durchschnittlichen Anschaffungskurs von 4,7315 ausgebucht wurden und die selben Anteile wieder eingebucht wurden zu einem durchschnittlichen Anschaffungskurs von 4,7465 bzw. den aufgerundeten 4,75 Euro je Anteil.

Wann bezahle ich die Steuer auf ausschüttungsgleiche Erträge?

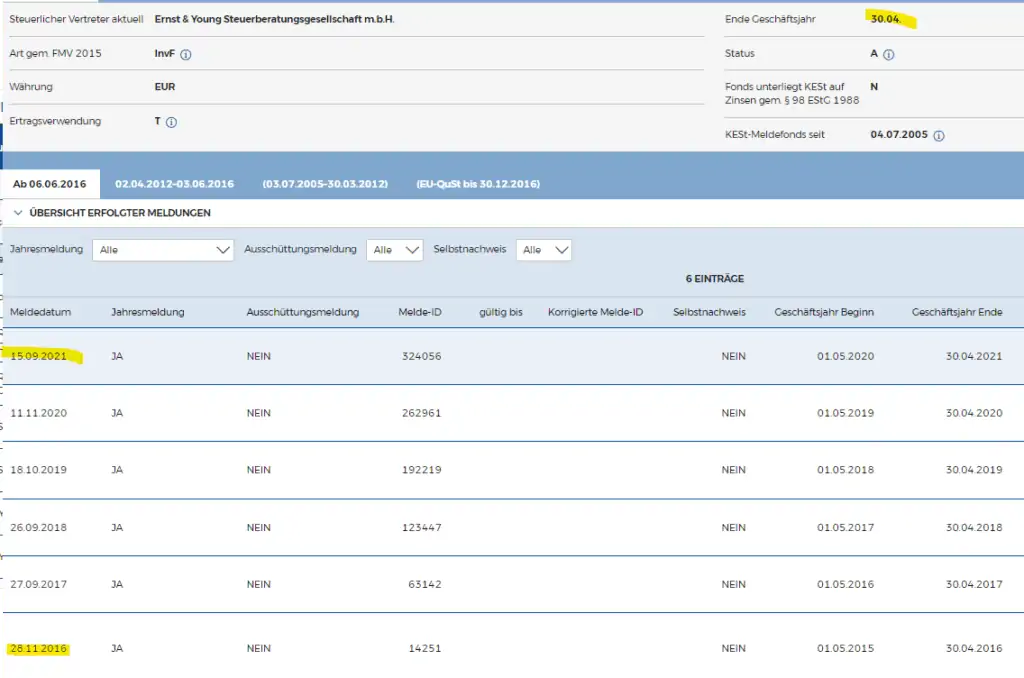

Wann muss die Steuer auf die ausschüttungsgleiche Erträge bezahlt werden? Das ist je nach ETF unterschiedlich. Die Jahresmeldung ist spätestens sieben Monate nach Ende des Geschäftsjahres des Fonds vorzunehmen, so heißt es im Gesetzestext. So ist herauszufinden, wann das Geschäftsjahresende ist. Hier hilft wiederum die Website der OeKB, hier wiederum anhand des Beispiels Vanguard ESG Global All Cap UCITS ETF (USD) Accumulating (ISIN IE00BNG8L278):

https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=DE0005933931Hier war das Geschäftsjahresende am 30.6. und am 17.1.2022 war die erste Meldung. Also 6 Monate und paar Tage danach. Leider war es bei diesem ETF erst die erste Meldung, da dieser ETF noch sehr jung ist.

Ein anderes Beispiel ist der iShares Core DAX UCITS ETF (DE) (ISIN DE0005933931), welcher das Ende des Geschäftsjahrs am 30.4. hat. Hier zeigt sich in der Historie der Jahres-Meldungen der letzten Jahre ein Zeitraum zwischen 15.9 und 28.11, Quelle OeKB.

Mit dieser Vorgehensweise kann ein ungefährer Zeitraum herausgefunden werden, wann denn in etwa mit der Meldung der ausschüttungsgleichen Erträge zu rechnen ist.

Wie viel Steuer auf ausschüttungsgleiche Erträge?

Wer parkt schon gerne am Verrechnungskonto Geld, welches nur darauf wartet für die Steuer auf die ausschüttungsgleichen Erträge verwendet zu werden? Niemand! Speziell bei Flatex, wo es doch 0,40 % Negativzinsen gibt, ist das ein Thema. Wobei dies nur bedeutet, dass bei einem Guthaben von 1.000 Euro es jährlich 4 € an Negativzinsen (Verwahrentgelt) bezahlt werden müssen. Nicht die Welt.

Oben wurde geklärt, wann denn in etwa mit der Steuerbuchung zu rechnen ist und wie dies herausgefunden werden kann.

Mit wie viel Steuerzahlung ist jedoch zu rechnen? Diese Frage ist viel schwerer zu beantworten, wenn nicht sogar eher unmöglich. Insgesamt gibt es zwei Möglichkeiten:

- Geld nach der Steuerzahlung auf das Verrechnungskonto überweisen

- Geld vorab auf das Verrechnungskonto überweisen, um die Steuer zu begleichen

Geld nach der Steuerzahlung auf das Verrechnungskonto überweisen

Hier ist bekannt wie hoch die angefallene Steuer ist und dieser Betrag kann dann ausgeglichen werden. Es kann somit eine Punktlandung werden. Nachteil bei dieser Variante ist, dass Sollzinsen anfallen. Bei Flatex sind dies unter Nutzung des Flex-Kredits 4,9 % oder regulär 7,9 %.

Damit keine Buchung mehr übersehen wird, empfiehlt es sich per E-Mail sich zu benachrichtigen lassen, wenn Abrechnungen erstellt werden. Dies funktioniert in der Web-Filiale unter “Post” -> “E-Mail Benachrichtigungen”.

Was kostet eine Überziehung bei Flatex?

Nun, sind es 1.000 Euro Überziehung so kostet das 4,9 % p.a. an Sollzinsen, das sind 49 Euro in einem Jahr oder rund 0,13 Euro am Tag. Das ist nicht die Welt, wenn das überwiesene Geld 5 Tage später ankommt, so wären das rund 0,65 Euro. Kein Grund für Drama.

Geld vorab auf das Verrechnungskonto überweisen, um die Steuer zu begleichen

Hier ist es zuerst notwendig den richtigen Zeitpunkt zu finden (siehe Kapitel zuvor) und vorab genügend Geld auf das Verrechnungskonto zu überweisen. Die Kernfrage ist hier: Wie hoch wird die Steuer denn ausfallen, wie viel muss überwiesen werden? Das hängt von mehreren Parametern ab, wie z. B. den ordentlichen und außerordentlichen Erträgen (Dividenden, Marktentwicklung, realisierte Verkäufe, Umschichtungen, …) und natürlich, wie der ETF ausgestaltet ist (synthetische ETFs, also jene die mit SWAPs arbeiten, haben größere, steuerliche Schwankungen).

Hier 2 Beispiele wie unberechenbar die steuerliche Last geplant werden kann. Aus Einfachheitsgründen wurden Euro-ETFs gewählt:

Amundi MSCI World UCITS ETF EUR (C) (ISIN LU1681043599), SWAP/synthetisch

Hier handelt es sich um einen SWAP-ETF und in der Tabelle zeigt sich der ausschüttungsgleiche Ertrag zum Meldestichtag für den ETF laut OeKB Meldung.

| Ausschüttungsgleicher Ertrag | Kurs zum GJ-Ende | Verhältnis AgE zum Kurs in % | |

| 20.04.2022 | 42,61 € | 396,34 € | 10,75% |

| 30.3.2021 | 9,79 € | 304,04 € | 3,22% |

| 23.4.2020 | 11,33 € | 295,07 € | 3,84% |

| 29.4.2019 | 18,02 € | 272,35 € | 6,62% |

| 29.4.2018 | 240,58 € |

Vom ausschüttungsgleichen Ertrag, am 20.4.2022 waren es 42,61 Euro sind sodann 27,5 % Steuer fällig. Das sind im Verhältnis zum jeweiligen Kurs großartige Schwankungen zwischen den Jahren drinnen, wenn auch sich diese Schwankung nicht im selben Ausmaß bei der Kurssteigerung zeigt. Wie soll die Planung für das nächste Jahr erfolgen auf Basis dieser Vergangenheitswerte?

iShares Core DAX UCITS ETF (DE) (ISIN DE0005933931), voll replizierend

Nicht viel anders sieht es bei diesem voll replizierten ETF aus. Die gemeldeten ausschüttungsgleichen Erträge waren hier zwischen 9 bis über 14 %, wobei von Jahr zu Jahr es nicht immer zu Kurszuwächsen gekommen ist.

| Ausschüttungsgleiche Erträge | Kurs zum GJ-Ende | Verhältnis AgE zum Kurs in % | |

| 15.09.2021 | 3,9139 | 43,61 | 8,97% |

| 11.11.2020 | 4,8365 | 33,72 | 14,34% |

| 18.10.2019 | 3,2001 | 37,51 | 8,53% |

| 26.9.2018 | 6,9447 | 38,15 | 18,20% |

| 27.09.2017 | 5,6002 | 38,53 | 14,53% |

| 28.11.2016 | 3,0858 | 34,48 | 8,95% |

Mit diesen Daten kann natürlich eine Schätzung abgegeben werden und das Verrechnungskonto vorab dotiert werden, doch ist es die viele Zeit und das Nachdenken tatsächlich wert oder lässt man einfach einen pauschalen Betrag stehen bzw. überweist nach der Abbuchung den Fehlbetrag um das Verrechnungskonto auszugleichen?

Lassen Sie sich auf alle Fälle nicht verrückt machen wegen der anstehenden Steuerzahlung auf die ausschüttungsgleichen Erträge.

Fazit

In diesem Beitrag wird gezeigt, wie die Abrechnung der ausschüttungsgleichen Erträge in der Praxis bei Flatex funktioniert. Dabei wurde ein reales Beispiel erklärt. Von der Abrechnung der Steuer auf die ausschüttungsgleichen Erträge nach der Meldung des steuerlichen Vertreters des gekauften Vanguard ETFs an die Österreichische Kontrollbank (OeKB). Flatex hat die Steuer abgebucht für die gehaltenen ETF-Anteile.

Gleichzeitig wurden auch die bisherigen Anschaffungskosten erhöht, damit keine Doppelbesteuerung zum späteren Verkaufszeitpunkt passiert. Wie dies nachgeprüft werden kann, zeigt ebenso dieser Beitrag auf.

Am Ende des Beitrags wird erörtert wann denn in etwa mit der Meldung der ausschüttungsgleichen Erträge gerechnet werden kann und wie schwer es ist im vorhinein festzustellen, mit welcher Steuerschuld aus den ausschüttungsgleichen Erträgen zu rechnen ist. Eine Vorab-Schätzung ist ungemein schwer, durch die vielen Parameter die auf die Ermittlung der ausschüttungsgleichen Erträge einwirken. Entweder rechtzeitig das Verrechnungskonto mit einem stattlichen Betrag dotieren und im Fall von Flatex mit den Negativzinsen zurecht kommen oder ein paar Tage im Minus sein und das Konto sodann ausgleichen.

Allgemein: sich bitte nicht verrückt machen lassen wegen der Steuerzahlung auf die ausschüttungsgleichen Erträge.

Andreas ich danke dir – das ist wirklich der beste Artikel, welcher sich zu diesem Thema im Netz befindet und ich finde Flatex selbst sollte diesen zur Erklärung in deren FAQs verwenden. Es ist wirklich alles sehr gut nachvollziehbar. Für mich bleibt eine Frage zum Thema Quellensteuer offen die du vielleicht beantworten kannst: Laut Info Flatex: Gemäß der Investmentfondsrichtlinien (von 2018, RZ 542) ist geregelt, dass österreichische Anteilseigner die Quellensteuer über die eigene Veranlagung anrechnen lassen können. Demnach können Sie die neuen Abrechnungen mit dem vollen Quellensteuersatz für die Anrechnung auf Ihre Steuerlast beim Finanzamt verwenden. Bei deinen Ausführungen jedoch… Weiterlesen »

Servus Matthias,

wenn ich mir die Investmentfondsrichtlinien von RZ 542 bis 547 durchlese, so würde ich meinen, dass der steuereinfache Broker bereits alles mögliche getan hat. Wenn du meinst, dass du zu viel bezahlte Quellensteuer zurückholen magst, so musst du dich dann an die ausländischen Steuerverwaltungen wenden (siehe RZ 547) und dort deine Rückerstattungsanträge einbringen.

https://findok.bmf.gv.at/findok/volltext?dokumentId=b85f1a99-5c1f-488b-b94a-5ac662824f68&konsehId=80e34638-fc3e-40aa-830a-605935044199&segmentId=4ddfd7d9-b23f-4be5-8204-e2da628d3f0f

Kannst du ein wenig mehr über den Hintergrund deiner Frage berichten, warum du glaubst, dass keine Quellensteuern angerechnet wurden?

Gruß,

Andreas

Ich danke für deine sehr rasche Antwort Andreas. Zum Hintergrund: Im Grunde trat ich an Flatex heran, um grundsätzlich abzuklären, ob Flatex als steuereinfacher Broker die anrechenbaren Quellensteuern bei den KESt-Berechnungen der ausschüttungsgleichen Erträge berücksichtigt, oder ob das im Wege der Veranlagung geschehen muss. Es handelt sich bei den zugrundeliegenden ETFs jeweils um in Irland ansässige ETFs (Einer ist Luxenburg). Es handelt sich um Meldefonds, alle auf Flatex, alle meist die sehr großen ETF-Anbieter IShares, SPDR, XTrackers. Speziell habe ich mit Flatex über diesen gesprochen: IE00BJ0KDQ92 Ich wollte einfach wissen, ob Flatex hier Quellensteuern bereits anrechnet, oder ob ich das… Weiterlesen »

Erstmal vielen Dank für eine sehr ausführliche und professionelle Darstellung eines der komplexesten Themen im Wertpapiergeschäft. Ich habe den taktischen Fehler gemacht in Österreich ein Gemeinschaftsdepot mit meiner Frau aufzumachen. Als Folge führt Flatex keine Verlustverrechnung durch und seit der Jahressteuerbescheinigung 2023 werden auch die nicht verrechneten Verluste nicht mehr ausgewiesen. Jetzt muss ich für alle Verluste im Jahr die Berechnung gem. deiner Ausführung selbst vornehmen und bei Finanzamt geltend machen: Dazu habe ich folgendes Verständnisproblem. In deinem Vangard Beispiel beträgt die Brutto-Thesaurierung 0,0171 USD/Anteil um diesen Wert wird auch der Einstandskurs korrigiert. Die abgeführte Steuer orientiert sich aber an… Weiterlesen »

Vielen Dank für diese wichtige Erklärung. Kann das theoretisch bedeuten, dass man über Jahre hinweg viel Steuern zahlt, auch wenn das Wertpapier mit Verlust verkauft wird? Zum Beispiel, ich kaufe thesaurierende ETFs für €10.000. Über zehn Jahre zahle ich auf die ausschüttungsgleiche Erträge Vorabsteuer. Doch im elften Jahr sinkt der Wert der ETFs und ich verkaufe sie für €9.000. Obwohl der Verlust €1.000 beträgt, habe ich auf die ausschüttungsgleiche Erträge viel Vorabsteuer gezahlt. Kann das passieren?

Ja, das kann passieren.

Es gibt bei einem Wertpapier unter anderem das Kursrisiko, das heißt du kaufst teurer ein als du dann verkaufst. Das ist das Risiko das mit so einem Investment einher geht.

Allgemein ist es schon so, dass man davon ausgeht, dass das Wertpapier Kurssteigerungen haben wird über einen längeren Zeitraum. Wer sich nicht wohl fühlt mit dem Gedanken des Kursrisikos und anderen typischen Wertpapierrisiken, für den sind Wertpapiere dann leider nichts. Man muss sich über die Risiken bewusst sein und auch damit gut leben können.

Die Steuer ist hier nur ein Teil des “Risikos”.

Danke! Ich verstehe und akzeptiere das Preisrisiko. Was ich nicht verstehe ist, warum ich viel Steuern zahlen muss, wenn ich mit Verlust verkaufe. Ich glaube, dass es in anderen Ländern anders funktioniert. Aber ich weiß, dass man Steuern nicht verstehen muss, man muss sie nur akzeptieren und bezahlen.

Wenn du innerhalb eines Kalenderjahres die Verluste realisierst, hast die Möglichkeit des Verlustausgleichs. Über mehrere Jahre ist das nicht möglich. Es fühlt sich nicht fair an, aber es ist überschaubar. Hättest du ein Einzelinvestment gehabt in Form einer Aktie, so wäre es nicht anders. Du bezahlst auf die Dividende Steuern, du zahlst Gewinnsteuern, wenn du kleinere Teile mit Gewinn verkaufst und wenn du aber später unterm Strich einen Verlust einfährst beim Restverkauf, so ist es die selbe Situation. Steuern davor bezahlt und am Ende doch ein Verlust. Diesen Verlust kannst du dann in diesem Jahr mit Dividenden, Ausschüttungen, real. Wertpapier… Weiterlesen »

Hallo Andreas! Danke für die Erklärungen, ich konnte damit fast alles nachvollziehen, was bei meiner Fondsthesaurierung passiert. Lediglich eines kann ich mir nicht erklären: es wird mit dem Durchschnittswert aller Käufer ausgebucht aber mit leicht unterschiedlichen Werten wieder eingebucht. Wie kommt es dazu? Ein Beispiel dazu ist in deinem Beitrag über negative Thesaurierung (https://www.broker-test.at/news/negative-thesaurierung-bei-etf-fonds-wie-das/), dort sind die Screenshots der Depotumsätze unter anderem falsch beschrieben (Ausbuchungen, die negativ sind und Einbuchungen die positiv sind, sind vertauscht). In dem Artikel steht dann “Ausbuchung aller Käufe zu unterschiedlichen Anschaffungskosten” – das ist ja falsch, weil es wird zum Durchschnittswert ausgebucht. Und die Einbuchungen… Weiterlesen »

Hallo Andreas,

ich habe meinen Thesaurierenden ETF verkauft, und danach habe ich bemerkt dass Flatex bei 2 Thesaurierungen die Anschaffungskosten nicht erhöht hat. Jetzt darf ich die zu viel bezahlte KESt im Wege der Einkommensteuerveranlagung zurückerstatten lassen.

Jetzt die Frage bei welchem Kennzahl und was genau eintragen soll.

981 – Tatsächlicher Gewinn?

899 – Bezahlte KeSt?

Ist es so richtig?

Muss ich hier nur den einen ETF einführen, oder muss ich alles was ich in diesem Jahr gehabt habe ( ausschüttungsgleiche Erträge von anderen Fonds, ect.)

Danke!

Hallo Andreas,

danke für den Betrag.

verstehe jedoch eines nicht: “minus der anrechenbaren Quellensteuer die mit 27,5 % zu dividieren ist”

warum muss man die Quellensteuer mit 27,5% dividieren?

Hallo Andreas! Vielen Dank für das Video. Ich habe jetzt alle meine AgE kontrolliert – bzgl. Steuerabzug. Ich habe einen inländischen ETF (ATX) und da gab es bezüglich der einbehaltenen Steuer von Flatex eine Differenz zu Pkt. 12 der OeKB. Lt. Flatex muss mann bei Inlandsdividenden noch den Betrag aus Pkt 11.1 addieren?

Generell noch eine kurze Frage: wenn von Abrechnungsfehlern bei Flatex gesprochen wird, bezieht sich das hauptsächlich auf die einbehaltene Steuer oder die Erhöhung des Einstandspreises?

Herzlichen Dank!

Hallo Andreas! Vielen Dank für die hervorragende, systematische, nachvollziehbare Ausführung! Ich wurde gerade zum ersten Mal “Opfer” der Vorsteuer bei einem thesaurierenden Fonds (bislang habe ich immer aus persönlicher Präferenz auf ausschüttende Fonds gesetzt). Mein Problem ist jetzt, dass sich dadurch meine private Buchhaltung massiv verkompliziert. Ich möchte einfach wissen, wie ist der aktuelle G/V-Stand. Bislang war das sehr einfach – Flatex zeigt mir das ja an, und ich brauchte bislang nur Einstandskurs und Marktkurs. Den aufgewerteten EInstandskurs, den Flatex bei thesaurierenden Fonds anzeigt, kann ich ja nicht mehr verwenden – er stimmt ja nicht mit dem tatsächlichen Einstandskurs überein.… Weiterlesen »

Hallo Bernhard,

ich empfehle hier immer die Verwaltung des Portfolios selbst zu übernehmen, ein Broker ist dafür nicht gedacht. Ich empfehle hier entweder das gute alte Excel oder Programme wie Portfolio Performance https://www.broker-test.at/portfolio-software/

Grüße,

Andreas

Hallo Andreas,

danke für die rasche Antwort!

Ja, ein Broker ist dafür nicht gedacht – aber er hat es bislang ohne Mehraufwand mitgemacht 🙂

Ich schau mir Deinen Beitrag zu den Programmen an – aber ich glaube ich nehme eher die Unschärfe in Kauf, als zu viel Zeit da reinzustecken. Vor allem investiere ich nach Möglichkeit ohnehin in ausschüttende Fonds – in dem einen Fall gab es leider nur einen thesaurierenden.

VG,

Bernhard

Servus Bernhard,

aber nicht vergessen, auch Ausschütter können ausschüttungsgleiche Erträge haben 😉

Würde mich auch nicht verrückt machen lassen, wichtig ist, die Richtung stimmt.

Grüße,

Andreas

Hallo Andreas, hallo Leser,

gibt es hierzu irgendeine Liste oder Seite auf der ich einsehen kann ob mein Fond bei flatex diese Abgaben auch hat oder nicht?

Hallo Dennis,

was meinst du mit Abgaben? Ob auch dein Fonds ausschüttungsgleiche Erträge hat? Dann ist die Antwort mit großer Sicherheit “Ja”.

Hier kannst du mehr über deinen Fonds erfahren:

https://www.broker-test.at/steuern/etfs-und-fonds-versteuern/

Gruß,

Andreas

Hallo Andreas,

vielen dank für deine Antwort und der Verlinkung der Versteuerung,

ich habe als beispiel den FTSE All world High Dividend, da dieser ja dividende ausschütten habe ich nicht gedacht das es hier zu ausschüttungsgleichen Erträgen kommt, nunja das wird sich wohl mit der zeit zeigen ob dieser das auch hat oder nicht.

grüße

Dennis

Servus Dennis,

das ist ein sehr weit verbreiteter Irrglaube, vermutlich kommt dieser aus Deutschland. Oder es ist viel Hoffnung & Wunsch oftmals dabei. Fakt ist, gleich ob Ausschütter oder Thesaurier, ausschüttungsgleiche Erträge können beide Ausschüttungsarten bei den Fonds haben. Dein Beispiel unterstreicht es ja auch:

https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=IE00B8GKDB10

Gruß,

Andreas

Hallo Andreas, Vielen Dank für die klarste Erklärung der Berechnung der ausschütungsgleichen Erträge, die ich im Internet gefunden habe. Ich habe nur noch eine Frage und zwar im welchen Jahr soll dieser ausschütungsgleiche Ertrag in der Steuererklärung berücksichtigt werden (z.B. für jemanden, der diesen ETF in seinem ausländischen Broker-Konto hält)? In deinem Beispiel des Vanguard ETF ist das untersuchte Geschäftsjahr 01/07/2020 – 30/06/2021 und das Datum, an dem die Steuer für diesen ausschütungsgleichen Ertrag fällig ist, ist der Tag, an dem der Fond seine jährlichen Daten meldet, also der 17/01/2022. Also wann sollte man diesen auschütungsgleichen Ertrag in der österreichischen… Weiterlesen »

Servus Dorian,

es zählt der Tag der Meldung, also 17.1.2022… heißt Berücksichtigung für das Kalenderjahr 2022. Die Steuererklärung ist dafür dann in den ersten Monaten 2023 fällig.

Gruß,

Andreas

Das bedeutet ja, dass ETFs bei denen Ausschüttungsgleiche Erträge anfallen, grob benachteiligend für die Performance sind.

Wenn ich 1 am 16.1.2022 Anteile kaufe, und am 17.1.2022 Steuern für Erträge zahlen muss, die meine Persönliche Rendite nicht beinflusst haben, da sie im Vorjahr angefallen sind, und lediglich die Meldung am 17.1.2022 durchgeführt wurde, dann starte ich ja direkt mit Verlust in meine Investition.

Du hast vergessen, dass mit der Meldung auch deine Anschaffungskosten angepasst werden und im Fall des Verkaufs mit über den Verlustausgleich ausgeglichen wird.

Hallo Andreas, danke für die Erklärung. Nichts davon findet man bei den Brokern selbst!

Wäre es da eigentlich nicht zielführender einen NICHT steuereinfachen Broker zu verwenden und am Jahresende??? beim Verkauf??? den Steuerberater die Abrechnung machen zu lassen (Vorausgesetzt der kennt sich damit aus)

Eine andere Option wäre evtl. auch in DE eine Firma zu gründen und über die, die Investitionen durchzuführen.

Nehmen den “Schmarren” der hier in AT diesbezüglich läuft eigentlich alle hin oder kann man sich an jemanden wenden der politisch bestrebt ist da was zu ändern?

Was sagst du dazu?

Hallo Andreas,

Ich habe gerade gesehen, dass mein ETF negativ thesauriert hat bzw. die Steuer (21,28€) auf einmal negativ verrechnet wurde und vom meinem Cash-Konto abgezogen wurde.

Ich bin mir sicher, dass das alles mit rechten Dingen zugeht und in Ordnung ist aber könntest du bitte erklären warum das so gemacht wurde bzw. was dahinter steckt, dass ich plötzlich etwas schuldig bin?

Vielen Dank im Voraus und für deinen Kontent 🙂

FG Daniel

Hallo Daniel,

mit dem obigen Beitrag müsstest du dies selbst nachvollziehen können. Fehlt dir etwas?

Gruß,

Andreas

Hallo Andreas,

Ich verstehe nicht warum bei der Thesaurierung auf einmal Steuern fällig sind…?

FG Daniel

Das findet sich gleich zu Beginn des Beitrags:

https://www.broker-test.at/steuern/fondsthesaurierung/#Ausschuettungsgleiche_Ertraege

Inklusive der näheren und weiteren Informationen zum Thema ausschüttungsgleiche Erträge. Viel Spaß beim Lesen. Wird länger dauern, wenn du es ganz genau wissen willst.

Servus Andreas,

Ich wollte mich kurz für deine tolle Arbeit und diesen wirklich aufschlussreichen Artikel bedanken. Super detailliert erklärt und aufbereitet um einen guten Einblick in die (doch etwas komplexere) Steuerthematik von Fonds/ETFs zu erhalten. Danke!

LG

Jakob

Oh, danke dir Jakob, dass du Dir Zeit genommen hast für die netten Worte. Das freut mich!

Lieben Gruß,

Andreas

Hallo Andreas, ich hätte eine konkrete Frage zur Darstellung bei Flatex. Ich bespare für meine Kinder einen theaurisierenden MSCI Word. Bis dato einbezahlt: 550€ Bei der “Ertragsmitteilung – thesaurierender transparenter Fonds” beträgt die Bruttothesaurierung 18,58€ Die einbehaltene Steuer beträgt 4,57€ Der Einstandspreis wurde nun auf 568,58€ erhöht (und die 4,57 vom Cash Konto abgebucht) FRAGE: Für die absolute Depotentwicklung wird nun der Betrag von 568,58€ herangezogen. Dies ist meiner Meinung nach aber nicht ganz korrekt dargestellt, da meiner Meinung nach der bisher erfolgte einbezahlte Betrag 554,57€ die Referenz für eine Entwicklung sein sollte (550€ + 4,57€)? Wie siehst du dies?… Weiterlesen »

Noch als Zusatz:

Klar ist, das für eine KEST Betrachtung bei Verkauf der erhöhte Wert heranzuziehen ist – Thema Doppelbesteuerung.

Aber damit ich ohne eine KEST Berücksichtigung meine potentielle Entwicklung sehen könnte, wären meiner Meinung nach alle bezahlten Kosten ins Verhältnis zu setzen mit dem momentanen Istwert (inkl. Bruttotheaurisierung)?

Habe zuvor zu früh auf senden gedruckt.

Wird die Bruttotheaurisierung irgendwie beim akutellen Istwert mitberücksichtigt? (z.B. wie bei Dividende bei Aktien)

Hallo Josef,

am Ende ist die Antwort: Portfolio Verwaltung Software benutzten.

Ein Broker ist mE nicht die richtige Wahl zur Darstellung einer Perfomance und nicht geeignet für ein Controlling. Dafür gibts Software. Portfolio Performance z. B. kann ich wärmstens ans Herz legen. Alternativ Excel und selbst schnitzen, das was man möchte.

https://www.broker-test.at/portfolio-software/

Gruß,

Andreas