Das Wichtigste zusammengefasst

- Tipp: Nicht-Meldefonds und nicht steuereinfache Broker für ETF und Fonds vermeiden!

- Alle Angaben ohne Gewähr! Wenden Sie sich an eine Steuerberaterin oder einen Steuerberater – diese Informationen sind lediglich eine Idee, wie es vielleicht gehen könnte!

- Meldefonds vs. Nicht-Meldefonds – unterschiedliche Behandlung in der Versteuerung

- Ausschüttungen vs. ausschüttungsgleiche Erträge in der Versteuerung

- my.oekb.at – die veröffentlichten Steuerdaten für Meldefonds herausfinden

- Erklärung der Steuerdaten des Meldefonds in der Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen

In diesem Ratgeber

Einleitung

- Kontrolle der Abrechnungen des steuereinfachen Brokers

- Verwendung eines nicht steuereinfachen Brokers und die Berechnung der Steuer muss selbst erfolgen

Kontrolle der Abrechnungen des steuereinfachen Brokers

Sie haben einen steuereinfachen Broker wie Flatex, DADAT, easybank, etc. oder einfach Ihre Hausbank und möchten feststellen, wie die Zahlen zustande kommen? Dann ist dieser Beitrag etwas für Sie. Das Thema Versteuerung in der Einkommensteuererklärung ist dann jedoch nichts mehr für Sie, denn das erledigt bereits ihr steuereinfacher Broker.Verwendung eines nicht steuereinfachen Brokers und die Berechnung der Steuer muss selbst erfolgen

Sie haben einen Broker im Ausland und müssen sich nun um das Thema Versteuerung kümmern? Mein Beileid an dieser Stelle. Es ist einiges an Arbeit und natürlich auch Risiko, dass alles auch korrekt versteuert wird. Überlegen Sie sich also, ob nicht die Verwendung eines steuereinfachen Brokers für Fonds/ETFs klüger wäre. Ansonsten diesen Beitrag aufmerksam studieren.Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenMeldefonds oder Nicht-Meldefonds?

Zu Beginn muss geklärt werden, ob es sich um einen Meldefonds oder Nicht-Meldefonds handelt.

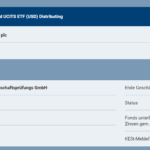

Ob ein Fonds bzw. ETF in Österreich zugelassen ist können Sie über die Website der der Österreichischen Kontrollbank (OeKB) überprüfen, die früher unter Profitweb.at erreichbar war und nun unter my.oekb.at zu finden ist.

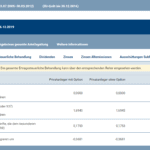

Im Ergebnis können Sie dann sehen, um welche Fondsart dass es sich handelt, welche Zahlstelle in Österreich es gibt und wer der steuerliche Vertreter in Österreich ist und seit wann der Vertrieb in Österreich zugelassen ist. So könnte ein Ergebnis aussehen, hier anhand des Beispiels „Vanguard FTSE All-World UCITS ETF (USD) Distributing“ mit der ISIN IE00B3RBWM25.

Gibt es keine Antwort auf Ihre Abfrage so wird es wohl so sein, dass der ETF in Österreich nicht zugelassen ist und es sich so um keinen Meldefonds handelt.

Nicht-Meldefonds: pauschale Besteuerung

Bei einem Nicht-Meldefonds gibt es keine steuerlichen Daten die übermittelt werden. Damit heißt es zum Jahreswechsel den Fonds pauschal zu besteuern.

- 27,5 % KESt auf 90 % des jährlichen Kursgewinns fällig

- bzw. mindestens aber 27,5 % KESt auf 10 % des ETF-Werts am Jahresende

Es ist kompliziert, daher im Vorfeld einen Nicht-Meldefonds vermeiden. Ebenso ist hier die Tendenz vorhanden, dass vorab eher mehr Steuer zu zahlen ist, damit der Staat auf der sichereren Seite ist .

Meldefonds

Bei einem Meldefonds werden die Ausschüttungen und ausschüttungsgleichen Erträge besteuert. Dies erfolgt bei einem steuereinfachen Broker mit Sitz oder Niederlassung in Österreich vom Broker selbst, bei einem nicht steuereinfachen Broker hat sich der Anleger darum zu kümmern.

Ausschüttungen vs. ausschüttungsgleiche Erträge

Der Unterschied zwischen Ausschüttungen und ausschüttungsgleiche Erträge ist, dass die Ausschüttungen auch tatsächlich beim Investor sofort ankommen, während die ausschüttungsgleichen Erträge die thesaurierenden Erträge bzw. Erlöse darstellen. Der Staat möchte für diese Erträge jedoch auch Steuern jährlich sehen und nicht bis zum Verkauf warten müssen. Daher wird unterschieden in Ausschüttungen und ausschüttungsgleiche Erträge. Ganz gleich ob Ausschüttung oder ausschüttungsgleicher Ertrag, beide setzen sich aus den ordentlichen Erträgen und außerordentlichen Erträgen zusammen:

Ordentliche Erträge: 100 % KESt

- Zinsen

- Dividenden

Ordentliche Erträge sind bei einem Fonds beispielsweise die Zinsen bzw. Dividenden. Hier ist die volle Kapitalertragsteuer von 27,50 % fällig.

Außerordentliche Erträge: 60:40 Regel bei der KESt

Bei einem Fonds sind außerordentliche Erträge z. B.

- realisierte Kursgewinne

- realisierte Kursverluste

- Erträge aus Wertpapierleihe

- Swap-Erträge

Die außerordentlichen Erträge werden bei Thesaurierung mit 60 % der 27,50 %igen Kapitalertragsteuer sofort besteuert in Form der ausschüttungsgleichen Erträge, beim Verkauf des Fonds werden dann die restlichen 40 % der 27,50 %igen KESt schlagend. Die Berechnung erfolgt durch den steuerlichen Vertreter und dieser meldet die Erträge an die OeKB. Werden die außerordentlichen Erträge jedoch sofort ausgeschüttet, so fällt hierfür natürlich sofort 100 % KESt an in der Höhe von 27,50 %.

Soweit, so gut. Doch es gibt darüber hinaus auch noch mehr, denn es kann auch passieren, dass ein Ausschütter auch ausschüttungsgleiche Erträge hat und umgekehrt, dass ein thesaurierender Fonds auch einmal eine Ausschüttung hat. Es gibt hier keine 100 %ige Sortenreinheit.

my.oekb.at vormals Profitweb: Steuerdaten erheben

Nun geht es ans Eingemachte! An die Erhebung der gemeldeten Steuerdaten des steuerlichen Vertreters des Fonds an die OeKB. Waren bis Anfang Dezember 2020 die Daten unter profitweb.at einsehbar, so hat die OeKB nun ein neues Portal gestartet. Dieses ist unter my.oekb.at abrufbar.

Der Abruf der Steuerdaten kann jedoch auch direkt über diese URL erfolgen:

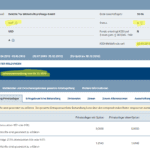

Wie konkret der Abruf erfolgt, wird anhand des Beispiels Vanguard FTSE All-World UCITS ETF (USD) Distributing mit der ISIN IE00B3RBWM25 gezeigt.

Was sagen einem die Zahlen denn genau?

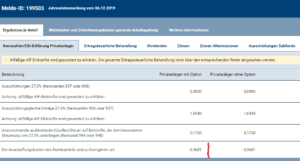

Achtung: Wie auch my.oekb.at darauf hinweist, sind allfällige AIF-Einkünfte gesondert zu erklären. Dies kann überprüft werden über den Reiter „Ertragssteuerliche Behandlung“ ob welche vorliegen. Dieser Punkt „13 Steuerpflichtige AIF Einkünfte“ wird vermutlich in den meisten Fällen leer sein.

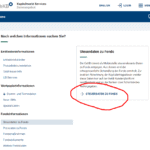

Je Anteil, diese notieren in US-Dollar wurden zum Stichtag 6.12.2019 folgende Steuerdaten festgestellt:

- Ausschüttungsgleiche Erträge von 1,6943 US-Dollar je Anteil

- Anzurechnende ausländische Qellensteuer): 0,1753 US-Dollar je Anteil

- Die Anschaffungskosten des Fondsanteils sind zu korrigieren um: -0,3681 US-Dollar je Anteil

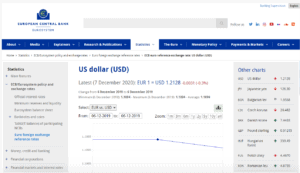

Die Vorgehensweise ist die, dass zum Stichtag 6.12.2019 nachgesehen werden muss, wie viele Anteile man denn an diesem ETF im Depot gelagert waren. Ebenso muss herausgefunden werden, welcher Kurs zwischen US-Dollar und Euro am 6.12.2019 laut EZB festgestellt wurde. Warum muss das gemacht werden? Eh klar, wir leben in Österreich und führen unsere Steuern hier ab. Da hilft der US-Dollar nichts, sondern es muss der Euro her.

Die Anzahl der Anteile im Depot ist eine höchstpersönliche Feststellung, der Kurs des US-Dollars zum Euro findet sich auf der Website der EZB.

Danach heißt es rechnen, so wie z. B. hier:

Bei der Berechnung wird unterschieden in

- Erklärung von Erträgen aus thesaurierenden Meldefonds

- Erklärung für ausschüttende Meldefonds

- Erklärung von rechtzeitig gemeldeten Ausschüttungen

- Erklärung von nichtgemeldeten Ausschüttungen

Thesauriende Fonds bzw. nur ausschüttungsgleiche Erträge

„Wird die Ausschüttung im Zuge der Jahresmeldung gemeldet, bestehen keine Bedenken, die in den Steuerdaten nicht gesondert angeführten ausgeschütteten Einkünfte und die ausschüttungsgleichen Erträge in Summe in der Kennzahl 937 (bei ausländischem Depot) bzw. der Kennzahl 936 (bei inländischem Depot) anzuführen.“

Ausschüttende Fonds

Passieren hier beim ausschüttenden Fonds auch ausschüttungsgleiche Erträge, so sind diese genau so zu erfassen wie bei den thesaurierenden Meldefonds, siehe oben. Hier ist immer die Jahresmeldung heranzuziehen. Komplexer wird es jedoch bei Ausschüttungen. Hier wird unterschieden in bereits an my.oekb.at gemeldete Ausschüttungen und nicht gemeldete Ausschüttungen.

Erklärung von rechtzeitig gemeldeten Ausschüttungen

Gibt es bereits eine Meldung auf my.oekb.at der erhaltenen (zugeflossenen) Ausschüttung so ist diese Ausschüttung in der Erklärung anzugeben. unter den Kennzahlen 897 bzw. 898 (siehe dann weiter unten).

Praxis Tipp: Oft ist es so, wie z. B. im obigen Beispiel auch gleich ersichtlich, dass ein ausschüttender Fonds im Zuge der Jahresmeldung seine Ausschüttungen erst meldet. Hier ist es ein einfaches, genau so wie oben beschrieben vorgehen wie bei einem thesaurierenden Fonds, denn die ausgeschütteten Erträge werden nicht gesondert angeführt sondern in einem, in den ausschüttungsgleichen Erträgen. Gleichzeitig sind jedoch die Ausschüttungen unterjährig zugegangen und daraus ergibt sich ein Dilemma für die AnlegerInnen in Österreich. Nachdem mancher Fonds die Ausschüttung an den steuerlichen Vertreter nicht (rechtzeitig) meldet, kann der steuerliche Vertreter keine Meldung an die OeKB schicken. Somit muss der Broker die Ausschüttung voll versteuern. Danach muss der steuerliche Vertreter die bislang nicht gemeldeten Ausschüttungen in der Jahresmeldung berücksichtigen und so kommt es zu einer unvorteilhaften Doppelversteuerung bei der Konstellation „Ausschütter und keine Ausschüttungsmeldungen“.

Erklärung von nichtgemeldeten Ausschüttungen

Hat der Meldefonds ausgeschüttet und ist diese Ausschüttung aber noch nicht gemeldet, so handelt es sich um eine nichtgemeldete Ausschüttung. Hier erklärt das Bundesministerium für Finanzen unter dem Punkt 266, dass diese Ausschüttungen ebenso erfasst werden müssen. Alle Ausschüttungen die einem in einem Kalenderjahr zugeflossen sind, müssen versteuert werden, auch wenn die Jahresmeldung für diesen Fonds erst im nächsten Kalenderjahr veröffentlicht wird.

Steuererklärung: E1 und E1kv

Eine Erklärung der Steuerdaten kann nur über eine Einkommensteuererklärung (E1) bzw. dessen Anhang erfolgen. Wer bislang nur eine Arbeitnehmerveranlagung durchgeführt hat, muss einen Antrag stellen, dass ab sofort eine Einkommensteuererklärung folgen wird. Wie dieser Antrag zu stellen ist und wo, das verrät dieser Beitrag.

Die Erklärung, also die Versteuerung erfolgt über die Beilage zur E1, nämlich der E1kv. Diese nennt sich Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen.

Versteuerung von Ausschüttungen und ausschüttungsgleichen Erträgen

Im Absatz darüber wird die Berechnung der zu versteuernden Daten gezeigt. Nun gilt es diese Daten in die Erklärung einzusetzen.

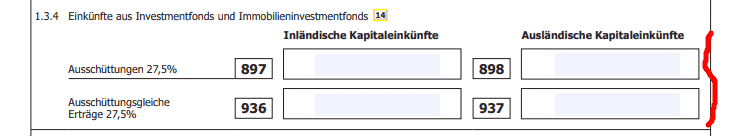

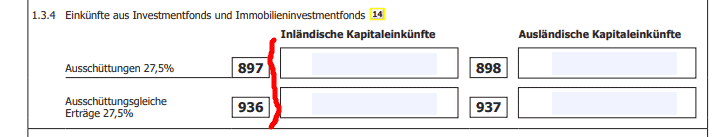

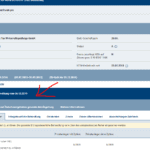

Wenn die Anteile am Fonds bzw. ETF auf einem Depot im Ausland gehalten werden, so sind die rechten Spalten der E1kv relevant. Hier sind die ausländischen Kapitaleinkünfte einzutragen. Dazu gehören sowohl die Ausschüttungen als auch die ausschüttungsgleichen Erträge.

- Kennzahl 898: hier die Ausschüttungen eintragen der Auslandsdepots

- Kennzahl 937: hier die ausschüttungsgleichen Erträge der Auslandsdepots

Es könnte auch der Fall sein, dass die Fonds von inländischen Depots freiwillig veranlagt werden, z. B. für einen depotübergreifenden Verlustausgleich. Dafür sind dann die Zahlen 897 bzw. 936 der linken Spalten heranzuziehen.

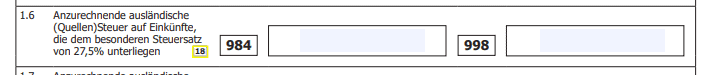

Gibt es eine anrechenbare Quellensteuer, so ist diese im Falle eines Auslandsdepots auf der rechten Seite unter der Kennzahl 998 anzuführen:

Das war es auch schon wieder in Hinblick auf die jährliche Versteuerung von Ausschüttungen bzw. ausschüttungsgleichen Erträgen.

Moment mal, jetzt muss ich Jahr für Jahr auch auf ausschüttungsgleiche Erträge Steuer bezahlen und beim Verkauf bezahle ich auch auf die Kursgewinne nochmals Steuer. Das ist ja eine Doppelbesteuerung! Nein, ist es nicht, denn die Anschaffungswerte werden erhöht. Darum gibt es auch die Zeile „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“ auf der Datenseite von my.oekb.at. Mehr dazu im nächsten Absatz.

Verkauf von Fondsanteilen

Irgendwann geht es dann auch wieder an den Verkauf der Anteile. Wie erfolgt dann die Versteuerung?

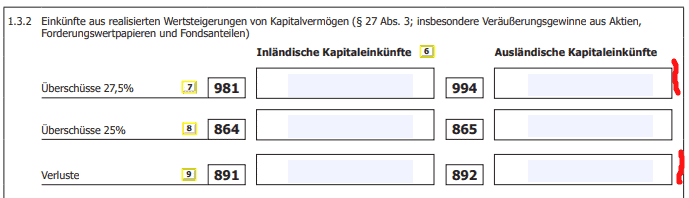

Wird ein Fondsanteil mit Gewinn über einen Broker im Ausland verkauft, so ist dieser Gewinn in die Kennzahl 994 einzutragen. Wurde leider ein Verlust realisiert, so ist die Kennzahl 892 beim ausländischen Broker die richtige Kennzahl.

Wird die Veräußerung der Anteile von einem inländischen Depot, sprich steuereinfachen Broker freiwillig veranlagt, so sind hier die korrespondierenden linken Spalten die richtigen. Hier ist die Kennzahl 981 für realisierte Gewinne die richtige bzw. die Kennzahl 891 für realisierte Verluste.

Die Anschaffungskosten sind hier Jahr für Jahr um die gemeldete Zahl aus „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“ zu korrigieren. In Ausnahmefällen, wie unserem Beispiel ist es leider hier so, dass die Anschaffungskosten hier sogar gesenkt werden und so die Differenz zwischen Anschaffungskosten und Verkaufserlös sogar vergrößert wird und somit mehr Steuer zu bezahlen sein wird. Im Regelfall ist dies jedoch nicht der Fall.

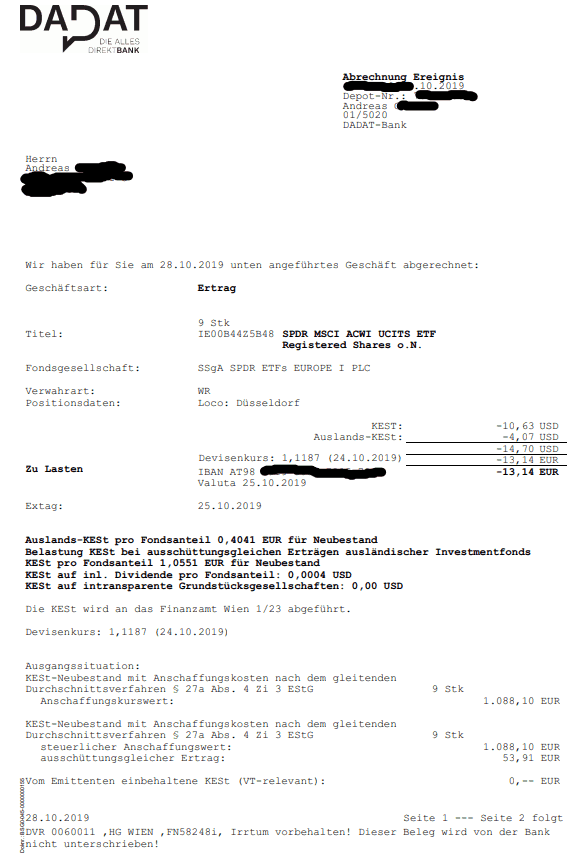

Der Tipp erfolgt auch hier wieder: Ein steuereinfacher Broker kümmert sich hier um alles und erstellt auch gut nachvollziehbare Abrechnungen, wie hier das Beispiel der DADAT Bank zeigt:

Alle steuereinfachen Broker haben hier ähnlich aussagekräftige Abrechnungen, einzig Flatex tanzt hier aus der Reihe. Auf der Abrechnung selbst werden zum Stand Dezember 2020 keine nähere Informationen zur Erhöhung der Anschaffungskosten.

Fragen, Kommentare?

Das war soweit die Idee, wie die Versteuerung von Fonds- bzw. ETF-Anteile passiert zum Stand Dezember 2020. Ob dies alles korrekt ist? Darauf gibt es keine Gewähr und daher lade ich alle Leserinnen und Leser ein ein Kommentar zu hinterlassen mit sachdienlichen Hinweisen zur Verbesserung des Beitrags.

Wer auf Nummer sicher gehen möchte bzw. sich all das nicht selbst antun möchte, der soll sich unbedingt an eine Steuerberaterin oder einen Steuerberater wenden. Diese haben die nötige Ausbildung und Expertise zur Beantwortung der Fragen.

Fehlt etwas? Gibt es Ergänzungen? Gibt es Fragen? Nutzen Sie die Kommentarfunktion dieser Seite und kommen wir ins Gespräch!

Hallo Andreas! Ein dickes Danke für die ausführlichen Erklärungen, ohne die ich im österreichischen Steuerjungel heillos verloren wäre!!! Leider treiben mich aber doch ein paar Fragen um, und ich würde mich über ein paar Hinweise sehr freuen! Und zwar Folgendes: Sparpläne bei TR, gerade angefangen Mitte 2023. Nun gibt es eine Ausschüttung, sagen wir der Einfachheit halber am 01.06., am 20.06. kommt die Ausschüttungsmeldung (Stichtag 20.06.) usw. bis Ende des Jahres. Nun habe ich am 20.06. aber mehr Anteile als am 01.06., d.h. mit dem Stichtag der Ausschüttungsmeldung zahle ich KONTINUIERLICH IMMER Steuern für Anteile, für die ich gar keine… Weiterlesen »

Hallo Tina, die erste und brennendste Frage: WARUM einen Sparplan bei einem ausländischen Broker?!? Willst du das wirklich so, was das an Arbeit auslöst! Dazu auch noch die „verbesserungsfähigen“ Steuerreports von Trade Republic. Überlege dir doch bitte, ob das nicht einfacher geht. Zu deiner Frage: Ja, das ist tatsächlich so, du übersiehst hier den Zeitpunkt des Verkaufs. Es ist hier genau anders rum dann. Dir geht die Ausschüttung noch zu am 1.6. und am 20.6. kommt dann die Meldung. Wobei es mich wundert, dass hier tatsächlich 3 Wochen dazwischen sind. Ist das ein fiktives Beispiel oder ist das Realität? Normalerweise… Weiterlesen »

Hallo! Ein ganz liebes Danke für die schnelle Antwort! Bei TR bin ich primär daher, weil das der einzige Broker war, der es zwar mit Ach und Krach, aber letztlich erfolgreich geschafft hat, das Identverfahren durchzuführen, nachdem 3 andere inkl. Flatex gescheitert sind. Einen Steuerreport von TR hätte ich auch gerne, aber der läßt noch auf sich warten, daher habe ich lieber schon mal angefangen. Es ist für mich vom Aufwand her auch nicht so dramatisch, wie man meinen könnte, da ich alle Zahlen (zugegeben, eine ziemliche Masse) schon in Calc habe und ich es gewohnt bin, mit Zahlenbergen zu… Weiterlesen »

Hallo, ad 1) Ich verstehe nicht, was konkret das Problem ist. Es gibt doch eine Ausschüttungsmeldung, wie du selbst schreibst. Diese ist heranzuziehen, wenn sie in der OeKB gelistet ist. ad 2) Das heißt nur, dass der Emittent die Ausschüttungen nicht an den steuerlichen Vertreter meldet und somit der steuereinfache Broker die Ausschüttung pauschal mit 27,5 % besonderer Steuersatz besteuern muss. Es gibt keine weiteren Anweisungen die der Broker verwenden könnte. In der Jahresmeldung müsste, könnte, sollten, die Ausschüttungen berücksichtigt werden. Da es aber übers Kalenderjahr geht, ist das dennoch bei nicht steuereinfachen Brokern keine schöne Sache. Wie ichs immer… Weiterlesen »

Hallo Andreas,

Danke für deine ausführlichen Ausführungen zu diesem leidigen Thema.

Ich habe mich mit deiner Anleitung auch an meine zwei kleinen ETF gewagt und festgestellt (zum Glück?), dass beide ETF (FR0010756114, IE00B60SX394) laut OeKB Meldefonds sind, ich aber nichts tun muss, weil bei allen Kennzahlen einfach 0 steht?

Ist meine Interpretation dahingehend korrekt oder kann dies andere Gründe haben?

Grüße

Markus

Servus Markus,

dein steuereinfacher Broker übernimmt dies für dich. Wenn nicht, dann sehe ich zumindest beim Amundi eine leichte Anpassung der Anschaffungskosten für die letzte Meldung.

Gruß,

Andreas

Servus Andreas,

Stimmt, da ist ein sehr kleiner Betrag vermerkt.

Leider laufen beide über den deutschen Neobroker Scalable. Mich wundert nur, dass dort so gut wie überall null steht, auch beim ETF von Invesco.

Weißt du welche Gründe das haben kann? Und ist dann wirklich, abgesehen von den Anschaffungskoten, nichts zu tun auch wenn der Broker nicht steuereinfach ist?

Gruß

Markus

Ich vermute einmal und die Vermutung liegt sehr nahe, dass das Geschäftsjahr nicht von Erfolg gekrönt war.

Ich würde hier nur sehen, dass die Anschaffungskosten angepasst werden müssen.

Hallo Andreas, danke für deine tollen Videos und Beiträge! Ich habe den gleichen MSCI World ETF (ISIN: IE00B4L5Y983) bei der Sparkasse in Österreich und bei Trade Republic. Zum vergleich habe ich mir die zu versteuernden Erträge von 01.12.2022 angesehen. Die Sparkasse kommt auf eine KESt von 0,46 USD pro Anteil und Trade Republic genau so. Rechne ich aber mit den Daten von MyOeKB, komme ich auf eine KESt von 0,66 USD pro Anteil. Was mache ich falsch? Ich verzweifle schon langsam, da ich mehrere ETF’s bei Trade Republic habe und diese nicht auf Richtigkeit mit der Sparkasse vergleichen kann. Um… Weiterlesen »

Hallo Clemens, ich habe mir die OeKB Meldung jetzt nicht gesondert angesehen, aber es gibt einen Unterschied zwischen Inlandsbroker und Auslandsbroker. Es ist die Auslands-KESt-VO. Das bedeutet, dass es unter Umständen sehr wohl sein kann, dass zwischen Inlandsbroker Sparkasse und Auslandsbroker (Daten aus OeKB-Meldung) es einen Unterschied gibt. Ich weise seit ein paar Jahren darauf hin, dass ich nicht nachvollziehen kann, warum Trade Republic in seinem Steuerreport so tut, als ob sie ein Inlandsbroker wären und nicht die OeKB Daten verwenden. Ebenso tat dies auch Scalable in seinem Steuerreport. Leider haben beide Broker kein Ohr für mein Anliegen und verweisen… Weiterlesen »

Hallo Andreas, vielen Dank für deine zahlreichen extrem guten und informativen Beiträge. Meine frage bezieht sich auf das steuerlich relevante Datum bei thesaurierenden ETFs. Verstehe ich das richtig, dass für die Steuer einzig und allein das Meldedatum des Fonds relevant ist? Wenn ich also zB. IE00BYX2JD69 (iShares MSCI World SRI UCITS ETF) betrachte, so hatte dieser die Meldung für das Geschäftsjahr 01.06.22-31.05.23 am 07.11.23. Bezüglich Steuer wird dabei dann der Bestand im Depot am 07.11.23 betrachtet, und darauf die angewant. Wenn man also im Geschäftsjahr des ETF gar keine Anteile besessen hat weil man sie erst zwischen Ende des Geschäftsjahres… Weiterlesen »

Servus Manuel,

genau so ist es, es ist relevant wie viele Anteile du am Meldestichtag hattest und darauf wird die jeweilige Meldung angewendet. Sie ist hinsichtlich des Geschäftsjahres des Fonds immer hinterher. Das betrifft aber dann auch deinen Ausstieg, denn du hast schon verkauft und damit ist es für dich erledigt. Es kommen hier keine späteren steuerlichen Nachforderungen mehr.

Grüße,

Andreas

Hallo Andreas,

ISIN DE000CU3RPS9

Emittent Société Générale? wie verält es sich mit ECF`s sind diese ebenfalls selbst zu versteuern?

auf https://my.oekb.at kein „Treffer“.

danke für die Info.

LG Heinz

Ein Zertifikat ist kein Fonds, daher auch keine Besteuerung als Fonds.

Hallo Andreas, vielen Dank für deine Beiträge, das ist tatsächlich die einige Quelle, wo ich im Web Antworten auf meine Fragen zur Versteuerung der ETFs in Österreich finden konnte. Nun eine Unklarheit habe ich noch. Du schreibst und auch der BMF erklärt es ähnlich: „Moment mal, jetzt muss ich Jahr für Jahr auch auf ausschüttungsgleiche Erträge Steuer bezahlen und beim Verkauf bezahle ich auch auf die Kursgewinne nochmals Steuer. Das ist ja eine Doppelbesteuerung! Nein, ist es nicht, denn die Anschaffungswerte werden erhöht. Darum gibt es auch die Zeile “Die Anschaffungskosten des Fondsanteils sind zu korrigieren um” auf der Datenseite… Weiterlesen »

Hallo Tomi,

da liegst du richtig bei Verlusten. Verluste sind einzementiert und mit Jahreswechsel ist der Verlust auch fixiert. Das Einzige was du hier machen kannst und versuchen solltest, ist im Rahmen des Verlustausgleichs Gewinne, Dividendenerträge, Ausschüttungen und ausschüttungsgleiche Erträge gegenzurechnen. Es gibt hier einen eigenen Beitrag zum Thema Verlustausgleich und ich habe erst vor kurzem wieder ein passendes Video dazu gemacht.

Bei deinem Beispiel wird die Vorabpauschale nur dann angerechnet im Rahmen des Verlustausgleichs, WENN das im selben Kalenderjahr passiert.

Gruß,

Andreas

Hallo Andreas,

ich habe noch nicht durchgeblickt ob ich beim Vanguard IE00B3RBWM25 in Österreich (Flatex) etwas unternehmen muss. Ich habe festgestellt dass im Vgl. zu ishares der Anschaffungskurs nie erhöht wird. Das heißt für mich dass die ausschüttungsgleichen Erträge nicht versteuert werden. Wie hoch ist hier der Nachteil gegenüber ishares. Ich gehe mal davon aus das zuviel Steuern zahlen ja nie ein Problem war 🙂

Hallo Gerald, ich verstehe dein Ansinnen, eine Antwort kann dir darauf aber niemand geben, weil jedes Jahr unterschiedlich ist von der Performance und und und und… man müsste sich das über all die bisherigen Jahre ansehen und durchrechnen und könnte für die Vergangenheit eine Aussage treffen und gleichzeitig schauen, was hat der Broker die letzten Jahre getan bzw. nicht getan. Das wäre eine Beschäftigung für einen verregneten Samstag Nachmittag 😉 Für mich persönlich: Wenn man all diese Fragen selbst nicht beantworten will, weil zu viel Aufwand oder Ungewissheit, dann sollte man sich für den anderen ETF entscheiden bei dem man… Weiterlesen »

Hallo Andreas,

irgendwie habe ich es nicht aus deinem Artikel herauslesen können, aber sobald unter „KEst-Meldefonds“ „J“ oder „J Absichtserklärung“ steht ist es ein Meldefonds richtig?

Konkret geht es um die beiden recht neuen IE0000ZVYDH0 & IE000JTPK610.

Danke und LG

Servus Julian,

wenn Absichtserklärung, dann ist es (noch) kein Meldefonds, sondern es gibt „nur“ eine Absichtserklärung dazu. Ebenso kann es vorkommen, dass ein Meldefonds auch zu einem Nicht-Meldefonds wird, wie z. B. bei vielen HSBC ETFs heuer passiert 🙁

Gruß,

Andreas

Danke für die Info. Ich schätze mal mit dem ETF IE00B4X9L533 werde ich nun grössere Probleme haben, er ist auf der Seite (mittlerweile?) als „N“ deklariert.

Habe den schon mehrere Jahre, aber nie etwas spezielles bemerkt wie beispielsweise beim „ARK Genomics“ ETF, welcher Jahresende einfach viel zu hoch besteuert wurde.. (der war aber auch nicht int der Liste von my.oekb.at)

Mal mit dem Buchhalter reden…

Servus David,

ganz genau, das ist so ein HSBC Fonds der aktuell als Nicht-Meldefonds läuft, nächstes Jahr sollte es wieder passen. Aktuell solltest du dir für dieses Jahr überlegen, was du damit machst. In der Telegram Community hat unsere Wissende ein paar Möglichkeiten gezeichnet. https://t.me/+lPRBOehj3b8zZGI0

Gruß,

Andreas

Hallo Andreas,

ich bin Österreicher und bin bei Flatex Österreich.

Jetzt habe ich festgestellt, dass 2 meiner ETFs am 01.08.23 umgestellt haben, auf nicht KESt Meldefonds?!

IE00B5SSQT16

IE00B4X9L533

Habe ich dadurch irgendwelche Nachteile? Sollte ich die aus meinem Depot nehmen?

Ich habe extra das Depot mit KESt Meldefonds aufgebaut und jetzt stellen die einfach um.

Ich wäre für eine Antwort dankbar!

Schöne Grüße, Rene

Hallo Rene,

ja, das ist gar keine gute Sache, was hier bei der HSBC passiert ist 🙁 Das wird erst nächstes Jahr wieder als Meldefonds geführt.

Hast du Telegram? Wenn ja, in der Community gibt es im Steuern Kanal eine angepinnte Info von unserer Expertin, welche Möglichkeiten man hat und worauf es aufzupassen gilt.

https://t.me/+lPRBOehj3b8zZGI0

Gruß,

Andreas

Danke für die interessante Übersicht! Was mir noch nicht ganz klar ist. Ich hatte eine Fond mit Ansparen, (Monatliche Einzahlung) der letztes Jahr verkauft wurde und nun versteuert werden muss. Wie funktioniert das mit dem Punkt „Die Anschaffungskosten sind zu korrigieren um? Nehme ich einfach den investierten Betrag über die Jahre, rechne durch duch Anzahl der Anteile, korrigiere den Wert indem ich diesen Durchschnittswert mit dem beim der OEKB angegebenen Wert multipliziere. Oder muss ich das für jedes Jahr mit den Einzahlungen einzeln machen mit dem jeweiligen Wert, der Jahr für Jahr eingemeldet wurde. Was ich auch noch nicht ganz… Weiterlesen »

Hallo Sonja,

ja, das ist jedes Jahr zum Melde-Stichtag zu betrachten. Es gilt das gleitende Durchschnittspreisverfahren beim Zukauf von neuen Anteilen.

Wenn es AIF Einkünfte gäbe bei deinem Fonds, so sind diese gesondert zu versteuern und sind nicht Teil der Meldung.

Gruß,

Andreas

Hallo Andreas, erstmal ein großes Lob für deine großartige Seite. Ich habe eine sehr spezielle Frage: Bis Ende 31.12.2010 hatte ich ein kleines aktives Depot in Deutschland, wo 2-3 kleinere Fonds (Typ Meldefonds) liegen und wegen der Steueränderung in AT nichts mehr dort gekauft. Nun hat sich ein Fond sehr gut entwickelt uns schüttet mehr als ein paar EUR aus (sonst nichts oder 6,57 EUR/Jahr) – daher komme ich nun in die Zwangslage eine E1Kv Meldung zu machen. Die KEst die ich abführen sollte liegt so bei ca. 200-300 EUR. Möchte das aber melden 🙂 Soweit ich verstanden habe, trifft… Weiterlesen »

Hallo an alle, Frage zu Ausschüttungen: ein Meldefonds hat in der Jahresdatenmeldung alles auf 0 (d.h. keine AGL, keine Ausschüttungen, keine ausl. Quellensteuer), es werden nur die Anschaffungskosten verringert (negativer Multiplikationsfaktor). Jetzt habe ich aber mehrere Ausschüttungen dieses ETFs am Konto, für keine davon gibt es allerdings eine separate Ausschüttungsmeldung. Gilt da jetzt zusätzlich „Meldung der tatsächlich zugeflossenen Ausschüttungen“ oder ist das trotzdem schon mit der Jahresmeldung abgehandelt? Immerhin bedeutet ein verringerter Anschaffungswert ja später einen größeren Veräußerungserlös, d.h. mehr Steuern auf den (erhöhten) Substanzgewinn. Verwirrung herrscht auch deshalb bei mir, weil die Beträge unterschiedlich sind (Dividenden minus ca. 25%… Weiterlesen »

Hallo Andreas, danke für deine Infos! Die Meldungen bei meinem thesaurierenden Fond erfolgen jedes Jahr im Jänner. Kurz vor der Meldung 2022 verkaufe ich meine Anteile. Ich muss dann in die Steuererklärung nur die Differenz von dem Verkaufskurs und den Anschaffungskosten (zuzüglich dem, zum korrigierenden Betrag, der bei der Meldung 2021 veröffentlicht wurde) mitnehmen, oder? Die Meldung, die gleich nach dem Verkauf der Anteile erfolgt, spielt für mich keine Rolle mehr. Habe ich das richtig verstanden? Danke!

Servus Cristian,

theoretisch richtig. Anmerken möchte ich, dass du nicht davon ausgehen kannst, dass immer zum selben Zeitpunkt gemeldet wird. Ebenso könnte es rechtlich problematisch sein, wenn du wegen steuerlichen Gründen verkaufst. Bin aber kein Steuerberater und auch kein Rechtsanwalt. Nur Laie.

Gruß,

Andreas

Hallo ans Forum, kurze Frage: hat jemand Erfahrung mit dem Selbstnachweis für einen Nichtmeldefonds? Nicht unbedingt zum selber machen, sondern bzgl der Frage, wer konkret so etwas in Österreich macht, wie hoch die Kosten hierfür wären, etc.? Danke.

Hallo Andreas, eine Frage mit Rechenbeispiel zur Besteuerung von Nicht-Meldefonds. Nehmen wir an ich halte einen Nicht-Meldefond für 10 Jahre. Der Kurs des ETFs bleibt über den Zeitraum unverändert (100.000 Anschaffungspreis, nach 10 Jahren immer noch 100.000). Muss ich somit jedes Jahr 27,5% der 10% der 100.000 abtreten, somit insg. 27,5% (2,75% jährlich)? Das macht doch keinen Sinn. Bekommt man die zuviel bezahlte Steuer zurück?

Danke und liebe Grüße aus Innsbruck

Martin

Hallo Martin,

du kannst die pauschal ermittelten ausschüttungsgleichen Erträge im Verlustausgleich berücksichtigen.

Gruß,

Andreas

Das heißt ich müsste jedes Jahr entsprechende Verluste realisieren? Da muss ich aber ein paar schwindlige Aktien kaufen ;).

Gruß Martin

Ja, ohne Verluste, können keine Gewinne/Ausschüttungen/etc. berücksichtigt werden.

Ob es sinnvoll ist, extra Verluste herbeizuschaffen, ich glaube … 😉

Grüße,

Andreas

Danke für die schnelle Antwort. Letzte Frage: es gibt bei der Besteuerung also keinen Unterschied zwischen thesaurierenden und ausschüttenden Nicht-Meldefonds? Die Pauschalermittlungsmethode wird auch bei dem Auschütter angewandt? Das würde ja gar keinen Sinn machen, da die Auschüttungen besteuert werden können. Danke!

Die Ausschüttungen und die ausschüttungsgleichen Erträge werden besteuert, beides. Warum sollten nur Ausschüttungen besteuert werden und all das, was im Fonds passiert nicht als Gegenfrage? 😉

Servus Andreas, ich habe eine Frage bzgl „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“. Berücksichtigt man das jedes Jahr in der Steuererklärung oder erst wenn man den Fond verkauft werden alle Werte seit dem Kauf des Fonds zusammenberechnet?

Servus Martin,

die angepassten Einstandskosten spielen erst beim Verkauf eine Rolle.

Gruß,

Andreas

Hi Andreas, weißt Du wie beim Depotübertrag aus Deutschland nach Österreich die Anschaffungskosten korrigiert werden? Insbesondere würde mich der folgende Fall interessieren: 1) Ausgangslage: Steuerpflichtig in Österreich mit ETF-Depot in Deutschland, und jedes Jahr wird die KEST-Basis entsprechend der tollen (!!) Übersicht hier händisch bei der AT-Steuererklärung gemeldet, die korrigierten Einstandkosten sind dabei nur in den eigenen Notzen 2) Jetzt findet irgendwann nach einigen Jahren ein Depotübertrag zu einem steuereinfachen Broker in Österreich statt, z.B. zu flatex.at 3) Danach wird ein ETF verkauft. Fragen: Welche Einstandskosten legt der steuereinfache Broker zugrunde? Wird ab Kaufdatum des ETF korrigiert, oder ab Überführung… Weiterlesen »

Servus Thomas, wenn du Glück hast, dann überträgt der Auslandsbroker an den Inlandsbroker die damaligen Anschaffungskosten. Die angepassten Kosten werden und können nicht übertragen werden. Die hast du im Fall eines Verkaufs dann über die Einkommensteuererklärung zu korrigieren. Vermutlich wird das Finanzamt dir ein Ergänzungsersuchen schicken, wo du dann deine Dokumentation herzeigen kannst. Insgesamt leider mühsam. Achtung: Wenn der Auslandsbroker die Anschaffungskosten nicht überträgt an den Inlandsbroker, dann könnte es ein fiktiver Verkauf werden! Das hat mir schon mal eine Prüfung des Finanzamts beschert, daher bin ich froh über jeden, den ich aufklären kann und der so nicht den selben… Weiterlesen »

Hallo an alle, wenn ich es richtig verstanden habe sind Nicht-Meldefonds schlechter weil sie dich eventuell steuerlich mehr belasten als Meldefonds. Trotzden wurd diese Benachteiligung doch beim anfallenden Verkauf berücksichtigt und von der zu zahlenden KEST abgezogen. Oder kann es doch sein dass man auch am Ende „unnötig“ zu viel gezahlt hat? Ebenso: Ab wann kann man dieses „zu viel zahlen“ in kauf nehmen? Ich weiß soetwas ist eine persönliche Präferenzfrage, allerdings gibt es bestimmt einen Richtwert, ab den man sagt, dass es sich da schon auszahlt den doch um einiges billigeren Nicht-Meldefonds zu nehmen. Final würde ich noch gerne… Weiterlesen »

Hallo Alexander,

ad 1: Wenn du einen Verlust realisierst und dieser nicht über den Verlustausgleich kompensiert werden kann mit ewaigen Gewinnen, Dividenden etc. in diesem einen Jahr, dann wäre es „zuviel“ gewesen. Gilt natürlich für alle realisierten Verluste.

ad 2: Das obliegt einem selbst, wir kennen dich und dein Investitionsverhalten nicht.

ad 3: könnte passieren, bei US-ETFs gibt es aber iR einen europäischen Zwilling. So ist das hier ziemlich ausgeschlossen. Es ist ein theoretisches Werk. iR wird der Meldefonds in den ersten Monaten des Bestehens angestrebt, so meine Beobachtung.

Gruß,

Andreas

Hallo Andreas, danke für das Video!

Ich bin ganz neu bei dem Thema investieren. Mich hat es immer abgeschreckt wegen dem Thema Steuern.

Wenn ich z.b. auf flatex Sparpläne von Meldefonds habe, muß ich dann auch von der Arbeitnehmerveranlagung auf Einkommensteuererklärung wechseln?

Oder brauch ich das bei einem steuereinfachen Broker überhaupt nicht, da dieser da alles regelt?

Lg

Roli

Das ist das Geschickte Roli bei einem steuereinfachen Broker. Er zieht die Steuer ab und führt diese als Kapitalertragsteuer ab. Für dich ist damit alles erledigt.

Gruß,

Andreas

Hallo Andreas, vielen Dank für deine Erklärungen, die ganz klar sind. Ich hätte aber noch zwei Fragen: 1) Bei Meldefonds im ausländischen Depot, gibt es die Möglichkeit mit den Anschaffungskosten die Doppelbesteuerung zu korrigieren. Was ist dann mit Nicht Meldefonds wo man jedes Jahr den Fond (90% den jährlichen Kursgewinn auf 27´5% KEst oder mindestens 10% Fonds Werts am Jahresende auf 27,5% KEst) versteuert. Was passiert dann, wenn man diese Fonds verkauft und man schon viele Steuern bezahlt hat. Kann man diese schon bezahlte KEst irgendwie kompensieren?? Sonst kann es sogar sein, dass man mehr Steuern bezahlt wie Gewinn realisiert…… Weiterlesen »

Servus Georg, ad 1) das was du hier meinst sind die ausschüttungsgleichen Erträge. Werden darauf die Steuern bezahlt, können diese angerechnet werden auf den Anschaffungskurs. Dabei ist es egal ob Meldefonds oder Nicht-Meldefonds. Auch die pauschalisierten Steuern zum Jahreswechsel sind ausschüttungsgleiche Erträge. ad 2) Wenn du Anteile am Fonds zur Jahresdatenmeldung besessen hast, musst du darauf auch Steuern bezahlen. In deinem Fall scheint dies der Fall gewesen zu sein. Allgemein und für Mitlesende: Ich kann die Kennziffern wirklich nicht auswendig und es ist sehr mühsam hier immer wieder nachsehen zu müssen, was der andere meint (und auch Mitlesende tun sich… Weiterlesen »

Vielen Dank Andreas für so eine rasche Antwort, die mir viel geholfen hat. Wenn ich fragen darf, hätte ich ein Beispiel, um es besser zu verstehen: Jahr 2020 – Nicht Meldefond 1 –> Ausschüttungsgleiche Erträge (pauschalisierte Steuer): 300€ (90% der jährliche Gewinn oder mindestens 10% Fond Wert am Ende 2020) – Nicht Meldefond 2–> Ausschüttungsgleiche Erträge (pauschalisierte Steuer): 900€ (90% der jährliche Gewinn oder mindestens 10% Fond Wert am Ende 2020) Kennziffer 937 (Ausschüttungsleiche Erträge) wäre: 300 + 900 = 1200 € Jahr 2021 Beide Nichtmeldefonds sind verkauft–> Deswegen keine Ausschüttungsleiche Erträge mehr nötig, oder? Sondern jetzt die Einkünfte aus… Weiterlesen »

Ich bin kein Steuerberater und habe auch nur Laien Wissen. Um es genau und richtig zu haben, müsstest du die Profis von einer Steuerberatungskanzlei befragen.

So wie es für mich den Eindruck macht, hast du deine Anschaffungspreise nicht erhöht zum Jahreswechsel auf 2021 und damit sind deine Berechnungen für den realisierten Kursgewinn zu hoch. So macht es zumindest auf mich den Anschein von der Ferne.

Um es genau zu wissen, müsste sich eine Steuerberatungskanzlei die Unterlagen im Detail ansehen, was hier genau passiert ist.

Gruß,

Andreas

Hallo Andreas,

ja, sie haben Recht. Ich habe die Anschaffungspreise von den Nichtmeldefonds nicht erhöht. Das genau ist meine Frage.

Bei einem Meldefond, kann man direkt bei my.oekb.at nachschauen und die Anschaffungsfaktor berücksichtigen, aber wie kann man wissen wie viel muss man die Anschaffungspreise erhöhen wenn bei Nicht meldefond keine Information darüber gibt??

Du stehst auf der Leitung 😉

Du hast dir die ausschüttungsgleichen Erträge doch selbst ausgerechnet zum Jahreswechsel 👍

Hallo Andreas noch einmal!!

Dankeschön!!

Ja, das habe ich gemeint…

Zu Versteuernder Gewinn = Menge * Verkaufskurs – bereits berücksichtige ausschüttende Erträge von vorige Jahre – Menge * Kaufkurs

LG, Georg

Hi,

Kümmert sich Ein steuereinfacher Broker wie flatex um die pauschalierte Abfuhr der Steuer zu Jahresende von Nichtmeldefonds? Oder ist ihm das egal und mich muss mich selbst darum kümmern?

Danke und lg

Servus Gil,

bei einem steuereinfachen Broker ist es so, dass dieser die Steuer in deinem Namen berechnet und abführt. Es ist sein Bier und führt diese Steuer für dich endbesteuert ab. Gleich ob Aktie, Meldefonds, Nicht-Meldefonds, …

Du musst dich bei der DADAT, easybank oder z. B. Flatex hier um die Steuerabfuhr nicht kümmern.

Gruß,

Andreas