Das Wichtigste zusammengefasst

- Realisierte Kursgewinne werden mit 27,50 % Kapitalertragsteuer besteuert – kein Freibetrag

- Dividenden werden ebenso mit Kapitalertragsteuer von 27,50 % besteuert

- Ausländische Quellensteuer wird mit bis zu 15 % angerechnet und die Kapitalertragsteuer dementsprechend reduziert

- REITs (Real Estate Investment Trusts) und BDCs (Business Development Company) werden als alternative Investmentfonds eingestuft – daher Besteuerung als Nicht-Meldefonds. Im US-Fall bedeutet dies 42,5 % Gesamtsteuer auf Ausschüttungen (15 % Quellensteuer plus 27,5 % KESt) und zum Jahreswechsel die pauschale Besteuerung.

In diesem Ratgeber

Kapitalertragsteuer = Abgeltungsteuer

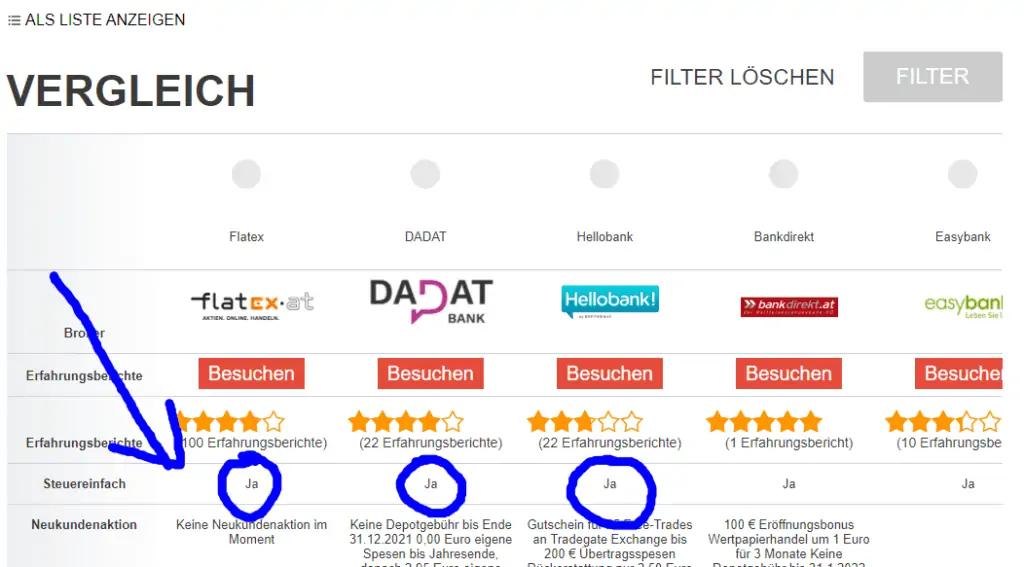

Die Kapitalertragsteuer (kurz KESt) ist in Österreich als Abgeltungsteuer konzipiert. Das bedeutet, dass mit der Abführung der Kapitalertragsteuer der Kapitalertrag abschließend besteuert ist. Das regelt der § 97 des österreichischen Einkommensteuergesetz. Es ist daher nichts weiter zu versteuern über die Arbeitnehmerveranlagung oder Einkommensteuererklärung für all jene die ein Wertpapierdepot bei einem heimischen Anbieter haben (sprich steuereinfacher Broker). Welche Broker steuereinfach sind, zeigt der Brokervergleich.

Kursgewinnsteuer

Für all jene Wertpapiere die nach dem 1.1.2011 angeschafft wurden gilt die Kursgewinnsteuer. Hier wird vom Neubestand gesprochen. Davor galten andere Regeln und diese Regeln gelten noch immer für all jene Wertpapiere die vor dem 1.1.2011 angeschafft wurden, dieser wird Altbestand genannt.

Wer also seit dem Jahr 2011 Aktien gekauft hat und diese wieder verkauft und dabei nach Abzug der Kaufkosten einen Gewinn erzielt hat, der muss Steuern zahlen. Diese Steuer hat verschiedene Namen:

- Kursgewinnsteuer

- Aktiensteuer

- Wertpapiersteuer

- Vermögenszuwachsteuer

oder einfach nur Wertpapier-KESt. Unabhängig von der Behaltedauer werden realisierte Kursgewinne mit 27,50 % KESt besteuert.

Hier ein paar Beispiele:

- Kauf um 1.000 Euro und Verkauf um 1.200 Euro –> realisierter Kursgewinn 200 Euro -> davon 27,5 % KESt

- Kauf um 1.000 Euro und aktueller Wert 1.200 Euro, kein Verkauf –> keine Steuern, da kein Gewinn realisiert wurde

- Kauf um 1.000 Euro und Verkauf um 900 Euro –> keine Steuern, da realisierter Kursverlust -> Eventuell Prüfung ob Verlustausgleich möglich.

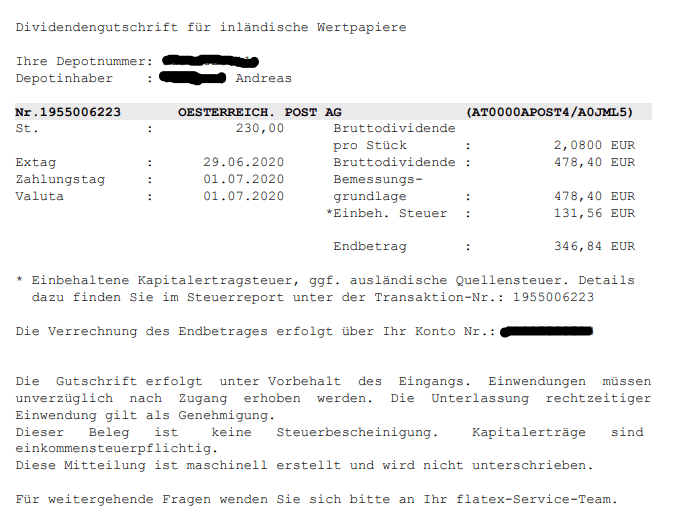

Dividenden

Auch auf Dividenden, den Ausschüttungen der Aktiengesellschaften, ist Steuer zu zahlen. Auch hier ist die Kapitalertragsteuer in der Höhe von 27,50 % zu bezahlen. In dem Beispiel darunter wird die Dividende der Österreichischen Post bei Flatex abgerechnet und es fallen hier 27,50 % KESt an.

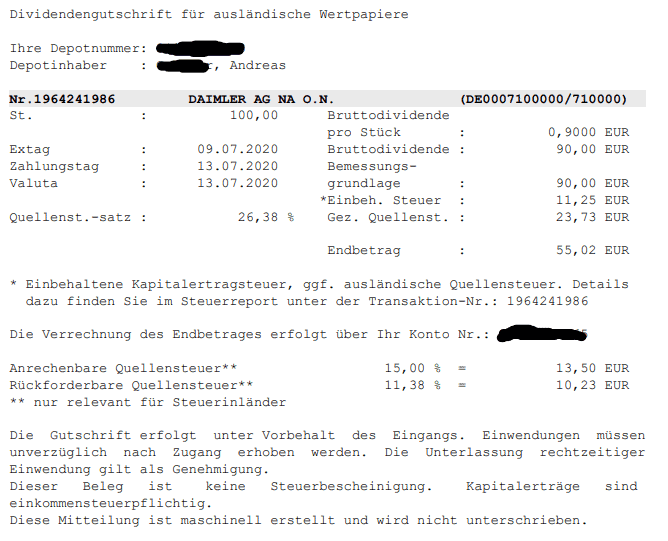

Quellensteuer

Die Quellensteuer fällt bei Dividendenzahlungen (nicht bei realisierten Kursgewinnen) die im Ausland stattfinden. Sprich haben Sie eine Aktie einer Aktiengesellschaft in Deutschland, Frankreich, USA etc. werden diese Dividendenzahlungen auch an der Quelle besteuert.

Hier ein paar Quellensteuer Beispiele:

- Großbritannien: 0 %

- USA: 15 % (reduziert von 30 %)

- Deutschland: 25 %

- Frankreich: 30 %

- Schweiz: 35 %

Eine umfangreiche Quellensteuer Liste gibt es hier.

Nach der Quellensteuer kommt jedoch noch die Kapitalertragsteuer hinzu. Hier ist es gesetzlich so geregelt, dass maximal 15 % der Quellensteuer auf die 27,5 % Kapitalertragsteuer angerechnet werden darf. Speziell in jenen Ländern wo es eine höhere Quellensteuer als 15 % gibt wie Deutschland, Frankreich oder der Schweiz ist somit die Gesamtbelastung aus Quellensteuer und Kapitalertragsteuer bei 30, 40 oder mehr Prozent. Die „zuviel“ bezahlte Quellensteuer kann auf Antrag im jeweiligen Land zurückgefordert werden. Aufgrund der Tatsache, dass dies mühsam aufwendig und in manchen Ländern selten zu Erfolg führt (Italien, Frankreich), verzichten viele Privatanleger auf die Rückforderung. Mehr zum Thema Rückerstattung der Quellensteuer und wie dies am Beispiel Deutschland funktioniert gibt es in diesem Beitrag.

Diese Abrechnung zeigt die Verrechnung der Quellensteuer aus Deutschland mit 2020 noch 26,38 % (2021 dann 25,0 %) und einer Kapitalertragsteuer von 12,5 % in der Höhe von 11,25 %. In der Abrechnung wird auch aufgezeigt, dass 11,38 % der bezahlten Quellensteuer rückforderbar wären.

REITs und BDCs

REITs (Real Estate Investment Trusts) und BDCs (Business Development Company) werden als alternative Investmentfonds in Österreich eingestuft. Sie sind daher keine Aktiengesellschaften wie eine OMV, Siemens oder Tesla, sondern werden z. B. REITs als Immobilienfonds angesehen.

Daher werden diese Vehikel in Österreich dann wie folgt besteuert.

- Zuerst wird festgestellt, ob es sich beim auserwählten REIT um einen Meldefonds oder Nicht-Meldefonds handelt. (hier wird gezeigt, worin der Unterschied liegt bzw. wie dies festgestellt werden kann).

- Die meisten REITs sind Nicht-Meldefonds. Zum Jahreswechsel wird der REIT sodann pauschal besteuert. Die Berechnung erfolgt so:

- Pauschal werden 27,5 % KESt auf 90 % des jährlichen Kursgewinns fällig, mindestens aber 27,5 % KESt auf 10 % des REIT-Werts am Jahresende. Der Kursgewinn wird errechnet als Differenz von Kurs/Wert zum Jahresende minus dem Kurs zum Jahresanfang.

- Diese pauschale Besteuerung ist vergleichbar mit den ausschüttungsgleichen Erträgen der Meldefonds. Die Anschaffungskosten werden um die pauschale Besteuerung des Nicht-Meldefonds erhöht und verringern beim Verkauf des REITs somit die Bemessungsgrundlage zur Berechnung der Kursgewinnsteuer.

- Ausschüttungen des REITs werden mit der jeweiligen Quellensteuer des Landes und mit der vollen Kapitalertragsteuer in der Höhe von 27,5 % in Österreich abgerechnet.

Bei einem US-REIT wäre das eine reduzierte Quellensteuer von 15,0 % plus einer Kapitalertragsteuer von 27,5 % – somit eine Gesamtsteuerbelastung für den Anleger von 42,5 %.

Eine reduzierte Kapitalertragsteuer auf die Quellensteuer ist nur im Rahmen eines umfassenden Selbstnachweises möglich, so ist zumindest die Ansicht des BMF in Österreich. Diese Frage dürfte jedoch noch nicht ausjudiziert sein. Was wird unter Selbstnachweis verstanden? Im Falle eines Immobilien-REITs wären das die Einkünfte nach § 14 ImmoInvFG. Hand aufs Herz? Es ist nicht realistisch darstellbar mit einem vernünftigen Aufwand, dass dieser Selbstnachweis auch tatsächlich möglich ist.

Soweit bekannt ist mittlerweile, Stand Dezember 2023 es bei allen relevanten steuereinfachen Brokern so, dass diese bei Ausschüttungen von US-REITs sowohl die 15 %ige Quellensteuer als auch die volle KESt in der Höhe von 27,5 % verrechnen. Das sind beispielsweise:

- Flatex

- DADAT Bank

- easybank

- Bank Direkt

Was bedeutet das für uns Kunden?

REITs, die in Deutschland gerne von Finfluencern als attraktives Investment dargestellt werden sind für in Österreich steuerpflichtige Investorinnen und Investoren alles, nur wohl keine gute Investition. Die Ausschüttungen sind mit einer Gesamtbelastung von 42,5 % (15 US-Quellensteuer plus 27,5 % Kapitalertragsteuer) alles andere als optimal besteuert und die pauschale Besteuerung zum Jahreswechsel gibt einem noch den Rest.

Ausschüttungen nicht KESt sondern Tarifbesteuerung?

Eine große österreichische Bank bietet REITs erst gar nicht an, und verweisen in der Begründung darauf hin, dass diese zu komplex sind in Hinblick auf die Besteuerung. Diese ist der Überzeugung, dass der REIT ebenso als Nicht-Meldefonds behandelt wird, die Ausschüttungen jedoch der Tarifbesteuerung unterliegen. Komplex, komplex. Von anderen Banken ist diese Besteuerungsmeinung jedoch nicht bekannt.

Video

In diesem Video wird das Thema Besteuerung von REITs behandelt. Da es sich um ein älteres Video handelt, sind nicht mehr alle Erkenntnisse top aktuell. Der obige Text ist am aktuellen Stand.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSteuerfreibetrag, Verlustausgleich, Regelbesteuerungsoption

Steuerfreibetrag

In Österreich gibt es keinen Steuerfreibetrag bei der Kapitalertragsteuer so wie es diesen in Deutschland in der Höhe von 1000 Euro gibt (Stand April 2024). In diesem Beitrag wurde das Thema Steuerfreibetrag und die Bestrebungen der aktuellen Regierung erörtert.

Verlustausgleich

Bei einem steuereinfachen Broker erfolgt der Verlustausgleich bei einem Einzelkunden (also kein Gemeinschaftsdepot/konto) über sämtliche Depots bei diesem Broker. Dabei werden realisierte Kursverluste mit den realisierten Kursgewinnen, Ausschüttungen, Dividenden und ausschüttungsgleichen Erträgen gegengerechnet. Aber nur innerhalb eines Kalenderjahres. Mehr zum Verlustausgleich gibt es in diesem Beitrag.

Regelbesteuerungsoption

Die Regelbesteuerungsoption ist die Möglichkeit auf Antrag die bereits bezahlte Kapitalertragsteuer nicht pauschal mit 27,5 % besteuert zu bekommen, sondern mit der Regelbesteuerung. Klingt für Geringverdiener toll, jedoch gilt es hier so einiges zu beachten, besonders für die Jüngeren unter uns bei denen vielleicht Familienbeihilfe, Familienabsetzbetrag und/oder Alleinverdienerabsetzbetrag im Spiel ist. Die Steuerberatungskanzlei der Wahl hat hier Rat & Tat. Mehr zum Thema Regelbesteuerungsoption gibt es in diesem Beitrag.