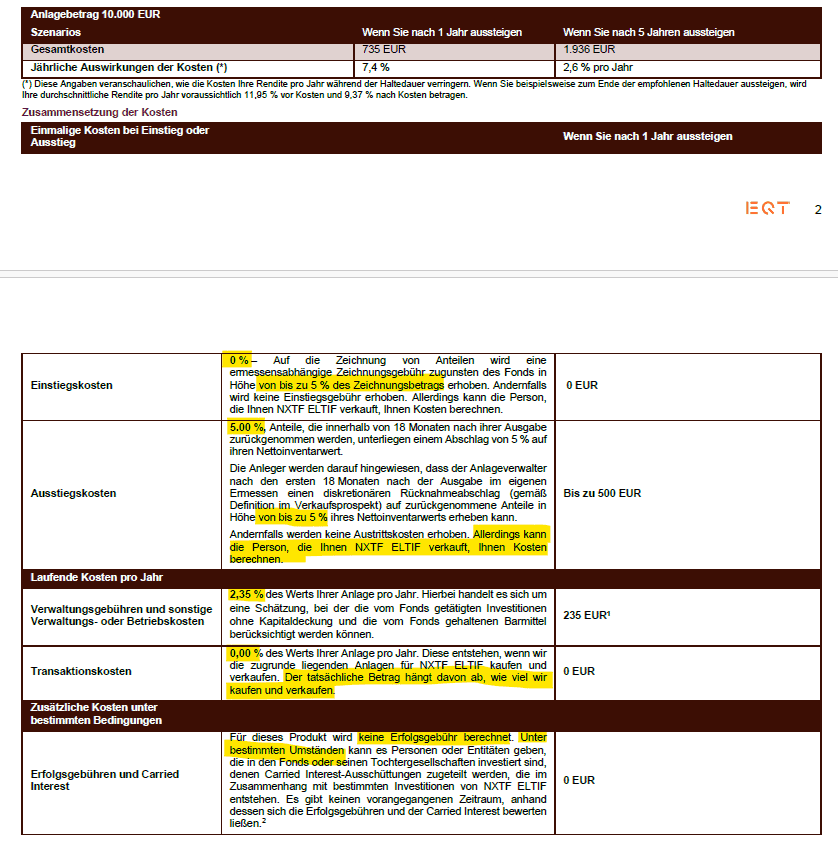

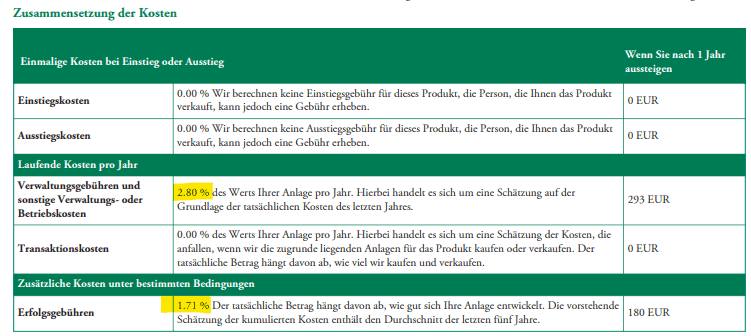

Trade Republic öffnet mit „Private Markets“ die Tür zu einer Anlageklasse, die bisher fast ausschließlich institutionellen Investoren vorbehalten war: Private Equity bzw. in Europa unter der Fonds-Fahne ELTIF, den European Long-Term Investment Fund. Trade Republic Kundschaften können ab 1 Euro in zwei verschiedene Fonds investieren – den EQT Nexus Fund und den Apollo Global Private Markets ELTIF. Mit diesen beiden Produkten möchte Trade Republic den Kundschaften mehr Diversifikation anbieten – diese kostet jedoch aber und das sehr saftig! Die Aufschläge erinnern an den Trade Republic Krypto-Spread von der Höhe her. Die Fonds kosten aktiv im Jahr 2,35 bzw. 2,80 % an Verwaltungsgebühr plus einer Erfolgsgebühr von 1,71 % beim Apollo Fonds. Weitere Kosten können entstehen, beim EQT Fonds ist die Rede von Transaktionskosten in unbekannter Höhe und der Möglichkeit ebenso einen Performance Fee zu verlangen. Alles aber leider nicht definierter.

Fix ist nur eines: Die Kosten sind fix, die Rendite alles andere als fix. Es bleibt zu hoffen, dass es am Ende nicht heißt: Außer Spesen nichts gewesen!

Weitere Insights und sicherlich auch noch interessant: Hier erfährst du wie hoch die Rückvergütung des Fonds an Trade Republic ist (Spoiler: Broker verdienen hervorragend an aktiven Fonds!). Auch welche Abweichungen zwischen dem Basisinformationsblatt und dem ex-Ante Kostenausweis vorhanden sind. Alles ist noch nicht klar, welche Kosten denn tatsächlich entstehen.

Ein weiterer Beitrag zu den neuen Produkten von Trade Republic.

Keine Meldefonds, pauschale Besteuerung!

Für uns hier in Österreich sehr nachteilig ist auch der Umstand, dass es sich um keinen Meldefonds handelt, wie Gerald aus der Broker-Test.at Community feststellte. Es gibt zu beiden Fonds keine Meldungen in der OeKB Datenbank. Das heißt, dass aus aktueller Sicht beide Fonds pauschal zum Jahreswechsel besteuert werden müssen – oder ein Selbstnachweis vorgelegt werden muss (eher theoretischer Natur mit hohen Kosten und Aufwand verbunden).

Mehr über die pauschale Besteuerung hier in diesem Abschnitt.

Beide Fonds sind sogenannte ELTIFs (European Long-Term Investment Funds) und damit auf langfristige Kapitalanlage ausgelegt. Sie investieren in nicht-börsennotierte Unternehmen, Co-Investments und Mischstrategien aus Buyouts, Wachstumsfinanzierungen und Hybridlösungen. Die Fonds können von Trade Republic Kundinnen und Kunden nur einmal im Monat außerbörslich verkauft werden. Die Kursstellung ist hier natürlich ein Fragezeichen und es kann zu hohen Abschlägen kommen, wenn vorzeitig verkauft werden möchte.

Folge mir

In eigener Sache: Wenn dich Inhalte wie diese interessieren, folge mir!

- Folge mir auf YouTube

- Abonniere meinen Newsletter

- Instagram: https://bit.ly/2WKqYAc

- Facebook: http://bit.ly/30gHLtJ

- X/Twitter: https://bit.ly/2To1h6t

Video

In diesem Video setze ich mich mit Trade Republics neuem Angebot, den Private Markets, auseinander:

EQT vs. Apollo bei Trade Republic Private Markets

| Aspekt | EQT Nexus Fund (LU3176111881) | Apollo Global Private Markets ELTIF (LU3170240538) |

|---|---|---|

| Risikoklasse (1–7) | 5 (mittel-hohes Risiko) | 4 (mittleres Risiko) |

| Empfohlene Haltedauer | ≥ 5 Jahre | ≥ 5 Jahre |

| Laufzeit | für einen unbestimmten Zeitraum aufgelegt | Der Teilfonds endet am 99. Jahrestag seines ersten Handelstages |

| Rücknahme | Vierteljährlich, begrenzt auf 3 % des Fondsvermögens pro Quartal Monatliche Rückgabe über TR möglich aber TR muss nicht. | Vierteljährlich, ebenfalls mit Einschränkungen Monatliche Rückgabe über TR möglich aber TR muss nicht. |

| Einstiegsgebühr | 0 %, kein Ausgabeaufschlag Trade Republic ist ermächtigt Kosten zu verrechnen | 0 %, kein Ausgabeaufschlag Trade Republic ist ermächtigt Kosten zu verrechnen |

| Rücknahmeabschlag | Bis zu 5 % innerhalb der ersten 18 Monate – nach den 18 Monaten ebenso Rücknahmeabschlag von bis zu 5 % möglich. Auch Trade Republic ist ermächtigt Kosten hier zu berechnen | Kein fixer Abschlag genannt Trade Republic ist ermächtigt Kosten zu verrechnen |

| Laufende Kosten (jährlich) | 2,35 % Verwaltungsgebühr | 2,80 % Verwaltungsgebühr |

| Transaktionskosten | nach tatsächlichem Aufwand | nach tatsächlichem Aufwand |

| Performance Fee | Keine Erfolgsbeteiligung bzw. nur unter bestimmten Umständen die nicht näher erklärt werden | 1,71 % Erfolgsbeteiligung auf Gewinne (schwer kalkulierbar) lt. KID In der Realität sind es 12,5 % ab einer Performance über 5 %. |

| Gesamtkosten 5 Jahre lt. Basisinformationsblatt | 1.936 € (bei 10.000 € Investition) → ca. 2,6 % p.a. | 5.478 € (bei 10.000 € Investition) → ca. 4,5 % p.a. |

| Kostenwirkung auf Rendite | Renditeminderung um ca. 2,6 % p.a. | Renditeminderung um ca. 4,5 % p.a. |

| Performance-Szenario (mittleres, 5 Jahre) | 15.650 € (Rendite nach Kosten ca. 9,37 %) | 21.090 € (Rendite nach Kosten ca. 16,1 %) |

| Investitionsphilosophie | Diversifizierter Blind-Pool aus EQT-Fonds, Co-Investments | Value-orientierte Private-Equity-Strategie, Co-Investments, Hybridlösungen |

| Trade Republic Fremdkostenpauschale | 1 € pro Kauf + 1 € pro Verkauf | 1 € pro Kauf + 1 € pro Verkauf |

Kurze Einordnung

- EQT ist etwas kostengünstiger, hat aber ein höheres Risikoprofil (Risikoklasse 5) und potenziell Rücknahmeabschläge in den ersten 18 Monaten.

- Apollo ist teurer (höhere laufende Kosten und Performance-Fee), weist jedoch in den Performance-Szenarien deutlich höhere Renditeannahmen auf – was aber natürlich unverbindlich ist.

- Beide Produkte sind illiquide, d. h. Rückgaben sind nur quartalsweise und ggf. limitiert möglich. Anleger sollten einen Anlagehorizont von mindestens 5 Jahren mitbringen.

Kostenstruktur

Beim Einstieg wird eine Fremdkostenpauschale von 1 Euro pro Kauf berechnet. Hinzu kommen jährliche Verwaltungsgebühren (EQT: 2,35 %, Apollo: 2,8 %) sowie beim Apollo-Fonds eine Erfolgsbeteiligung von 1,71 % p.a. auf erzielte Gewinne.

Über fünf Jahre gerechnet summieren sich die geschätzten Gesamtkosten bei einer Investition von 10.000 Euro auf etwa 1.936 Euro bei EQT (ca. 2,6 % p.a.) und 5.478 Euro bei Apollo (ca. 4,5 % p.a.). Das bedeutet: Apollo ist spürbar teurer, verspricht laut Modellrechnungen aber auch eine höhere Rendite.

Liquidität & Rücknahme

Beide Fonds haben eine empfohlene Haltedauer von mindestens 5 Jahren. Rückgaben sind nur vierteljährlich möglich und können limitiert werden. Beim EQT-Fonds können in den ersten 18 Monaten bis zu 5 % Rücknahmeabschlag anfallen. Trade Republic kann freiwillig vorzeitige Verkaufsorders annehmen, ist aber nicht verpflichtet. Sie sprachen hier davon, dass sie monatlich Anteile zurücknehmen. Mit welchen Abschlägen hier zu rechnen ist, das ist unbekannt.

Nicht-Meldefonds: pauschale Besteuerung

Bei einem Nicht-Meldefonds gibt es keine steuerlichen Daten die übermittelt werden. Damit heißt es zum Jahreswechsel den Fonds pauschal zu besteuern.

- 27,5 % KESt auf 90 % des jährlichen Kursgewinns fällig

- bzw. mindestens aber 27,5 % KESt auf 10 % des ETF-Werts am Jahresende

Es ist kompliziert, daher im Vorfeld einen Nicht-Meldefonds vermeiden. Ebenso ist hier die Tendenz vorhanden, dass vorab eher mehr Steuer zu zahlen ist, damit der Staat auf der sichereren Seite ist.

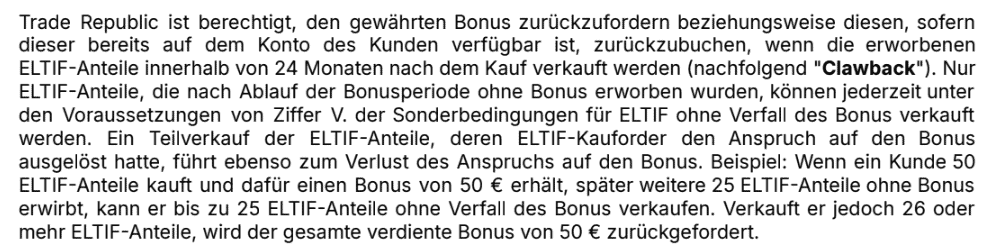

1 % Bonus für Einzahlungen innerhalb der ersten 30 Tagen – Bonus verfällt, wenn Anteile innerhalb von 24 Monaten verkauft werdden.

Innerhalb der ersten 30 Tage nach der Produkteinführung erhalten Kundschaften einen Bonus von 1 % auf jede Kauforder, ohne dass es eine Obergrenze gibt. Dieser Bonus kann von Trade Republic jedoch zurück verlangt werden, wenn die erworbenen Anteile innerhalb von 24 Monaten wieder verkauft werden. Auch Teilverkäufe, die die mit Bonus erworbenen Anteile betreffen, führen zum Verlust des Bonus.

In den Bedingungen liest es sich so:

Fazit

Trade Republic macht Private Equity für Privatanleger zugänglich. Ob diese Anlageklasse sein muss? Für Privatinvestorinnen und -investoren wohl eher nicht. Es macht den Eindruck, als ob Trade Republic mit diesen Produkten Geld verdienen möchte, denn die laufenden Kosten von deutlich über 2 % und eventueller Erfolgsbeteiligung drücken ordentlich auf die Rendite? Das Unternehmen will und möchte aber Geld verdienen, was über die ETF-Sparpläne nicht möglich ist. Daher werden jetzt nach und nach weitere Assetklassen angeboten in der Hoffnung, dass die vielen neuen Investierenden (2/3 der Trade Republic Kundschaften sind neu an der Börse) auch diese Assetklassen nutzen und Trade Republic so zu Erlösen kommt.

Wer investiert, sollte sich der hohen Kosten, der eingeschränkten Liquidität und der langen Kapitalbindung bewusst sein. EQT ist etwas günstiger und breiter diversifiziert, während Apollo eine renditestärkere, aber auch teurere Option ist – inklusive Performance-Fee.

Mehr

- EQT Class TBEUR-Z EQT Nexus Fund SICAV – NXTF ELTIF („NXTF ELTIF“) (ISIN LU3176111881)

- Apollo Global Private Markets ELTIF (ISIN LU3170240538)

- zum Online Broker Vergleich

- direkt zu Trade Republic

- Mehr über Trade Republic

- Test & Erfahrungsberichte zu Trade Republic