Alle Angaben natürlich ohne Gewähr – diese Informationen sind nur allgemeine Informationen. Für die persönliche Beratung für deine Wertpapiere wende dich bitte an deine Steuerberatung deines Vertrauens!

Gut, Steuerfalle ist in Bezug auf Nichtmeldefonds überzogen, aber doch sind zu Beginn des neuen Jahres immer wieder Anlegende überrascht, wenn die pauschale Besteuerung eines Nichtmeldefonds als Steuerbuchung aufscheint. Jetzt ist es bald wieder soweit, denn mit dem Jahreswechsel fällt für Anlegerinnen und Anleger in Österreich erneut die pauschale Besteuerung bei sogenannten Nichtmeldefonds an. Betroffen sind Fonds und ETFs, die keine steuerlichen Meldungen an die Österreichische Kontrollbank (OeKB) übermitteln. Die steuerliche Behandlung unterscheidet sich damit deutlich von jener bei Meldefonds und führt regelmäßig zu Rückfragen, unerwarteten Steuerabzügen und in vielen Fällen zu einer vorgezogenen Steuerbelastung.

Dieser Beitrag erklärt systematisch, was hinter der pauschalen Besteuerung steckt, wie sie berechnet wird, welche Produkte in Österreich als Nichtmeldefonds gelten und was konkret getan werden kann, um diese Besteuerung zu vermeiden.

Was sind Meldefonds und Nichtmeldefonds in Österreich

| Merkmal | Meldefonds | Nichtmeldefonds |

|---|---|---|

| Meldung an OeKB | Ja, Steuerdaten werden gemeldet und auf my.oekb.at veröffentlicht Fonds wird als Meldefonds der OeKB Plattform geführt | Nein, keine Steuerdaten an die OeKB |

| Besteuerung unterjährig | Besteuerung nach gemeldeten Daten, Ausschüttungen und ausschüttungsgleiche Erträge | Ausschüttungen werden in der Praxis meist voll besteuert, weil keine Meldedaten vorliegen |

| Besteuerung zum Jahreswechsel | Keine Pauschale, es gelten die gemeldeten Werte | Pauschale zum 31.12., 27,5 Prozent auf 90 Prozent des Kursgewinns, mindestens 27,5 Prozent auf 10 Prozent des Fondswerts per 31.12. |

| Transparenz, Nachvollziehbarkeit | Hoch, Daten sind öffentlich abrufbar, Abrechnung gut prüfbar | Niedrig, pauschale Logik, oft schwer nachvollziehbar |

| Typische Beispiele | UCITS ETFs mit österreichischer steuerlicher Vertretung, viele in Europa vertriebene ETFs | Viele US ETFs ohne OeKB Meldung, viele US REITs und BDCs, manche Trust Konstruktionen |

| Vermeidung in der Praxis | Vor Kauf ISIN auf my.oekb.at prüfen | Vor Jahreswechsel nicht im Depot halten, besser auf Meldefonds Alternativen umsteigen |

Meldefonds

Ein Meldefonds ist ein Fonds oder ETF, der über eine steuerliche Vertretung in Österreich die steuerlich relevanten Daten an die Österreichische Kontrollbank meldet. Diese Daten umfassen unter anderem:

- Ausschüttungen

- ausschüttungsgleiche Erträge

- steuerfreie Bestandteile

- Korrekturen der Anschaffungskosten

Die gemeldeten Informationen werden auf my.oekb.at veröffentlicht und ermöglichen eine korrekte, transparente Besteuerung. Bei steuereinfachen Brokern erfolgt diese automatisch, bei ausländischen Brokern müssen die Daten in der Einkommensteuererklärung berücksichtigt werden.

Nichtmeldefonds

Nichtmeldefonds hingegen übermitteln keine steuerlichen Meldungen an die OeKB. Gründe dafür sind meist:

- kein steuerlicher Vertreter in Österreich

- keine Abgabe einer Absichtserklärung

- kein Vertrieb mit Fokus auf den österreichischen Markt

Da dem Gesetzgeber keine konkreten Ertragsdaten vorliegen, greift eine gesetzlich vorgesehene pauschale Besteuerung zum Jahresende.

Hier eine beispielhafte Liste – ohne Gewähr, von typischen Nichtmeldefonds aus österreichischer Sicht, gegliedert in US-ETFs und US-REITs.

US-ETFs (häufige Nichtmeldefonds in Österreich)

- Vanguard S&P 500 ETF – ISIN: US9229083632

- Invesco QQQ Trust (Nasdaq-100) – ISIN: US46090E1038

- iShares Core Dividend Growth ETF – ISIN: US26579B1028

- Vanguard FTSE Developed Markets ETF – ISIN: US92303A1023

- Vanguard Dividend Appreciation ETF – ISIN: US9219088443

US-REITs (steuerlich als Nichtmeldefonds qualifiziert)

- Realty Income – ISIN: US7561091049

- W. P. Carey – ISIN: US92911A1097

- American Tower – ISIN: US0373931008

- Omega Healthcare Investors – ISIN: US67954H1085

- Simon Property Group – ISIN: US8288061091

- Digital Realty Trust – ISIN: US2538681030

- Ventas – ISIN: US92276F1034

- Crown Castle – ISIN: US22822V1017

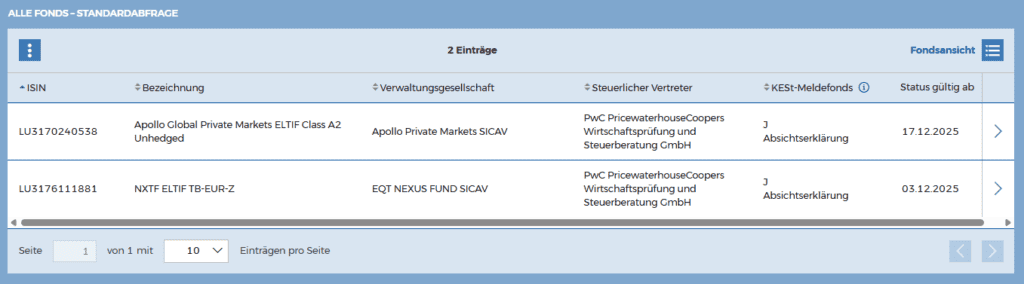

Trade Republic Private Equity Fonds erst seit kurzem Meldefonds

Mit großem Trara und Werbedruck hat Trade Republic zwei Private Equity Fonds in den Markt gedrückt. Aufmerksame Leserinnen und Leser von Broker-Test.at wissen, dass diese beiden Fonds zum Start im Oktober noch Nichtmeldefonds waren und siehe da, erst jetzt kurz vorm Jahreswechsel gab es die Meldung, dass es eine Absichtserklärung gibt, dass beide eine Absichtserklärung abgaben. Jetzt sieht es gut aus, dass sie tatsächlich ein Meldefonds werden. Glück gehabt, ansonsten wäre beim Status Nichtmeldefonds es zum Jahreswechsel zu einer pauschalen Besteuerung gekommen, sofern Trade Republic dies steuerlich korrekt abgewickelt hätte.

- Apollo Global Private Markets ELTIF Class A2 Unhedged, ISIN LU3170240538, ein langfristig ausgerichteter ELTIF mit breitem Engagement in Private Markets, währungsungesichert und damit mit zusätzlichem Wechselkursrisiko verbunden, steuerlich als KESt-Meldefonds vorgesehen, derzeit auf Basis einer Absichtserklärung, gültig ab 17.12.2025.

- NXTF ELTIF TB-EUR-Z, ISIN LU3176111881, ein von EQT verwalteter ELTIF mit Fokus auf langfristige Private-Market-Investments in Euro, ebenfalls als KESt-Meldefonds mit Absichtserklärung geführt, steuerliche Gültigkeit ab 03.12.2025.

Pauschale Besteuerung zum 31.12. bei Nichtmeldefonds

Zum Jahreswechsel werden bei allen im Depot gehaltenen Nichtmeldefonds sogenannte ausschüttungsgleiche Erträge pauschal ermittelt. Die Besteuerung erfolgt unabhängig davon, ob tatsächlich Erträge erzielt oder Verluste gemacht wurden.

Die gesetzliche Berechnung lautet:

- 27,5 Prozent Kapitalertragsteuer auf 90 Prozent des Kursgewinns des Kalenderjahres

- mindestens jedoch 27,5 Prozent Kapitalertragsteuer auf 10 Prozent des Fondswertes per 31.12.

Maßgeblich ist der Bestand zum Jahreswechsel. Wer den Fonds zu diesem Zeitpunkt im Depot hält, ist von der pauschalen Besteuerung betroffen.

Konkretes Rechenbeispiel zur Pauschalbesteuerung

Annahmen:

- Marktwert des Fonds am 31.12.: 20.000 Euro

- Marktwert am 1.1.: 18.000 Euro

- Kursgewinn im Kalenderjahr: 2.000 Euro

Berechnung:

- 90 Prozent des Kursgewinns: 1.800 Euro

- 10 Prozent des Fondswerts: 2.000 Euro

Da der Mindestwert greift, beträgt die steuerliche Bemessungsgrundlage 2.000 Euro.

Darauf fallen 27,5 Prozent Kapitalertragsteuer an, somit 550 Euro Steuer.

Wichtig: Diese pauschal besteuerten Erträge erhöhen die steuerlichen Anschaffungskosten. Beim späteren Verkauf werden sie berücksichtigt und nicht erneut besteuert. Dennoch entsteht ein Nachteil durch die zeitlich vorgezogene Steuerzahlung.

Typische Beispiele für Nichtmeldefonds aus österreichischer Sicht

In der Praxis sind vor allem folgende Produktgruppen betroffen:

- US-ETFs ohne österreichischen Steuervertreter, etwa auf den S&P 500, Nasdaq 100 oder Dividend-Indizes

- US-REITs und BDCs, die steuerlich als Fonds qualifizieren, jedoch keine Meldungen durchführen

- kanadische Trust-Konstruktionen

Bekannte Kürzel wie VOO, QQQ, DGRO oder VTI gelten in Österreich regelmäßig als Nichtmeldefonds, auch wenn sie in anderen Ländern steuerlich unproblematisch sind.

Entscheidend ist nicht die Börsennotierung oder Popularität, sondern ausschließlich die Meldung an die OeKB.

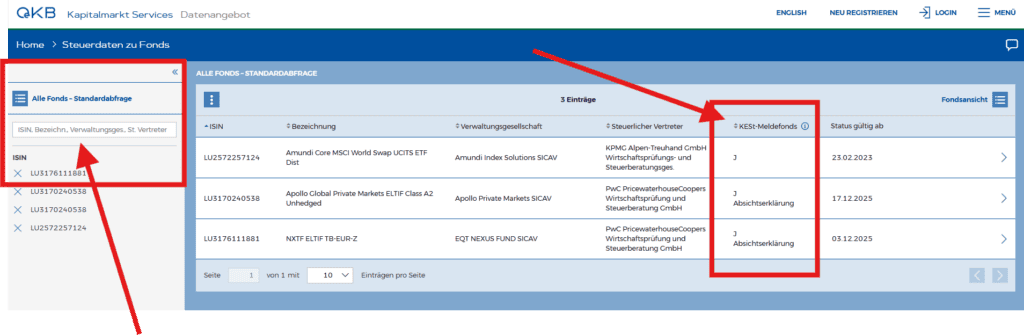

Wie lässt sich prüfen, ob ein Fonds ein Meldefonds ist

Die Prüfung erfolgt ausschließlich über das OeKB-Portal:

- ISIN auf my.oekb.at eingeben

- erscheint eine steuerliche Meldung oder eine Absichtserklärung, handelt es sich um einen Meldefonds

- gibt es keinen Treffer, liegt in der Regel ein Nichtmeldefonds vor (zuvor sollte man aber gewiss sein, dass es sich um einen Fonds nach österreichischen Steuerrecht handelt. Aktien-ISINs z. B. werden dort natürlich auch nicht gefunden)

Hier auf der Website der OeKB kannst du herausfinden, ob es sich um einen Meldefonds handelt.

Externe Vergleichsportale oder Influencer-Angaben sind dafür nicht zuverlässig. Auch kann es sein, dass ein Meldefonds – warum auch immer – zu einem Nichtmeldefonds wieder wird. Vor geraumer Zeit ist das z. B. temporär bei einigen HSBC ETFs passiert.

Nichtmeldefonds Rechner

Mit diesem Rechner kannst du – natürlich ohne jegliche Gewähr – deine Steuerschuld bei einem Nichtmeldefonds berechnen:

Berechnung, die gesetzliche Berechnung lautet:

- 27,5 Prozent Kapitalertragsteuer auf 90 Prozent des Kursgewinns des Kalenderjahres

- mindestens jedoch 27,5 Prozent Kapitalertragsteuer auf 10 Prozent des Fondswertes per 31.12.

Was Anlegerinnen und Anleger konkret tun können

Um eine pauschale Besteuerung zu vermeiden, kommen folgende Maßnahmen in Betracht:

- vorab ausschließlich Meldefonds wählen

- vor dem Kauf die ISIN auf my.oekb.at prüfen

- Nichtmeldefonds vor dem Jahreswechsel vollständig verkaufen

- bei Altbeständen prüfen, ob ein europäisches Pendant als Meldefonds existiert

- Selbstnachweis nur in Ausnahmefällen, da aufwendig und kostenintensiv

Gerade bei langfristigen Investments führt die pauschale Besteuerung zu einem Zinseszinseffekt-Nachteil, auch wenn sie beim Verkauf rechnerisch teilweise ausgeglichen wird.

Fazit

Die pauschale Besteuerung von Nichtmeldefonds ist kein Randthema, sondern betrifft jedes Jahr zahlreiche Anlegerinnen und Anleger in Österreich. Sie greift automatisch zum Jahreswechsel und basiert nicht auf tatsächlichen Erträgen, sondern auf gesetzlich definierten Mindestannahmen.

Wer steuerliche Überraschungen vermeiden möchte, kommt nicht umhin, sich mit dem Unterschied zwischen Meldefonds und Nichtmeldefonds auseinanderzusetzen. Die konsequente Nutzung von Meldefonds ist dabei der einfachste und langfristig steuerlich sauberste Weg.

Alle Angaben natürlich ohne Gewähr – diese Informationen sind nur allgemeine Informationen. Für die persönliche Beratung für deine Wertpapiere wende dich bitte an deine Steuerberatung deines Vertrauens!

Ein typisches österreichisches Bürokratie-Monster und kommt vermutlich aus einer (mittlerweile unvorstellbaren) Zeit vor 2012, als es noch eine Behaltefrist für Wertpapiere gab.

Gerade bei der hohen Inflation werden da Scheingewinne besteuert.

Trotz dieser massiven Steuererhöhung wurde es nicht für notwendig befunden, die Fondbesteuerung wenigstens etwas unbürokratischer zu machen.