Die Prämienbegünstigte Zukunftsvorsorge (PZV) gemäß §§ 108g–108i EStG, seit 2003 am Markt, befindet sich seit über einem Jahrzehnt im Rückzug. Die staatlich geförderte Altersvorsorge, ursprünglich als langfristiges Kapitalanlageprodukt konzipiert, leidet unter einer Kombination aus niedriger staatlicher Prämie, regulatorischen Einschränkungen und zurückhaltender Produktgestaltung seitens der Anbieter. Die Idee der privaten Vorsorge ist eine gute Idee, doch die Umsetzung war noch nie zu Gunsten der Prämienzahlenden. Die haben sich ein Milliardengrab geschaufelt und wie die neuesten Zahlen der FMA zeigen, wird weiterhin viel gutes Geld in ein oftmals schlechtes Produkt „investiert“.

Video

In diesem Video behandle ich die PZV und deren Entwicklung in Österreich:

Wer die PZV nicht kennt, für den wird das Produkt mit seinen Merkmalen hier kurz erklärt:

So muss eine PZV ausgestaltet sein: Vorgaben im Überblick

Die Prämienbegünstigte Zukunftsvorsorge (PZV) ist ein staatlich gefördertes Altersvorsorgeprodukt in Österreich. Damit ein Vertrag als PZV im Sinne der §§ 108g–108i EStG gilt und die staatliche Prämie gewährt werden kann, müssen strenge gesetzliche Voraussetzungen erfüllt sein.

Nachfolgend findest du die wichtigsten Ausgestaltungsmerkmale der PZV – sowohl nach altem als auch aktuellem Rechtsstand:

| Merkmal | Ausgestaltungsvorschrift |

|---|---|

| Kapitalgarantie | 100 % auf Eigenprämien + staatliche Prämien (außer Barauszahlung) |

| Aktienquote (ab 2010) | Mindestens 30 %, EU-/EWR-Börsen |

| Lebenszyklusmodell (2010–2013) | Altersabhängige Mindestquote: 30 % / 25 % / 15 % |

| Bandbreitenmodell (seit 08/2013) | Bis 50 Jahre: 15–60 % / Ab 50 Jahre: 5–50 % |

| EU-/EWR-Zulassung (seit 08/2013) | Mind. 60 % der Aktien an EU-/EWR-Börse erstzugelassen |

| Börsenkapitalisierungsgrenze | Max. 40 % des BIP im mehrjährigen Durchschnitt |

Für das Jahr 2024 wurden wie jedes Jahr von der FMA 19 Versicherungsunternehmen mit aktiv verwalteten PZV-Beständen analysiert und die Ergebnisse in einem Report zusammengefasst. Die wichtigsten Kennzahlen umfassen Vertragszahlen, Prämienaufkommen, Neuverträge, verwaltetes Vermögen sowie die erzielte Performance.

Entwicklung der Vertragszahlen

Rückgang hält an

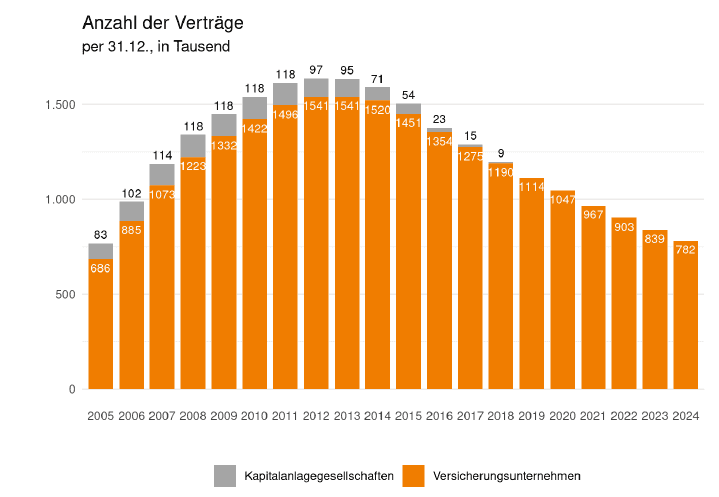

Die Anzahl der aktiv verwalteten PZV-Verträge betrug Ende 2024 rund 782.000. Das entspricht einem Rückgang von 6,83 % gegenüber dem Vorjahr. Alle befragten Versicherungsunternehmen meldeten einen weiteren Abbau ihrer Vertragsbestände.

Langfristiger Trend

Seit dem Jahr 2012 schrumpft der Bestand kontinuierlich. Der Höhepunkt lag mit über 1,4 Mio. Verträgen im Jahr 2011 deutlich über dem aktuellen Niveau.

Grafik 1: Entwicklung der Vertragsanzahl 2012–2024

(Quelle und Abbildung: FMA)

Prämienaufkommen

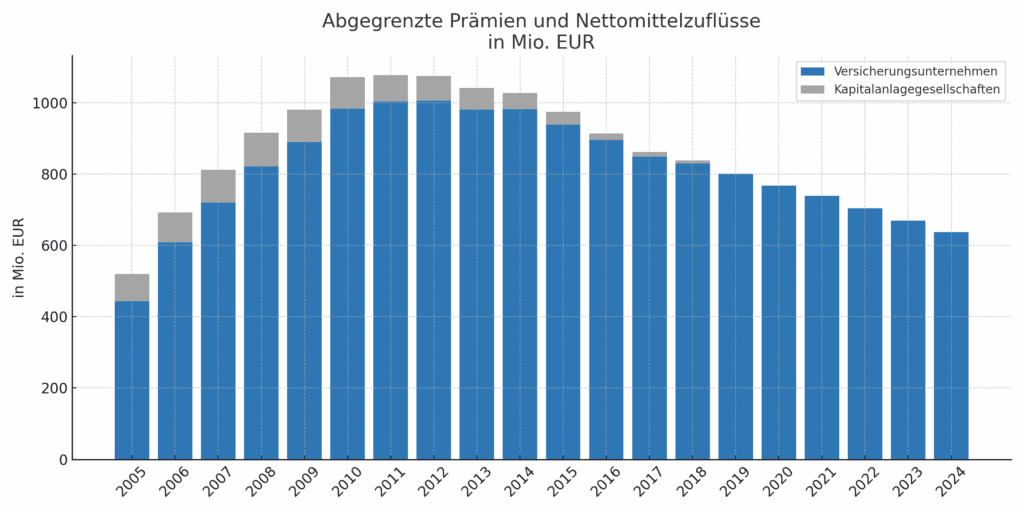

Langfristverträge sichern Einzahlungen

Trotz der sinkenden Vertragsanzahl betrugen die abgegrenzten Prämien im Jahr 2024 noch 637,31 Mio. Euro. Das ist ein Rückgang um 4,81 % gegenüber 2023.

Diese vergleichsweise moderate Abnahme lässt sich durch die lange Laufzeit vieler Altverträge erklären, aus denen weiterhin regelmäßig Prämien zufließen.

Grafik 2: Abgegrenzte Prämien und Nettomittelzuflüsse 2014–2024

(Quelle: FMA)

Neuverträge

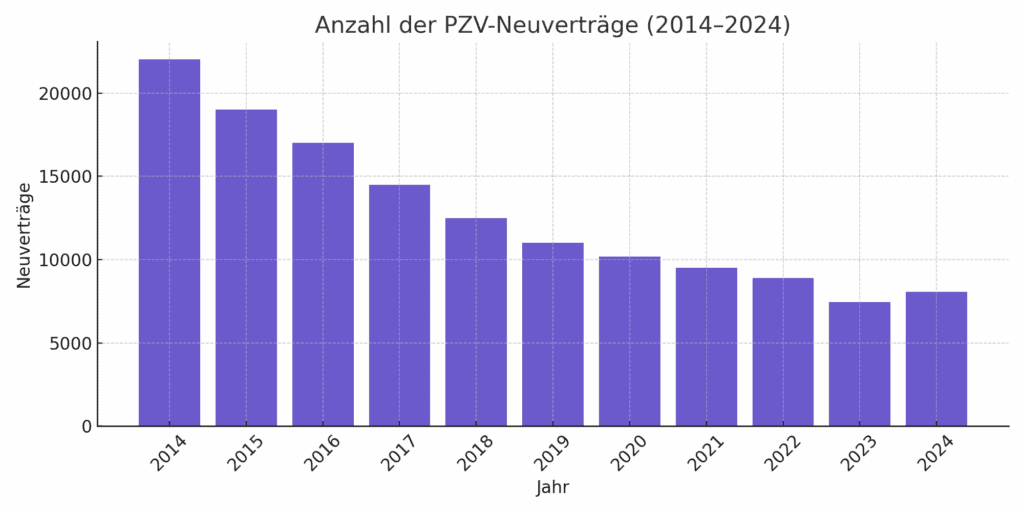

Geringes, aber stabiles Neugeschäft

Nur vier Versicherungsunternehmen haben 2024 überhaupt noch Neuverträge vermittelt. Die Gesamtanzahl der Neuabschlüsse lag bei 8.077 Verträgen – ein Anstieg um 8,4 % gegenüber dem Vorjahr (2023: 7.454).

Grafik 3: Neuverträge nach Versicherern 2024

(Quelle: FMA)

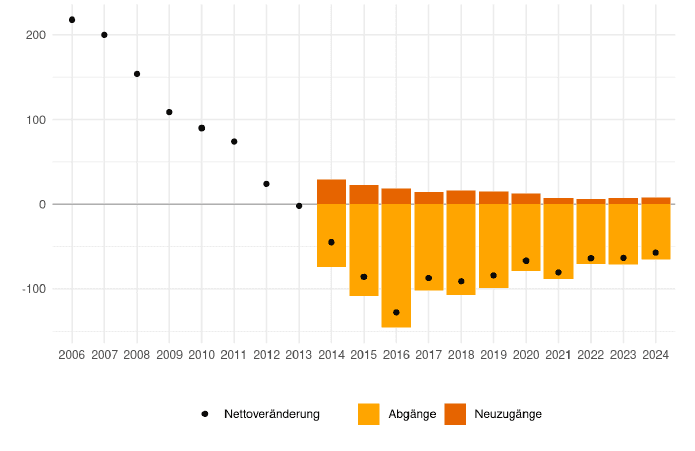

Netto-Rückgang bleibt deutlich

Der Zuwachs bei Neuverträgen kann die Anzahl der auslaufenden oder gekündigten Verträge bei weitem nicht kompensieren. Zwar hat sich der jährliche Rückgang seit 2017 stabilisiert, dennoch bleibt die Nettoentwicklung klar negativ.

Grafik 4: Veränderung der Vertragsanzahl pro Jahr

(Quelle und Abbildung: FMA)

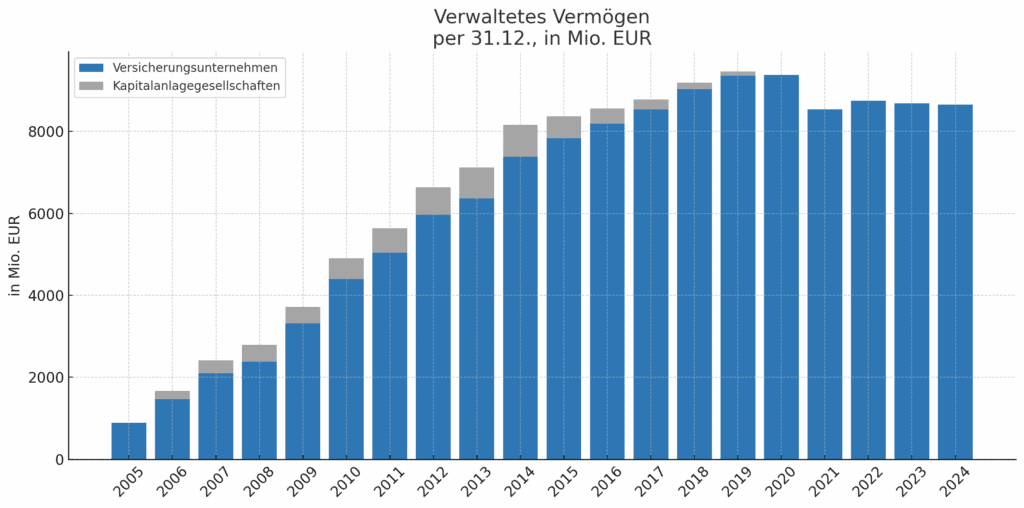

Verwaltetes Vermögen

Rückgang trotz positiver Märkte

Das von den Versicherungsunternehmen verwaltete Anlagevermögen lag per Ende 2024 bei 8,68 Mrd. Euro – ein Minus von 0,75 % gegenüber dem Vorjahr. Trotz allgemein positiver Kapitalmarktentwicklung ging das Vermögen zurück, da Auszahlungen alter Verträge die Zuwächse überkompensierten.

Bei 9 der 19 Anbieter stieg das verwaltete Vermögen dennoch leicht an.

Grafik 5: Entwicklung des verwalteten Vermögens 2014–2024

(Quelle: FMA)

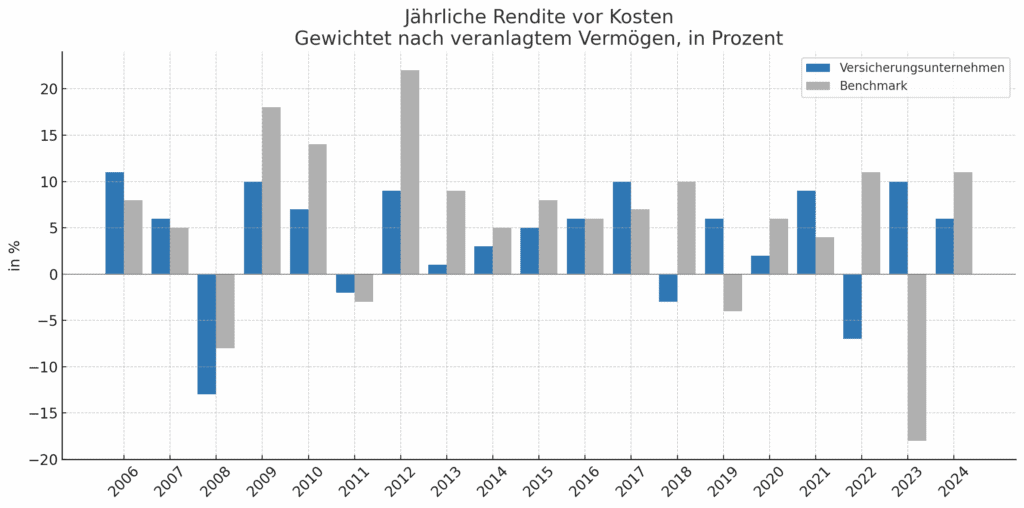

Performance

Bestenfalls solide Wertentwicklung im Jahr 2024

Das Kapitalmarktumfeld im Jahr 2024 war – ähnlich wie 2023 – durch fallende Zinsen und steigende Aktienmärkte geprägt. Die volumengewichtete durchschnittliche Performance vor Kosten betrug 2,88 % (Median: 4,01 %). Damit lag die Rendite unter der Vergleichsbenchmark der FMA und dieser ist so gewählt, dass dieser schmeichelt.

Benchmark-Portfolio 2024

- 30 % österreichische Aktien (ATX)

- 70 % 10-jährige Bundesanleihen

- Rendite: 4,85 %

Die Entwicklung bzw. der Benchmark der Versicherungsunternehmen im Vergleich zum Benchmark ist in der Regel schlechter.

Grafik 6: Jährliche Rendite (gewichtet, vor Kosten)

(Quelle: FMA)

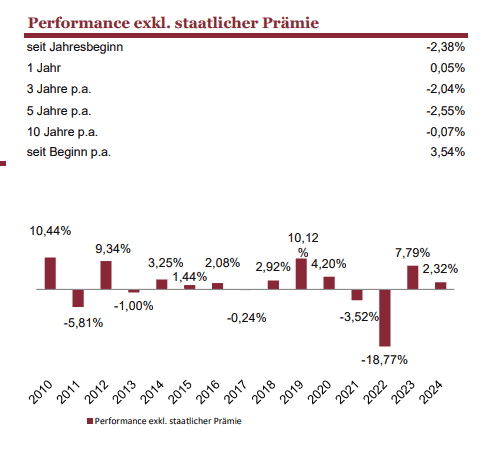

Als Beispiel für die überschaubare Performance über all die Jahre dient die Prämienbegünstigte Zukunftsvorsorge der ERGO Versicherung. Hier war die Performance über das gesamte Veranlagungsportfolio in den letzten 10 Jahren bei -0,07 % und seit Beginn bei 3,54 % p.a. – vor Kosten.

Hätte, hätte, Fahrradkette. Was wäre gewesen, hätte man damals in einen MSCI World ETF investiert? So wären die jährlichen Performancewerte vor Gebühren so gewesen:

| Zeitraum | Annualisierte Rendite (p.a.) |

|---|---|

| Letztes Jahr | ca. 8,8 % |

| Letzte 3 Jahre | ca. 13,8 % |

| Letzte 5 Jahre | ca. 9,6 % |

| Letzte 10 Jahre | ca. 9,6 % |

| Seit Ende 2003 (21 Jahre) | ca. 6,26 % |

Entwicklung der staatlichen Förderung

Seit 2012 beträgt die staatliche Förderung einheitlich 4,25 %. Die maximale prämienbegünstigte Einzahlung wurde von 3.222,18 Euro (2023) auf 3.337,85 Euro (2024) erhöht. Daraus ergibt sich eine maximale Prämie von 141,86 Euro.

Zum Vergleich: Im Jahr 2009 lag die Förderung bei 9,5 % mit einer maximalen Prämie von 210,35 Euro – fast 50 % mehr.

Entwicklung der maximalen prämienbegünstigten Einzahlung und staatlichen Prämie

| Jahr | Einzahlung (max. prämienbegünstigt) | Prämien-Prozentsatz | Max. staatliche Prämie (EUR) |

|---|---|---|---|

| 2004 | 1.901,00 € | 9,0 % | 171,09 € |

| 2005 | 2.000,00 € | 9,0 % | 180,00 € |

| 2006 | 2.066,00 € | 8,5 % | 175,61 € |

| 2007 | 2.115,07 € | 9,0 % | 190,36 € |

| 2008 | 2.164,22 € | 9,5 % | 205,64 € |

| 2009 | 2.214,22 € | 9,5 % | 210,35 € |

| 2010 | 2.263,79 € | 9,0 % | 203,74 € |

| 2011 | 2.313,36 € | 8,5 % | 196,64 € |

| 2012 | 2.329,88 € | 4,25 % | 99,02 € |

| 2013 | 2.445,50 € | 4,25 % | 103,90 € |

| 2014 | 2.495,12 € | 4,25 % | 106,04 € |

| 2015 | 2.561,22 € | 4,25 % | 108,85 € |

| 2016 | 2.676,89 € | 4,25 % | 113,77 € |

| 2017 | 2.742,98 € | 4,25 % | 116,58 € |

| 2018 | 2.825,60 € | 4,25 % | 120,09 € |

| 2019 | 2.875,18 € | 4,25 % | 122,19 € |

| 2020 | 2.957,80 € | 4,25 % | 125,71 € |

| 2021 | 3.056,94 € | 4,25 % | 129,92 € |

| 2022 | 3.123,04 € | 4,25 % | 132,73 € |

| 2023 | 3.222,18 € | 4,25 % | 136,94 € |

| 2024 | 3.337,85 € | 4,25 % | 141,86 € |

| 2025 | 3.552,66 | 4,25 % | 150,99 € |

Die wahren Kosten der prämienbegünstigten Zukunftsvorsorge (PZV)

Kostenarten bei der PZV

Laut FMA-Erhebung 2016 fallen bei PZV-Verträgen unterschiedliche Kosten an, die je nach Anbieter stark variieren können:

- Abschlusskosten

- Verwaltungskosten

- Inkassokosten

- Garantiekosten

- Sonstige Kosten (z. B. Stückkosten, Stornogebühren, Depotgebühren)

Diese Kosten wirken sich direkt auf die effektive Verzinsung für Kundinnen und Kunden aus.

Durchschnittliche Kostenbelastung

Die FMA erhob für zwei Modellfälle die jährliche Kostenbelastung auf Basis der „Tabellarischen Darstellung der Kosten“ gemäß LV-InfoV:

| Szenario | Vertragslaufzeit | Altersgruppe | Durchschnittliche Kostenquote (der kalkulierten Prämie) |

|---|---|---|---|

| 1 | 30 Jahre | 35 Jahre alt | 8,54 % |

| 2 | 20 Jahre | 45 Jahre alt | 9,35 % |

Einige Anbieter verlangten bis zu 10,5 % der kalkulierten Prämie – ohne dass dafür zwingend eine bessere Wertentwicklung garantiert wäre.

Effekt auf die Rendite

Die meisten Anbieter gingen von einer angenommenen Brutto-Gesamtverzinsung von 2 % pro Jahr aus. Die tatsächliche effektive Verzinsung nach Kosten sieht jedoch anders aus:

- Szenario 1: Renditeminderung im Schnitt um 0,53 % p.a.

- Szenario 2: Renditeminderung im Schnitt um 0,77 % p.a.

- Maximaler Effekt: In Extremfällen wurden 46 % der Rendite durch Kosten aufgezehrt – statt 2,5 % blieben nur 1,35 % effektiv für die Kundschaft übrig.

Fazit: Hohe Kosten vs. niedrige Zinsen

In einem anhaltenden Niedrigzinsumfeld stellen die Kosten einen entscheidenden Nachteil der PZV dar schrieb die FMA in ihrem Jahresbericht 2016. Besonders bei kürzeren Laufzeiten ist der Einfluss auf die Gesamtverzinsung erheblich. Die Komplexität der Kostenstruktur und fehlende Transparenz erschweren zudem einen objektiven Vergleich zwischen den Anbietern so die FMA in den Ausführungen 2016.

Tipp: Vor Abschluss eines PZV-Vertrages sollte man sich detailliert über die Kosten informieren und auch Alternativen (z. B. ETF-Sparpläne, klassische Lebensversicherung, staatlich geförderte Pensionskassen) in Betracht ziehen.

Quellen

- Finanzmarktaufsicht (FMA), Erhebung zur prämienbegünstigten Zukunftsvorsorge 2016, insbesondere Abschnitt „Kostenstrukturen“, S. 20 ff

Fazit

Die prämienbegünstigte Zukunftsvorsorge verliert weiter an Marktvolumen, auch wenn der Rückgang sich verlangsamt. Die Zahl der Neuverträge steigt leicht, bleibt aber auf niedrigem Niveau. Die staatliche Förderung ist im historischen Vergleich weiterhin wenig attraktiv.

Positiv ist die solide Performance 2024. Dennoch bleibt fraglich, ob steigende Zinsen und Kapitalgarantien ausreichen, um der PZV neues Leben einzuhauchen. Die kommenden Jahre werden zeigen, ob eine Repositionierung dieses Produktes – etwa mit flexibleren Anlagekonzepten oder steuerlicher Nachbesserung – wieder mehr Dynamik bringen kann.