Heute am Donnerstag, 5. Juni 2025, hat die Europäische Zentralbank (EZB) beschlossen den Leitzins erneut zu senken. Es ist nun bereits die vierte Senkung der EZB Leitzinsen in diesem Jahr.

Ab Mittwoch 11. Juni 2025 gelten dann die folgenden, neuen Leitzinssätze der EZB:

- Einlagefazilität: 2,00 % (bisher 2,25 %)

- Hauptrefinanzierungssatz: 2,15 % (bisher 2,40 %)

- Spitzenrefinanzierungssatz: 2,40 % (bisher 2,65 %)

Die nächste EZB-Sitzung im Jahr 2025 findet am 24. Juli statt. Ob es dann zu einer weiteren Zinssenkung kommt, ist noch offen – vieles spricht aber dafür, dass es 2025 noch weiter nach unten gehen wird bei den lieben Zinsen. Insgesamt rechnen Beobachter mit weiteren Zinsschritten.

Details zur EZB Leitzins Senkung

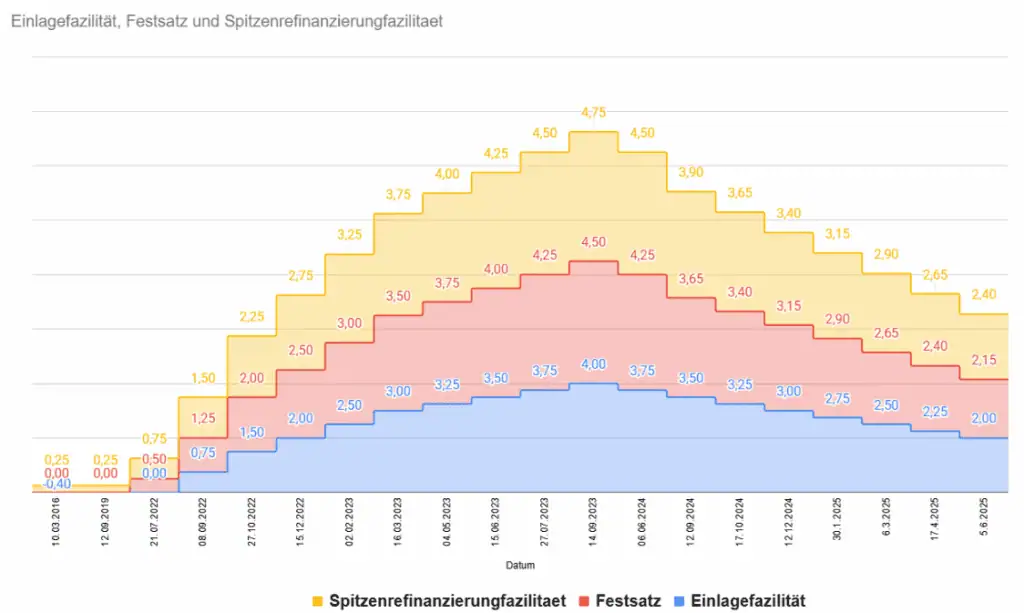

Seit Juni 2024 senkt die EZB schrittweise ihre Leitzinsen. Nach dem Höchststand von 4,00 % bei der Einlagefazilität markierte der Juni 2024 mit einer ersten Senkung auf 3,75 % den Beginn des neuen Kurses. Es folgten weitere Schritte im September, Oktober und Dezember, sodass der Zinssatz zum Jahresende bei 3,00 % lag. Im Jänner 2025 ging es weiter auf 2,75 %, Anfang März auf 2,50 %, und am 17. April wurde schließlich die nächste Senkung auf 2,25 % bekanntgegeben. Und jetzt? Mit 11. Juni 2025 geht es nun um weitere 0,25 Prozentpunkte weiter nach unten.

Nach den Anstiegen seit Sommer 2022 bis in den Frühherbst 2023 geht es jetzt mit den vier Senkungen im Jahr 2024 bei den EZB Leitzinsen gehörig bergab.

| Datum | Einlagefazilität | Festsatz | Spitzenrefinanzierungfazilitaet |

| 10.03.2016 | -0,40 | 0,00 | 0,25 |

| 12.09.2019 | -0,50 | 0,00 | 0,25 |

| 21.07.2022 | 0,00 | 0,50 | 0,75 |

| 08.09.2022 | 0,75 | 1,25 | 1,50 |

| 27.10.2022 | 1,50 | 2,00 | 2,25 |

| 15.12.2022 | 2,00 | 2,50 | 2,75 |

| 02.02.2023 | 2,50 | 3,00 | 3,25 |

| 16.03.2023 | 3,00 | 3,50 | 3,75 |

| 04.05.2023 | 3,25 | 3,75 | 4,00 |

| 15.06.2023 | 3,50 | 4,00 | 4,25 |

| 27.07.2023 | 3,75 | 4,25 | 4,50 |

| 14.09.2023 | 4,00 | 4,50 | 4,75 |

| 06.06.2024 | 3,75 | 4,25 | 4,50 |

| 12.09.2024 | 3,50 | 3,65 | 3,90 |

| 17.10.2024 | 3,25 | 3,40 | 3,65 |

| 12.12.2024 | 3,00 | 3,15 | 3,40 |

| 30.01.2025 | 2,75 | 2,90 | 3,15 |

| 06.03.2025 | 2,50 | 2,65 | 2,90 |

| 17.04.2025 | 2,25 | 2,40 | 2,65 |

| 05.06.2025 | 2,00 | 2,15 | 2,40 |

| 24.07.2025 | ?? | ?? | ?? |

Einlagefazilität: Die Einlagefazilität (englisch deposit facility) ist eine Möglichkeit für Geschäftsbanken im Euroraum, kurzfristig nicht benötigtes Zentralbankgeld bei der Europäischen Zentralbank (EZB) anzulegen. Als Verzinsung erhalten bzw. zahlen sie den von der Zentralbank vorgegebenen Einlagesatz. Es handelt sich somit um ein Wahlrecht zur Geldanlage, welches von der Zentralbank gewährt wird und stellt ein wichtiges geldpolitisches Instrument der EZB dar.

Hauptrefinanzierungsinstrument: Das Hauptrefinanzierungsinstrument (main refinancing operation, MRO) ist das wichtigste geldpolitische Instrument der Europäischen Zentralbank (EZB). Sie kann mit Hilfe dieses Instruments indirekt die Zinsen am Geld- und Kapitalmarkt beeinflussen und somit die Refinanzierungskosten der Geschäftsbanken steuern.

Spitzenrefinanzierungfazilität: Die Spitzenrefinanzierungsfazilität (SRF) (englisch marginal lending facility) ist eine Möglichkeit für Geschäftsbanken im Euroraum, sich kurzfristig (über Nacht) Geld bei der Europäischen Zentralbank (EZB) zu beschaffen. Als Preis für die Inanspruchnahme der SRF zahlen sie den von der Zentralbank vorgegebenen Spitzenrefinanzierungssatz (SRS). Die SRF stellt somit ein wichtiges geldpolitisches Instrument der EZB dar.

Was bedeutet das für die beliebten Geldmarktfonds?

Die Zinssenkung der EZB, insbesondere bei der Einlagefazilität, wirkt sich negativ auf Geldmarktfonds aus, da sie deren Rendite verringert. Ab nächster Woche wird die erwartete jährliche Rendite von derzeit 2,25 % auf 2,00 % sinken.

Ein Beispiel für einen thesaurierenden Geldmarkt-ETF ist der XTRACKERS II EUR OVERNIGHT RATE SWAP ETF (ISIN: LU0290358497).

Dieser ETF bildet die Wertentwicklung des €STR zuzüglich 8,5 Basispunkten ab. Der €STR liegt aktuell bei 2,173 %, was zusammen mit den 8,5 Basispunkten eine Rendite von 2,258 % ergibt – und damit in etwa der derzeitigen Einlagefazilität von 2,25 % entspricht. Mit der bevorstehenden Zinssenkung wird der €STR voraussichtlich auf etwa 1,9 % fallen.

Was bedeutet die Senkung der EZB Leitzinsen?

Niedrigere Sparzinsen

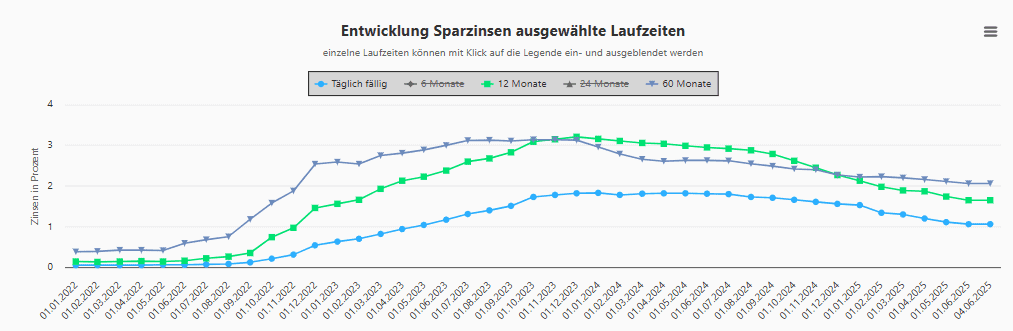

Sinkende Sparzinsen sind seit dem Zins-Hoch im Herbst 2023 keine Seltenheit. Seit September gab es deutlich über 100 Zinssenkungen in jedem Monat mit der Hochphase im November und Dezember. Jetzt im März zeigen sich schon wieder viele Senkungen bei den lieben Banken in den ersten Tagen des Monats und es wird wohl dynamisch weitergehen nach der EZB-Leitzinssenkung. Die Grafik zeigt gut, wie sich die Sparzinsen nach unten entwickelten in den letzten Monaten für die unterschiedlichen Laufzeiten.

Es darf davon ausgegangen werden, dass die Banken diese erneute Senkung der EZB-Leitzinsen rasch an die Kundschaften weitergeben. Bekannt für die sehr rasche Weitergabe sind Trade Republic, Scalable Capital und WillBe.

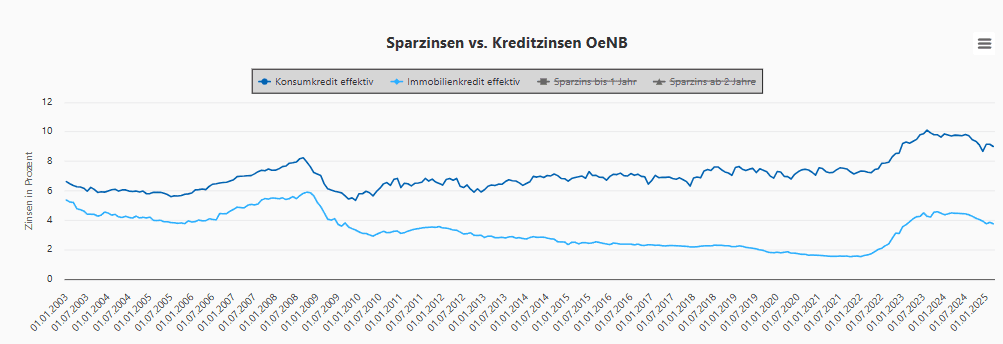

Kreditzinsen leicht günstiger

Konsumkredite werden günstiger

Trend ab 2022: Deutlicher Anstieg der Zinsen.

Spitze Mitte/Ende 2023: Die effektiven Zinsen für Konsumkredite erreichen ein Hoch von rund 10 %.

Seit Ende 2023: Ein leichter Rückgang der Zinssätze ist zu erkennen – aktuell bewegen sie sich bei etwa 9 %. Zuletzt aber wieder ein Anstieg.

Immobilienkredite ebenso günstiger.

Starker Anstieg ab Mitte 2022: Infolge der Zinswende der EZB stiegen auch die Hypothekarzinsen.

Höchststand Mitte 2023: Zinsen erreichen über 4 %.

Leichter Rückgang Anfang 2024: Der Zinssatz fällt leicht und pendelt sich aktuell bei rund 3,75 % ein. Zuletzt aber wieder ein Anstieg.

Was kommt als Nächstes?

Die nächste Sitzung der Europäischen Zentralbank (EZB) ist für Donnerstag, den 24. Juli 2025 anberaumt.

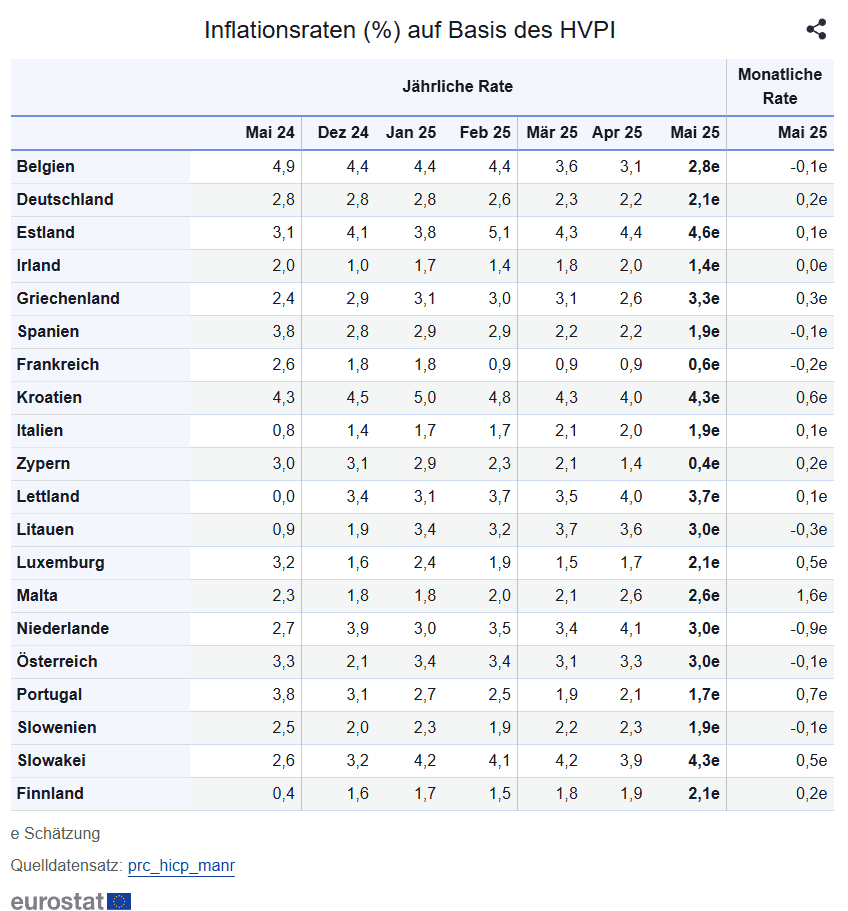

Die Inflationsrate liegt laut einer Schnellschätzung im Mai 2025 im Euroraum bei 2,2 % und in der EU bei 2,4. Das avisierte Ziel von 2,0 % im Euroraum ist nahe. Außer in Österreich. Hier ist die Inflation weiterhin hoch mit 3,0 % laut Schnellschätzung der Statistik Austria.

Aktuell sieht die EZB, Stand März 2025, die folgende Inflationsentwicklung für die kommenden Monate und Jahre:

Inflation

- 2024: 2,4 % (Dezember 2,4 %)

- 2025: 2,3 % (Dezember 2,1 %)

- 2026: 1,9 % (Dezember 1,9 %)

- 2027: 2,0 % (Dezember 2,1 %)

Das Wirtschaftswachstum sieht die EU, gemächlich vor sich:

Wirtschaftswachstum

- 2024: 0,8 % (Dezember 0,7 %)

- 2025 0,9 % (Dezember 1,1 %)

- 2026: 1,2 % (Dezember 1,4 %)

- 2027: 1,3 % (Dezember 1,3 %)

Für Österreich sieht die OeNB, März 2025, folgende Zahlen:

Inflation

- 2024: 2,9 % (Dezember 2,9 %)

- 2025: 2,9 % (Dezember 2,4 %)

- 2026: 2,3 % (Dezember 2,2 %)

- 2027: 2,1 % (Dezember 2,0 %)

Wirtschaftswachstum

- 2024: -1,3 % (Dezember -0,9 %)

- 2025: -0,1 % (Dezember 0,8 %)

- 2026: 1,2 % (Dezember 1,6 %)

- 2027: 1,2 % (Dezember 1,3 %)

Arbeitslosenquote:

- 2024: 7,0 % (Dezember 7,0 %)

- 2025: 7,4 % (Dezember 7,4 %)

- 2026: 7,3 % (Dezember 7,1 %)

- 2027: 7,1 % (Dezember 6,9 %)

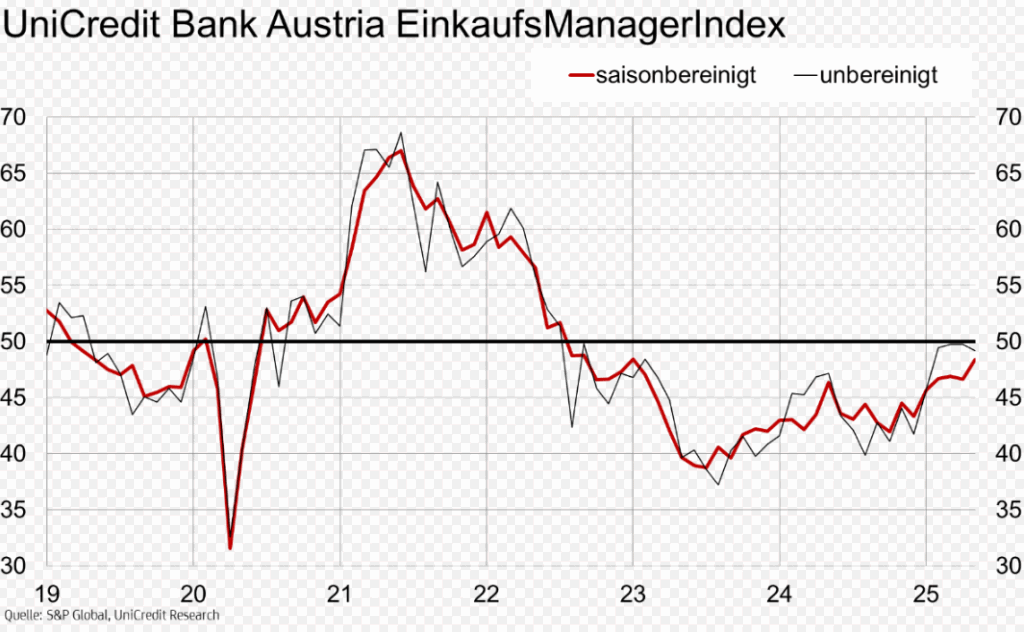

Die österreichische Industrie zeigt im Mai 2025 erste Erholungstendenzen: Der EinkaufsManagerIndex stieg auf 48,6 Punkte, die Produktion wuchs erstmals seit drei Jahren. Trotz anhaltendem Beschäftigungsabbau verbesserte sich die Produktivität. Geringere Auftragseinbußen und steigender Optimismus, mit einem Produktionsausblick von 56,1 Punkten, deuten auf eine mögliche Stabilisierung hin – wenngleich Risiken durch drohende US-Zölle bestehen bleiben.

Zinsprognose

Die nächste EZB-Sitzung im Jahr 2025 ist für den 24. Juli angesetzt. Ob dabei erneut eine Zinssenkung beschlossen wird, bleibt abzuwarten – vieles deutet jedoch darauf hin, dass die Zinsen im Laufe des Jahres weiter sinken könnten. Experten erwarten insgesamt zusätzliche Schritte nach unten.

Ab Mittwoch 11. Juni 2025 gelten dann die folgenden, neuen Leitzinssätze der EZB:

- Einlagefazilität: 2,00 % (bisher 2,25 %)

- Hauptrefinanzierungssatz: 2,15 % (bisher 2,40 %)

- Spitzenrefinanzierungssatz: 2,40 % (bisher 2,65 %)

Fazit

Die dritte Leitzinssenkung der EZB im Jahr 2025 ist ein deutliches Signal für eine anhaltende Lockerung der Geldpolitik. Mit der Absenkung der Einlagefazilität auf 2,25 % reagiert die Zentralbank auf die rückläufige Inflation und das verhaltene Wirtschaftswachstum im Euroraum. Auch wenn die Inflation nahe am Ziel von 2,0 % liegt, bleibt das wirtschaftliche Umfeld angespannt – insbesondere in Ländern wie Österreich, wo sich die Industrie zwar leicht erholt, aber weiterhin in der Rezession verharrt.

Für Sparer bedeutet der Schritt weiter sinkende Sparzinsen, die Banken voraussichtlich rasch weitergeben werden. Geldmarktfonds und Tagesgeldangebote verlieren damit weiter an Attraktivität. Gleichzeitig werden Konsum- und Immobilienkredite wieder günstiger – eine Entwicklung, die Investitionen und Konsum begünstigen könnte.

Alles deutet darauf hin, dass dies nicht die letzte Zinssenkung im ersten Halbjahr 2025 war. Sollte sich der Trend der moderaten Inflation und der schleppenden Konjunktur fortsetzen, könnten weitere Zinsschritte nach unten folgen – die nächste Gelegenheit dazu bietet die EZB-Sitzung am 5. Juni 2025.

Mehr

- Geldpolitische Beschlüsse der EZB

- Aktueller €STR auf der EZB Website

- ECB Staff Macroeconomic Projections

- OeNB Report 2025/5: Österreichs Wirtschaft stabilisiert sich 2025

- Bank Austria EinkaufsManagerIndex