Es ist nun soweit, der Entwurf zum Gesetz für die ökosoziale Steuerreform ist nun da und somit auch in Begutachtung. Der Begutachtungsentwurf kann hier auf der BMF Seite heruntergeladen werden. Das Thema Krypto Assets bzw. im Gesetzestext wird von Kryptowährungen gesprochen, findet sich im Teil 1 wieder. Es handelt sich um einen Entwurf des Gesetzes. Bis zum Nikolaustag, dem 6.12.2021 ist das Gesetz nun in der Begutachtungsphase. Danach werden etwaige Änderungen noch eingebaut und danach wird das Gesetz aller Voraussicht nach auch beschlossen. Wenn nicht noch etwas besonderes passiert. Stichwort Ibiza, Stichwort Kurz. In Kraft treten soll das Gesetz mit 1.3.2022.

Es ist nur einmal ein Entwurf, da und dort kann es noch zu Änderungen kommen, daher alles mit Vorsicht genießen und vor allem möchte ich hier nochmals darauf hinweisen, dass mir Fehler passiert sind beim schnellen Lesen. Daher bitte um sachdienliche Hinweise, wo ihr etwas anders seht.

Hinweis in eigener Sache – Euer Andreas

Zusammenfassung der Eckpunkte im Entwurf, ohne Gewähr

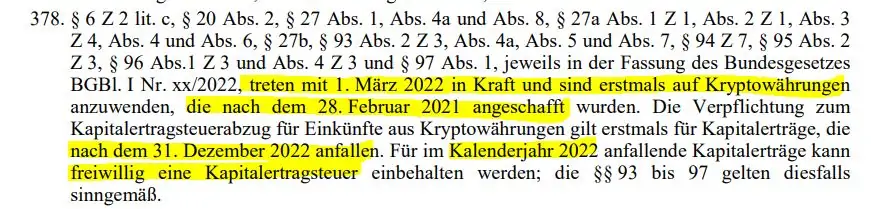

- Ab 1.3.2022 sollen die entsprechenden Gesetze in Kraft treten

- bis 28.2.2022 noch Besteuerung nach Tarif für nicht zinstragende Assets

- Ab 1.3.2022 alles pauschal mit Sondersteuersatz von 27,5 %

- Für 2022: 2 Monate Tarifbesteuerung, 10 Monate Sondersteuersatz von 27,5 %

- Trader werden mit den neuen Regeln bevorzugt, HODLer werden benachteiligt

- Es gibt keine 1-jährige Spekulationsfrist mehr (gilt dann nur noch für Altbestand, dass nach einem Jahr steuerfrei verkauft werden kann)

- Altbestand

- Altbestand alles was bis 28.2.2021 gekauft wurde

- Verkauft man bis 28.2.2021 wird der progressive Einkommensteuertarif fällig (bei nicht zinstragenden Krypto Assets)

- Neubestand

- Ab 1.3.2022: 27,50 % Sondersteuersatz für alle Krypto Einkünfte und realisierte Wertsteigerungen ab 1.3.2022

- bei steuereinfachen Krypto-Dienstleistern

- 2022 freiwillig KESt für den Kunden abführen

- 2023 verpflichtend KESt für den Kunden abführen

- wenn selbst zu versteuern, ab 1.3.2022:

- verpflichtend KESt

- bei steuereinfachen Krypto-Dienstleistern

- Ab 1.3.2022: 27,50 % Sondersteuersatz für alle Krypto Einkünfte und realisierte Wertsteigerungen ab 1.3.2022

- Steuereinfachheit von österreichischen Anbietern wie z. B. Bitpanda kommt (2022 freiwillig, ab 2023 verpflichtend)

- Lending, Staking, Mining dann Sondersteuersatz-pflichtig, Ausnahme P2P Lending?

- Krypto zu Krypto Swap kein Verkauf mehr (Stablecoins?)

- Kein Abzug von Werbungskosten mehr möglich, außer es wird die Regelbesteuerung angewendet (Regelbesteuerungsoption)

- Verlustausgleich möglich auch mit Aktien & Co – “alles was mit 27,5 % Sondersteuersatz besteuert wird”

Vorteile und Nachteile des neuen Gesetzes

Vorteile

- Krypto zu Krypto Tausch gelten nicht mehr als Verkauf

- Klare(re) Regeln, Rechtssicherheit

- Verlustausgleich auch mit Aktien, ETFs & Co

- Für Trader super

- Steuerstundungsmöglichkeit durch Tausch in Stablecoins (z. B. USDC, USDT)

- Steuereinfache Plattformen kommen (spätestens 2023)

- Pauschaler Sondersteuersatz 27,5 % für viele vorteilhaft, alternativ Regelbesteuerungsoption

- Für Altbestand kein “Notverkauf” notwendig

Nachteile

- Nur ein Entwurf, Gesetz muss erst verabschiedet werden (Änderungen vorbehalten)

- Stichtag für Altbestand lange in der Vergangenheit 28.2.2021

- 2022: 2 Monate Besteuerung nach Tarif, 10 Monate Besteuerung nach Sondersteuersatz

- Komplexe Details noch nicht geklärt (DeFi, Lending P2P, Stablecoins, …)

- Keine 1-jährige Spekulationsfrist mehr

- Für HODLer schlecht

- Massiver Dokumentationsaufwand für alle

- Steuereinfache Anbieter: Kann kein Nachweis gebracht werden, wird der halbe gemeine Wert zum Verkaufszeitpunkt als Anschaffungswert als KESt-Bemessungsgrundlage herangezogen

Video

Hier im Video versuche ich die wichtigsten Eckpunkte zu umreißen, Fehler haben sich hier eingeschlichen. Diese werden im angepinnten Kommentar beim Video aufgeklärt bzw. wird dieser Beitrag hier aktuell gehalten mit den neuesten Insights.

Keine Behaltefrist mehr – keine 1jährige Spekulationsfrist mehr

Die Behaltefrist für nicht zinstragende Krypto Assets wird ersatzlos gestrichen. Es gibt keine 1jährige Spekulationsfrist bei Einkünften aus Kapitalvermögen. Für den Altbestand gilt diese natürlich noch weiter.

Altbestand Käufe bis 28.2.2021

Altbestand ist all jenes, was bis einschließlich 28. Februar 2021 gekauft wurde. So das Datum im Entwurf. Das ist natürlich eine ordentliche Watschen, denn dieser Zeitpunkt liegt sehr lange in der Vergangenheit. Alles was danach gekauft wurde ist dem neuen Steuerregime dann zu unterlegen und bedeutet eine Besteuerung mit der 27,5 %igen Kapitalertragsteuer. So die Angaben im Entwurf.

Kapitalertragsteuer für realisierte Kursgewinne und Krypto Erträge

Unter die Kapitalertragsteuer fallen alle realisierten Kursgewinne. Heißt wenn Bitcoin gekauft wird und mit Kursgewinn verkauft wird, so ist der Differenzbetrag zwischen Verkauf – Ankauf mit 27,5 % KESt zu versteuern. Werbungskosten dürfen hier nicht berücksichtigt werden, also so wie bei Aktienkäufen. Besondere Ausnahme ist jedoch, wenn in die Regelbesteuerung optiert wird und nach Tarif besteuert wird und nicht mit der pauschalen KESt. Hier darf dann sehr wohl die Berücksichtigung etwaiger Werbungskosten stattfinden.

Die Kapitalertragsteuer ist ab 1.3.2022 zu zahlen, bis dahin ist die alte gesetzliche Regelung in Kraft die in zinstragende und nicht zinstragende Krypto Assets unterscheidet. So der aktuelle Stand des Entwurfs.

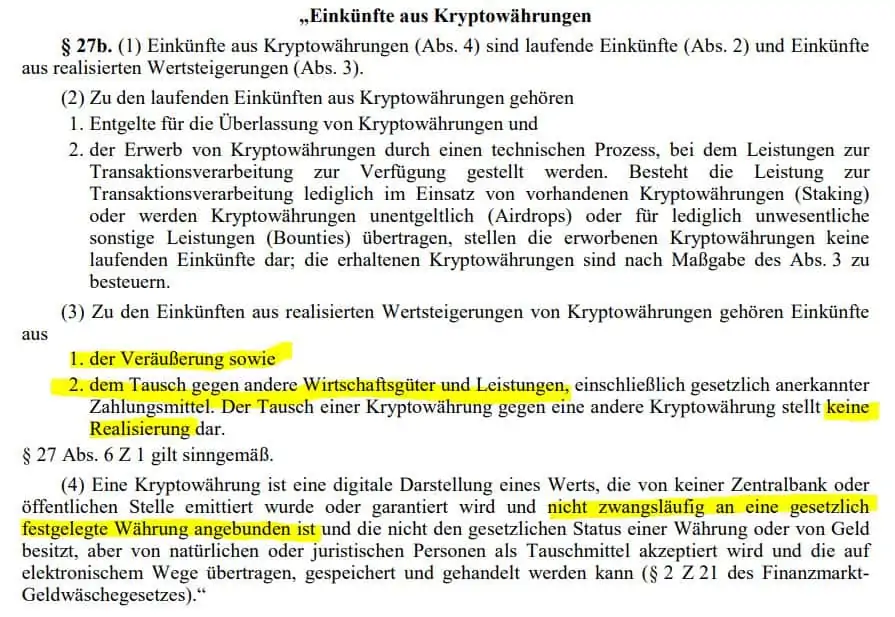

Staking

Wenn Staking betrieben wird, so ist der Anschaffungskostenansatz mit Null anzusetzen und im Fall des Verkaufs der gesamte Erlös zu versteuern. Heißt wenn z. B. eine Kryptowährung durch einen Airdrop, Bounty oder durch Staking zugeflossen sind, dann sind diese mit 0,00 Euro angeschafft worden und im Falle des Verkaufes ist die diese Differenz zum Verkaufserlös mit der 27,5 %igen Kapitalertragsteuer zu versteuern.

Beispiel: Durch Staking erhältst du am 1.3.2022 Krypto-Asset Anteile und der Wert am 1.3.2022 liegt hier bei 10 Euro zum Zeitpunkt des Zuflusses. Die Steuerpflicht entsteht jedoch erst beim Verkauf dieser zugeflossenen Krypto-Asset Anteile. Passiert der Verkauf am 1.10.2022 zu einem Wert von 12 Euro so ist die Steuerpflicht wie folgt zu berechnen: 12 Euro Verkaufserlös – 0 Euro Anschaffungskosten = 12 Euro * 27,5 % KESt = 3,30 Euro Steuerpflicht

Lending

Bei Lending ist es anders. Lending sind Kryptozinsen die im Rahmen eines Verleihens erzielt werden. Die Anschaffungskosten entsprechen hier dem gemeinen Wert zum Erwerbszeitpunkt. Diese müssen mit Zufluss versteuert werden und bei späterer Veräußerung sind diese zukünftigen Wertveränderungen als Einkünfte zu erfassen.

Beispiel: Wird die Kryptowährung überlassen und gibt es dafür Einkünfte in der Höhe von 0,1 BTC zu einem gemeinen Wert von 5.700 Euro am 1.4.2022 so ist für diesen Zufluss 27,5 % KESt zu zahlen, was 1.567,50 Euro sind.

Ausnahme: Sind es private Sachdarlehen, also Kryptodarlehen im Sinne von P2P, dann unterliegen diese Kryptozinsen weiterhin der Regelbesteuerung (also Einkommensteuer). Wo genau diese Grenze zu ziehen ist, ist immer eine Einzelfallentscheidung. Es ist hier zu begrüßen, wenn der Gesetzgeber hier noch nachzieht.

Mining

War man bislang stets der Meinung, dass Mining grundsätzlich eher einem Gewerbebetrieb zuzuordnen ist, geht man mit dem neuen Gesetz nun einen guten und intelligten Weg. Hier heißt es nun, dass ein Gewerbebetrieb nur dann vorliegt, wenn die Tätigkeit und Art und Umfang dem einer reinen Vermögensverwaltung hinausgeht.

All jene die Einkünfte erhalten die mit Mining (Blockerstellung) erzielt wurden, gilt auch hier die Kapitalertragsteuer von 27,5 %. Es ist hier grundsätzlich unerheblich welche konkrete Technologie hier verwendet wird bzw. welcher Konsensalgorithmus für diese Vorgänge benutzt werden. Auch die Verwendung von Miningpools fällt hier rein.

Alle Einkünfte aus Mining die in diesen Bereichen anfallen sollen zu Einkünften aus Kapitalvermögen führen, so die Idee des Gesetzgebers und damit mit 27,5 % KESt endbesteuert werden. Zeitpunkt der Besteuerung ist der Zuflusszeitpunkt.

Krypto zu Krypto Swap kein Verkauf mehr

Wer von einem Krypto Asset in ein anderes Krypto Asset tauscht, das soll in Zukunft kein Verkauf mehr sein. Das würde sich damit grundlegend ändern! Auch Stablecoins gelten hier als ein steuerfreier Krypto-zu-Krypto Tausch. Die ganz unten markierte Übersetzung die ein Fragezeichen zu Stablecoins aufwerfen könnte ist eine unglückliche Übersetzung aus dem Englischen. Hier verweist der Gesetzgeber darauf, dass sie für Krypto-Assets die selbe Definition verwenden wie es die EU tut (Artikel 3 Z 18 der EU-Richtlinie 2015/849). Wie das mit Stablecoins ist, das ist die Frage. Auf Basis eines Kommentars am Ende des Beitrags, sollten die Stablecoins mit dabei sein.

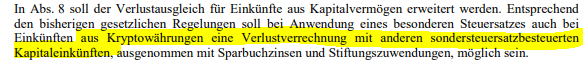

Verlustausgleich

Ein Verlustausgleich soll auch möglich sein und das Besondere daran ist, dass dieser auch mit Aktien, ETFs & Co stattfinden kann. So die Idee, so im Entwurf. Damit sind Verluste aus Krypto Trading mit Gewinnen aus Aktien Trades gegenzurechnen und natürlich auch gegen Dividendenzahlungen, Ausschüttungen und natürlich auch ausschüttungsgleiche Erträge.

Beispiel: Im Jahr 2023 wurden Verluste aus Krypto Trading in der Höhe von 1.000 Euro realisiert. Gleichzeitig gab es im selben Jahr realisierte Kursgewinne bei Aktien über 800 Euro, zugeflossene Dividenden über 500 Euro und bei einem ETF wurden ausschüttungsgleiche Erträge für 200 Euro abgeführt. So wurde 2023 Kapitalertragsteuer von 27,5 % für 1.500 Euro bezahlt während es Verluste von 1.000 Euro gegeben hat. Unterm Strich ist nur Kapitalertragsteuer für 500 Euro abzuführen (1.500 – 1.000 Euro). Die Geltendmachung ist in diesem Fall wohl über die Einkommensteuererklärung zu machen, außer es handelt sich hier um lediglich einen inländischen depotführende Stelle/Krypto-Dienstleister.

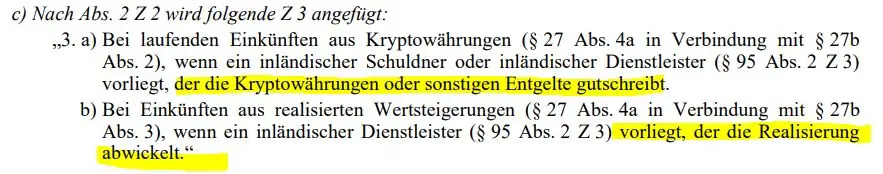

Österreichische Krypto Broker werden steuereinfach

Die österreichischen Krypto Broker werden steuereinfach, das ist wohl die beste Nachricht. Der Krypto Kunde muss sich sodann nicht mehr um die Abfuhr der Steuern kümmern, der Broker macht dies für den Kunden. Der zukünftige steuereinfache Anbieter kann die Kapitalertragsteuer für den Kunden bereits ab 1.3.2022 abführen, dies auf freiwilliger Basis. Ab 2023 ist dieser verpflichtet dazu. Der Grund liegt hierin sicherlihc, dass die Dienstleister ein gutes Jahr Zeit haben die notwendigen Vorkehrungen zu treffen, damit die Steuer abgeführt werden kann.

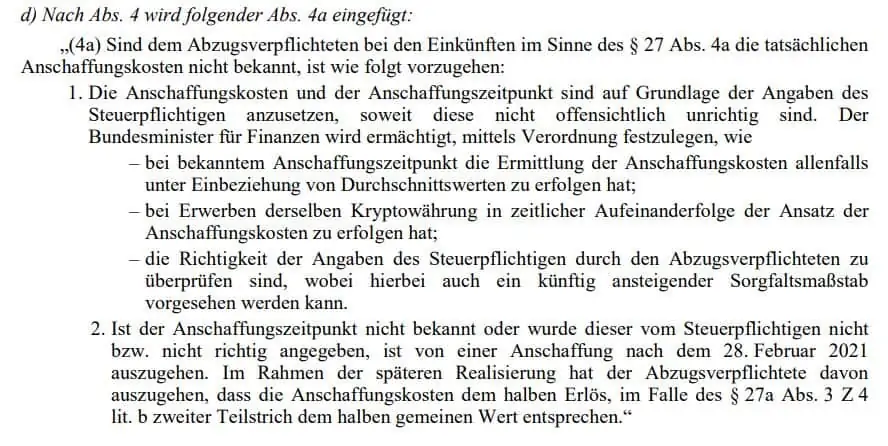

Der Gesetzgeber hat sich dazu auch schon sehr umfangreiche Gedanken gemacht. Die Screenshots aus dem Gesetzesentwurf zeigen das auf:

Das bringt den österreichischen Krypto Dienstleistern natürlich einen Mehraufwand. Es gilt rechtzeitig die notwendigen Vorkehrungen zu treffen, dass die Kapitalertragsteuer abgezogen und an das Finanzamt übermittelt werden kann. Dazu sind umfangreiche Implementierungsarbeiten und Tests notwendig. Das bedeutet Zeit, Geld. Diese Kosten sind von Unternehmen wie Bitpanda, Coinfinity oder Coinpanion selbst zu tragen.

Keine Anschaffungskosten bekannt – wie wird besteuert?

Der Gesetzgeber regelt auch bereits den Umstand wie vorzugehen ist, wenn kein Anschaffungswert bekannt ist für die Kryptowährung (oder nicht stichhaltig nachgewiesen werden konnte). So hat der inländische Krypto-Dienstleister davon auszugehen, dass es sich hier um Neubestand handelt und somit nach dem 28.2.2021 angeschafft wurde. Beim Verkauf hat der inländische Krypto-Dienstleister dann den halben gemeinen Wert als Anschaffungskosten anzusetzen. Bääääm! Das sitzt.

Beispiel: Durch Transfers wird zu einem inländischen Krypto-Dienstleister wie Bitpanda am 2.7.2023 Bitcoin Assets im Wert von 3 BTC transferiert. Der Kunde kann jedoch nicht stichhaltig nachweisen wann diese Assets (Altbestand?) gekauft wurden bzw. im Fall des Neubestands zu welchem Preis bzw. Werts. Wenn der Kunde nun diese 3 BTC am 10.8.2023 um 225.000 Euro verkauft (Annahme 1 BTC = 75.000 Euro) so hat Bitpanda als Anschaffungswert den halben gemeinen Wert zum Verkaufszeitpunkt anzusetzen, das sind 112.500 Euro. Die 27,5 %ige Kapitalertragsteuer ist damit so zu errechnen: 225.000 Euro Verkaufserlös – 112.500 Anschaffungskosten = 112.500 Euro davon 27,5 % KESt = 30.937,50 Euro

Wegzugsbesteuerung

Manche kommen nun auf das Gedankenspiel, hey, ich ziehe einfach weg und zahle keine Steuern! Nachdem es Kapitalerträge werden sollen, wird das aber steuerlich nicht so einfach, denn in Österreich gibt es seit vielen Jahren so etwas wie eine Wegzugsbesteuerung. Der Gesetzgeber hat vor rund 10 Jahren die Entstrickungsbesteuerung (Wegzugsbesteuerung) EStG § 27 Abs 6 Z 1 EStG; EStR 2000 Rz 6147 – 6158c entdeckt. Wenn der Staat Österreich das Besteuerungsrecht von Kapital verliert, so ist dies in der Regel als Veräußerung einzustufen und Kapitalertragsteuer zu bezahlen. Als fiktiver Veräußerungserlös gilt der gemeine Wert (Verkehrswert) zum Zeitpunkt des Wegzugs. Der Wegzug ist der Bank bzw. dem inländischen Krypto-Dienstleister anzuzeigen bzw. selbst in der Steuererklärung.

Ein Besteuerungsaufschub kann beantragt werden, wenn in ein anderes EU/EWR Land gezogen wird oder das Wirtschaftsgut unentgeltlich an eine andere Person in der EU/EWR übertragen wird.

Vertrauensschutz und Rückwirkungsverbot – Altbestand vs. Neubestand

Dürfen die denn das, den Altbestand mit 28.2.2021 in der Vergangenheit festzulegen? Gibt es nicht so etwas wie einen Vertrauensschutz und ein Rückwirkungsverbot? Ja, das gibt es durchaus. Es geht hier darum, dass wir Bürger*Innen darauf vertrauen dürfen, dass wir auf die Beständigkeit und Nachhaltigkeit von Gesetzeb vertrauen dürfen. Auf der Website rechteasy.at wird über die echte und unechte Rückwirkung geschrieben, was hier beim Altbestand und dem Datum 28.2.2021 möglicherweise der Fall wäre. Wie der Beitrag aufzeigt, gibt es auch Ausnahmen vom Vertrauensschutz und zwar z. B. “wenn wenn das Vertrauen des Bürgers nicht schutzwürdig ist, er also mit einer Neuregelung rechnen musste” oder “die bisherige Rechtslage unklar ist.”. Man sieht, das ist gar nicht so einfach zu beurteilen und man könnte schon den einen oder anderen Punkt als erfüllt sehen, dass eine Rückwirkung möglich ist. Es ist aber nicht nur das, denn die Einführung der ImmoESt 2012 zeigt, wie der Verfassungsgerichtshof die Dinge sieht.

Manche sehen eine Ähnlichkeit zur Einführung der ImmoESt. Damals wurden alle Immobilien bei denen die 10jährige Spekulationsfrist noch nicht abgelaufen ist, der neuen Rechtslage unterworfen. Der Verfassungsgerichtshof hat in seiner Entscheidung 2015 eine Rückwirkung verneint. Hier sagt der VfGH “Maßgeblicher Besteuerungstatbestand ist nämlich die Veräußerung in Form des schuldrechtlichen

Verpflichtungsgeschäftes.” Also es geht um den Verkaufszeitpunkt und nicht um die Zeit davor und ähnlich kann es auch bei Krypto-Assets gesehen werden. Wer will, kann mit dem neuen Krypto-Steuer-Gesetz natürlich den Instanzenweg probieren, doch die Chancen sind vermutlich gering. Der Gesetzgeber ist Profi.

Dazu kommt auch noch, dass das BMF der Überzeugung ist, dass sowieso von allen schon lange gewusst wurde, dass es hier zu neuen Regelungen kommen wird. Auf DerStandard.at wird das BMF dazu so zitiert:

Die Kritik am weit zurückliegenden Stichtag für Krypto-Altvermögen lässt man im Finanzministerium nicht gelten. Es sei seit langer Zeit klar gewesen, dass eine neue Regelung komme und diese auch rückwirkend gelten würde. “Es wird nie einen Stichtag geben, mit dem alle zufrieden sein werden.”

So das BMF auf DerStandard.at zur Kritik am gewählten Stichtag 28.2.2021 für Altbestand vs. Neubestand

NFTs

Nach der Begriffsbestimmung des BMF was denn Kryptowährungen sind, sollten NFTs nicht darunter fallen. Non Fungible Token finden sich in dieser Begriffsbestimmung nicht wieder:

“§ 27 Abs. 6 Z 1 gilt sinngemäß.

Quelle Seite 5. von Text_ÖkoStRefG 2022 Teil I (PDF, 428 KB)

(4) Eine Kryptowährung ist eine digitale Darstellung eines Werts, die von keiner Zentralbank oder

öffentlichen Stelle emittiert wurde oder garantiert wird und nicht zwangsläufig an eine gesetzlich

festgelegte Währung angebunden ist und die nicht den gesetzlichen Status einer Währung oder von Geld

besitzt, aber von natürlichen oder juristischen Personen als Tauschmittel akzeptiert wird und die auf

elektronischem Wege übertragen, gespeichert und gehandelt werden kann (§ 2 Z 21 des Finanzmarkt Geldwäschegesetzes).“

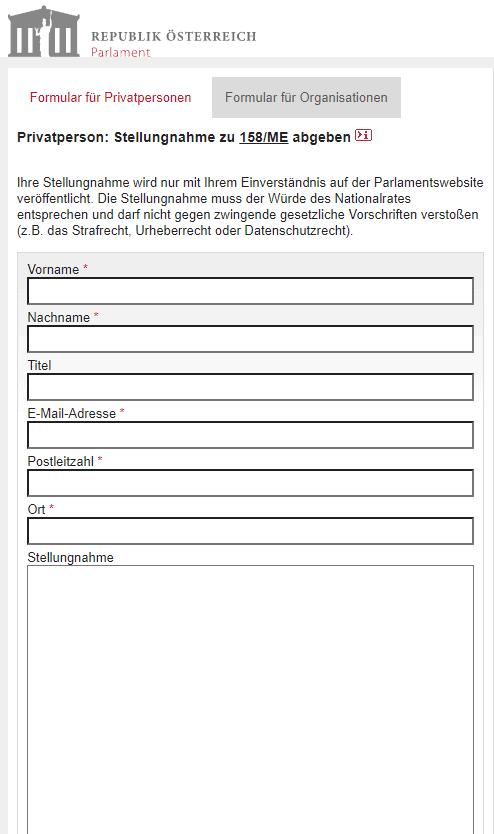

Stellungnahme zum Gesetzesentwurf

Wer unzufrieden ist mit dem Gesetzesentwurf und ein Feedback dazu abgeben möchte, der kann eine Stellungnahme zum Entwurf abgeben. Die Stellungnahme kann hier auf der Website des Parlaments abgegeben werden. Eine Eingabe ist bis zum 6.12.2021 zu machen, danach werden die Eingaben gesammelt und der Gesetzesvorschlag gegebenenfalls noch angepasst.

Petition von Validvent

Validvent, eine ARGE die Dienstleistungen rund um die Themen Treuhand-Dienstleistungen, Beratung und Ausbildungen zu Blockchain und der Kryptoökonomie anbietet, wird ebenso eine Stellungnahme zum Gesetzesentwurf abgeben. Kernpunkt dieser Stellungnahme sind die beiden Themen:

- Krypto Asset Besitzer hatten keine Chance sich auf veränderte Situation einzustellen (Stichwort Behaltefrist)

- Der Wechsel des Besteuerungsregimes von Besteuerung nach Tarif vs. Sondersteuersatz während des Kalenderjahrs 2022 erhöht die Komplexität und den Aufwand

Was ist das Ziel der Stellungnahme mit Rückenwind von Validvent? Dass die Stichtagsregelung für Altbestand der 31.12.2021 sein soll.

Validvent wird die Möglichkeit einer Stellungnahme nutzen und bereitet diese umfangreich und professionell auf. Wer sich dieser Stellungnahme von Validvent anschließen möchte und keine eigene Stellungnahme abgeben will, der kann unter Angabe seiner E-Mailadresse diese unterstützen. Hier geht es zur Website von Validvent mit dem Link zur Petition.

Fazit

Es ist nur einmal ein Entwurf, da und dort kann es noch zu Änderungen kommen, daher alles mit Vorsicht genießen und vor allem möchte ich hier nochmals darauf hinweisen, dass mir Fehler passiert sind beim schnellen Lesen. Daher bitte um sachdienliche Hinweise, wo ihr etwas anders seht.

- Ab 1.3.2022 sollen die entsprechenden Gesetze in Kraft treten

- bis 28.2.2022 noch Besteuerung nach Tarif für nicht zinstragende Assets

- Ab 1.3.2022 alles pauschal mit Sondersteuersatz von 27,5 %

- Für 2022: 2 Monate Tarifbesteuerung, 10 Monate Sondersteuersatz von 27,5 %

- Trader werden mit den neuen Regeln bevorzugt, HODLer werden benachteiligt

- Es gibt keine 1-jährige Spekulationsfrist mehr (gilt dann nur noch für Altbestand, dass nach einem Jahr steuerfrei verkauft werden kann)

- Altbestand

- Altbestand alles was bis 28.2.2021 gekauft wurde

- Verkauft man bis 28.2.2021 wird der progressive Einkommensteuertarif fällig (bei nicht zinstragenden Krypto Assets)

- Neubestand

- Ab 1.3.2022: 27,50 % Sondersteuersatz für alle Krypto Einkünfte und realisierte Wertsteigerungen ab 1.3.2022

- bei steuereinfachen Krypto-Dienstleistern

- 2022 freiwillig KESt für den Kunden abführen

- 2023 verpflichtend KESt für den Kunden abführen

- wenn selbst zu versteuern, ab 1.3.2022:

- verpflichtend KESt

- bei steuereinfachen Krypto-Dienstleistern

- Ab 1.3.2022: 27,50 % Sondersteuersatz für alle Krypto Einkünfte und realisierte Wertsteigerungen ab 1.3.2022

- Steuereinfachheit von österreichischen Anbietern wie z. B. Bitpanda kommt (2022 freiwillig, ab 2023 verpflichtend)

- Lending, Staking, Mining dann Sondersteuersatz-pflichtig, Ausnahme P2P Lending?

- Krypto zu Krypto Swap kein Verkauf mehr (Stablecoins?)

- Kein Abzug von Werbungskosten mehr möglich, außer es wird die Regelbesteuerung angewendet (Regelbesteuerungsoption)

- Verlustausgleich möglich auch mit Aktien & Co – “alles was mit 27,5 % Sondersteuersatz besteuert wird”

Hey Community

Jemand eine Idee ob man realisierten Verlust aus Altbestand irgendwo gegenrechnen kann?

zB

Altbestand!

Verkauf 04/22

Gewinn 1000€

Steuerfrei, ist mir klar.

Wie sieht es in diesem Beispiel aus?

Verkauf 04/22

Verlust 1000€

Freue mich auf eure Antworten, Einschätzungen.

LG

Hallo, ein paar kurze Fragen. 1) Sehe ich das richtig: Wenn ich auf Crypto.com CRO im Wert von 3,5k € stake, “vergifte” ich damit meinen Einsatz, und kann davon quasi 962 Euro (27,5%) abschreiben? Viel Eigenkapitel staken wird folglich generell unattraktiv, weil – wann auch immer man dann verkauft – durch Staking de facto eine Steuerschuld von 27,5% nicht nur auf die Erträge, sondern auf die Gesamtsumme fällig wird? 2) Kann man mit Krypto-zu-Kryptp-Swaps womöglich jahrelang, jahrzehntelang vor der Versteuerung davon laufen? Und im Fall einer undurchschaubaren Transaktionshistorie wird dann womöglich noch ein deutlich höherer Wert (50%) als unzuversteuerendes Eigenkapital… Weiterlesen »

Servus Heinzi,

Frage 1) verstehe ich nicht. Du zahlst du den Ertrag Steuern und auf einen eventuellen Kursgewinn. Vergiften? Gibts nicht. Aktuell meint das BMF zinstragende Veranlagung in deinem Fall mit Sondersteuersatz 27,5 % – andere sehen das differenzierter, ist aber nicht ausjudiziert. Selbst durchziehen oder Steuerberater hinzuziehen.

Frage 2) Nein, ich sehe hier keine Schlupflöcher. Wenn etwas intransparent wird, dann hast du die Not in Dosen und schlaflose Nächte die dir das Finanzamt bereiten wird.

Frage 3) Nein ist es nicht.

Hallo Andreas, danke für deine rasche Antwort. Bzgl 1): Ich habe es wohl missverstanden, ich dachte, dass “Anschaffungskosten bei Staking auf 0” bedeutet, dass die 27,5% nicht nur auf den Gewinn entfallen, sondern auch auf den Einsatz (zB: ich stake 100 Euro, daraus werden dank Rewards und Kursentwicklung 300 Euro, ich muss 27,5% auf alles, also die 300 Euro, zahlen – statt auf den Gewinn, die 200 Euro). Aber das dürfte ich gründlich missverstanden haben. 2) Stimmt wohl. Aber es bleibt (nach künftiger Rechtslage) ja zumindest die Möglichkeit, die Versteuerung via Swapping ewig hinauszuzögern. Gilt der (ab 1. März 2022)… Weiterlesen »

Hallo Heinzi,

ad 1) du musst hier unterscheiden in Krypto Erträge und Zugewinn dessen was du reingesteckt hast. Das sind 2 Paar Schuhe.

ad 2) genau das heißt es. Du kannst es ewig rauszögern, bis sich die Gesetzeslage ändern würde. Aber du hast halt auch ein Kursrisiko und wie wir wissen, schwanken diese Assets enorm! Aufzupassen gilt natürlich, dass die Assets auch tatsächlich direkt in Krypto getauscht werden und nicht Krypto-Fiat-Krypto (was oftmals passiert)

“Aufzupassen gilt natürlich, dass die Assets auch tatsächlich direkt in Krypto getauscht werden und nicht Krypto-Fiat-Krypto (was oftmals passiert)” Ich denke, es ist die eigentliche Gretchenfrage, wie Swaps nun in Zukunft von Plattformen wie Bitpanda oder Blockpit verechnet werden. Das Beibehalten des Prinzips “Krypto-Fiat-Krypto” würde Swaps auf diesen Plattformen generell sehr fragwürdig machen und die vielbejubelte Gesetztesneuerung (Krypto-zu-Krypto ist nun steuerfrei) für breite, private Anlegergruppen quasi gänzlich aushebeln. Leider sind zu diesem Thema, zumindest seitens Bitpanda oder des Gestezgebers, noch keinerlei Statements zu vernehmen. Ein wenig mehr an Transparenz und Rechtsicherheit wäre hier bei einem ab 1.3. rückwirkend (!) geltenden… Weiterlesen »

Bitte um Hilfestellung einer Verständnisfrage: Wenn ich mit mittlerweile längst steuerfreien ETHs aus Altbestand gegen eine andere Kryptowährung X tausche, was ja nun kein steuerrelevanter Vorgang mehr ist, und ich mache mit der Kryptowährung X einen Gewinn und tausche diese gegen EUR.

Was ist dann bitte zu versteuern?

Wurde ja mit steuerfreien ETH mit einem steuerlich unrelevanten Vorgang erstanden…

Du hast den Gewinn deiner Kryptowährung X zu versteuern. Dein Tausch ist ein Tausch von Altbestand in Neubestand.

danke dir!

Ist es als Verkauf zu werten, wenn ich mit meinen Bitcoins bezahle?

Bsp: Ich kaufe mir um 2BTC einen Tesla 😀

Die BTC lege ich sowieso direkt nach dem Kauf aufs Hardwarewallet und solange ich zu keiner Exchange gehe will nach meinem Verständnis auch keiner einen Einstiegskurs, etc. wissen.

Was passiert wenn ich mit einem Bekannten einen Tauschhandel durchführe und ich z.B. BTC in Lebensmittel umtausche.

Kurz – Was passiert wenn ich eine KryptoWÄHRUNG wie eine Währung nutze und nicht wie ein Anlageobjekt?

Ja, ist es.

So die kurze & prägnante Antwort auf deine Frage.

Wie verhält es sich nun wenn die einjährige Haltefrist bereits vorbei ist (also ein steuerfreier Verkauf möglich) und ich dann erst anfange mit diesen steuerfreien Token zu staken? Bleiben die dann steuerfrei und nur der Zinsertrag ist mit dem Sondersteuersatz zu versteuern oder Beides?

Keiner eine Idee?

Was ich nirgends finden kann: was passiert mit Veräußerungen oder Tausch von Krypto Währungen zwischen Februar 21 und März 22?

Unterliegt das der “alten” Besteuerungsregel oder der Neuen? Danke!

Wenn das Gesetz kommen sollte wie es jetzt ist, gelten die neuen Besteuerungsregeln ab 1.3.2022, bis dahin ist die Besteuerung wie gehabt.

Was bedeutet das für mich als in Deutschland lebenden Deutschen, der in Österreich bei Bitpanda kauft? Ich versteuert dann in AT mit 27,5% und in DE nochmal zum Einkommenssteuersatz?

Dich gehen die Steuern in Österreich, Bulgarien oder Portugal nichts an. Du sitzt in Deutschland, dich interessiert das nationale Steuerrecht und versteuerst alles wie bisher.

Danke dir, Andreas. Hätte gerne in AT versteuert, wenn ich damit in DE die 46% gespart hätte, wenn ich innerhalb eines Jahres verkauft hätte 🙂

Das glaube ich dir, leider ists kein Wunschkonzert 😉

Würdest du in AT leben, hättest du dafür höhere Abgaben bei der Sozialversicherung (dafür aber auch eine höhere Rente), höhere Kosten für Lebensmittel, bessere Bahnverbindungen und günstigere & bessere Mobilfunktangebote/-netze. Jedes Land hat so seine angenehmen Seiten und wiederum Seiten, die nicht so angenehm sind 😉

Hallo Andreas und danke für deinen wertvollen Artikel!

Leider bleiben mir noch einige Punkte offen und ich würde sagen grundlegend.

“Alle realisierten Kapitalgewinne unterliegen der Kapitalertragsteuer”. Wenn ein Tausch zwischen Krypto nicht mehr als “Verkauf” angesehen wird, wenn der “Kapitalgewinn” stattfindet? wann kann als Gewinn betrachtet werden?

Hallo Andreas,

ich verstehe deine Frage leider nicht.

Ein Krypto-2-Krypto Swap soll in Zukunft nicht mehr als Verkauf gelten, so der Entwurf, beim Rest ist es wie gehabt:

https://www.broker-test.at/news/krypto-steuer-gesetzesentwurf/#Kapitalertragsteuer_fuer_realisierte_Kursgewinne_und_Krypto_Ertraege

Hi,

danke für den interessanten Beitrag! Wo finde ich diese Petition – über Google komme ich iwie zu keinem Ergebnis

danke, lg

Hallo Stefan,

du kannst das hier direkt unterstützen: https://www.parlament.gv.at/SEC/Zustimmen.shtml?ityp=SNME&gpCode=XXVII&inr=110657

Beim kurzfristigen Trading, beim Mining, Staking und Zinsausschüttung vom Lending verstehe ich die Besteuerung, wie sie beim Trading ja auch jetzt schon gilt. Kest. bei einem Vermögenswert wie einer Aktie von einer Firma die gewinnbringende Produkte verkauft und Dividenden ausschüttet mit Werten wie Gold, Silber, Bitcoin, ETH, etc zu vergleichen klingt sehr fragwürdig. Legitim ist das nicht. Beste Grüße

Hallo Andi, danke für den Artikel! Als Beispiel: Ich stake eine shitcoin und verkaufe die dadurch erhaltene coins gegen stable coins. Die 500 USDC die ich dadurch erhalten habe, swape ich gegen 0.1 ETH. 5 Jahre später sind diese 0.1 ETH dann 5000 USDC wert. Wenn ich die jetzt gegen FIAT verkaufe muss ich doch von einem “Kaufpreis” von 0 Euro ausgehen oder? Also zahle ich 27,5% von 5000 Euro. Kann ich mich dann nicht einfach dumm stellen und zb. Bitpanda sagen, dass ich nicht mehr nachweisen kann um wieviel ich diese Ether gekauft habe? Die nehmen dann den derzeitigen… Weiterlesen »

USD statt Euro…..

Servus Pasc,

grundsätzlich glaube ich hast, du keinen Denkfehler, ABER… das Gesetz kann sich im Laufe der Zeit ändern, die Transaktionen können auf der Chain iR nachvollzogen werden und mit der DAC-8 Richtlinie wird es umfangreiche Datenlieferungen zu den Finanzämtern geben. Könnte mir daher vorstellen, dass das JETZT der Ansatz ist und dieser Ansatz im Laufe der Zeit abgeändert und der Zeit angepasst wird.

Gruß,

Andreas

Hey,

okay dann bin ich ja mal gespannt, wie sich das noch entwickelt in Zukunft.

Danke dir auf jeden Fall! =)

LG

dere dave

…wie soll man sich dumm stellen? Gerade bei Kryptowährungen lässt sich doch auf die Sekunde genau die Wertentwicklung verfolgen. Es wird genauso laufen wie bei Aktien etc.: Einstandskurs – Verkaufskurs = Gewinn. Und davon automatisch die 27,5%

Hallo Andreas, mit dem Lending ist mir einiges unklar. Du schreibst zusammenfassen: “Bei Lending ist es anders. Lending sind Kryptozinsen die im Rahmen eines Verleihens erzielt werden. Die Anschaffungskosten entsprechen hier dem gemeinen Wert zum Erwerbszeitpunkt. Diese müssen mit Zufluss versteuert werden und bei späterer Veräußerung sind diese zukünftigen Wertveränderungen als Einkünfte zu erfassen.” Bedeutet das an Hand eines Beispiels folgendes: Ich gebe einen Grundstock von 10k USDC zum Lending, EUR/USD Wechselkurs zum Anschaffungszeitpunkt der USDC war 1,20. Die mir beipielsweise pro Monat ausgeschütteten Zinsen in Form eines USDC-Betrages mus ich mit 27,5% versteuern? Plus evtl. Wechselkursgewinne durch Verkauf dieser… Weiterlesen »

Servus Julian,

wie immer alles ohne Gewähr:

– wenn dir die Zinsen zugehen, so wie bisher auch weiterhin die 27,5 % KESt – würde auch sagen, umgerechnet wird mit dem aktuellen Wechselkurs zum Stichtages des Zuflusses. Der Anschaffungswert dieser erhaltenen Zinsen ist dann der Wert an diesem Zuflusstag. Wenn du diese Zinsen dann verkaufst, dann ist das der Verkaufspreis an diesem Tag. Um den Gewinn zu berechnen musst du dann eben Verkaufserlös – Anschaffungswert berechnen und 27,5 % KESt abführen.

Gruß,

Andreas

Danke für die Antwort.

Beim zweiten Punkt bin ich mir noch unsicher bzgl. des Steuersatzes. Du schreibst “Um den Gewinn zu berechnen musst du dann eben Verkaufserlös – Anschaffungswert berechnen und 27,5 % KESt abführen.” In der Fiat-Welt ist es ja so, dass Wechselkursgewinne nach Tarifsteuersatz zu versteuern sind. Nimmst du in diesem Fall trotzdem die 27,5%, weil es sich um Wechselkursgewinne von Kryptowährungen handelt?

Servus Julian,

wie immer ohne Gewähr, würde ich es so sehen wie bei den Aktien. Wenn du nicht ursächlich auf die Devise spekulierst sondern das im Asset eben drinnen ist, dann nimmt man den jeweiligen Tageswert als Umrechnungskurs und rechnet es zum Asset hinzu (und drösselt es nicht auf in 2 Welten).

Bis es aber soweit ist, vergeht noch einiges an Zeit, bis dahin haben all die Wissenden (Steuerberater*Innen) da draußen jeden Fall schon durchgespielt und haben Anleitungen dafür. Bin mir auch sicher, dass Blockpit ihren Kryptosteuerguide wieder aktualisieren werden.

TPA schreibt hingegen bei der Interpretation des neuen Gesetzesentwurfes zum Lending: „Besteuerung von Lending und „Pool-Staking“ Entgelte für die Überlassung von Krypto-Assets an andere Marktteilnehmer (private Personen oder auf Handel mit Krypto-Assets spezialisierte Unternehmen) – darunter fallen Lending und „Pool-Staking“ – sollen Privatdarlehen gleichgestellt werden und folglich vom besonderen Steuersatz ausgenommen sein. Die Erträge sollen (weiterhin) mit dem progressiven Tarif besteuert werden. Dies hat wiederum zur Folge, dass eine Verlustverrechnung mit Einkünften aus realisierten Wertsteigerungen aus Kapitalvermögen (Aktien, Anleihen, Krypto-Assets etc.) nicht möglich ist. Einkünfte aus „Liquidity Mining“ und „Yield Farming“ werden weder im Gesetzesentwurf noch in den erläuternden Bemerkungen… Weiterlesen »

Da wird es noch ein paar Eingaben geben, die Frage die es zu klären gibt, an wen vergibt man denn den Kredit. Ist es tatsächlich P2P oder gibt man es einem Unternehmen, welches wiederum aufteilt? Der Einzelfall ist hier anzusehen. Der Gesetzgeber wird jetzt die Eingaben sich ansehen und gegebenenfalls da und dort nachrüsten. Das BMF schreibt in den Erläuterungen “Bei den sonstigen im Rahmen der laufenden Einkünfte bezogenen Kryptowährungen (z. B. „Kryptozinsen“, die im Rahmen des sogenannten Lendings erzielt werden) entsprechen die Anschaffungskosten dem gemeinen Wert im Erwerbszeitpunkt, weshalb bei diesen Kryptowährungen nur zukünftige Wertveränderungen als Einkünfte gemäß Abs.… Weiterlesen »

Wenn Krypto zu Krypto Swaps keinen Verkauf mehr darstellen, wie ist dann letztendlich der Gewinn ermittelbar? Müssen hier die Einstandskosten von einer Krypto zur nächsten übertragen werden? Macht die ganze Dokumentation aus meiner Sicht noch schwieriger wie bisher.

Ohne Dokumentation bzw. externes Tool wie Blockpit & Co wirds schwer. Eigentlich wie bisher, nur ich teile schon deine Sorge, dass wenn man es nicht gleich benötigt, dass man es dann “vergisst” zu dokumentieren.

Hallo! Meiner Auffassung nach sind Stablecoins nicht ausgenommen. Die Formulierung “nicht zwangsläufig an eine gesetzliche Währung angebunden ist” basiert auf der Art 3 Z 18 der Richtlinie (EU) 2015/849, die im englischen Text wie folgt lautet: ‘virtual currencies’ means a digital representation of value that is not issued or guaranteed by a central bank or a public authority, is not necessarily attached to a legally established currency and does not possess a legal status of currency or money, but is accepted by natural or legal persons as a means of exchange and which can be transferred, stored and traded electronically;… Weiterlesen »

Hallo sleepingdog,

ich bin mir in diesem Punkt auch nicht sicher. Wenn ich es so lese im Entwurf:

“Eine Kryptowährung ist …. nicht (zwangsläufig) an eine gesetzlich festgelegte Währung angebunden ist” dann sehe ich als Laie Stablecoins ausgenommen. ABER das “und” und das “zwangsläufig” heben das auf bzw. bringen mir ein Stirnrunzeln.

Wenn ich es auf Englisch lese, so sehe ich die Stablecoins fix mit dabei! Danke für deinen Input!